本文来源微信公众号“明晰笔谈”,作者中信证券明明。

报告要点

自今年1月以来,以美元、黄金和美债为代表的避险资产大幅上涨,当前美元指数一度逼近100大关,避险资产的齐涨现象也成为了近期市场的关注热点。避险资产涨势背后的原因是什么?如何从历史的角度看待美元黄金同时走强?本文将对以上问题进行分析与探讨。

避险资产价格齐涨为哪般:1月以来避险资产价格齐涨,美元指数与黄金大幅升值,美债收益率下行明显,海外避险情绪的上扬是避险资产价格上涨的主要原因,而近期特殊事件是推动当前避险情绪的直接原因。美元指数主要权重货币所在地区如欧元区和日本受影响更为明显,而从基本面的角度来看,相对比价的观点使得美元指数的走强也与近阶段美国基本面数据表现相对较好有关。

历史角度看美元黄金同时走强:2008年以来,受到次贷危机及之后美联储货币政策、地缘政治因素、欧盟经济波动(欧债危机、英国脱欧)等因素影响,美元指数与黄金价格时常出现短期性的同时走强现象,美元与黄金负相关的经济规律被打破。

美元指数的后续走势:欧元区与日本由近期事件引发的不确定性也使得市场对于欧日央行货币政策宽松的预期有所提升,相较之下美联储当前货币政策维持稳定,短期来看美元指数仍有支撑。对于后续美元指数走势的判断,短期内我们认为美元指数仍将维持相对强势,除近期事件的消退情况之外,还要看全球货币政策的变化以及美国基本面走势。

债市策略:在避险情绪下,美元、黄金以及美债等避险资产近来同时上涨,美元指数的走强一方面与权重货币贬值压力有关,另一方面也与近阶段美国基本面数据表现相对较好有关。从历史的角度来看,2008年以来美元指数与黄金价格时常出现短期性的同时走强现象,美元与黄金负相关的经济规律被打破。对于后续美元指数走势的判断,短期内我们认为美元指数仍将维持相对强势,除近期事件的消退情况之外,还要看全球货币政策的变化以及美国基本面走势。综合来看,我们坚持2020年国债利率将前低后高的判断,今年一季度10年国债到期收益率有望调整到2016年低点,2020年上半年10年国债收益率目标区间在2.6%~2.8%。

正文

避险资产价格齐涨为哪般

1月以来避险资产价格齐涨,美元指数与黄金大幅升值,美债收益率下行明显,海外避险情绪的上扬是避险资产价格上涨的主要原因,而近期事件是推动当前避险情绪的直接原因。近期海外市场避险资产表现抢眼,美元指数自1月份开始表现反弹,当前处于99以上的高位水平,黄金价格在维持强势的同时进一步上涨,美债收益率也在一段时间的震荡过后开始下行。从年初至今的表现来看,截至目前美元指数已上涨3.4%,伦敦金现价上涨8.3%,10年期美债收益率下行123bp。从三类资产的共性上我们可以看出,自1月份开始海外避险情绪的上扬是年初以来避险资产价格同时上涨的主要原因。今年1月初,美国与伊朗之间爆发冲突使得地缘政治风险加剧,彼时便出现了美元与金价同时上涨的避险行情,然而随着美伊局势有所缓和,避险情绪并没有随之消退,而是跟随黑天鹅事件发生了转移,对于近期事件影响的担忧是当前避险情绪的直接原因,在近期事件的推动下,包括美元、黄金和美债在内的避险资产有所走强。

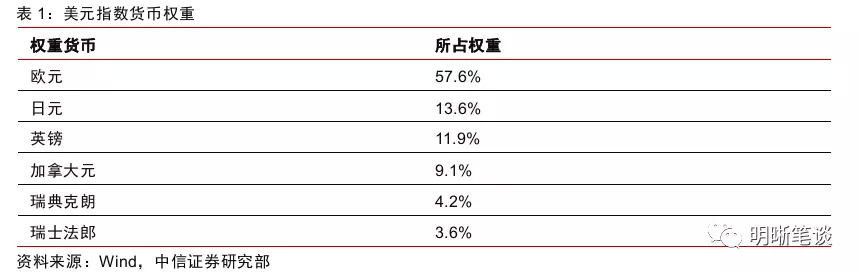

美元指数作为衡量美元对一揽子货币的汇率变动的汇率指标,其权重货币的变化对于美元指数的走势具有重要影响。从影响来看,当前主要权重货币所在地区如欧元区和日本受到影响更为明显。作为综合反映美元汇率情况的指标,美元指数衡量的是美元兑一揽子货币汇率变动的情况,因此其权重货币的汇率变化对于美元指数的走势而言具有重要的影响。从美元指数的篮子构成来看,美元指数篮子内共包含六种权重货币,而其中诸如欧元和日元等货币均具有较高的权重占比,仅欧元一种货币的权重占比便达到了57.6%。从确诊人数上来看,截至2月23日,美国累计确诊病例为35人,扣除治愈与死亡人数之后的现存确诊病例为32人。欧元区累计确诊189人,现存确诊155人,日本累计确诊838人,现存确诊811人。因此从影响上来看,相较于美国而言,欧洲和日本受到的影响更为明显,避险情绪的作用下货币的贬值压力增大,而欧元和日元作为美元指数的主要权重货币,欧元与日元的走弱在很大程度上也推动了美元指数的上涨。

影响还体现在全球产业链方面,如受影响较深的日本和韩国,其对于生产方面的影响将通过产业链的方式向外传导,加大全球经济压力,避险资产价值显现。当前受到影响较大的国家主要集中在亚太地区,其中日本和韩国的扩散正在加剧,而风险的加剧将对于生产方面产生较大影响。日韩作为半导体、汽车等产业链上的重要国家,其生产活动受损产生的影响并不仅仅停留在国内,也将通过产业链的方式向外传导,而在影响外溢的情况下,全球经济压力或将有所加大,避险资产价值显现。

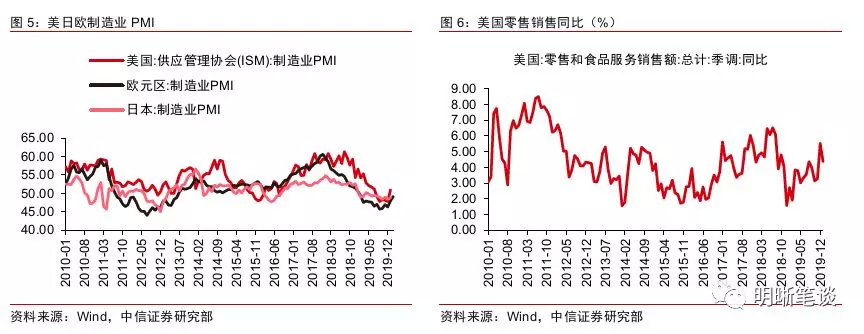

从基本面的角度来看,相对比价的观点使得美元指数的走强也与近阶段美国基本面数据表现相对较好有关。从近阶段全球主要经济体的走势来看,在去年年底经历了短期企稳以后,当前美日欧基本面情况体现出边际好转。从制造业PMI指数的表现上来看,美日欧1月份制造业PMI指数分别为50.9%,48.8%和47.9%,美国制造业反映出的小幅回升态势相较欧元区和日本来说更加明显,在经济的韧性方面相对表现更好。而在就业方面,美国1月季调后新增非农就业人口22.5万人,预期16万人,前值14.5万人,非农就业数据略好于预期。消费方面,当前美国消费数据边际向好,保持温和增长,12月份美国零售销售同比增速为5.52%,1月份同比增速为4.38%。因此从基本面的角度来说,相对比价的观点使得美元指数的走强也与近阶段美国基本面数据表现相对较好有关。

历史角度看美元黄金同时走强

2008年以来,受到次贷危机及之后美联储货币政策、地缘政治因素、欧盟经济波动(欧债危机、英国脱欧)等因素影响,美元指数与黄金价格时常出现短期性的同时走强现象,美元与黄金负相关的经济规律被打破。

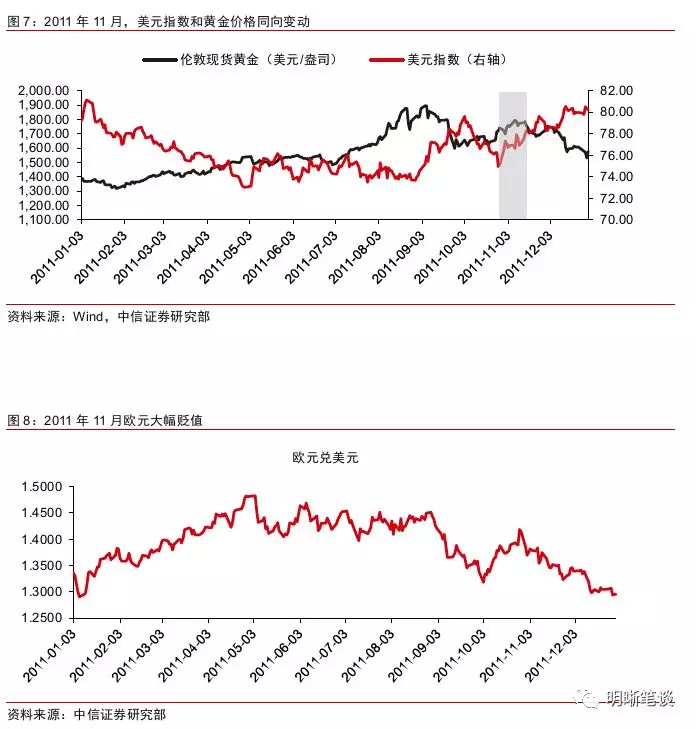

2011年11月,美元指数和黄金价格出现了短期的同时上行现象,二者双双上行的主要原因来自于欧债危机持续演化加深避险情绪,欧元大幅走弱同时美元指数上涨。2011年11月,欧洲债务危机在经历较长时间的发展与蔓延后,债务危机继续纵深,在此之前欧盟峰会决定通过杠杆化将欧盟金融稳定基金(EFSF)规模提高三倍至1万亿欧元,同时为希腊进行50%的债务减记,然而到了11月份提高EFSF规模的策略并未获得较好效果,11月份债务危机已进一步向意大利和西班牙蔓延,欧债危机的持续演化加深了避险情绪,金价有所上行,而欧元区在债务危机的影响之下,欧元汇率大幅走弱,美元指数有所上涨。

2016年6月-7月,受到英国“脱欧”公投的影响,美元指数和黄金价格趋势上同时上行。英国“脱欧”公投的意外通过对于市场来说无疑是黑天鹅事件,市场对于英国和欧盟的经济前景持悲观态度,英国主权信用评级遭到下调。英镑大幅下行,全球避险情绪浓厚,黄金和美元指数一起进入上行区间,黄金价格从1月初的1090美元/盎司附近上行至超过1300美元/盎司。

2017年2月,在一个月的时间内美元与黄金价格同步上升,特朗普上任后美国政治面临的不确定性推动金价上行,而美联储重启加息周期则带动美元上涨。从2017年美元指数与伦敦金现货价格之间的关系上我们可以看出,在2017年2月份,美元指数与黄金价格出现了约持续一个月的同步上升行情,在这个时期,美国总统特朗普刚刚正式宣誓就职,而特朗普在上任初期有关汇率、贸易和移民等方面的言论引发了对贸易的担忧,与此同时美国新政府减税和增加开支的议程还有待批准,在美国国内政策和贸易不确定性加深的背景下,投资者对于避险资产的偏好有所提升,金价上行。而对于美元来讲,美联储自2016年12月重启加息周期,在加息预期的影响下,美元面临升值压力,因此在2017年2月份美元指数与黄金价格同步上升。

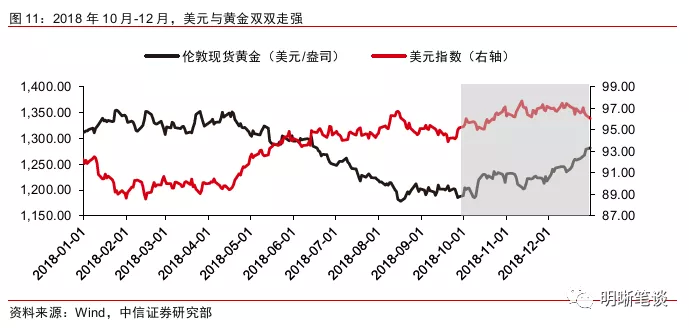

2018年10月-12月,美元指数与黄金价格双双走强,全球股市大幅下跌,对于经济前景的担忧加重避险情绪,黄金配置价值显现,而9月末美联储的再次加息也推高美元指数。2018年9月开始,美国制造业PMI持续下行,对于美国经济衰退的担忧逐渐加深,与此同时全球主要经济体同样表现不佳,10月开始全球股市出现大幅下跌,全球经济前景的担忧加重了避险情绪,在股市的大跌之下黄金的配置价值逐渐显现,金价在经历低位盘整之后转为上行。与此同时,虽然特朗普炮轰美联储货币政策过于收紧,但美联储仍旧在9月底再次加息,美联储货币政策的收紧推高美元指数,因此美元指数与黄金价格双双走强。

2019年7月-9月,美元指数和黄金价格出现共同上行的趋势,背后主要原因在于中美贸易和全球经济下行压力推升全球避险情绪。2019年中美贸易问题对于资产价格的影响十分明显,其中中美关系虽在7月中旬有所缓和,但随着8月初特朗普宣布将从9月1日起对自中国进口的3000亿美元商品征收10%的关税,中美贸易局势再度紧张。与此同时,在这一时期全球经济下行压力增大,中东地区的紧张局势和美国总统特朗普接受弹劾调查同样也加剧了全球经济和政治的不确定性,因而在多种因素的共同作用下,全球避险情绪有所上扬,美元指数与黄金价格也出现了共同上升的趋势。

美元指数的后续走势

欧元区与日本由近期事件引发的不确定性也使得市场对于欧日央行货币政策宽松的预期有所提升,相较之下美联储当前货币政策维持稳定,短期来看美元指数仍有支撑。值得注意的是,与美元类似的,日元也是主要的避险货币品种,在避险情绪较为浓厚时,投资者通常也会表示出对于日元的偏好,但本轮的特殊性在于,目前主要影响发生在亚太地区,而日本更是除中国以外的重灾区,近期事件对于日本经济的影响使得日元面临着贬值压力,同时日元避险的另一个主要原因在于其长期较为稳定的利率环境,但在当前形势下日本央行行长黑田东彦表示目前无法量化造成的影响,日本央行需要将对近期事件的关注程度上升到最高,如有需要将毫不犹豫采取行动。而欧央行方面,近日欧央行发布1月份会议纪要,纪要表示数据显示出积极的信号,但预计经济增速将是温和的,但从市场对于近期欧元区经济数据表现的反映来看,市场对于欧元区经济表现并不乐观,同时也推升了对于货币宽松的预期。相比较之下,美联储当前的货币政策维持相对稳定,保持观察,这也在一定程度上为美元指数提供了短期支撑。

对于后续美元指数走势的判断,短期内我们认为美元指数仍将维持相对强势,除近期事件的消退情况之外,还要看全球货币政策的变化以及美国基本面走势。从未来美元走势的影响因素方面,我们认为短期内最主要的影响因素是近期事件的消退情况,若后续对于近期事件的控制逐渐增强,随着避险情绪的消退和风险情绪的回升,美元指数的短期上升势头或将得到一定的削弱。除此之外,全球货币政策的变化也是重要的考虑因素。在对于美元指数未来走势的判断上,我们认为短期来看美元指数仍将维持相对强势。

结论:在新避险情绪下,美元、黄金以及美债等避险资产近来同时上涨,美元指数的走强一方面与权重货币贬值压力有关,另一方面也与近阶段美国基本面数据表现相对较好有关。从历史的角度来看,2008年以来美元指数与黄金价格时常出现短期性的同时走强现象,美元与黄金负相关的经济规律被打破。对于后续美元指数走势的判断,短期内我们认为美元指数仍将维持相对强势,除了近期事件的消退情况之外,还要看全球货币政策的变化以及美国基本面走势。(编辑:刘瑞)