本文来自微信公众号“债市覃谈”,作者:覃汉、潘琦。

导读:

“超级星期二”来临之前,民主党选情将维持焦灼局面。综合来看,凭借前三州初选的强势表现,桑德斯反超拜登成为领跑者,彭博的上升势头也十分明显,但是目前来看没有候选人有绝对优势。

展望“超级星期二”,谁最有可能获胜?历史经验表明“超级星期二”很大程度上决定了党内总统候选人提名。民调数据显示桑德斯赢得民主党“超级星期二”的可能性较大,但是票数优势很难说。FiveThirtyEight的初选模型预测桑德斯将在民主党“超级星期二”中大胜,而第二名的彭博将会以微弱优势领先拜登。

民主党候选人的政策主张和选民结构特征:我们从税改、医疗、教育、贸易、监管、气候变化和能源政策角度,系统梳理了民主党不同候选人的政策主张。根据民主党选民的政治倾向、年龄、种族以及性别结构分析,桑德斯、拜登和彭博相比于其他候选人更具优势,且桑德斯的优势相对明显。

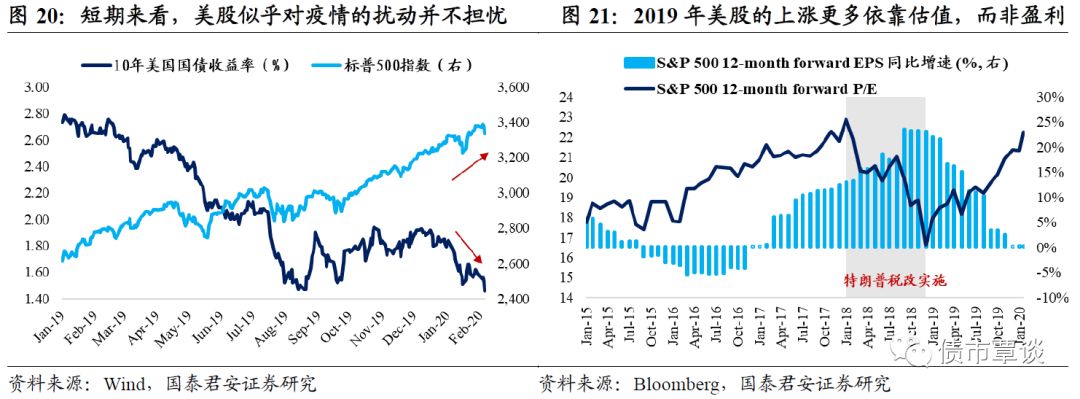

近期美债走势回顾与展望:2月以来,10年期美债和3月期国库券的期限利差重现倒挂。直接原因是长端利率下行,但是衰退风险言时尚早。市场降息预期上周有所抬升,预期从之前的美联储最快在9月降息提前到7月,全年1-2次降息。美债在负利率时代的配置价值依旧十分明显。短期来看,美股似乎对卫生事件带来的不确定性和经济扰动并不担忧,更多演绎的还是中美贸易协议达成后投资者预期和风险偏好改善、美联储货币政策维持宽松和全球流动性改善的逻辑。

正文

1. “超级星期二”来临之前,民主党选情将维持焦灼局面

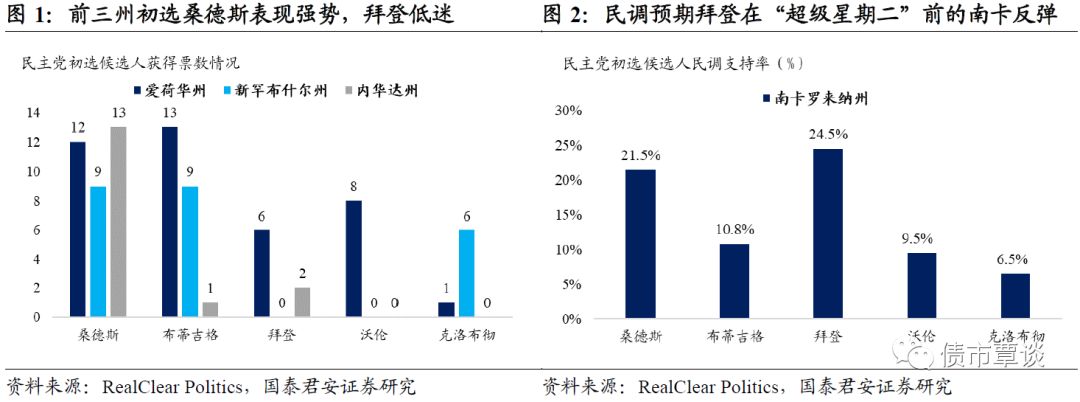

爱荷华、新罕布什尔和内华达三州初选的结果证明,“超级星期二”之前民主党选情将维持焦灼局面。桑德斯表现强势,获得34张初选代表票;“黑马”布蒂吉格初选表现亮眼,以23票位居次席;而在初选前全国民调一直领跑的拜登表现低迷,以8票与沃伦并列第三。根据RealClear Politics的民调数据,拜登将有望在2月29日南卡罗来纳州初选中逆转最近颓势。值得注意的是,彭博采取非常规策略,直接放弃参加二月初选的4个州,大胆押注“超级星期二”。

海外跟踪美国大选选情的方式主要有三种:第一种是跟踪各大媒体民调数据的调查机构,主要的代表是RealClear Politics和FiveThirtyEight,前者取不同民调数据的均值,后者会对不同民调数据进行修正再计算均值,均包含了每个州选票以及各大媒体民调的实时更新,两者目前数据相差不大;第二种是美国政治博彩市场交易行为,主要代表是PredictIt;第三种是预测模型,主要代表是FiveThirtyEight的初选模型,它会结合民调数据、选民人口分布、党内人士支持、竞选资金、候选人经验、各州初选结构等进行模拟预测。

综合来看,凭借前三州初选的强势表现,桑德斯反超拜登成为领跑者,彭博的上升势头也十分明显,但是目前来看没有候选人有绝对优势。

根据RealClear Politics的民调数据,桑德斯的全国民调支持率首次反超拜登,目前以29.3%的支持率领跑,而拜登的支持率则大幅下降到17.2%,位居次席,彭博以15.3%的支持率领先于一直下滑的沃伦的13.2%,此前表现亮眼的布蒂吉格的支持率为9.8%。

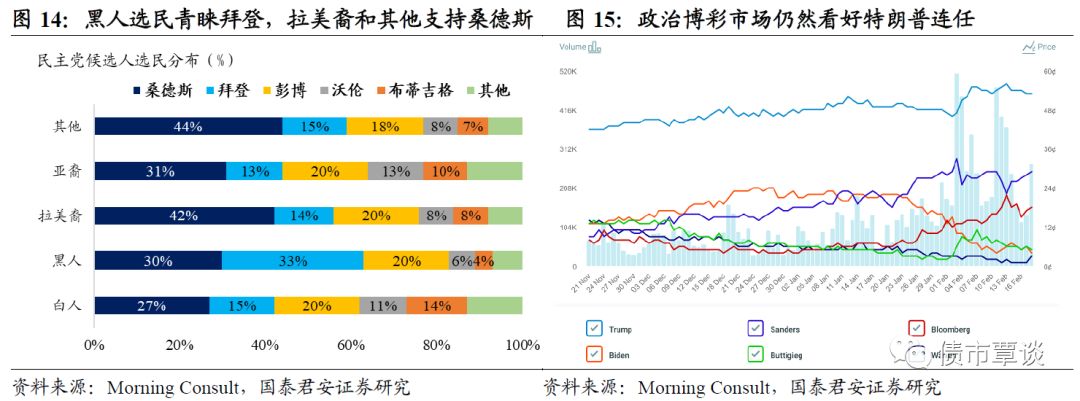

根据PredictIt的投注数据,政治博彩市场看好桑德斯和彭博收获民主党提名。桑德斯的隐含概率是51%,彭博是27%,布蒂吉格是10%,而拜登则为9%。

根据FiveThrityEight的初选模型,桑德斯获得半数以上初选选票的概率是48%,拜登则为9%,彭博4%,但是模型也给出了无人获得半数以上初选选票的概率为39%。如果无人获得半数以上初选选票,意味着提名的悬念将会保留到7月的民主党代表大会。

2. 展望“超级星期二”,谁最有可能获胜?

2020年的“超级星期二”将会在3月3日举行,这一天有 16 场民主党初选(包括加州和德州),将选出1357 位代表(占初选代表总数 34%)。

历史经验表明“超级星期二”很大程度上决定了党内总统候选人提名。从1984年以来,在过去18次“超级星期二”中,有17次胜出者成为最终党内总统候选人提名(表1)。唯一的例外是1984年,但是那年共有3个“超级星期二”,最终获得民主党提名的孟代尔是在最后一个才杀出重围。所以,如果候选人能在“超级星期二”中占据较大优势,基本上就能锁定党内提名。例如1992年克林顿在最初的几个州初选中屡战屡败,选情告急,但是“超级星期二”的大胜使他逆转局面并收获党内提名。在这样的历史背景下,彭博大胆押注“超级星期二”,花费超过1.24亿美元用在主要州的广告宣传,似乎也就不难理解了。

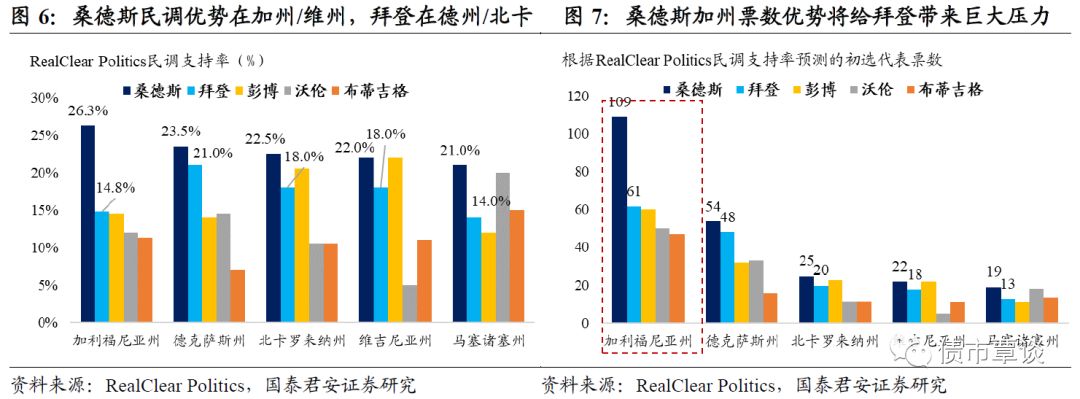

2020年“超级星期二”重点票仓:加利福尼亚州(415票)、德克萨斯州(228票)、北卡罗来纳州(110票)、维吉尼亚州(99票)和马塞诸塞州(91票)。这5个州一共占据同一天16场初选总票数的69%。

目前民调数据显示桑德斯赢得民主党“超级星期二”的可能性较大,但是票数优势很难说。桑德斯在上述5个重点票仓中的民调支持都领先拜登。考虑到加州的初选代表票数最多(415票),按照民调支持率计算,桑德斯在加州有可能领先拜登48票,预计在上述5个州桑德斯净领先拜登69票。因此拜登需要赢得“超级星期二”当天更多其他州的初选票数来追赶桑德斯。根据已有的民调数据,在俄克拉荷马州和科罗拉多州,包括可能的阿拉巴马州,拜登尚有追赶空间。

值得一提的是,FiveThirtyEight的初选模型预测桑德斯将在民主党“超级星期二”中大胜,而第二名的彭博将会以微弱优势领先拜登。我们根据它对每个州候选人初选票数的预测,加总得到“超级星期二”的累计得票数预测值。预测数据显示桑德斯将会在16场初选中的14个胜出,累计获得1357票中的551票(41%),领先第二名彭博274票,彭博以277票(20%)领先拜登的260票(19%)。

3. 民主党候选人的政策主张和选民结构特征

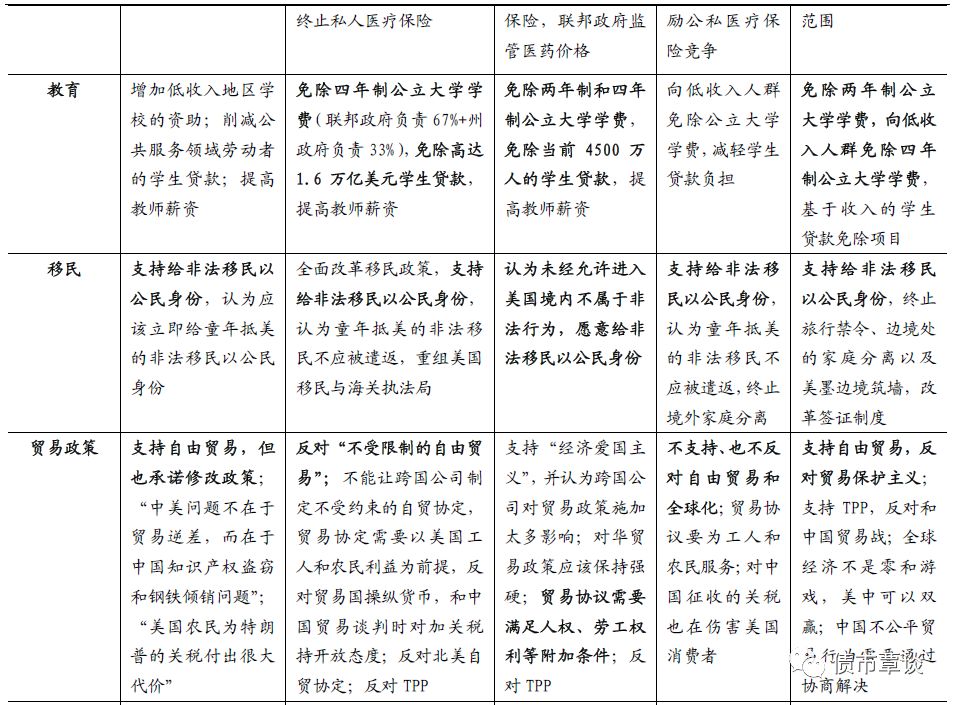

民主党目前内部阵营分化,意识形态分裂,主要分为激进派和温和派。温和派是民主党主流。桑德斯和沃伦属于激进派,拜登、彭博和布蒂吉格属于温和派。在这里,我们系统梳理了民主党不同候选人的政策主张,并且在随后部分将对他们的选民结构特征进行分析。

税改政策绝对是市场关注的重点。民主党候选人的共识都是废除特朗普税改,提高个税最高档税率和企业所得税率,提高资本利得税,设立金融交易税,提高最低工资水平,区别在于是否主张财富税。以桑德斯和沃伦为代表的激进派支持累进财富税,桑德斯主张对财产超过3200万美元的家庭每年征收1%,主张征收更高的累进遗产税,而沃伦主张对财产超过5000万美元的家庭每年征收2%的财富税对财产超过5000万美元的家庭每年征收2%的财富税,对财产超过10亿美元的家庭征税6%。拜登和彭博虽然没有提出征收财富税,但是彭博提出对年收入超过500万美元的人额外征收5%的收入税。从市场的角度,2018年特朗普的减税政策无疑是支撑美股不断上涨的重要原因之一。如果未来税收政策逆转的预期升温,市场风险将会增加。

医疗改革方面,以桑德斯和沃伦为代表的激进派支持政府统一运作的全民医疗保险体系,以拜登和彭博为代表的温和派主张维护奥巴马医改的公私合营的平价医疗体系并扩大覆盖范围,而介于两者之间的布蒂吉格主张“有选择性的全民医疗保险”。桑德斯和沃伦都提出由联邦政府统一支付所有医疗保险,禁止私人医疗保险,并且由联邦政府监管医药定价,而资金来源主要来自于对富人征收的财富税和对华尔街征收的金融交易税。这些政策主张明显对生物医药行业利空。

教育改革方面,大学学费和学生债务是候选人们激烈交锋的重要议题。以桑德斯和沃伦代表的激进派都主张免除公立大学学费,免除总额高达1.6万亿美元的美国学生债务。拜登、彭博和布蒂吉格的方案相对没有那么激进,但都支持免除低收入家庭的大学学费和学生债务。

监管政策方面,民主党候选人的共识是强化金融监管。但以桑德斯和沃伦为代表的激进派都主张恢复格拉斯-斯蒂格尔法案,要求商业银行和投资银行业务分离,严格审查大型企业并购。沃伦还呼吁拆分大型科技公司如亚马逊、Facebook和谷歌,以促进更多的竞争,这无疑增加了科技行业的监管压力。

气候变化和能源政策方面,民主党所有候选人都支持“绿色新政”环保计划,主张全面暂停新的联邦化石燃料租赁,禁止能源公司在近海钻井。对石油生产设置障碍的政策主张未来将降低美国石油产量,很可能提振油价。桑德斯和沃伦都分别提出了惊人的16.3万亿美元和10.7万亿美元的“绿色新政”投资计划。

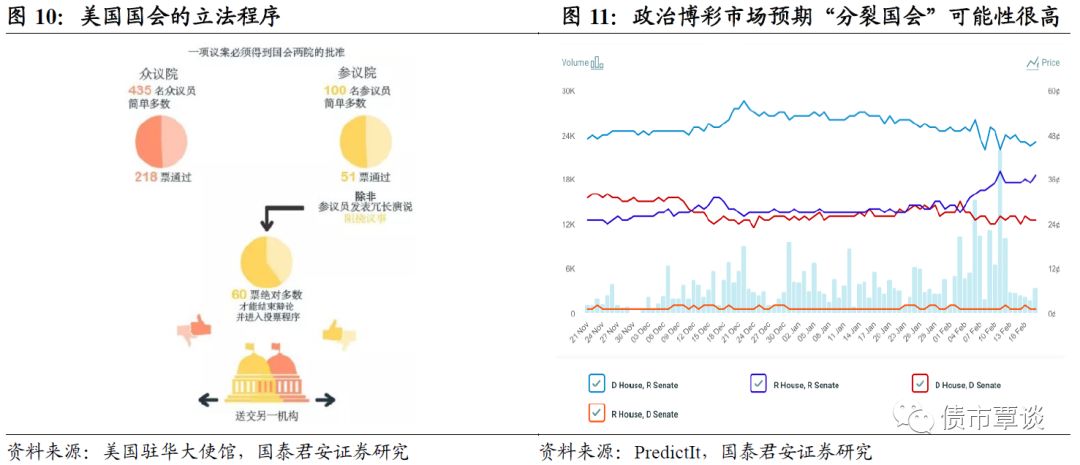

美国政策法案如何成为法律,立法程序如何运作?美国国会由参议院(Senate)及众议院(House of Representatives)组成。参众两院共有535名议员,全部由选民直选选出,其中参议员100名,众议员435名。参议员按州平均分配,每州两人,任期6年,可以连选连任;众议员则根据人口比例选出,任期2年,也可以连选连任。任何法案要想成为法律,都必须经过两院的投票批准,然后由总统签字。众议院提出的法案经过简单多数表决赞成通过后,必须送交参议院再进行表决。如果参议院对众议院的法案不加修改直接表决,只要简单多数赞成,这个法案就完成了在国会的立法程序,可以送交总统签字;与此同理,参议院提出的法案也必须经过相同的程序。法案在完成国会的立法程序后,必须经过总统签字才变成法律,而总统则有权否决或不签字。如果总统否决或不签字,这时国会有两个选择:一是再对法案投票,如果有2/3议员投赞成票,即使总统反对,法案自动成为法律;二是重新修改法案,以符合总统的要求,不过要在两院重新投票,再走一遍立法程序。比如特朗普的税改政策、民主党在众议院发起对特朗普的弹劾都是走这样的立法程序。目前政治博彩市场PredictIt数据显示,民主党获得众议院多数席位和共和党获得参议院多数席位的概率是最高的,意味着无论是哪一党的候选人当选总统,“分裂国会”的可能性都很高。

此外,总统可以通过发布行政命令(Executive Order)作为应变的施政措施。行政命令具有法律效力,无需通过国会批准,主要的作用是管理联邦政府的运作,在较短时间内就可以发布并被执行。行政命令的内容要受到联邦最高法院的司法审查,不能违宪或违反现行法律。国会也可通过立法来推翻总统行政命令,或是削减执行行政命令所需经费。一个行政命令的例子是2019年5月特朗普签署行政命令宣布进入国家紧急状态,允许美国禁止“外国对手”拥有或掌控的公司提供电信设备和服务,随后美国商务部宣布将华为列入出口管制的实体名单。最近,华尔街日报报道美国商务部正在起草对所谓“外国直接产品规定”(Foreign DirectProduct Rule)进行调整的计划,这一规定限制外国企业将美国技术用于军事或国家安全产品。如果这一调整通过,世界各地的芯片企业要在获得美国商务部的许可下,才能使用美国设备生产供应给华为的芯片。在中美贸易第一阶段协议历经波折刚刚签署不久的背景下,如果特朗普政府决定冒险升级对华为的限制,可能短期内还是以行政命令的形式,尽管在过去一年已经不断有5G相关法案提交国会。

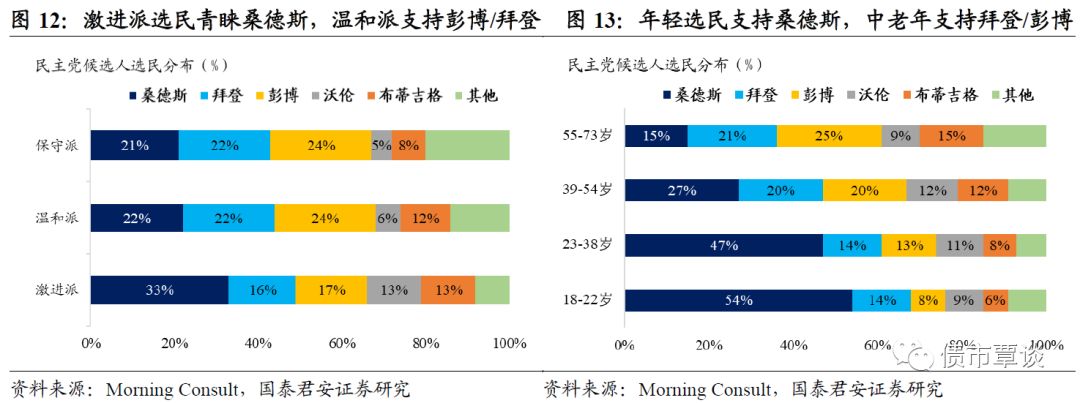

根据民主党选民的政治倾向、年龄、种族以及性别结构分析,桑德斯、拜登和彭博相比于其他候选人更具优势,且桑德斯的优势相对明显。

从政治倾向来看,33%的激进派选民青睐桑德斯,而拜登和彭博在温和派选民的支持率分别为24%和22%。

从年龄结构来看,年轻选民大多数支持桑德斯,18-22岁的选民中54%和23-38岁的选民中47%都支持桑德斯,中老年选民支持拜登/彭博。从性别结构来看,桑德斯支持率在男/女性选民中均领先。

从种族结构来看,拜登拥有33%黑人选民的支持,考虑到非裔选民投票率在2018年中期选举时高于拉美裔和亚裔,这对拜登而言是一个非常重要的优势。42%的拉美裔选民、44%的其他族裔选民和27%的白人选民都青睐桑德斯。彭博在白人选民的支持率为20%,领先于拜登的15%。

尽管桑德斯在民主党的支持率目前领先,但是政治博彩市场目前仍然看好特朗普连任,因此如果桑德斯在“超级星期二”胜出,他和特朗普的交锋也才刚刚开始。

总结来看,我们认为在“超级星期二”之前,民主党选情将维持焦灼局面。虽然桑德斯反超拜登成为领跑者,彭博的上升势头也十分明显,但是目前来看没有候选人有绝对优势。历史经验表明“超级星期二”很大程度上决定了党内提名。综合民调数据、政治博彩和预测模型显示桑德斯赢得民主党2020年“超级星期二”的可能性较大。此外我们从税改、医疗、教育、贸易、监管、气候变化和能源政策角度,系统梳理了民主党不同候选人的政策主张。根据民主党选民的政治倾向、年龄、种族以及性别结构分析,桑德斯相比于其他候选人更具优势。

4. 近期美债走势回顾与展望

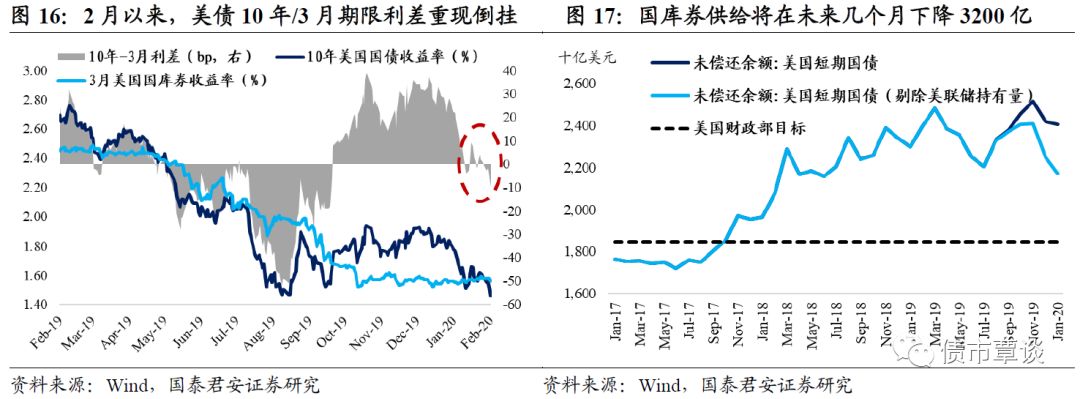

2月以来,10年期美债和3月期国库券的期限利差重现倒挂。直接原因是长端利率下行,但是衰退风险言时尚早。目前10年/3月期限利差是-10bp,而10年/2年期限利差仍然在12bp。10年/3月期限利差转负,主要是因为长端利率的下行。下行的原因主要来自市场对美联储的降息预期、卫生事件给全球经济带来的不确定性、美国通胀水平持续温和,以及负利率时代美债在全球的配置需求。一般来讲,当10年/3月期限利差发生倒挂并且持续一个季度后,最早一年以后就可能会发生经济衰退。但我们认为目前的倒挂将会是短暂的。而且,历史上美国经济衰退的导火索往往来自经济金融体系中的脆弱和不平衡,目前看传统的“爆点”银行部门、居民部门和地产行业均未显现明显的失衡迹象。

美国国库券(T-Bills)供给在未来几个月的收缩将会缓解美债10年/3月期限利差。美国财政部最近宣布将有意在2020年二季度缩减私有部门持有的美国国库券数量至1.85万亿美元。目前私有部门持有2.17万亿美元,美联储持有0.23万亿,总计2.40万亿美元。尽管美国国库券存量在季末会规律性下降,但是财政部此次的计划以及在2020年上半年发行20年期国债的计划,将会加大国库券市场的供需不平衡,尤其是考虑到美联储1月FOMC承诺会在2020年二季度继续购买国库券来维持充裕的银行准备金水平。

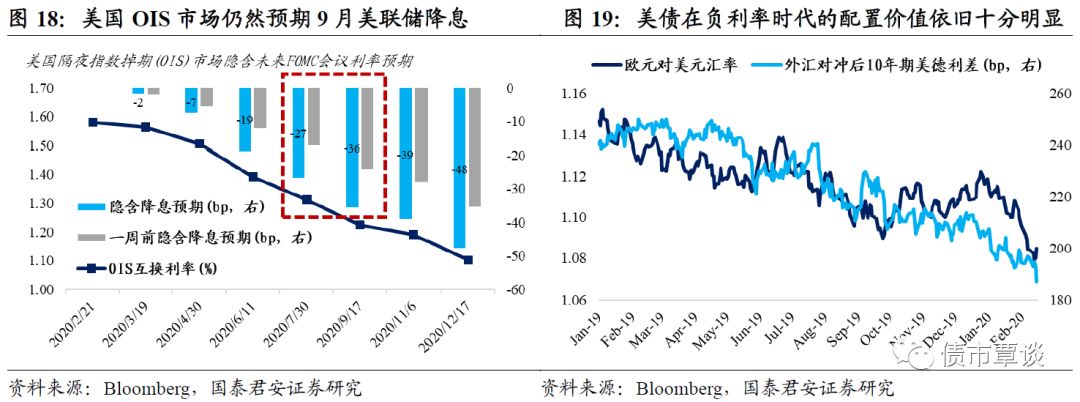

美国OIS市场显示市场降息预期上周有所抬升,预期从之前的美联储最快在9月降息提前到7月,全年1-2次降息。隔夜指数掉期OIS(Overnight Indexed Swap)是一种以联邦基金有效利率为浮动利率参考基准并以日度累计计算利息的互换合约,固定利率即为OIS互换利率。FOMC OIS互换是交易量最活跃的合约,因为交割日期对应的是不同的FOMC会议日。因此,OIS利率曲线常被交易员用来观察市场隐含的对未来不同FOMC会议日的利率预期。目前7月隐含累计降息27bp,12月隐含累计降息48bp,意味着市场price in全年1.9次降息。

美债在负利率时代的配置价值依旧十分明显。全球负利率债务存量已经从年初增加了9%,达到12万亿美元的水平。截止2月21日,10年美国国债收益率是1.46%,10年德国国债收益率是-0.44%,考虑1年期的欧元美元远期合约对冲汇率风险后,美债仍然能够提供187bp的正利差。这也是支撑美元对于欧元升值的基本面因素之一。

短期来看,尽管美债收益率不断下行,美股似乎对卫生事件带来的不确定性和经济扰动并不担忧,更多演绎的还是中美贸易协议达成后投资者预期和风险偏好改善、美联储货币政策维持宽松和全球流动性改善的逻辑。标普500价格指数在经历了2019年全年28.9%的涨幅之后,从2020年初至今已经累计上涨3.3%。回顾2018年持续整个四季度的暴跌,从高点到低点的最大回撤是19.6%。而在这次卫生事件爆发之后,指数最大的回撤是从1月20日到1月31日,两周回撤3.1%之后就见底反弹,目前已创历史新高。从2019年10月11日美国总统特朗普表示中美初步达成第一阶段贸易协议以来,标普500指数已上涨12.4%,相当于2019年全年涨幅的43%。值得一提的是,观察标普500指数的forward P/E和forward EPS同比增速,2019年美股的上涨,更多依靠的是估值抬升,而非盈利贡献。因此,盈利的回升是支撑2020年美股行情的关键。

(编辑:李国坚)