本文来自微信公众号“新锐视角看金融”,作者:舒思勤、周颖婕 。文中观点不代表智通财经观点。

摘要

核心观点:中国平安(02318)年报的各项指标整体平稳,反映出了EV、营运利润等核心数据的稳健高增速,体现了很强的长期投资价值。同时,我们需要加强关注“寿险税前营运利润”、“剩余边际摊销的同比增速”等指标表现较弱的现象,建议重点关注“寿险NBV”、“科技板块利润”、“营运偏差”等关键变量的未来趋势。

核心指标:平安集团营运利润同比+18.1%,Q4单季同比+7.3%;集团EV较年初+19.8%,寿险EV较年初+23.5%;寿险NBV同比+5.1%,Q4单季同比+6.9%;集团归母净利润同比+39.1%,Q4单季同比-29.2%;归母净资产较年初+21.0%。

一、整体:集团营运利润稳健增长,产寿险业务做出主要贡献。

平安集团的归母营运利润1330亿,同比+18.1%,其中寿险、产险、银行、信托、证券、其他资管、科技板块分别同比+25%、+71%、+14%、-14%、+45%、-43%、-48%。Q4单季营运利润同比+7.3%,其中寿险、产险、银行、信托、证券、其他资管分别同比+8%、+61%、+4%、-64%、+88%、-64%;科技板块净亏损6.2亿,预计由于对新孵化项目加强投入。

二、寿险:NBV增长略超市场预期,代理人人均产能及收入提升;剩余边际余额增幅放缓,税前营运利润增长承压,主要由于新业务下滑、营运偏差贡献下降导致。

1、NBV同比+5.1%,其中Q4单季同比+6.9%,源于新单保费较快增长,Q4单季新单保费同比+12.7%。全年NBV margin同比+3.6pct,其中长期保障型产品的NBV margin提升10pct至105%。

2、代理人缩量提质。年末代理人规模117万,同比-17.7%,月均代理人数量同比-9.1%。但代理人产能和收入提升,人均保单件数1.38件,同比+13.1%;人均NBV同比+16.4%;代理人人均收入6309元/月,同比+0.2%,其中寿险主业收入同比+1.8%。

3、寿险ROEV 25.0%,同比下降5.8pct,主要由于NBV增速放缓及营运偏差贡献下降。“NBV(含风险分散效应)/期初EV”占比为14.7%,同比下滑4.1pct。“营运经验差异及其他”从去年的139亿下滑至37亿,贡献占比从2.8%下降至0.6%,预计由保单继续率下降与费用增加导致。2019年寿险业务的13个月保单继续率下降3.6pct至87.8%。

4、寿险营运利润同比+24.7%,但税前营运利润同比仅+2.6%,其中下半年税前营运利润同比-9.1%,低于预期,这主要由下半年“营运偏差及其他”转为-18亿导致(去年同期为106亿)。我们判断,“营运偏差及其他”严重下滑主要由保单继续率下滑叠加费用增加带来。

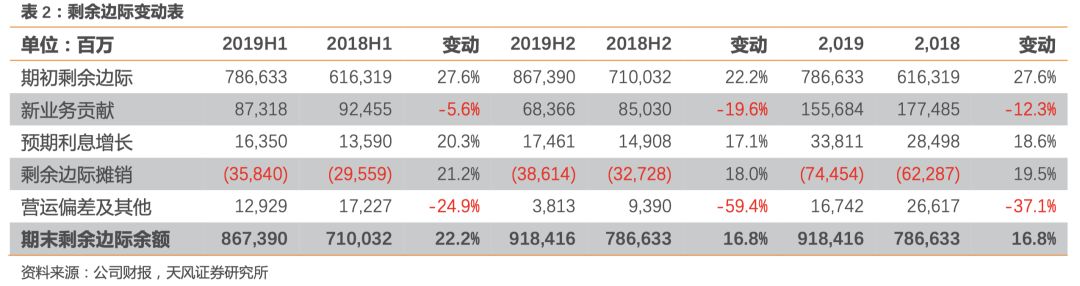

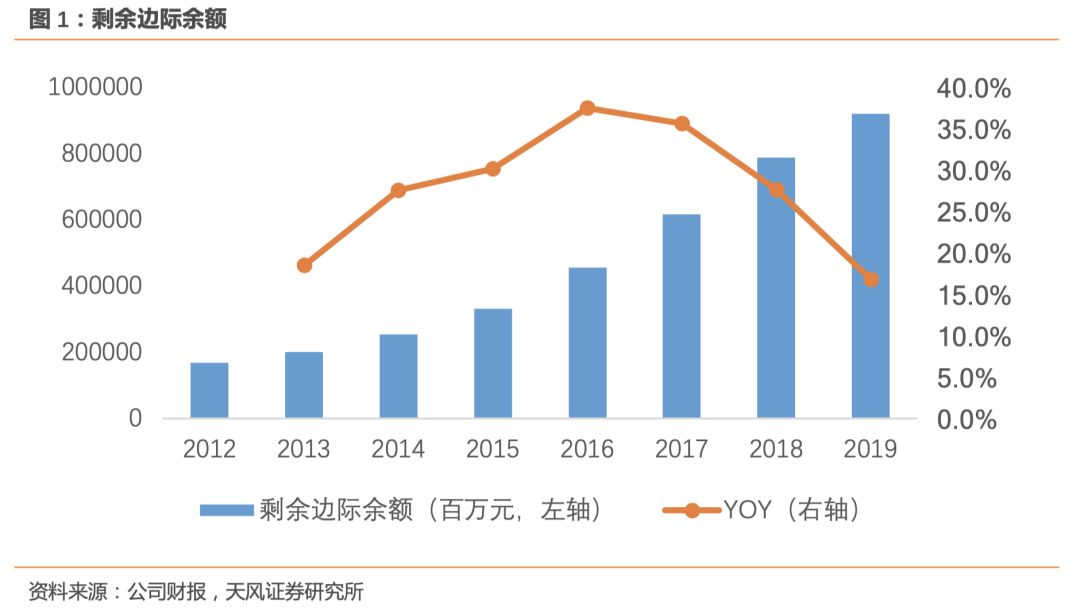

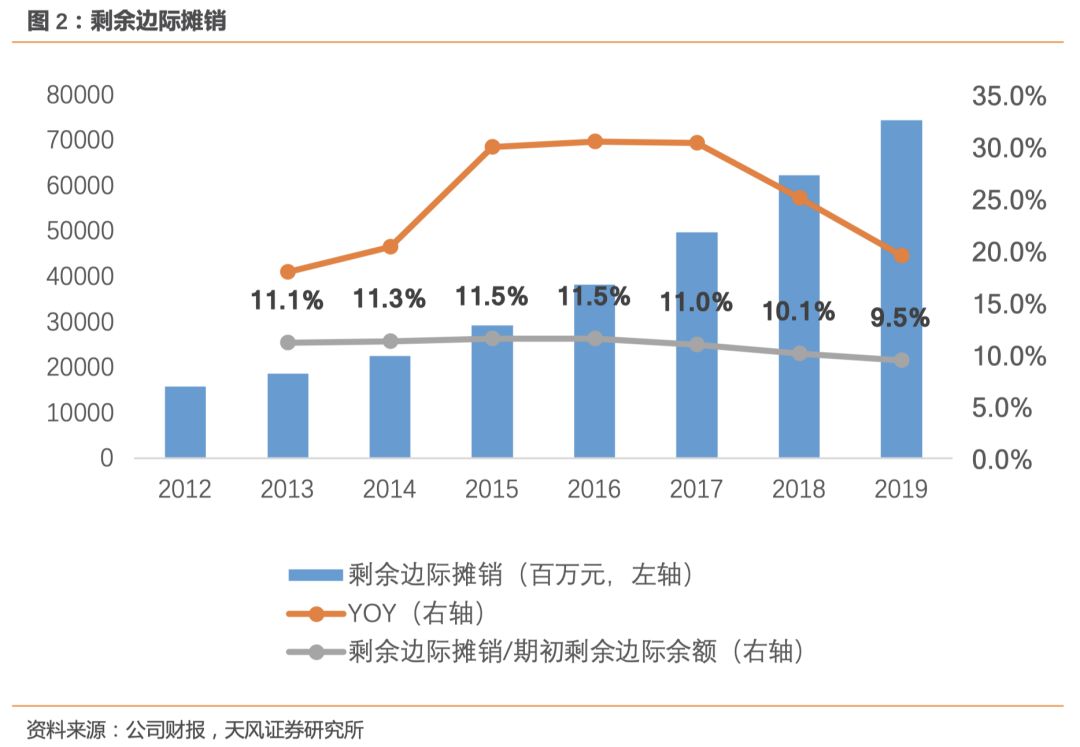

5、剩余边际余额较年初+16.8%,增幅较去年放缓10.8pct,其中“新业务贡献”同比-12.3%,“脱退差异及其他”同比-37.1%。我们判断:①“脱退差异及其他”下滑亦主要由保单继续率下降导致。②“剩余边际摊销/期初余额”为9.5%,同比下滑0.6pct,预计由新业务下滑带来,2019年新业务保费下滑3.0%,其中长期保障型业务新单保费下滑7.8%。③“新业务贡献”增速(-12.3%)与NBV增速(+5.1%)的变动方向相反,主要原因在于剩余边际中的新业务贡献不考虑偿二代下的资本成本。

三、产险:营运利润同比+70.7%,手续费率下降及税收新政(降低2019年实际税率)为主要贡献。综合成本率96.4%,同比+0.4pct,其中,赔付率同比提升2.4pct,费用率同比下降2.0%。分险种来看,车险综合成本率下降0.2pct;非车险中的保证保险、责任保险、意外险综合成本率均有提升。保费收入同比+9.5%,其中车险、非车险、意健险分别同比+6.9%、+13.3%、+36.4%。

四、投资:净投资收益率5.2%,同比持平;总投资收益率6.9%,同比+3.2pct,主要得益于权益市场投资大幅提升。

五、科技板块:科技板块的归母营运利润同比-48%,预计由新业务布局带来的投入成本大幅增加导致。金融壹账通(OCFT.US)、平安好医生(01833)营业收入高增长,增速分别为+64.7%、51.7%,且好医生净亏损进一步缩窄1.66亿至7.47亿。

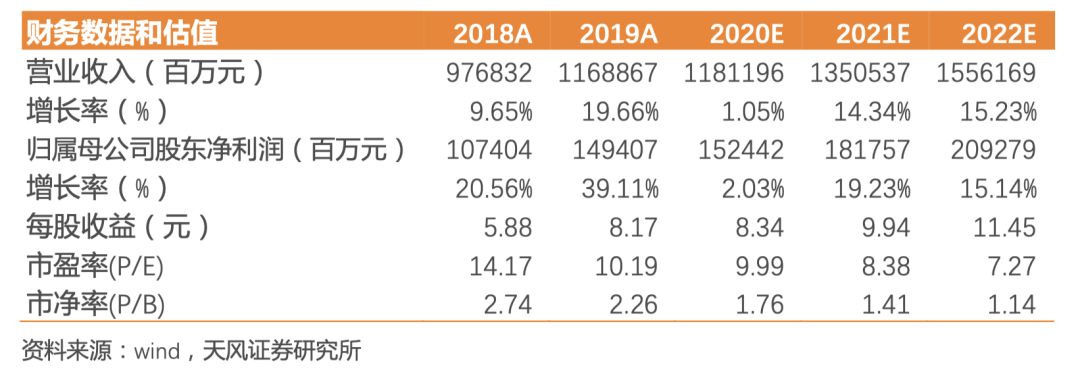

整体观点:平安年报指标整体符合预期。展望2020,平安的线上化管理、科技、代理人质量等各类优势得以凸显,预计在此期间代理人稳定性更好,业绩恢复或快于同业;寿险改革积极推进,代理人改革是重要抓手,队伍规模稳定+结构优化将成为后续保费增长的驱动力。我们基于平安2019年利润达成情况,同时考虑2020年750日移动平均线下行及综合溢价对冲作用的影响,下调2020-2022年盈利预估为1524/1818/2093亿(2020E-2021E前值为1988亿/2369亿),YOY+2%/19%/15%。目前估值仅为1.07倍2020年PEV,低于2018年来的估值1/4分位值,维持“买入”评级。

风险提示:代理人增长不达预期;保障型产品销售不达预期;科技赋能效果不达预期

(编辑:李国坚)