本文来自“华尔街见闻”。

2019年1月初,苹果(APPL.US)曾于十六年来首次在季报发布前下调营收指引,引发一众市场人士惊呼有“凛冬将至”之感。一年后的2020年2月中旬,苹果再发营收预警,也令不少分析师认为,这家万亿美元市值俱乐部的成员正在揭开“企业盈利下调趋势的冰山一角”。

苹果于2月17日美股总统日休市当天表示,由于iPhone供应暂时受限,不认为截至今年3月的当前财季能实现630亿-670亿美元的营收目标。声明发布次日,苹果盘中最深跌3.2%,作为成分股拖累道指一度跌超281点,亚、欧、美股市场上的苹果供应链概念股均应声下跌。

同时,避险资产显著走扬。现货黄金涨穿1600美元/盎司关口,较日低反弹20美元,刷新1月8日来高位,期金有望重新收于2013年4月来最高。日元和瑞士法郎走扬,欧美国债收益率普跌且收益率曲线趋平,30年期美债收益率两周来首次跌破2%,代表市场的经济衰退担忧重燃。

丹麦盛宝银行(Saxo Bank)分析师Eleanor Creagh在研报中指出,苹果下调当前财季的营收指引显然带来了市场焦虑,并很可能引发接下来的不少企业财报指引下修。再结合全球第三大经济体日本的四季度GDP萎缩幅度超出预期,都令“持续的经济增长和企业盈利指引下修的风险在未来几周增加”。研报称,股市波动性或重新升温,市场动能不排除迅速转恶的可能。

美国银行(BOA)分析师Vivek Arya也在研报中称,苹果公司的预警向其他智能手机厂商及其各自的供应链发出不佳信号,将在整个半导体供应链中产生不确定性增加和业绩指引下调的连锁反应,“因此,影响并不仅限于苹果本身”。

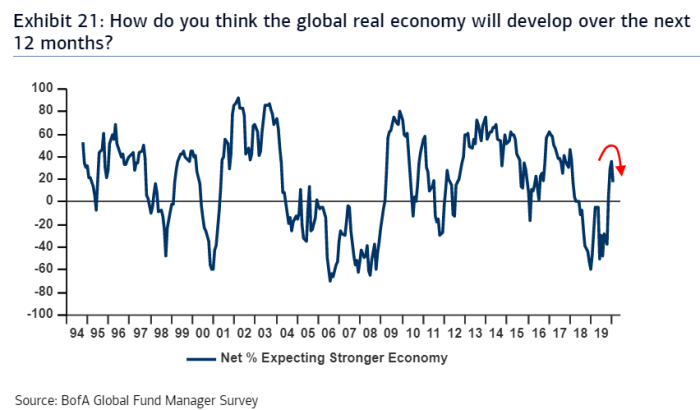

美国银行于2月6日至13日进行的基金经理调查也显示,参与回答问卷、总资产管理规模为6320亿美元的194名职业投资者普遍下调了对全球经济增长、企业盈利和通胀预期的展望,是2019年10月以来首个预期下调。

该行首席投资策略师Michael Hartnett指出:“投资者的情绪明显不如上个月乐观。”日本三菱日联银行(MUFG)的欧洲市场研究部负责人Derek Halfpenny也称,此前市场认为全球经济活动将在今年迅速反弹,“现在出现的风险是,反弹可能会比预期得要慢。”

周二的最新经济数据,似乎符合分析师预言的“经济下修将更频繁出现”趋势。德国2月ZEW经济景气指数仅为8.7,大幅逊于预期的21.5和1月前值26.7;其中经济现况指数为-15.7,弱于预期的-10和前值-9.5;欧元区2月ZEW经济景气指数为10.4,较前值25.6腰斩。

分析称,这份数据揭示出,欧元区最大经济体德国的金融专家们进入2月后情绪发生剧烈转变,对经济中出口密集型行业发展的期望下降得特别厉害,代表欧元区疲软的制造业领域会继续承压。负面消息令欧元兑美元一度跌破1.08关口,创2017年4月以来的近三年最低。德国央行也于昨日发布报告称,“没有看到该国经济在一季度增长前景改善的迹象”。

企业财报也在展现2020年业绩下修的倾向。除了科技巨头苹果下调当前财季的营收指引,芯片制造商英伟达(NVDA.US)将当前财季的营收展望“因市场不确定因素”而削减1亿美元;沃尔玛(WMT.US)的2020年盈利指引不及市场预期,CFO Brett Biggs表示,一季度可能会因不确定性产生几美分的EPS负面影响。可以想见,随着事态影响逐渐明朗和更容易被量化,更多的财报指引调整也许正在路上。

上文提到的丹麦盛宝银行分析师Creagh认为,市场仍有可能将苹果及未来其他企业业绩指引下修视为“暂时事件”,并期待由此引发的任何股市波动都会促使主要央行以货币刺激政策作为回应,这或许代表屡冲新高的股市走势不会被盈利下修轻易扭转。但只要“对持续的流动性注入和财政、货币政策刺激的预期没有得到满足”,已经处在高位的市场势必面临幅度更大和更迅猛的下行风险。

(编辑:李国坚)