受益于行业政策驱动,港股半导体板块指数近两个月涨幅超过了30%,而目前临近业绩期,行业上升的估值与业绩不匹配,个股或将有回调的风险,华虹半导体(01347)充当了前头兵。

智通财经APP了解到,2月13日,华虹半导体发布2019年Q4及全年业绩报告,Q4收入2.43亿美元,同比下降2.5%,毛利率27.2%,股东净利润0.26亿美元,同比下滑达47%。公司全年收入9.33亿美元,同比微增0.2%,毛利率30.3%,股东净利润1.62亿美元,同比下滑11.5%。

该公司收入及毛利率指标基本符合预期,但净利润下滑幅度比较大,受此影响,次日股价低开低走,低开达10%,截止收盘跌14.32%。实际上,在业绩公布之前,得益于行业板块带动,2019年12月份以来该公司股价已经上涨了62.5%。

华虹半导体处于行业上游,从事晶圆代工业务,此次公布的Q4及全年业绩,投资者并不满意,特别是之前持有已经获利的投资者,纷纷用脚投票。但对于行业而言,政策驱动还是具有持续性的,那么该公司股价回调之后,以目前的估值以及基本面看算不算贵,是否有介入机会?

业绩表现好于行业

华虹半导体旗下拥有两家生产晶圆产品的载体,分别是华虹8吋和华虹无锡。其中华虹无锡为该公司和国家集成电路产业投资基金等多家公司合资成立,于2018年4月开工建设,一期工程总投资约25亿美元,已完工并于2019年9月正式投产,主要生产55nm工艺特种芯片。

华虹8吋仍为该公司核心收入载体,2016-2018年三年间收入均实现两位数的增长水平,2019年Q1及Q2实现正向增长,但受累于行业下滑,Q3及Q4出现了衰退,其中Q4收入2.35亿美元,同比下降5.5%,收入贡献96.9%。2019年,全球半导体市场下挫12%,而华虹8吋收入9.26亿美元,同比仅下滑0.5%。

华虹无锡于2019年Q4产生收入贡献,为741.4万美元,收入贡献3.1%,目前贡献度较低,但未来不容小觑。据了解,华虹无锡一期工程建设一条月产能4万片的12英寸集成电路生产线,是中国大陆最先进的12英寸特色工艺生产线。

华虹半导体的晶圆产品,包括0.13µm及以下、0.15µm 及 0.18µm、0.25µm及 0.35µm 及以上四大类,核心产品为为0.35µm及以上和0.13µm及以下,2019年Q4这两款产品收入贡献86.1%,其中0.35µm及以上产品表现较为出色,有三个季度实现同比增长。

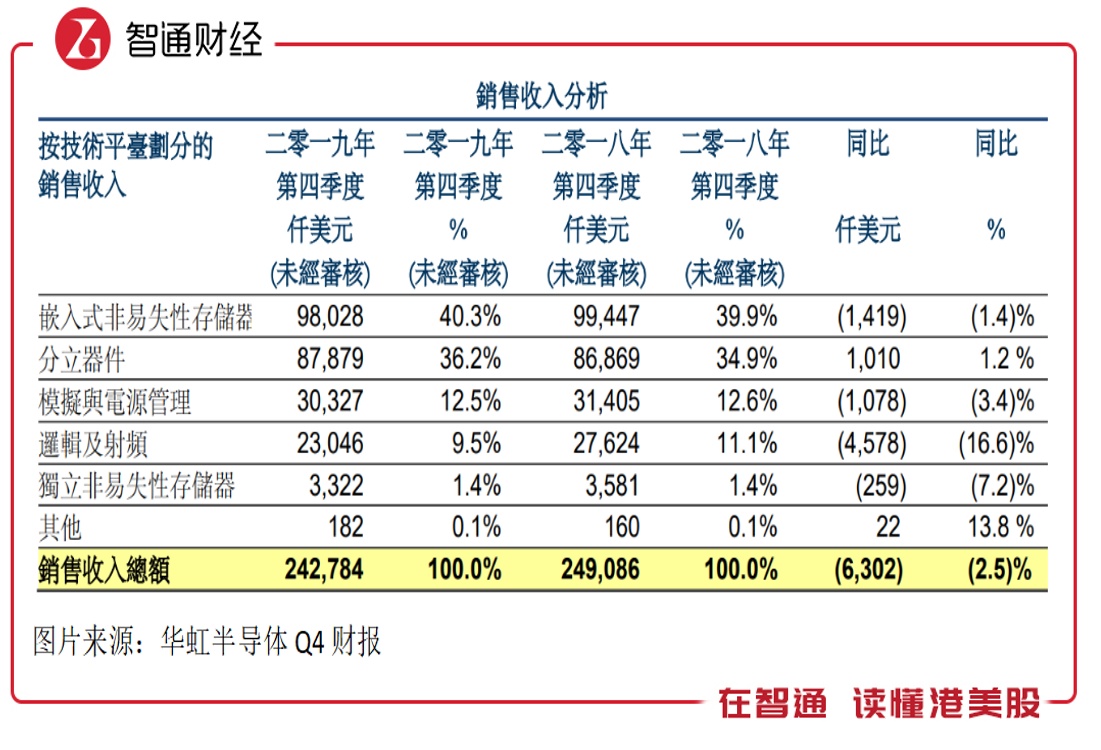

从技术平台上看,华虹半导体产品分为嵌入式非易失性存储器、分立器件、模拟电源管理、逻辑及射频以及独立非易失性存储器。从季度看,表现较为抢眼的为分立器件产品,四个季度收入均实现同比正增长,而其他产品同比则基本负增长,2019年,分立器件收入3.545亿美元,同比增长14.2%,收入贡献38%。

该公司产品应用终端市场包括电子消费品、工业及汽车、通讯及计算机领域,核心市场为电子消费品。但该市场2019年的表现并不是很理想,除了Q2实现1%的微增长,其余三个季度均下滑,主要是智能芯片需求下降,其中Q4实现收入1.52亿美元,收入占比62.8%,全年实现收入5.81亿美元,收入贡献62.3%。

工业及汽车市场表现出色,主要得益于 MCU 产品的需求增加以及公司IGBT等特色工艺符合汽车的功率器件需求,该市场全年实现收入2.12亿美元,同比增长12.8%,收入贡献22.77%。通讯市场于Q1及Q2表现给力,但下半年逻辑、通用MOSFET及智能卡芯片需求下降,导致收入下滑,该市场全年收入0.995亿美元,同比略微下滑0.2%,收入贡献10.66%。

整体来说,华虹半导体下半年业绩要弱于上半年,不过受累于行业,大部分产品需求出现下降,但仍有一些强势的产品,如分立器件,以及消费市场,如工业及汽车,拉升整体业绩,使得整体业绩表现要好于行业。

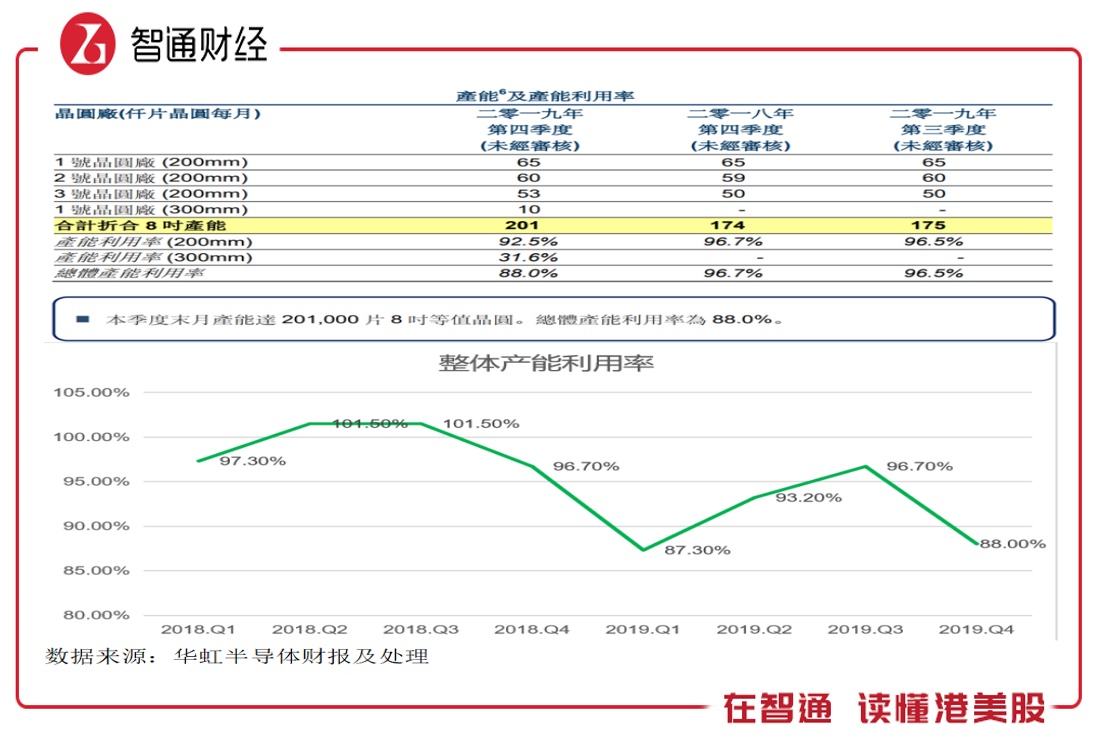

产能利用率下降

上文谈到,华虹无锡于2019年9月投产并贡献Q4业绩,但华虹无锡的收入贡献并没有完全释放。智通财经APP了解到,该公司新增的1号晶圆厂(300mm)在2019年Q4产能利用率仅为31.6%,处于产能爬坡期,相比于原来三家200mm晶圆厂92.5%的利用率有非常大的提升空间。

原三家200mm晶圆厂整体产能利用率在2019年四个季度均出现不同程度的下滑,主要是受到行业需求下降的影响。产能利用率虽有一定的下滑,但该公司整体业绩却实现增长,扣除新增产能,业绩表现也好于产能表现,为该公司优化了产品组合以及价格组合,0.35µm及以上产品需求旺盛。

2019年,华虹半导体加大了对华虹无锡的资本投入,Q4资本支出1.29亿美元,其中投入华虹无锡0.96亿美元,全年资本支出9.22亿美元,而投入华虹无锡达7.91亿美元,占比达85.8%。随着华虹无锡一期项目产能持续释放,以及二期项目开工,预计在该项目上将产生更多的资本支出。

无锡项目有国家产业基金站队,从政策层面、需求层面以及资本层面都有一定的保障,未来业绩对华虹半导体的贡献还是可以预期的。目前来看,该项目刚刚投产,加上后续的可能性投入,短期仍会处于亏损状态,对业绩负面影响预计会持续一段时间。

盈利水平有望矫正

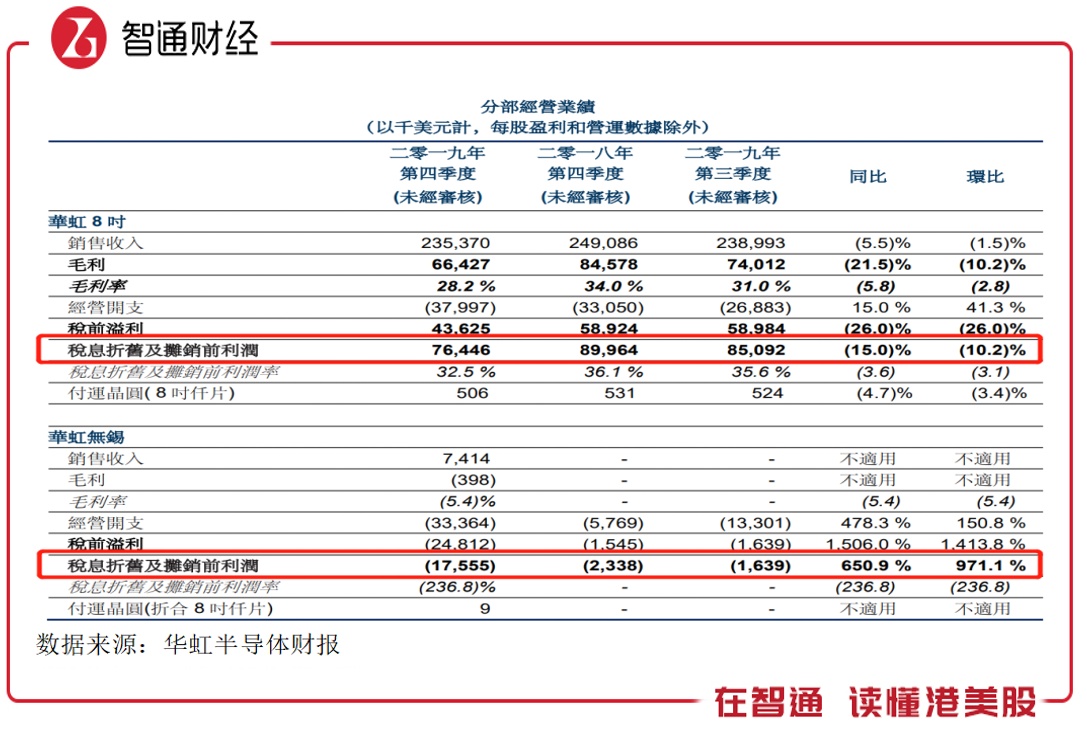

华虹半导体的盈利水平有所下降,不仅仅是华虹无锡的影响,华虹8吋的盈利水平也有所下降。2019年Q4,华虹8吋的毛利率为28.2%,同比下滑5.8个百分点,全年毛利率30.3%,同比下滑3.14个百分点。华虹无锡收入贡献低,毛利为负数,这两个指标对华虹半导体的影响微乎其微。

不过华虹无锡较大的经营费用影响到了公司整体的净利润水平,2019年Q4,华虹半导体的净利率为10.79%,同比下降了8.87个百分点,环比下降8.13个百分点,2019全年,净利率17.4%,同比下滑2.29个百分点。

可以看到,2019年Q4,华虹无锡的经营开支为0.334亿美元,基本接近华虹8吋经营开支水平,此外,期间华虹8吋除了毛利率下降外,还有就是经营开支的增加,期间经营开支费率16.14%,同比增加2.87个百分点。2019全年,华虹半导体核心的管理费用率18.21%,同比增加5.06个百分点。

目前来看,华虹半导体于2019年盈利水平有所下降,但未来随着华虹无锡产能利用率上来,由于固定开支的因素,盈利水平将会得到矫正。

估值低值博率较高

值得注意的是,华虹半导体扩产资产充裕,2019年资产负债率仅为14.68%,近三年均低于20%,近两年净流动负债均超过10亿美元,2019年为10.21亿美元,现金及等价物4.76亿美元,以目前汇率折合人民币约为33.27亿元。

对比同行,中芯国际(00981)2019年的资产负债率为37.96%,华虹半导体的负债率可利用空间还是非常大的,加上几十亿元的在手现金,尚不论无锡项目有国家产业基金站队,靠华虹半导体自身的资金流,以目前的资本支出水平,扩产计划也有充分的保障。

或因为账上的钱太多,该公司循环购买理财产品,主要为中信银行的理财产品,在1月20日曾公告向中信银行无锡分行购买了合计8亿元的保本浮动收益产品,分别是5亿元的预期收益率1.5-4.15%为期35天的产品和3亿元的预期收益率1.5%-4.3%为期108天的产品。

从行业来看,半导体产业是国之重器,目前中国半导体产业国产化率还是比较低,落后于全球半导体产业发展步伐,倾斜政策中长期仍会持续。而中芯国际和华虹半导体作为全球前十大晶圆代工厂商,或将成为国内政策重点发展的对象,充裕的资金来源加上倾斜政策,这两个标的的投资诱惑力还是很大的。

华虹半导体的估值不算贵,目前PB值为1.43倍,比港股半导体整体的(PB估值)2倍要便宜的多,加上公司基本面良好,无锡项目产能释放业绩具有增长预期,以及政策前景好,值博率比较高。