本文来自微信公众号“湘评科技”,作者:国盛电子团队。

一、核心观点

1、经营情况:日月光(ASX.US)2019年Q4季度实现营业收入为1160.23亿新台币,同比上升2%,环比下降1%;毛利率为17.1%,同比增长6%,环比增长4%;归属母公司净利润为新台币63.83亿元,同比增长17%,环比增长11%。2019年全年实现营业收入4131.82亿元新台币,较去年增长11个百分点,超过预期目标5,000万美元;营业毛利为643.11亿元新台币,毛利率为15.6%,增长5个百分点;归属母公司净利润为新台币168.6亿元,降低33%;全年摊薄每股收益为3.86元新台币,比18年降低34%。

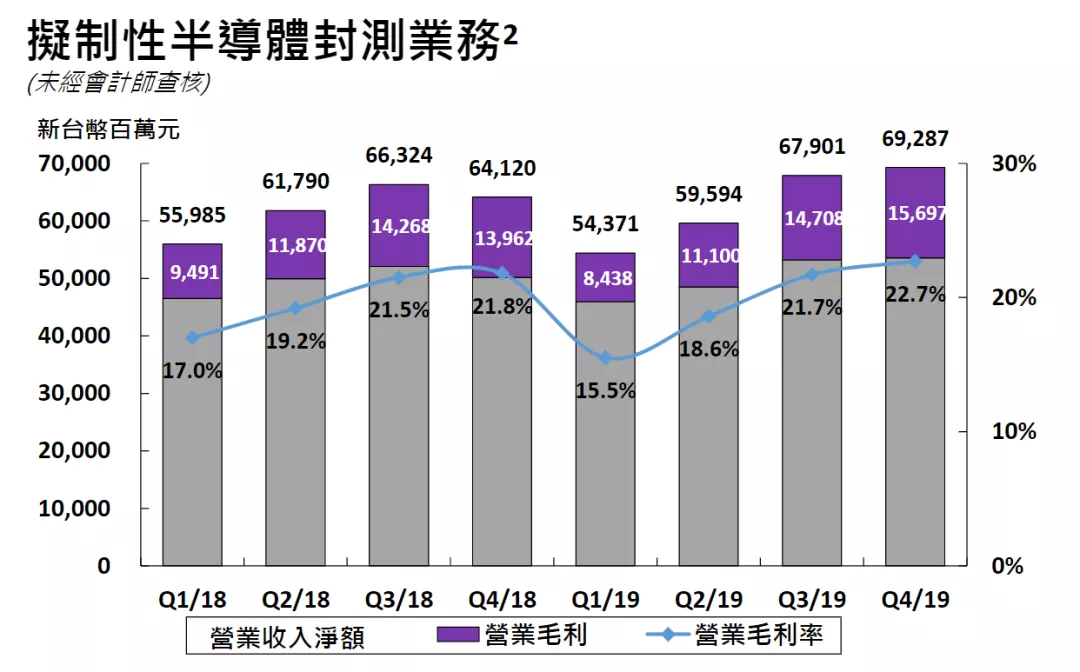

2、半导体封装测试业务四季度、19年全年营收入均略高于预期。2019年Q4实现营业收入692.87亿元新台币,同比增长8%,环比增长2%。其中:封装、测试、材料直接销售占比为 81%、17.2%、1.8%。本季度毛利率为22.7%,同比增长12%,环比增长7%;营业净利率为10.6%,同比增长17%,环比增长15%。2019年半导体封装测试业务全年营收总额为2511.54亿元新台币,较去年增长12%。其中,封装、测试、材料直接销售贡献占比分别为81.3%、17%、1.7%;毛利率为19.9%,同比增长7%,环比增长7%;营业净利率为7.6%,同比下降10%。

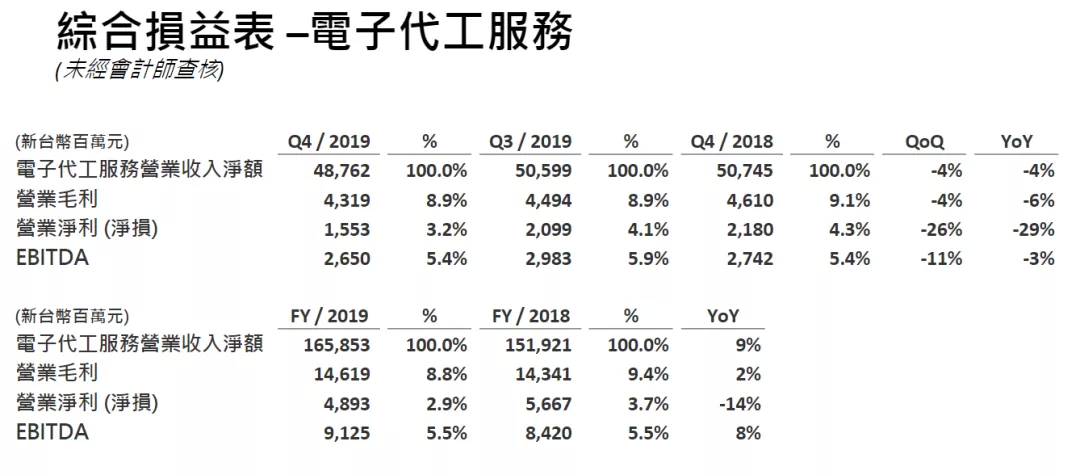

3、电子代工服务业务四季度营收略有下降,全年收入保持强劲增长。日月光电子代工服务部分2019年Q4实现营业收入487.62亿元新台币,同比降低4%,环比降低4%;毛利率为8.9%,同比降低6%,环比降低4%;营业净利率为3.2%,同比降低29%,环比降低26%。公司2019年全年营业收入为1658.53亿元新台币,较去年增长9%;毛利率8.8%,同比增长2个百分点;营业净利率为2.9%,同比降低14%。

4、2020年各业务有望保持强劲增长。半导体测试方面,公司正在努力寻找测试业务以加快速度,期望2020年该业务增长率可超过逻辑半导体增长率的两倍;fan-out封装预估收入将在2020年期间增长超过5,000万美元;电子代工服务方面,Asteelflash收购活动预计在2020年第三季度完成合并。

二、经营情况

2.1 业绩概述

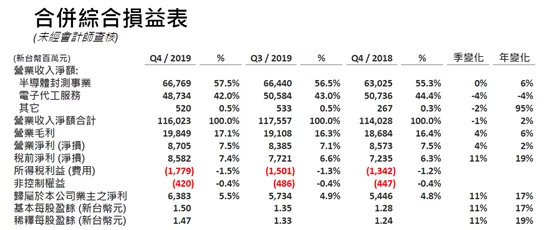

公司2019年Q4季度未经审核的营业收入为1160.23亿新台币,同比上升2%,环比下降1%。其中,来自半导体封装业务、电子代工服务、其他业务的净收入贡献分别为:57.5%、42%、0.5%;本季度营业毛利为198.49亿新台币,毛利率为17.1%,同比增长6%,环比增长4%;营业利润率为7.5%,同比增长2%,环比增长4%;归属母公司净利润为新台币63.83亿元,同比增长17%,环比增长11%。当季摊薄每股收益为1.47元新台币,优于上季度1.33元。

图表: 2019年Q4季度营收(百万新台币)

资料来源:日月光,国盛证券研究所

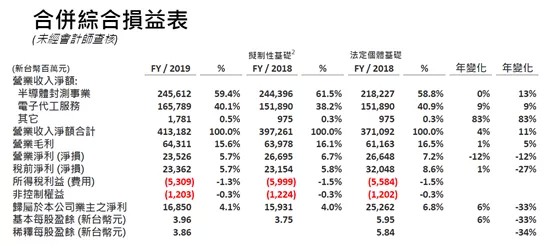

公司2019年全年营业收入为4131.82亿元新台币,较去年增长11个百分点。其中,半导体封测业务贡献收入占比59.4%,与去年相比增加13%;电子代工服务占比40.1%,同比增加9%;其他服务占比0.5%,与去年相比大幅增长近83%;2019年全年营业毛利为643.11亿元新台币,毛利率为15.6%,增长5个百分点;归属母公司净利润为新台币168.6亿元,降低33%;全年摊薄每股收益为3.86元新台币,比18年降低34%。

图表: 2019年全年营收(百万新台币)

资料来源:日月光,国盛证券研究所

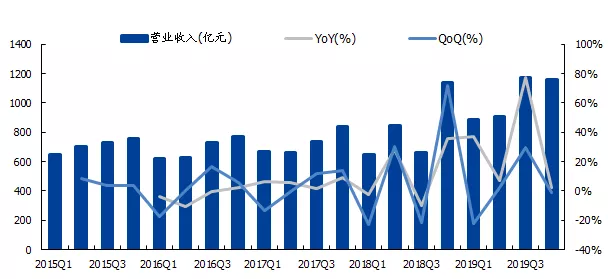

图表: 2015-2019年Q4季度营收变化情况(亿元新台币)

资料来源:日月光,国盛证券研究所

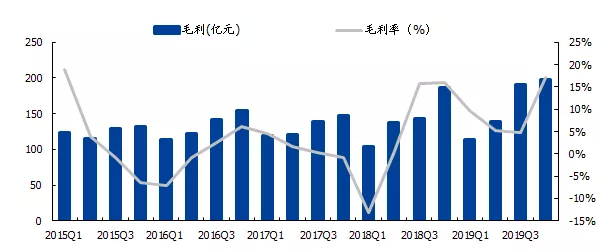

图表: 2015-2019年Q4季度毛利及毛利率变化情况(亿元新台币)

资料来源:日月光,国盛证券研究所

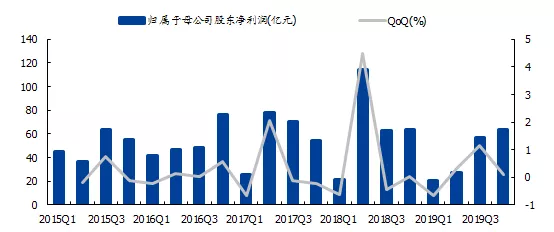

图表: 2015-2019年Q4季度归属母公司净利润变化情况(亿元新台币)

资料来源:日月光,国盛证券研究所

2.2 分部门营收情况

a) 半导体封测(ATM)

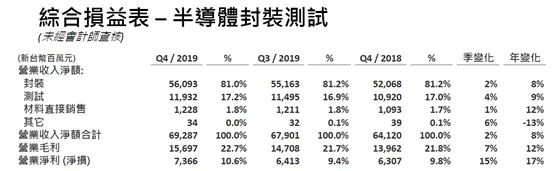

日月光半导体封装测试部分2019年Q4实现营业收入692.87亿元新台币,同比增长8%,环比增长2%。其中:封装贡献收入占比81%,同比增长8%,环比增长2%;测试占比17.2%,同比增长9%,环比增长4%;材料直接销售占比1.8%,同比增长12%,环比增长1%。日月光半导体封装测试部门本季度毛利率为22.7%;营业净利率为10.6%;盈利能力显著提升。

图表: 2019年Q4半导体封装测试营收情况1:

资料来源:日月光,国盛证券研究所

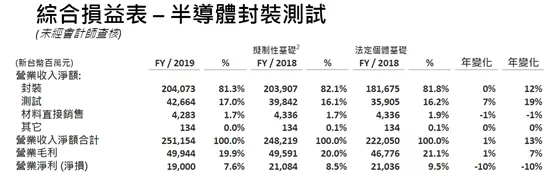

公司半导体封装测试部分2019年全年实现营收2511.54亿元新台币,较去年增长12%。其中,封装占比81.3%,与2018年相比增加12%;测试占比17%,增长19%;材料直接销售占比1.7%,下降1个百分点。日月光半导体封装测试部门2019年全年毛利率为19.9%;营业净利率为7.6%。

图表: 2019年全年半导体封装测试营收情况1:

资料来源:日月光,国盛证券研究所

图表: 2019年Q4季度半导体封装测试营收情况2:

资料来源:日月光,国盛证券研究所

b) 电子代工服务(EMS)

日月光电子代工服务部分2019年Q4实现营业收入487.62亿元新台币,同比降低4%,环比降低4%;毛利率为8.9%,同比降低6%,环比降低4%;营业净利率为3.2%,同比降低29%,环比降低26%。

公司2019年全年营业收入为1658.53亿元新台币,较去年增长9%;毛利率8.8%,同比增长2个百分点;营业净利率为2.9%;EBITDA为91.25亿新台币,同比增长8%。

2.3 下游产品应用营收情况

a) 半导体封测:

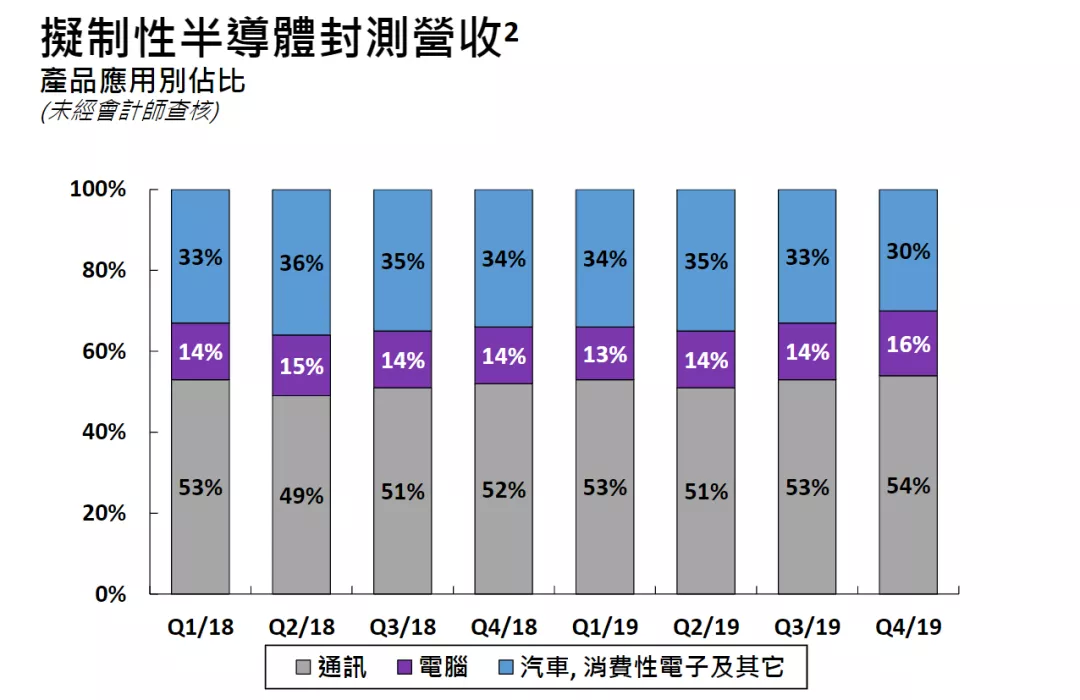

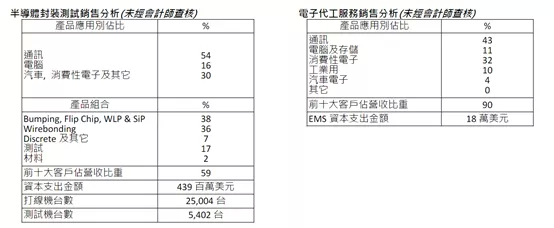

从下游产品应用类别占比来看,2019年Q4半导体封装测试营收中,通讯占比54%,电脑占比16%,汽车,消费性电子及其他应用端占比30%。近年来下游通讯、电脑、汽车,消费电子及其他几大板块占比基本保持不变。

图表: 2019年Q4季度半导体封装测试下游应用占比情况:

资料来源:日月光,国盛证券研究所

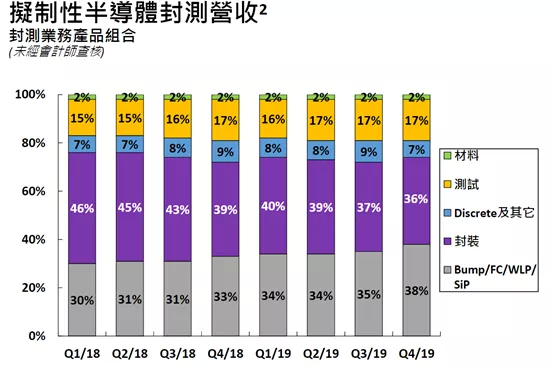

日月光半导体2019年Q4封测业务产品组合情况如下:Bump/FC/WLP/SiP 占比38%;封装占比36%;Discrete及其他占比7%;测试占比17%;材料占比2%。19Q4先进封装占比提升明显。

图表: 2019年Q4季度封装业务产品组合营收占比情况:

资料来源:日月光,国盛证券研究所

b) 电子代工服务

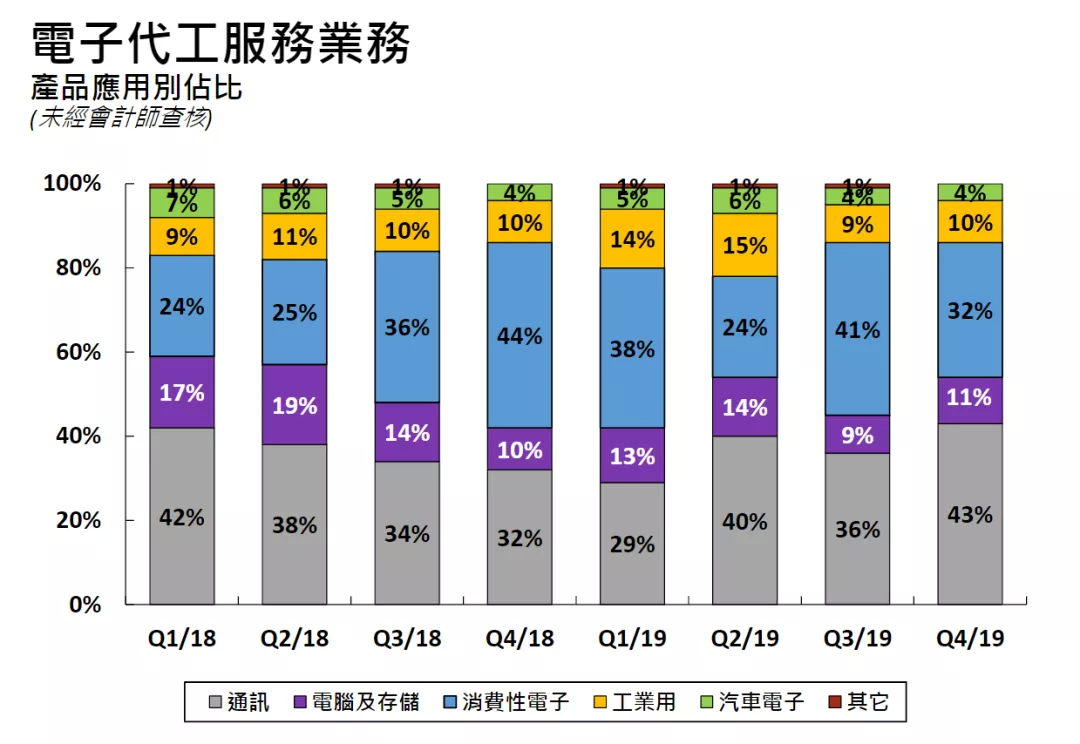

2019年Q4季度电子代工服务营收中,通讯占比43%,消费电子占比32%,电脑及存储占比11%,工业应用10%,汽车电子占比4%。其中通讯业务增长9%,而消费电子业务下降9%。

图表: 2019年Q4季度电子代工业务产品组合营收占比情况:

资料来源:日月光,国盛证券研究所

图表: 2019年Q4季度下游应用营收占比情况:

资料来源:日月光,国盛证券研究所

2.4 机器设备资本支出及EBITDA情况

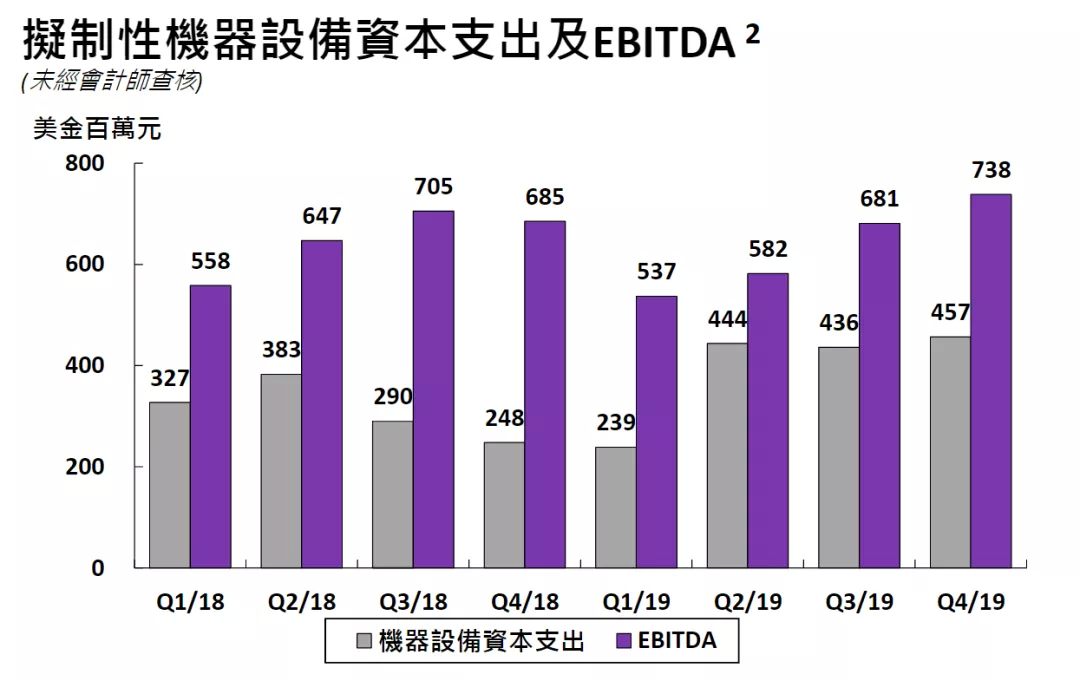

2019年Q4季度公司资本支出约4.57亿美元,同比增加2.09亿美元,环比增长4.8%;其中2.27亿美元用于包装业务,2.05亿美元的测试业务,1800万美元的电子代工服务运营以及700万美元的互连材料业务及其他;EBITDA为7.38亿美元,同比增加53百万美元,环比增长8%。

2019年全年,公司资本支出为15.75亿美元,其中包括包装业务7.98亿美元,测试业务6.89亿美元,6900万美元包括电子代工服务业务,互连材料业务等1900万美元。

图表: 2019年Q4季度机器设备资本支出及EBITDA情况:

资料来源:日月光,国盛证券研究所

三、运营展望

1、业绩展望:

1)半导体封测2020Q1生产量将介于2019年Q2-Q3水平;毛利率将略高于2019年Q2水平;

2)电子代工服务2020Q1生产量将于2019年Q1水平相当;营业利润率将略低于2019年Q1水平。

2. 业务方面:

2019年期间,我们的EMS部门凭借SiP产品的实力实现了创纪录的收入。我们继续认为,我们的EMS实体提供了SiP的关键组成部分,即系统级的理解。在2019年12月,我们宣布有意收购欧洲第二大EMS公司Asteelflash。我们正在清除所有相关的监管障碍,我们希望在2020年第三季度完成合并。但目前,我们无法就这种收购对2020年的业绩有多大贡献给出展望。但是我们可以说,Asteelflash的收入约为10亿美元。

此外,在我们的SiP产品组合以及整个计算工业和汽车领域的推动下,我们的EMS业务也将在2020年继续增长。随着收购的进行,我们还希望扩大地域覆盖范围,这可能对现有和新客户产生影响。总之,我们对EMS业务充满期待。

2019年,我们的测试业务超过了其余的ATM业务。考虑到半导体行业在2019年萎缩的背景,我们很高兴能够将测试业务增长7%。并保持我们的组装业务相对平稳。展望2020年,我们将继续看到测试业务的强劲势头。

目前公司正在寻找测试业务以加快速度,期望该业务增长率可超过逻辑半导体增长率的两倍。SiP业务在2019年的增长率为13%,其中2.3亿美元的新SiP产品分散在多个客户中。到2020年,随着SiP的采用加速,整个SiP的增长将继续扩大。目前,在5G相关产品的推动下,我们看到2020年SiP业务的发展势头正在加速。

在2019年,fan-out封装收入超过了预期目标5,000万美元。当我们看到为缩小模具而增加的输入/输出密度时,我们看到fan-out封装成为一种必要,并且将成为下一个铸造节点上主流封装方法的途径。此类封装工艺的应用将在2020年逐步加速,并在2021年更加积极地增长。我们目前估计,fan-out封装收入将在2020年期间增长超过5,000万美元。在今年,我们将继续投资于与面板级fan-out。

ATM业务中,我们大约15%的收入来自中国工厂;EMS业务中,我们一半以上的收入来自中国工厂。从季节性角度来看,第一季度通常是我们的低谷季度,这为这些工厂的整体影响提供了一定的缓冲。尽管如此,在农历新年期间,我们在中国的工厂仍然有60%-70%的人员配置。我们预计到2月底,人员配备将恢复到80%至85%。而且,我们目前仍希望能够在第一季度末之前达到接近满员的水平。

四、会议纪要

Q1:您如何看待最近几个季度与持股情况有关的资本支出,未来一年公司在资本支出方面有何计划?

A:我们对2020年仍持乐观态度,我们将根据需要继续进行资本支出。2020年初公司已经进行了一些资本支出,用于正在进行的前期投资。对于2020年,我们预计现在的资本支出将超过2019年的支出。

Q2:您如何看待公司2020年半导体封装业务,特别SiP产品发展态势?对于整个公司而言,您对全年可能持什么观点?

A:就SiP而言,我们在2019年的增长非常好,相信这种势头将继续保持强劲态势。公司新项目收入超过了我们在2019年实现1亿美元增量收入的目标,并且有望在2020年获得进一步发展的动力。因此,我们的SiP业务也将在2020年实现持续增长。针对全年展望,我们对全年持乐观态度,整体收入将保持健康增长。

Q3: 公司IC ATM的利润本季度有所提高,并归因于测试带来的增长点。未来还哪些方面可能释放利润?

A:从综合的角度来看,我们预计今年的利润率将健康增长。首先,更高的负载以及我们在2019年所做的大量投资将在2020年开始获得回报。我们期望更好地控制OpEx比率。尽管我们目前无法量化,但我们确实希望在取消限制期限后看到更大的效率提升空间。因此,总的来说,我认为2020年的利润率状况将会出现相当可观的改善。这既在ATM上,也在EMS业务上。

Q4:您对今年的逻辑增长有何期望?能否谈谈今年测试业务的关键驱动因素是什么?

A:期望大约是7%至8%。我们期望健康增长,特别是在ATM方面,因为我们正在采取的许多新举措将在2020年开始产生回报。我们看到SiP业务的强劲势头,也在测试业务中看到了强劲的发展。因此,总的来说,我认为我们将会有一个不错的发展趋势。

Q5:在今年的增长中,5G是较大的推动力之一,且主要推动厂商在中国。您对中国以及5G在ATM方面发展前景持什么观点?另外,公司的收入中仅有5%与5G相关,这会影响公司未来发展吗?

A:5G将是我们增长的主要动力,包括2020年及以后。但是与5G相关的收入的百分比而言,这是一个非常难预估的数字。因为万物互联,有些可能是直接与5G相关的,有些可以摆脱5G实施。但是关键是要真正保持我们在5G开发或部署方面的先发优势,这是由我们整体的业务以及所有5G参与者共同推动的。因此,无论谁提供了更多5G应用程序或产品,我们都想保持先发优势,并且相信我们会在5G领域中保持主导地位。

Q6: 您谈中国工厂本季度末将恢复正常生产,但假设问题仍未得到解决,公司如何将产能从中国工厂转移?

A:就ATM而言,大约为15%产能在中国工厂。如果需要转移生产能力,大多数产品都可以由我们的台湾易方或其他地区接管。

Q7:2019年资本支出最终高于预期范围。我们对2020年的资本支出有什么规划?NPI投资在第四季度推动了运营支出的增长,这些投资实现收入的大致时间框架是何时?如何看待2020年的OpEx?OpEx在销售额中所占的百分比是否会下降?

A: 2019年该支出的总和有变化是因为高达44%的资本支出用于测试,但到2020年,该比例预计将降至30%以下,将有更多的资源用于组装和包装。此外,还将在EMS上花费更大的资本支出。我们已经在2019年下半年或2019年第四季度将NPI纳入了一些新的SiP项目。在运营支出方面,今年总体运营支出比率从2018年的9.4%增长到9.9%,归因于与ASP相关的额外费用;另外,我们在研发上也花费了更多。鉴于贸易战的局面,我们正在扩大我们的一些基地,一些非中国基地。因此,我们将2019年视为投资的一年,许多前线投资将在2020年开始获得回报。这也使我们对2020年的利润率有了更好的展望。在运营支出的总体控制方面,我们今年的目标是回到2018年生活水平9.4%或9.5%。

Q8:如果将ATM业务2019年和2020年的行业增长进行比较,您认为该行业是正在增长还是增长不足?您是否认为本地的中国后端代工厂正在获得份额?中国的半半导体客户在使用ASE或是本地供应商方面是否有偏好?

A:逻辑方面,我们总体上将能够超越该行业,超越所有竞争对手。此外,偏好与公司能力有关。他们可以选择本地供应商,但如果他们的本地供应商总体上不能提供高服务质量或产品,我认为我们的客户会倾向选择我们。如果我们的客户更喜欢本地制造,我们可能会增加在中国的工厂数量。

Q9:从历史上看,ASE在高峰季度仍能产生25%,28%甚至30%的毛利率。在可预见的将来是否期望这些数字?

A:毛利率预计要求至少提高2%。

Q10:公司预计2月底达到80%到85%,所以与正常年份2月底相比,产能差不多降低了20%?

A:没错。但在这段时间内,我们基本上也经历了谷底的季节性季度。

Q11:EMS业务方面,2018年-19年期间收入增长了9%,但营业利润下降了14%。运营利润率下降0.8%。能否再次说明是什么导致经营利润率和营业收入下降?您对2020年的展望如何?

A:我们的EMS业务正在进行某种不同类型的扩展。有地理上的扩展,也有尝试扩展当前站点。公司购买了Asteelflash,并进行了许多其他的交易。这些扩张计划实际上在今年的运营支出中产生了额外的成本。我们目前认为,这些不一定对OpEx具有结构性影响。

Q12:大多数扩张活动会在今年开展吗?

A:是的,程度要小得多。从EMS方面来看,将会继续有所增加,尤其是在波兰,墨西哥,台湾。在NPI方面,实际上取决于我们将要获得的新项目。但我认为从EMS角度来看,扩大非中国工厂的大部分成本是在2019年完成的,因此将会产生额外的支出。我认为,就收入的总体百分比而言,它已经恢复到更正常的水平。因此,对今年EMS业务前景的结论是,营业额将增长且利润率提高,OP利润率将稳定或可能提高。

Q13:公司EMS业务方面收购的Asteelflash何时才能开始为公司的收入做出贡献?

A:我们没有给出-今年的Asteelflash相关数据,因为交易尚未结束。但作为参考,去年他们的收入为11亿美元,第一和第二部分占比大约是45%,55%;去年的净收入约为5300万美元。我们预计将在第三季度初完成交割。

Q14:可以合理地假设该业务的净利润率至少比我们现有的EMS业务要好吗?有什么原因吗?是因为1/4,还是因为混合问题?

A:是。我认为因为业务的不同性质。他们关注的是较小的数量,但种类更多。而且很多不是传统的3C业务。此交易的最大好处是三倍。一方面,它确实将我们的整体地理覆盖范围扩展到整个欧洲;其次是商业模式是不同的,他们正在为许多新应用程序提供服务,但体积较小。一旦这些业务变成了批量生产,那么Asteelflash将这些业务转移到USI是很自然的。我认为客户组合确实是非常互补的,客户之间几乎没有重叠。

Q15:对于今年的股息,是否可以假设与去年的水平持平?现金股息与去年相比会持平吗?

A:我们会在目前不进行更改的情况下,偿还60%至65%的费用。从美元角度来看几乎保持不变,今年的每股收益将持续下去。

(编辑:张金亮)