如果有关注过美妆圈的朋友,一定不会对近年以来刮起护发及美容仪器的时尚大风感到陌生。随着女性消费市场的崛起,女性越加开始重视自己的妆容仪表,个人护理和生活时尚的电器逐渐受到青睐。

作为一家在美容界业内有30年经验的老牌代工企业,科利实业在2019年7月29日向港交所发起冲击,然而却未能如愿。近期,科利实业在招股书失效后再度递表,此次能否如愿以偿?

主打美发代工,业绩波动较大

伴随着女性经济独立性增强、社会地位提升,女性消费需求渐趋增长,“她经济”开始甚嚣尘上。近年以来,女性消费需求呈现出“丰富且优”的特质,女性消费者开始转向质量消费和精致消费,其中细分化的生活场景需求逐步受到女性的关注。

智通财经APP了解到,科利实业成立于1988年,主要按ODM模式从事设计、开发及制造个人护理及生活时尚电器。其客户主要为国际品牌,产品主打美国、日本及欧洲市场。根据弗若斯特沙利文报告,按中国出口收益计,科利实业为2018年中国第四大个人护理电器OEM/ODM服务供应商。

招股书显示,科利实业2017-2019财年内,收益还是处于一个相对平稳的增长态势,由2017财年的约2.14亿港元逐年增长至2019财年的3.12亿港元(单位下同),年复合增长率约20.78%。然而,利润方面的表现却不是那么尽如人意,公司各财年的年度利润有所波动,大多维持在3000万港元左右,且在2020财年首五个月再度出现下滑趋势。

细究产品品类方面,公司提供的个人护理时尚电器,可大致分为三类,即美发系列、修毛系列及美容系列。公司尤其专攻以高端市场为主要目标市场的美发系列风筒,也和客户共同设计及开发及销售若干生活时尚电器,例如电熨斗及面包机。

根据产品品类划分,公司的收益主要集中于个人护理电器业务,自2018财年起贡献收入占总收益的90%,而细分品类中,美发系列产品在2020收五个月贡献收益达到79.2%,其次则为修毛系列,占总收益约13.3%。

毛利率方面,整体毛利率跟随着个人护理电器的毛利率波动而波动,走势相对较为剧烈,由2017财年的30.1%大幅下滑至2018财年时的24.5%,又在2019财年上升至27.2%。而截至2020财年首五个月,公司的毛利率大致约28.6%。然而,公司的纯利率自2017财年起由16.1%逐年下滑至2020财年首五个月时的9.9%,盈利状况有些堪忧。

成本方面,公司的销售成本主要包括直接材料成本、直接劳工成本及制造费用。而销售成本中,直接材料成本占大头,历年来均占总成本的六成以上,其次则为直接老公成本和制造费用,合计约占总成本的三成。

值得注意的是,公司的研发活动主要包括与客户共同设计及开发,而公司亦进行自主设计及开发。期内,公司与客户共同开发了九款、十八款、十款及三款新产品。公司的研发开支占历年总收益分别约1.9%、1.8%、2.6%。研发开支逐年增加主要由于产品开发项目数量增加。

瞄准女性市场,客户相对集中

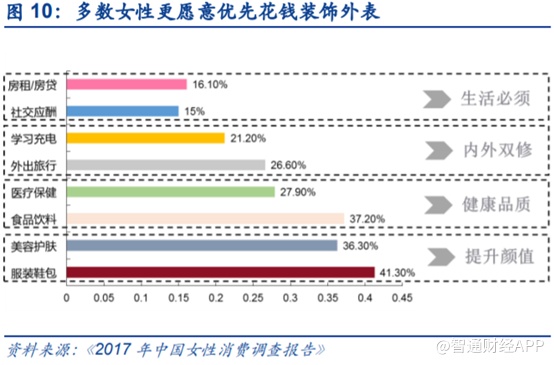

近年以来,收入不断提高的女性群体,正着力高自身生活质量、注重颜值,“女为悦己容”愈渐显著。购物年轮上看,90后为自己买单,低龄高端消费倾向显现;70、80后为质量生活买单,消费偏向由个人转向生活。

(图源:安信证券)

科利实业招股书显示,公司的客户基础稳定,包括海外知名的个人护理电器品牌,包括:总部设于美国的高端美发工具公司T3、日本国际性电子产品制造及贸易公司夏普,及日本知名电子及家庭电器制造商及贸易商小泉。目前来看,公司与这些客户的业务关系长期较为稳定。

不过,这也导致了公司有客户群体相对集中的倾向,在2017-2019财年及2020财年首五个月内,公司向五大客户的销售分别占收益约90.7%、92.6%、96.1%及97.6%。

另外,因公司主要专攻以高端市场为主要目标市场的美发系列风筒,其最大客户为美国公司T3似乎也是顺理成章的事情。智通财经APP了解到,2017-2019财年以来,最大客户T3的销售产生收益分别约8270万港元、1.07亿港元、1.66亿港元,以及2020财年首五个月的8360万港元,分别占总收益约38.6%、40.1%、53.4%及57.2%。

而根据国际海淘网站look fantastic的报价来看,T3品牌旗下美发护理电器的价格相较于国产品牌来说的确偏高一些。根据艾瑞咨询数据,女性轻奢品牌消费明显高于奢侈品消费,女性消费者追求个性,消费升级推进,“轻奢”经济发展势头不容忽视。

然而,T3贡献收入比重较高,也将带来一些影响。首当其中的便是,鉴于美国(即T3的主要市场)的个人护理电器零售市场近年来一直表现不错,预期T3在未来将仍为公司的最大客户。而T3销售量的好坏也影响着公司的当期的收入和利润。

另一方面来看,公司的收入主要集中在日本、美国及欧洲等海外地区,而实体位于中国,势必会在一定程度上遭到汇率波动的影响。

此外,公司亦在招股书中透露,由于深圳工厂出现业权缺陷,深圳工厂或须搬迁;如惠州地块的预出租人未能将所协议的厂房腾空交出,并倘若公司未能及时物色其他生产设施,则或会因迁移深圳工厂的营运而蒙受损失。