本文来自微信公众号“广发港股策略”,作者:廖凌、朱国源。

报告摘要

港股策略周论:春节假期间,海外市场发生了什么?

肺炎疫情成为春节期间影响大类资产价格走势的重要因素之一。除疫情外,春节期间海外市场还有哪些事件值得关注?我们总结如下:

香港经济受疫情拖累不可避免,但对港股无需过度悲观。香港政府对肺炎疫情反应迅速,疫情在香港发酵的风险不大。但香港经济基本面受到的负面冲击不可避免,肺炎疫情叠加社会事件滞后影响,本地零售、旅游、住宿等行业面临较大增长压力。但对港股无需过度悲观,市场底部往往与疫情边际好转时点同步。

美国经济企稳,联储按兵不动。19Q4美国实际GDP环比折年率2.1%,持平前值;美股财报季过半,标普500非金融19Q4盈利同比增0.8%,较Q3前值小幅反弹。美国经济、美股盈利企稳背景下,1月29日美联储FOMC会议维持基准利率不变,联储政策观察期延续。

英国脱欧落地,但“硬脱欧”风险并未解除。英国于1月31日正式脱欧并进入过渡期,开始与欧盟进行贸易谈判。但考虑到双方存在较大分歧且谈判时间紧迫,英国“硬脱欧”风险仍未完全消除。

疫情打压需求,大宗商品价格普跌。市场担忧中国肺炎疫情影响经济增长与商品需求,春节期间原油、铜等工业原材料价格大幅下跌。

投资策略:“不是趋势,而是波折”,等待疫情“转折点”。板块方面,降低地产、博彩配置,以价值股(银行、保险、中资高股息个股)、医药股、软服务(互联网软件)等持仓“暂避锋芒”,等待恐慌情绪企稳,紧密关注疫情变化与市场信心的“转折点”。

市场概览与情绪跟踪

本周(1.27-1.31)恒生指数下跌5.86%,板块方面,恒生一级行业全部下跌,工业跌幅最大,公用事业相对抗跌。HVIX指数、主板沽空比例、港股看跌看涨期权比例均明显上升。

宏观流动性与估值跟踪

本周(1.27-1.31)离岸人民币兑美元贬值,10年期美债收益率大幅下跌至1.51%,中美利差走阔至148BP。WTI原油价格下跌至51.7美元/桶。恒生指数PE 9.46倍,低于历史均值。

一致预期EPS跟踪

本周(1.27-1.31)彭博对于恒生指数与国企指数20年EPS增速一致预期下调。

南下北上资金跟踪

本周(1.27-1.31)南下北上交易通道关闭,2月3日起恢复正常交易。

核心假设风险

美元、美债利率上行;国内信用收紧;盈利不达预期、贸易格局恶化。

报告正文

1 港股周论:春节假期间,海外市场发生了什么?

国内春节假期期间,肺炎疫情成为影响大类资产价格走势的重要因素之一。受春节疫情快速发酵影响,全球股市普遍下跌,市场波动率飙升;外汇市场方面,避险情绪推动资金流出AH市场,离岸人民币兑美元汇率明显贬值。此外,黄金、铜等大宗商品价格也因疫情打压需求出现明显下跌。

作为与内地经济联系最紧密的香港市场,港股受到较大冲击。关于疫情对港股市场的影响,我们参考03年“SARS”疫情的经验进行了复盘(参考报告《等待“转折点”——港股大跌点评》,2020-1-22)。春节假期期间港股共有3.5个交易日(1.24上午、1.29-31),恒生指数、恒生国企指数分别大幅下跌5.72%、6.5%。行业层面,恒生一级行业全部下跌,公用事业、资讯科技业相对抗跌,能源业、工业跌幅最大。

为应对疫情蔓延,香港政府已出台一系列措施进行严控,往后看,香港经济和行业将受到怎样影响?除疫情外,春节期间海外市场还有哪些事件值得关注?本期策论我们就此话题进行剖析。

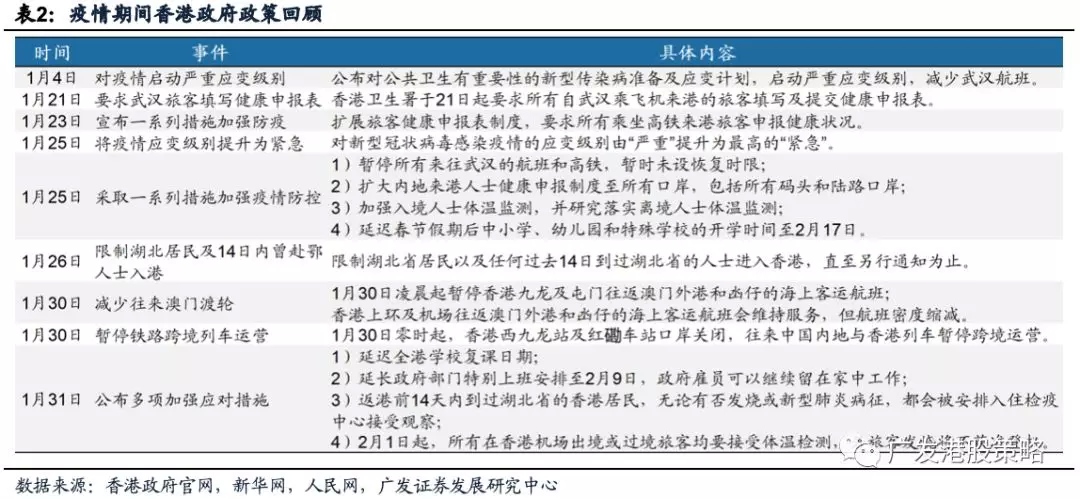

1. 港府对内地肺炎疫情反应迅速。自内地12月底出现病例后,香港政府1月初即启动应变。春节假期期间,港府政策逐渐加码,采取一系列措施严控疫情蔓延。在香港本地确诊病例较少,并已实施严格人口流入管控的背景下,预计肺炎疫情在香港发酵的风险不大。

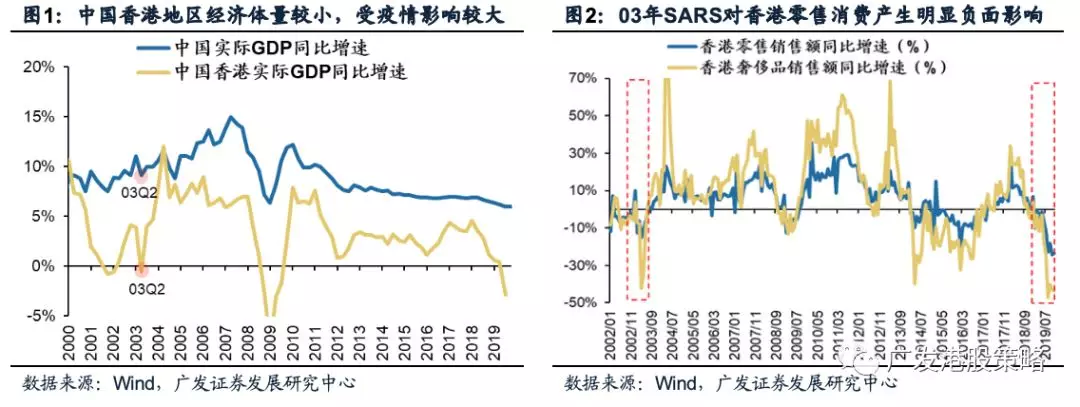

但香港经济基本面受到的负面冲击不可避免。受19年本地社会事件影响,香港经济在19Q3已步入技术性衰退,而本次疫情对香港经济增长更是“雪上加霜”。参考03年“SARS”对经济的影响,“SARS”疫情扩散期间(2月至5月),相较于内地经济只是遭受阶段性冲击,体量偏小的香港经济受疫情影响更明显。

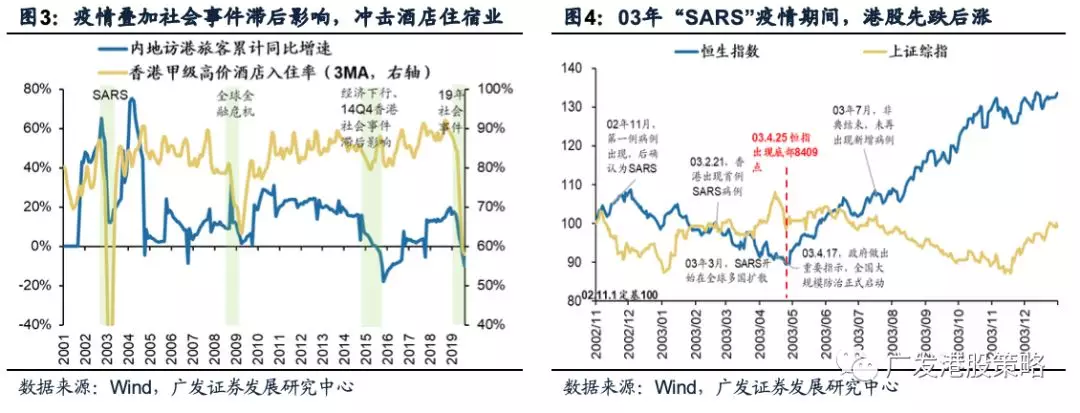

肺炎疫情叠加社会事件滞后影响,本地零售、旅游、住宿等行业面临较大增长压力。当前19年本地社会事件滞后影响仍未消除,内地游客赴港积极性本就不高,而肺炎疫情的爆发进一步加大相关行业下行压力。参考SARS期间,内地访港游客同比、香港酒店入住率大幅下跌,香港零售销售增速回落显著。

但对港股无需过度悲观,市场底部往往与疫情边际好转时点同步。根据03年经验,从首个SARS病例出现到扩散的阶段(02.11-03.3),港股持续下跌,而在4月政府作出全国大规模防控的重要指示后,到7月疫情结束,恒指涨幅超过20%。目前市场对于本次肺炎疫情拐点暂无清晰的一致预期,但已看到新增疑似病例增速可能放缓,因此无需过度悲观。

2. 19Q4美国经济、美股盈利企稳,联储1月FOMC按兵不动:

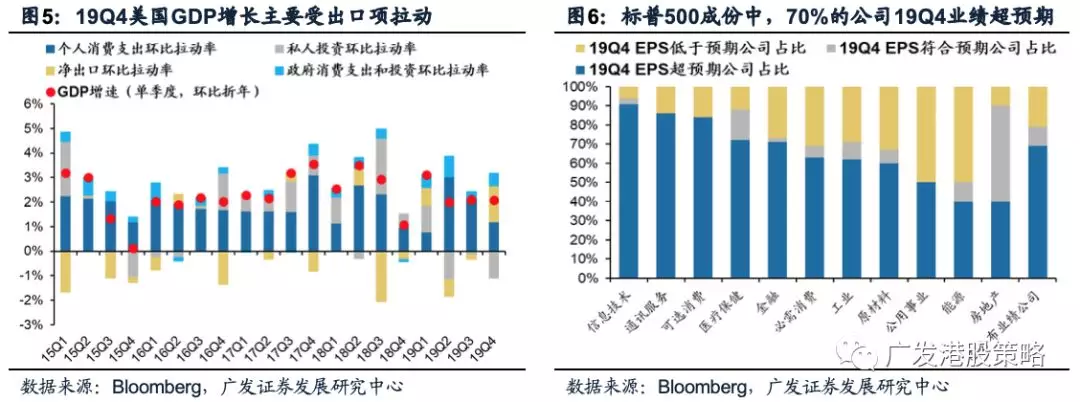

1月30日,美国公布19Q4经济数据,19Q4美国实际GDP环比折年率2.1%,前值2.1%。从各分项拉动看,Q4美国经济内需项不如此前强劲,其中个人消费正贡献减弱,私人投资出现负向拉动;受进口大跌影响,净出口成为GDP增长的主要支撑。

春节假期与美股财报季重合,目前美股财报季过半,近70%标普500成份业绩超预期,其中信息技术、通讯服务、可选消费行业公司业绩超预期占比最高。根据已公布业绩公司数据,标普500非金融企业19Q4盈利同比增0.8%,较Q3前值小幅反弹。

美股四季度GDP增速持平前值,美股盈利增速小幅反弹,总体而言,美国经济企稳。在此背景下,1月29日进行的美联储FOMC会议维持基准利率不变,同时本次会议声明与19年12月变化较小。在2019年下半年连续三次“预防式降息”降低经济衰退风险后,美联储正处于政策观察期。

3. 英国脱欧落地,但“硬脱欧”风险并未解除。1月29日欧洲议会投票通过了英国脱欧协议,英国随后于1月31日正式脱欧并进入过渡期。但目前英国只是“形式上脱欧”,因“过渡期内”欧盟与英国仍将遵守前期规则,直到双方自由贸易谈判落地。考虑到目前英国与欧盟在贸易谈判上仍存在较大分歧,而过渡期将在2020年底结束,如果谈判进展不顺利,英国仍面临“硬脱欧”风险。

4. 疫情打压需求,大宗商品价格普跌。市场担忧中国肺炎疫情影响经济增长并打压商品需求,春节假期期间,原油、铜等工业原材料价格大幅下跌。此外,最新公布的美国EIA原油库存超预期上行,进一步增大油价下行压力。在油价大幅下跌后,OPEC表示希望将减产计划延长到6月,并不排除未来加大减产力度。

5.投资策略:不是趋势,而是波折,等待疫情“转折点”;板块方面,短期降低地产、博彩配置,以价值股(银行、保险、中资高股息个股)、医药股、软服务(互联网软件)等持仓“暂避锋芒”,等待恐慌情绪企稳。

我们认为,2020年港股的主要矛盾在于:全球“资产荒”对于低估值、高股息资产配置、港股中资股盈利“弱复苏”和“弱美元、稳人民币”带来的海外资金回流。近期市场因国内肺炎疫情产生波动,但不改变市场的整体趋势,后续需继续密切关注疫情演变与拐点的出现。

行业配置上,全年继续看好“低估值”、“抗通胀”、“软服务”三条主线。短期建议规避地产、消费者服务(博彩),配置价值股(银行、保险、中资高股息个股)、医药股、软服务(互联网软件)等板块,策略上降低Beta,“暂避锋芒”。

(编辑:张金亮)