本文转自微信公号“瑞恩资本RyanbenCapital”

截止2019年12月31日,香港持有保荐人牌照的券商 124 间。

具体香港保荐人等中介团队2019年排行榜,详见:2019年香港IPO中介团队排行榜

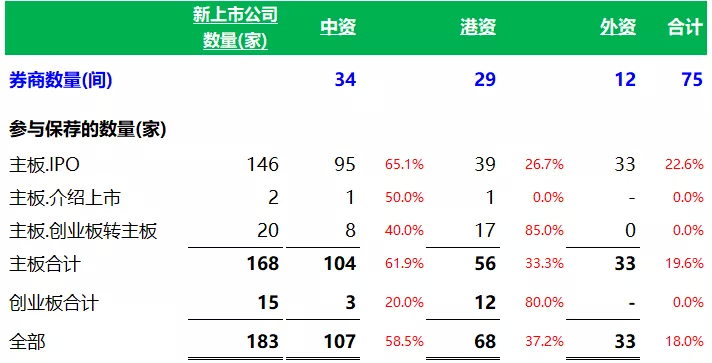

一、按参与保荐项目的数量来看,中资券商最多

2019年,共 75 间券商以上市保荐人、或联合保荐人的身份参与了香港 183 家(包括:IPO上市161家、介绍上市2家、创业板转主板20家)新上市公司的保荐工作,共募资 3,128.87 亿港元。

在这183家新上市公司中,按参与保荐的数量来看:IPO上市 (161 家)中资券商参与 98 家,港资券商参与 51 家,外资券商参与 33 家; 介绍上市 (2 家)中资券商、港资券商,各参与 1 家; 创业板(GEM)转主板上市 (20家)中资券商参与8家,港资券商参与17家; 小结:1、中资券商参与保荐的项目数量最多,高达 107家 ,参与度 58.5%;其中 IPO的参与度更是高达 65.1%。可以这么说,每3个IPO项目就有2个,有中资券商的参与。

2、港资券商 69 家,外资券商只有 33 家。

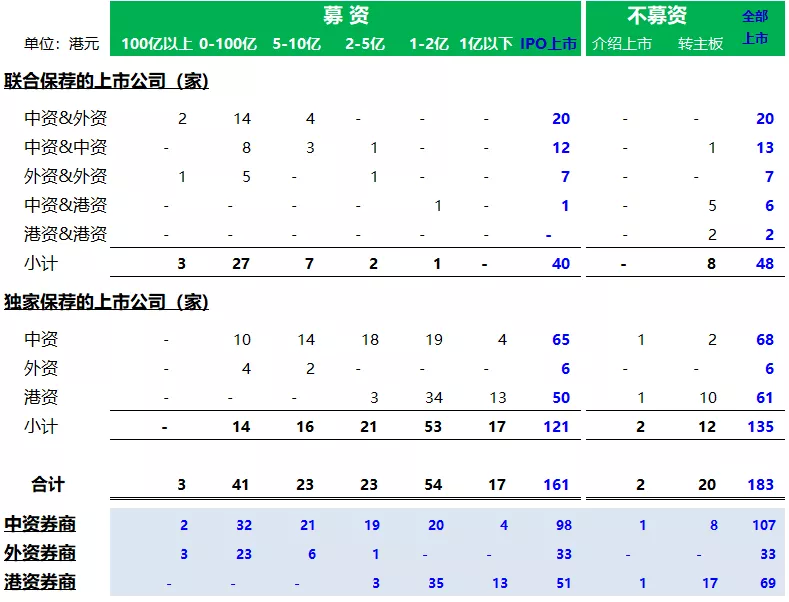

二、按参与保荐项目的募资情况来看,中资券商的跨度最大

在这161家IPO上市公司中,按参与保荐项目的募资金额来看: 外资券商参与保荐的33家上市公司,共募资 2,466.22 亿,如果扣除3家特大型(超过100亿)的阿里巴巴、百威亚太、ESR之后,共募资 862.82亿,平均每家募资28.76亿; 除了1家(亚盛医药)募资4.79亿,略低于5亿外,其他32家的募资额在5亿港元以上; 中资券商参与保荐的98家,共募资 2,242.86亿,如果扣除2家特大型(超过100亿)的阿里巴巴、ESR之后,共募资 1090.21亿,平均每家募资11.36亿; 中资券商跨度较大,100亿以上 2 家、10-100亿有 32 家、5-10亿有 21 家,2-5亿有 19 家,1-2亿有 20 家,1亿以下有 4 家。 港资券商参与保荐的51家,共募资63.42亿,平均每家募资1.24亿; 最高的1家募资3.75亿,2家在2亿以上,35家在1到2亿之间,13家在1亿以下;

小结:就2019年IPO募资的表现来看:1、平均每家募资额(不包括超过100亿的特大型IPO项目),外资券商、中资券商、 港资券商,分别是28.76 亿、11.36 亿和 1.24 亿;2、联合保荐(两家以上的券商),75%的募资额在 5 亿以上;3、外资券商的募资额,最少得 5 亿以上;4、港资券商的募资额,最高没超过 3.75 亿;

5、中资券商的跨度最大,从 0.53 亿到 1,012 亿,都可以。