本文源自微信公众号“E药经理人”,作者:巴根、朱晶。

近日,研究咨询机构Evaluate发布最新报告,对2020年生物医药行业进行预测。

该报告开篇便提出,2020年将是生物制药行业的一次艰难冒险。在美国,随着大选的临近,围绕药品价格的争论暴露在聚光灯下,这在2020年仍将是一个持续的话题。

该报告依据Evaluate Pharma的数据指出了生物制药行业明年最大的销售增长动力,并重点介绍了实现这一增长的公司。

01 2020年的增长来自于哪里?

过去十年来肿瘤学的进步使该领域成为生物制药领域的主要关注点。无论是在新的销售来源还是资金的导向方面,抗癌药物和开发这些药物的公司基本占据了主导地位。

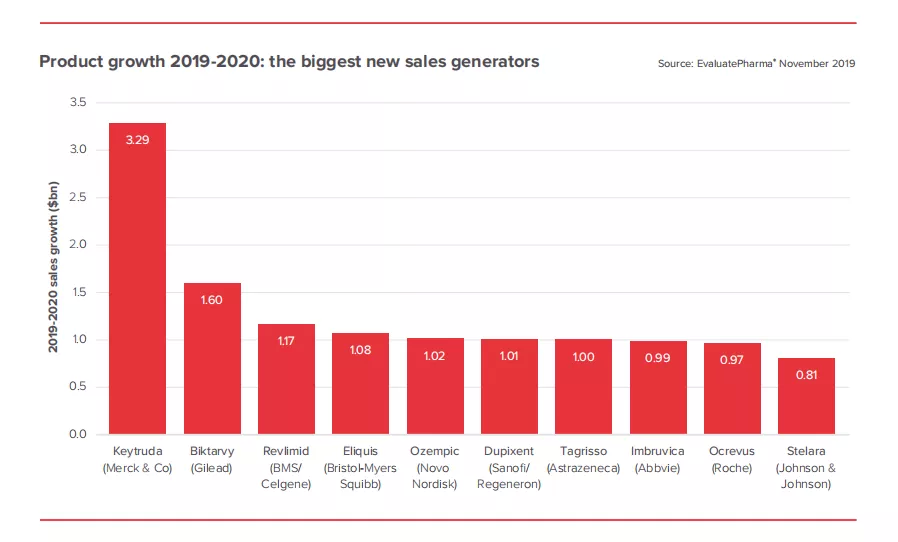

该报告认为,不论短期还是长期这一状况都不会改变。例如,报告预计明年有八种药物的销售额将增加10亿美元及以上,其中四种便是抗癌药物。不可否认这其中部分药物确实有所突破,但同时肿瘤领域药物定价高也是增长原因之一。

默沙东(MRK.US)的K药或将成为明年最具增长潜力的药物,据Evaluate Pharma的数据,明年该药物的销售额将比今年多出近33亿美金,这对于单个药物来说是一个巨大的增长量,也使得K药或将在一年之内跃居全球第二大药物。

也有销量极高的产品并不在明年最大的增长来源之中,例如艾伯维(ABBV.US)的修美乐。这一产品已经连续多年位于药品销量榜榜首,但现在由于受到生物类似药的冲击,销量将开始下滑。而这一产品在中国经历7年长跑后,终于在年底纳入了新版国家医保目录,但同时国内已有生物类似药获批,在中国市场表现不佳的情况下,2020年在医保的扶持和生物类似药的夹击下,修美乐在中国是否会爆发,会是2020年的一大看点。

仍有十几年的老药将在明年持续增长。BMS的两款药品—瑞复美(来那度胺)和艾乐妥(阿哌沙班)明年将为生物制药行业带来增长。瑞复美在榜单中或许也可以称之为一个传奇。

瑞复美最早于2005年年底获得FDA批准上市,近几年来其全球销售额一直保持着两位数的增长率,2015-2017年,来那度胺在全球药品销售额排行榜由第十位上升至第二位,在全球抗肿瘤药销售额排行榜由第四位上升至首位。

对于一个上市十余年的而药品来说,在2020年还能保证10亿美元的增量,确实是这一榜单中不得不提的明星产品。但同样的是,这一产品目前在国内的销售额仍与其国际地位不相匹配,且面临仿制药竞争。负责其国内市场的百济神州近日宣布国家药监局日前受理了瑞复美淋巴瘤新适应证的上市申请。在前两年百济神州接手之后,瑞复美似乎得到了不错的增长率。

此外,通过这些被认为将获得快速增长的药品来看,我们可以看到PD-1、针对白细胞介素的抗体、GLP-1等领域将获得极大的增长。但同时,抗癫痫药物、丙肝药物将在2020年下滑。

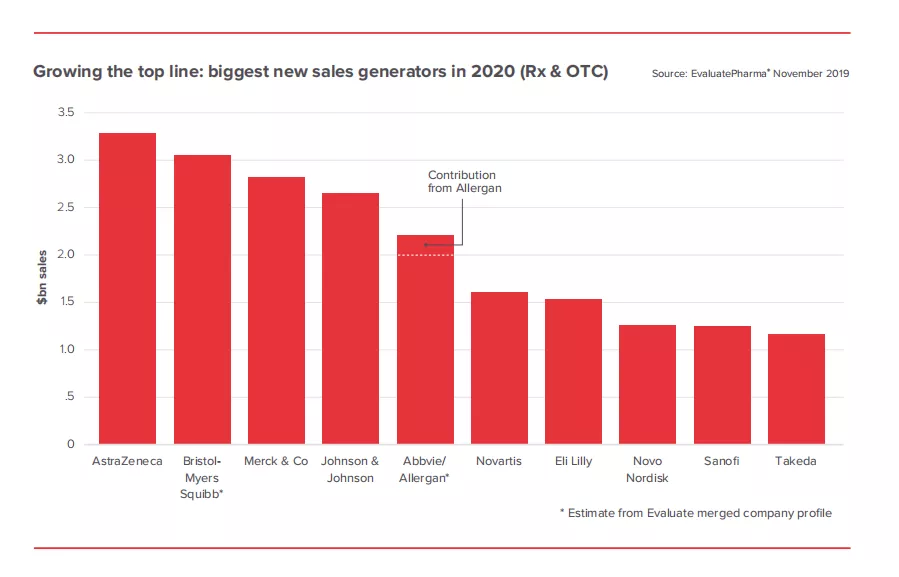

而在以公司计算2020年最大的新销售来源时,出现了一些新面孔。

来自亚洲的武田(TAK.US)由于并购夏尔的红利,进入了增长最快的公司行列,销售额增加10亿美金以上。

同样的,BMS也从对新基的收购中获得了明显的推动。 在增长最快的公司中脱颖而出的是阿斯利康(AZN.US),该公司拥有多个成功的肿瘤产品,以帮助其获得快速增长。肺癌靶向药泰瑞莎和Parp抑制剂奥拉帕尼已被临床数据和市场数据证明是非常有效的靶向癌症药物,虽然其PD-L1可能落后于Keytruda和Opdivo,但预计该产品的销售额明年将达到近20亿美元,该报告认为I药几乎不会出现商业失败。

阿斯利康一直是今年表现最好的大型制药股之一,股价接近历史最高水平,目前比辉瑞公司(PFE.US)的股价高出约35%。

02 最具价值的研发项目,肿瘤领域仅占三个

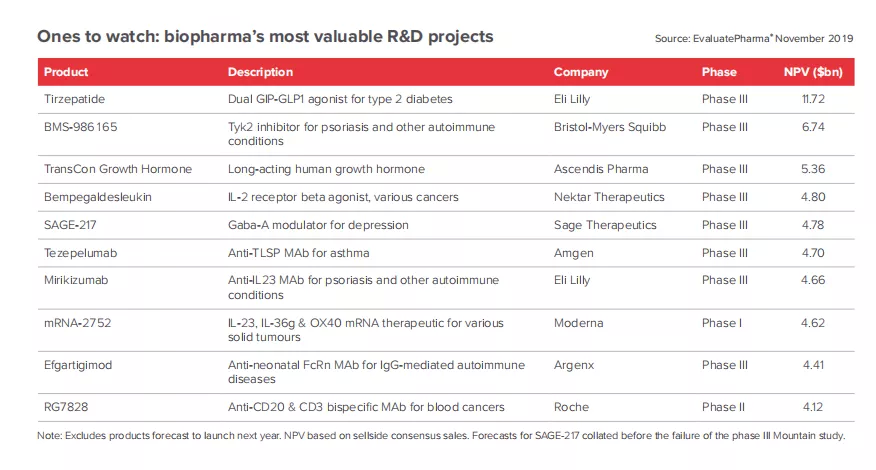

在最具价值的研发项目榜单中,礼来(LLY.US)以120亿美金的净现值表现惊人。

得益于其在研的GIP/GLP-1双靶点受体激动剂Tirzepatide,礼来公司未来的前景被看好。这也是礼来试图为糖尿病市场引入新机制的尝试。

糖尿病是一个竞争激烈的领域,而且已经受到了巨大的价格压力。这也意味着与现有方法相比,任何新机制都必须提供实质性得优势才会得到市场认可,明显的心血管益处或许便是最低得限度的。

来自关键性SURPASS项目的数据预计将在2020年底之前公布,礼来还计划在明年将另一款GIP/GLP/胰高血糖素三重激动剂推进至II期临床。竞争对手诺和诺德也在开发这一机制的新药,来自NN1706的I期数据预计很快发布。从现有数据来看,多重受体激动剂在降糖、减重方面效果较单纯的GLP-1激动剂更为优秀。这也意味着礼来还有很多工作要做。

另一项值得关注得资产便是由BMS开发的一种新型、口服、选择性TYK2抑制剂,其独特的作用机制不同于其他激酶抑制剂,目前该药处于III期临床,用于治疗银屑病和多种自身免疫性疾病,其净现值仅次于礼来得上述产品,达到67亿美金。在银屑病方面,Otezla被认为是一种更安全但不太有效的选择,BMS认为BMS-986165具有更好的商业前景。目前,辉瑞和强生(JNJ.US)也在开发TYK2抑制剂,这也是自身免疫性疾病领域在2020年需要重点关注的一个新机制。

有趣的是,在价值最高的10个研发项目中,肿瘤产品仅占其中的三个。报告指出,肿瘤项目现在倾向于针对较小的领域,但这也可能反映出一个事实,即下一波免疫肿瘤学资产兑现的到达时间比预期要长得多。

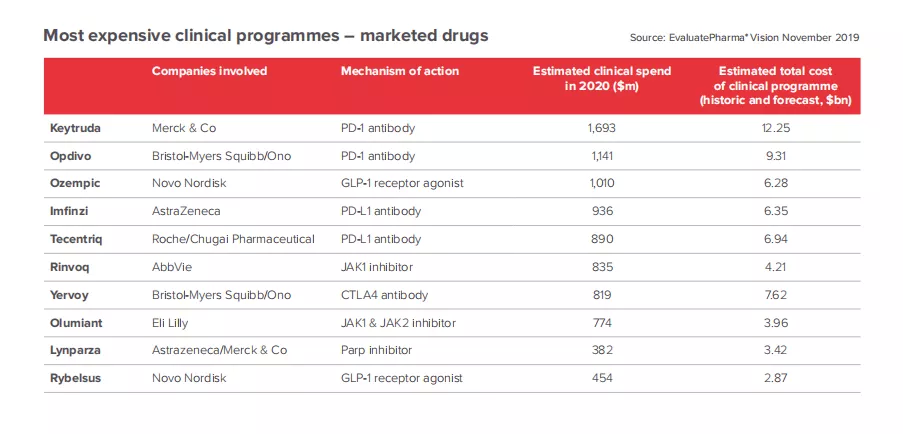

但在市售药物临床开发计划中,PD-1/L1再次脱颖而出。

2020年预计临床支出最多的10个药物中,K药、O药、I药、T药分别排在第1、2、4、5位,预计支出在8.9亿到16.9亿美元之间。跨国制药巨头们将继续在PD-1/L1上投入大量资金,以支持新适应证的批准。

K药则与众不同,尽管默沙东已经在这一产品上花费了数十亿美元且获得了巨大的商业成功,但这一产品2020年预计开发支出仍然远超其他产品。

需要进行大量心血管结果研究的糖尿病领域药物也不可避免地出现在这一榜单中。诺和诺德的索马鲁肽以10亿美金的临床开发支出位列第三名。赛诺菲和礼来也将在其未上市的GLP-1受体激动剂、GIP/GLP-1双靶点受体激动剂上花费过3亿美金。

除去四款PD-1/L1和两款GLP-1以外,还有两款来自艾伯维和礼来的JAK抑制剂上榜。

03 过度投资VS投资不足

11月,纳斯达克生物技术指数的高调反弹,意味着2019年生物技术市场迎来完美收官。 但能维持多久是投资者目前最关注的问题。大多数生物制药投资者认为,目前正处于不确定性的最高点,随着美国总统竞选活动的加剧,生物制药行业的定价将受到严格审查,且不论结果如何,该行业的改革都是重点。

上述因素会加剧资本市场的波动,但IPO窗口期预计明年不会完全结束。不过,股权投资者的接受度不会像2019年那样,风险投资者也将采取更为审慎的态度,尤其在基金退出周期长的情况。

早期欧洲风险投资基金Novo Seeds表示同意,“我们认为IPO市场不会消失,但我们可能会遇到一些坎,时间就是一切。”他说。

专注于癌症风险投资的VertexVentures HC的常务董事Carolyn Ng表示,预测私营企业是否能够上市已经变得越来越困难。“大多数现在向我们求助的公司都非常担心明年是否有可能进入公开市场。”

且现在很多公司上市前会被建议,收集更多数据,或者至少在考虑公开募股之前获得一些临床概念证明。

过去的数据也表明,一方面,与早期相比,2019年公司不得不比最初提议的估值采取更大的折让,以吸引新的股东加入。预计明年市场将变得更加艰难。

另一方面,今年将投资组合公司推入股票市场时,私人投资者不得不调整其收益。同样,如果明年出现收益率调高的情况,则是一种惊喜。

此外,私人领域的估值不断攀升,以及融资轮次越来越大的现象,意味着风险投资者现在比以往任何时候都更需要公共市场来接受新问题。如今,超过1亿美元的融资已非同寻常。

“而如果估值达到数亿美元,那么很少有交易能使风险投资人获得可观的回报。因此,公开市场将是首选。”所以,如果明年市场关闭,很多公司及其投资者将想知道下一步该怎么做。

目前,有公司虽未有先进的临床项目,但却经过A轮和B轮融资拿下了可观的估值,这种现象越来越普遍。这导致,很少有投资者愿意以当前的估值选择非常早期的初创企业。虽然,只要资金持续流入风险投资公司,就不一定会成为问题。 但有投资者表示,明年将密切监控高价值,早期阶段公司的再融资能力。除此之外,风险投资公司还将关注退出环境。

首先,干净利落的交易仍然是风险投资者的青睐,且有研究表明,自2018年年中以来,这类交易的发生速度更快。其次,上市的时间一直在减少,不过2020年可能出现扭转。较大的新药研发,不会缺乏买家,因而潜在收购者兴趣预计不会减弱。

最后,对生物制药而言,并购交易资金已破纪录,一般预计年初会出现并购增加趋势。有业内人士认为,有一些现金充裕的跨国药企将被迫在2020年采取行动,其中一些正面临寻找新增长源的压力。

宏利投资董事总经理史蒂文·斯劳特曾公开表示,明年可能发生敌意收购。值得关注的是,潜在买家明年将要面对的另一个问题是美国反托拉斯监管机构的关注。譬如,美国联邦贸易委员会可能会延迟对Celgene的收购,以及罗氏对SparkTherapeutics的收购。

大买家首要考虑是获得产品。“在大多数治疗领域,有足够的竞争来推动价格上涨,而不是基础估值。”不过,明年结构性收购的使用很有可能会增加。买家越来越多地采用收购中的前期费用和里程碑付款,以减轻其中一些初创企业已经达到的测试估值。

生物制药领域一直备受资本青睐,根本不缺资金,而在2020年一些投资过度的空间可能会令人失望。譬如,纳什(Nash)许多工作仍处于早期阶段,切实的进展可能无法实现。还有细胞疗法,可能会成为最大的危险。但是,在这个空间中仍可以找到一些有价值的生物制药公司。在技术差异的推动下,大量资金仍在这里投资–例如使用T细胞或NK细胞。有专家表示,大多数公司仍在朝着相同的目标努力,而要证明这些不同方法的相对优势还有很长的路要走。

“在这个领域,除非进行了认真的临床试验,否则将看不到有意义的数据。作为风险投资人,我很难证明在这方面进行投资的合理性。”细胞疗法领域现在感觉像是“大公司的游戏”。

肿瘤领域一直是人们普遍期待的热点,这些方法不会很快过时,想要在这些领域保持活跃的公司和投资者所面临的挑战是找到尚未被过度投资的对象,这变得越来越困难。

另外,从数据统计上,我们开始看到在免疫学,神经退行性疾病,妇女健康等其他领域的投资有所增加。血液癌受到的关注也很明显;眼病与包括牛皮癣和湿疹在内的皮肤病一样,具有大量的新机制,变得更有竞争力。中风使更多的药品涌入市场,但服务仍然很差。

值得注意的是,过去大多数早期投资者并没有真正考虑药物的定价。但是,在日益增加的政治压力下,2020年将需要重新考虑疗法定价的方式,需要考虑这将如何影响投资,以及如何考虑公司的估值。

总而言之,“2019年的表现相当狭窄,浪潮并未抬起头来,风险偏好并没有很多。我认为这已经开始改变,但这是一个善变的事情–一些小盘股正在恢复,但我不知道它是否会持续到2020年。”一位业内人士表示。

较大的生物技术公司一直是一个令人失望的大领域,而吉利德,Biogen和安进(Amgen)之类的公司都被视为遭受类似的问题困扰:特许权老化和管道薄弱。整个行业将很难复苏,该行业的大型巨兽仍然不受投资者青睐。

(编辑:宇硕)