本文来自微信公众号“Kevin策略研究”,作者:刘刚、董灵燕。原文标题《大选年的美股市场》。

2020年是美国总统大选年,其进程和最终结果可能引发的潜在政策变化都会给市场带来多方面影响,特别是近期众议院投票通过正式对特朗普总统进行弹劾。随着2020年的临近,近期投资者对此的关注度也不断提升。综合市场的关注焦点,我们在本文中从以下三个方面对这一问题进行分析:1)大选年的关键时间节点与追踪方式;2)不同候选人核心政策主张差异以及由此对金融市场的可能影响;3)历次大选年的市场、资产与政策变化是否存在一定规律可供借鉴?

整体来看,大选年这一事件本身对市场的影响是偏中性的,即从统计规律看,并不存在年度维度上美股市场在大选年和非大选年的典型差异。因此,在具体分析中,需要根据实际情况对不同年份区分对待,而不能简单的一概而论。

大选的重要时间节点与追踪方式

2020年的美国总统大选将于11月3日星期二举行。在此之前,民主和共和两党将分别于2020年7月中和8月底举行全国代表大会以确定最终的提名候选人,即所谓的“党内初选”(primaries &caucuses)。确定最终候选人之后,便进入两党候选人最终角逐的冲刺阶段(图表1)。考虑到目前来看共和党内部基本不存在任何变数,因此我们在下文中主要以民主党为主进行介绍。

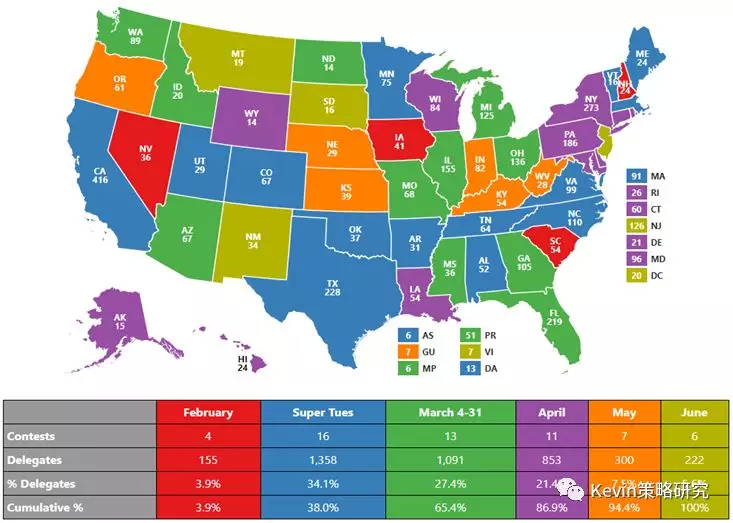

民主党党内初选将从2020年2月一直持续到6月,主要选举各州参加7月中旬全国代表大会的选举代表,这部分代表又叫做承诺代表(pledged delegate,共计约3979人;之所以叫做承诺代表,是因为代表们在全国代表大会上的投票需要反应各州选民的意愿而非自己个人意愿,也即按照初选的结果将选票分配给不同候选人)。除此之外,还有大约16%的非承诺代表(unpledged delegates,又叫做超级代表,约771人),与承诺代表不同的是,这些代表可以按照自己的意愿来选择提名候选人。

根据各州的初选时间表,离我们最近的一个关键窗口将出现在3月3日的所谓“超级星期二”,这一天将同时进行16个州的民主党初选,共计选出约1358位代表,加上此之前已经选出的部分州代表,届时将有占比~38%的初选选票出炉,因此将成为观察目前约15位提名候选人选情和领先优势的一个重要时间节点。而到3月底时,民主党内超过65%的初选代表就已经出炉。

从另一个角度看,与磋商与相关协议进展情况紧密相连的美国几个重要农业州(以截至2018年的农场数衡量)的初选,如德克萨斯、密苏里、爱荷华、俄亥俄、俄克拉何马等也都在集中这一时间附近。

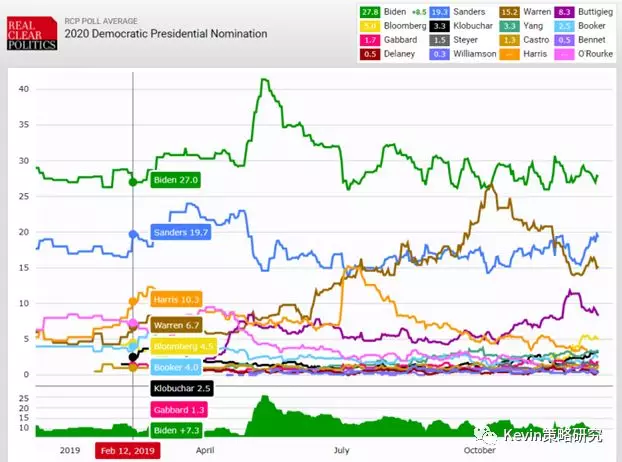

在跟踪方式上,我们可以通过观察各方统计的民调情况,作为实时选情变化的一个参照。尽管根据2016年的经验,民调本身具体很大的局限性,也并不能完全反应最终的结果。综合来看,较为常用且相对可靠的民调数据来源有RealClear Politics,YouGov和Fivethirtyeight等等。

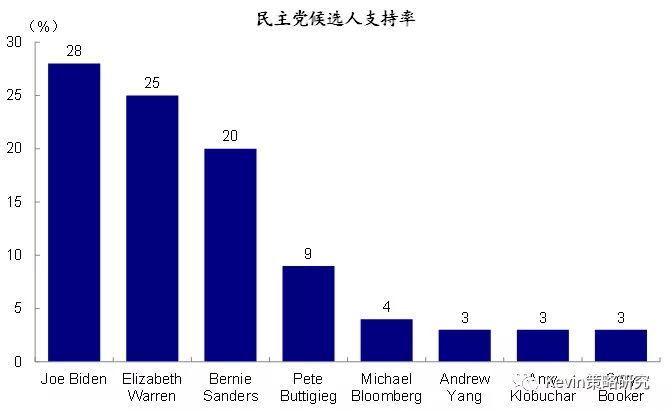

当前最新的情况是,在民主党内部,根据RealClear Politics的数据,Biden的民调支持率依然最高,为27.8%,其次是Sanders(19.3%),Warren排在第三位(15.2%),而近期备受关注的Bloomberg由于参选较晚,目前仅为5%(图表3)。这一结果与CBS/YouGov针对明年3月初“超级星期二”的民调结果基本类似,上述四位候选人的支持率分别为28%、25%、20%和4%(图表4)。

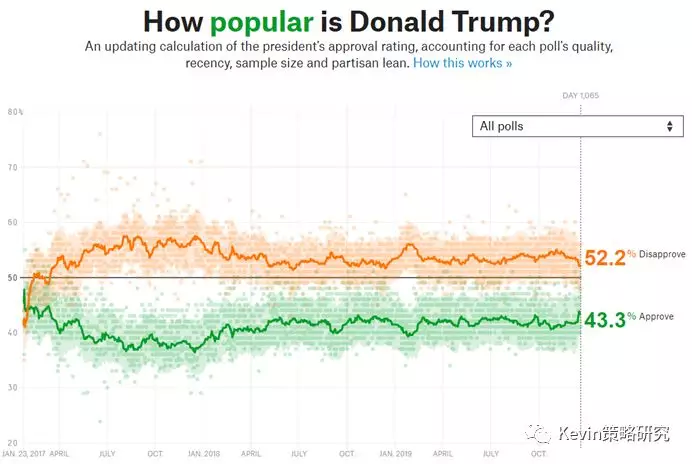

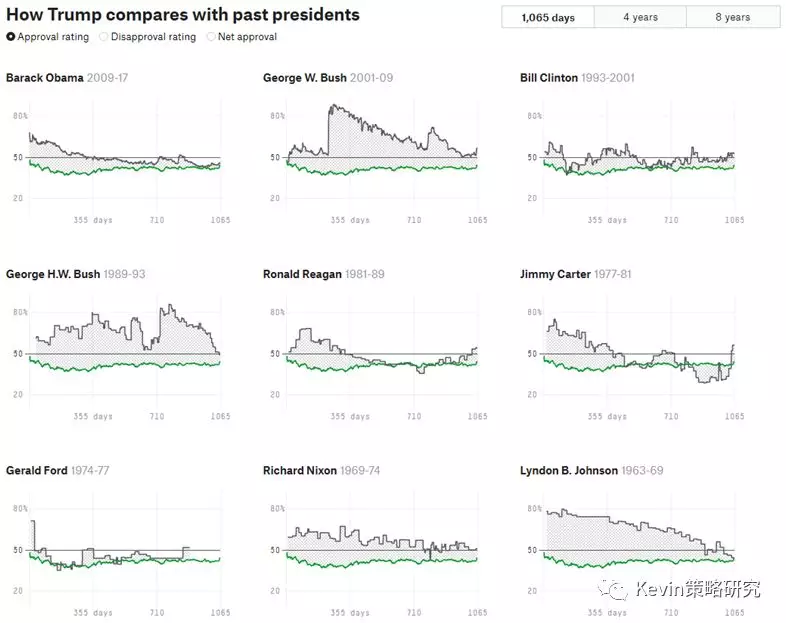

此外,根据Fivethirtyeight汇总的数据,尽管目前特朗普已经被众议院正式弹劾,但其支持率近期反而有明显跳升,为2017年3月以来的最高值,这一水平与奥巴马总统同一时期的支持率基本接近(图表5)。

美国总统大选的重要时点与事件

美国民主党2020年各州初选时间表与代表人数情况

根据RealClearPolitics统计,Biden、Sanders和Warren的支持率分别为27.8%、19.3%和15.2%

CBS/YouGov针对明年3月初“超级星期二”的民调结果

特朗普总统支持率情况

特朗普总统的支持率与其他总统同期支持率的对比

大选进程对市场的可能影响路径与逻辑

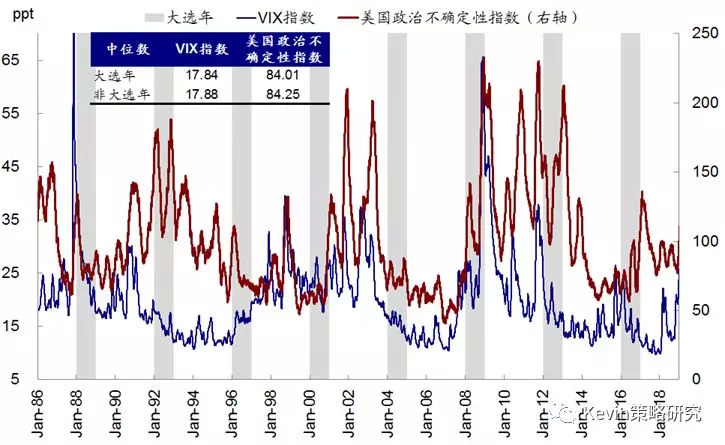

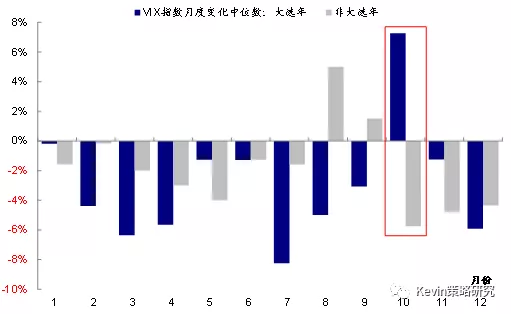

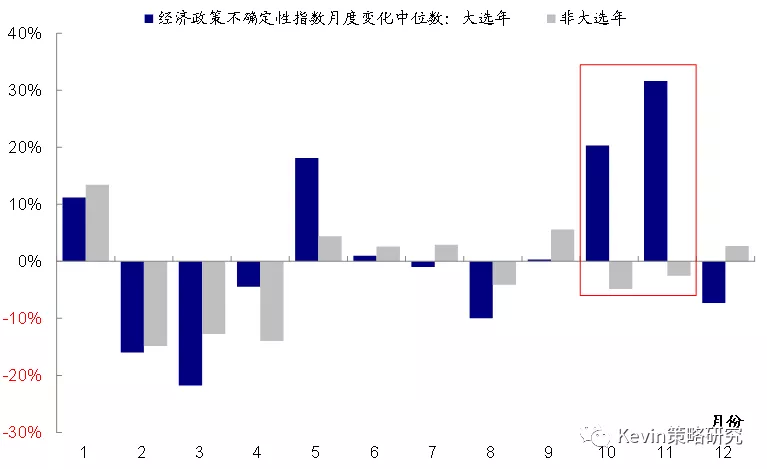

一是大选过程中可能出现的一些不确定性对投资者情绪和风险偏好的扰动。通过观察政策不确定指数(Policy Uncertainty)与VIX的历史变化,我们发现,虽然年度维度上,大选与非大选年间并不存在显著差异,但月度变化特征较为明显,即越是临近大选日期的月份,政策不确定性和波动率通常就越高,同时也高于非大选年同期水平。

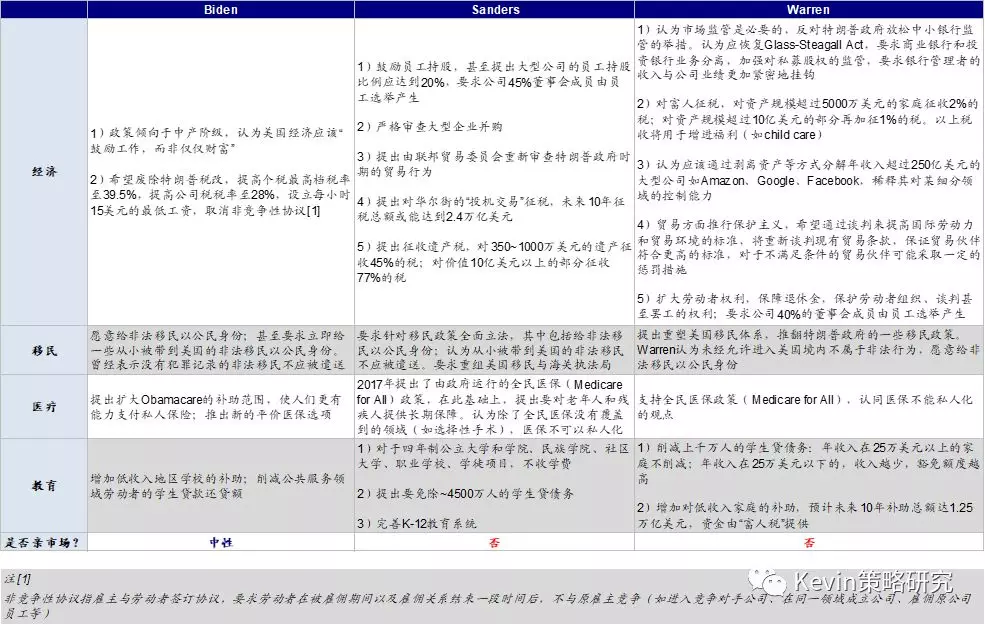

二是不同候选人政策主张的可能影响。目前支持率领先的主要民主党候选人都主张部分甚至多数逆转特朗普的政策,例如重新提升对美股盈利起到较大提振效果的2018年税改的税率。此外,考虑到龙头企业对美股盈利和涨幅的贡献,严格审查并购甚至分拆大企业、加强金融监管和更高的环保要求等主张,也或随着相应候选人选情提升给市场带来扰动。具体来看:

1)Biden、Sanders和Warren均倾向于改变特朗普减税政策。Biden希望废除特朗普税改,提高个税最高档税率和企业所得税率,改为设立最低工资。Sanders表示将对华尔街的“投机交易”征税,未来10年的征税总额或可达到2.4万亿美元;还表示将征收遗产税,对于价值10亿美元以上的部分还会额外加征高额的遗产税。Warren则提出要对富人征税。

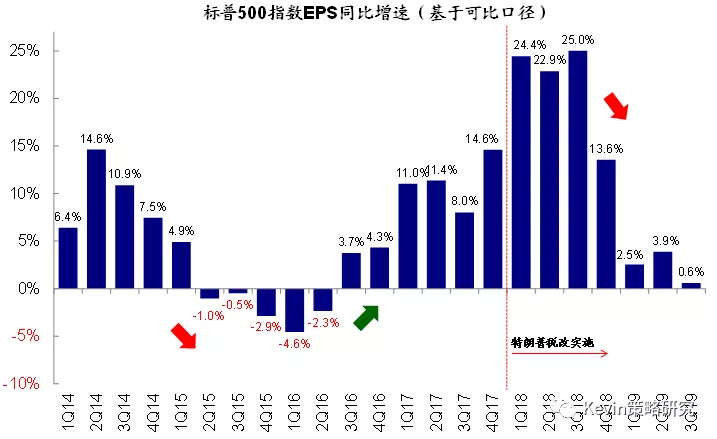

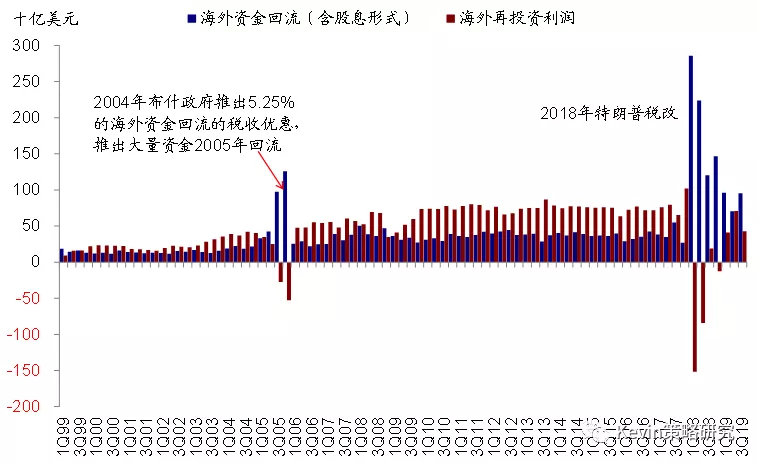

2018年初特朗普政府推出的总规模预计高达1.4万亿美元的大规模减税政策,对于降低企业的有效税率、提振企业盈利增长、促进企业存留在海外的大量资金回流美国都起到了较为明显的效果,这也是美股市场得以屡创新高的主要原因之一。因此,税改政策可能被逆转预期升温的话,不排除对市场带来扰动。

2)Sanders和Warren不同程度上均主张加强对垄断和并购行为的监管。Sanders提出要严格审查大型企业并购。Warren提出一项名为“反垄断和竞争恢复法”(Anti-Monopoly and Competition Restoration Act)的法案,法案针对的公司范围并不仅限于垄断性企业(至少占领70%的市场份额),而是所有在行业内具有一定购买力的企业和收入规模在400亿美元以上的企业。Warren表示要通过剥离资产等方式分解大型企业如Amazon、Google、Facebook等,稀释其对细分领域的控制能力,并且可能对大型企业的定价进行一定限制。

从市值占比看,FAAMG(Facebook、Apple、Amazon、Microsoft、Google)占纳斯达克综指市值的~30%,贡献了纳斯达克综指年初以来33%涨幅中的13.6ppt,以及指数2018年净利润的35.9%(图表15~图表16)。因此,这些头部大企业的盈利和表现对于美股市场整体都举足轻重。

3)Warren反对放松金融监管,认为市场监管是必要的,希望恢复1933年Glass-Steagall法案,该法案要求商业银行和投资银行业务分离,加强私募股权监管;要求银行管理者收入与公司业绩更加紧密地挂钩。这也是对2017年金融监管放松(取消中小银行Volcker规则)的逆转。

4)Warren支持更高的环保标准。希望重新谈判现有条款,保证伙伴符合更高的劳动力和环境等方面的标准,对于不满足条件的伙伴,可能采取一定的惩罚措施。

美国政策不确定性与市场波动性VIX指数

VIX指数月度变化:大选年vs. 非大选年

政策不确定性月度变化:大选年vs. 非大选年

Biden、Sanders和Warren均倾向于改变甚至推翻特朗普减税政策

2018年特朗普减税政策的实施有效提振了企业盈利增长

2018年特朗普税改有效促进了海外资金的回流

民主党支持率前三名候选人政策主张:Sanders和Warren政策立场对市场相对不友好

Faamg权重占比30%,年初以来贡献了纳斯达克综指41.2%的涨幅

大选年的美国市场与政策变化

通过观察1960年以来15次大选年的历史经验,我们发现以下规律:

市场表现:1)年度表现上并不存在大选年和非大选年的显著差异。1960~2016年间15轮总统大选中,不包括2008年金融危机的极端情形,标普500指数年度平均表现为10.9%,甚至还略高于这一时期所有年份8.8%的平均表现。

2)但与上文中提到的规律类似的是,临近选举日期的月度表现会下降,也弱于正常年份的季节性。大选年期间,2~9月(月度平均表现0.7%)和冲刺期(10月,月度平均表现0.3%)的市场表现均明显低于大选结束后(11~1月,月度平均表现1.7%)。特别是大选冲刺阶段的10月份,不仅绝对表现上明显弱于正常年份(0.3% vs. 1.3%),趋势上也是向下的,与正常年份四季度(10~12月)往往较强的季节性规律正好相反,直到大选结束后的11月份才有所改善。

3)不同政党对市场表现没有统计上的显著差异,我们统计的15次总统选举中,民主党和共和党分别获胜7次和8次。民主党获胜年份,标普500指数年度表现均值为12%,共和党获胜年份平均年度表现为10.1%,也没有构成典型差异。

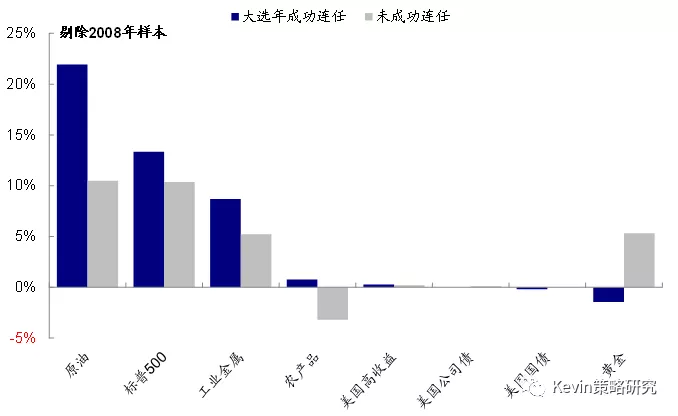

4)但是连任(或同一政党延续)年份的表现会更好一些。从现任总统能否连任或是否同一政党是否连续角度,共有7次时任总统成功连任或同一政党继续,分别为1964(时任总统约翰逊)、1972(尼克松)、1984(里根)、1988(里根)、1996(克林顿)、2004(小布什)和2012(奥巴马),年度平均表现为13%;未能连任或者政党不连续的有8次,分别为1968(约翰逊)、1976(福特)、1980(卡特)、1992(布什)、2000(克林顿)、2016(奥巴马),年度平均表现为7.7%,低于成功连任或者政党延续的年份。风险资产此时也表现更好;反之,黄金国债等避险资产在非连任年份更好,可能的解释是政策的相对连贯性和确定性。

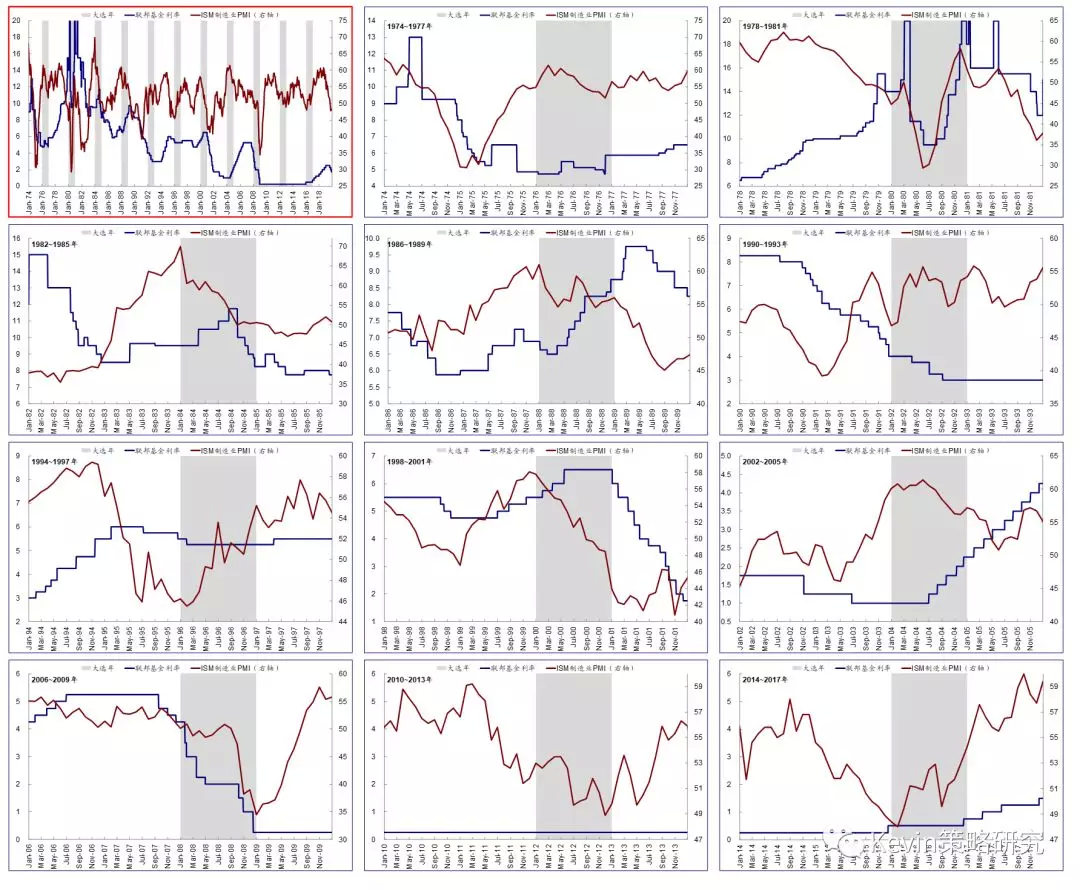

政策变化:若以联邦基金利率作为衡量货币政策变化的粗略近似,大选年和前后年份也并不存在显著的差异。但是,在大选年期间,的确存在临近选举日的三季度变化幅度小于其他几个季度的特征。

从大选年期间的季度变化来看,我们注意到,大选年的三季度(即临近大选前),联邦基金利率的变化幅度要明显小于其他季度,而非大选年并没有这一规律(图表24)。这可能说明随着大选的临近,货币政策或倾向于按兵不动。不过,这一规律也并非绝对,1988、1992、2004年就是例外。

总结而言,大选年会增加市场不确定性,尤其是临近选举日时更为明显,考虑到此次还与弹劾进程与外围环境交织在一起,可能更是如此。但这也不能作为判断年度表现的单一考量,后续选情进展将更为关键。

从年度表现来看,大选年的美股市场表现与正常年份差异不大

标普500指数大选年月度表现vs. 1960年以来平均月度表现

美股市场表现:总统或政党成功连任年份vs. 未成功连任年份

成功连任的大选年汇总,原油、美股、工业金属等风险资产跑赢未成功连任的大选年,黄金跑输未成功连任的大选年,债券表现差异不大

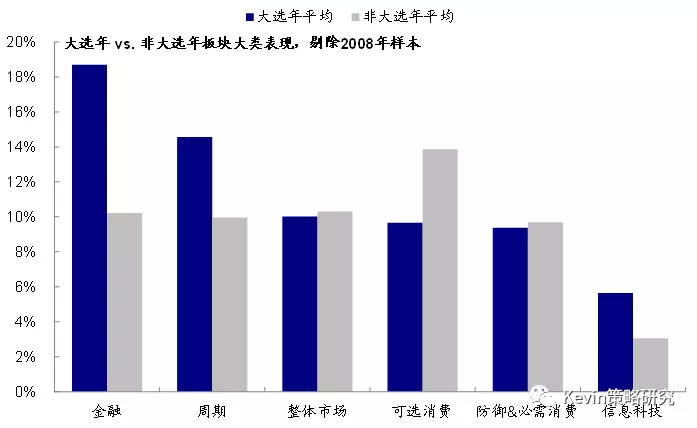

大选年金融、周期和科技板块表现好于非大选年

大选年的货币政策在变化幅度和加息/降息次数上与前后两年并无明显差异

但从季度变化的绝对值来看,大选年中三季度的货币政策变化幅度通常较低

美国大选年的货币政策变化

(编辑:李国坚)