本文源自微信公众号“阿尔法合伙人”。

今天主办方给我们的论题都比较宏大,时间上不足以论述。我就挑我三年前讲过的一个问题 “价值投资的制度基础”,再讨论一下:“再论价值投资的制度基础”。

既然这次论坛在湖北举办,我想用我在湖北拍的几张照片贯穿整个论题。第一张是在黄石铜绿山古铜矿遗址,在大冶市。大家看最右边的照片是遗址的坑,左边是遗址博物馆门口的一盆铜草花,中间是介绍。这个遗址大家有机会一定要去看看,它是在夏商之间的一个铜矿遗址,里面用木制框架支撑,有竖井、平巷、盲井,里面有提升技术、通风系统、还有排水系统,在几千年前非常先进。看到这个遗址我们可以想象古人挖矿的技术,古人的工业组织是什么样的。几千年前的古人发现了铜矿与一种植物的关系,这种植物,生长在藏有铜矿石的山野里。古人发现了这种植物与矿藏之间的关系,所以命名它为“铜草花”。但采矿之所以是技术活,是因为在古代没有足够科技支撑的时候,人们发现:哪里有铜,哪里就有铜草花,但有铜草花的地方,不一定有铜矿。我举这个例子,也想借此类比我们的研究观察与结论间的逻辑联系充满主观性。

资本市场的新起点

大家看这张图,到目前为止,这两年发生实际控制人变更的企业,确实为数不少。有的人看见控制人变更为国有企业,就大喊大叫“国进民退”。我不认为这是国进民退,就像看见了有铜草花一样,底下的土地也许有一点铜元素,距离有铜矿也许还差得远呢。不同层级的地方政府,出于什么样的考虑来帮扶或者收购一个企业,背后的原因很复杂,可能是扶持纾困、也可能出于稳就业等因素,也许不排除有桌子底下的交易当了接盘侠。大家作为企业家可以评估一下,这些名单里,有几个优质企业,卖给你,你要不要?

所以不建议跟着喊国进民退,选择性断句。之所以说到铜草花,是因为我这三年在做投资的过程中发现,根本就不存在所谓的国进民退。很多领域既有国退民进的,也有民退国进的。党的十八届三中全会报告明确指出,要处理好政府和市场的关系,使市场在资源配置中起决定性作用。2018年11月1日,民营企业座谈会上再次重申坚持“两个毫不动摇”和“三个没有变”。我国的基本经济制度写入了宪法、党章,这是不会变的。2019年《政府工作报告》也明确提出要供给侧改革,更多运用“市场化、法治化”手段。所以绝不存在政府计划经济进,市场经济退。

我最早曾在2013年说过,我们进入了一个新常态。我指的这个新常态,指的是在从严治党、强力反腐之下的经济生态,是防范化解重大风险、精准脱贫、污染防治等三大攻坚战影响下的经济社会生活的生态。所有这些因素,构成了我们生活的一个新常态。在这样一个新常态下面,经济环境实际上在发生变化,劣币驱逐良币的现象在逐步逆转,营商环境正在改善。我觉得十九届四中全会定下了新的基调,就是劣币驱逐良币的时代应该结束了。三年前我提出这个观点,这三年我的看法还是一脉相承,更加坚信这个判断。

价值投资的制度基础

“价值投资的制度基础”是我2017年5月在深圳中国基金报的一个发言。那个时候,我对这个基础是不是牢固,是不是已经初步具备了抱有一个怀疑态度。然后提出了一些建议。

但今年年初,我在面对我们很多LP的投资策略宣讲上,我说,中国资本市场已经站在一个新的起点上了,原因很简单,第一,我们不存在国进民退;第二,我们有一个非常稳定的政治环境。或者说相当长的时间内,我们国家不会有什么政治周期。这是世界上没有的,所以我们可以安心地放心地干我们自己的事情。第三,我们的政府效率不断在提升。党中央文件第一次把资本市场定位为国家核心竞争力的一部分,认为牵一发而动全身,强调在金融体系中的重要地位。

价值投资的制度基础的三要素,这是我原来的PPT里提到的,即价值投资的制度基础是对财产权利的尊重、对合同的保护以及对市场制度的坚定信念,这三者缺一不可。我之所以如此坚定,因为我发现十九届四中全会文件里对此均有清晰表述。

另一个很重要的因素,一个社会有没有价值投资的很好的基础,首先需要一个正确的制度环境,最重要的是,企业重心是致力于寻租性努力还是生产性努力。过去20多年,我们有大量的企业是通过寻租性努力把公司做大的,但在新常态的当下,任何想继续把重心放在通过寻租性努力的公司,多多少少是要受到打击的。可以说,这么多年的治理改革,价值投资的制度环境基本上已经具备。

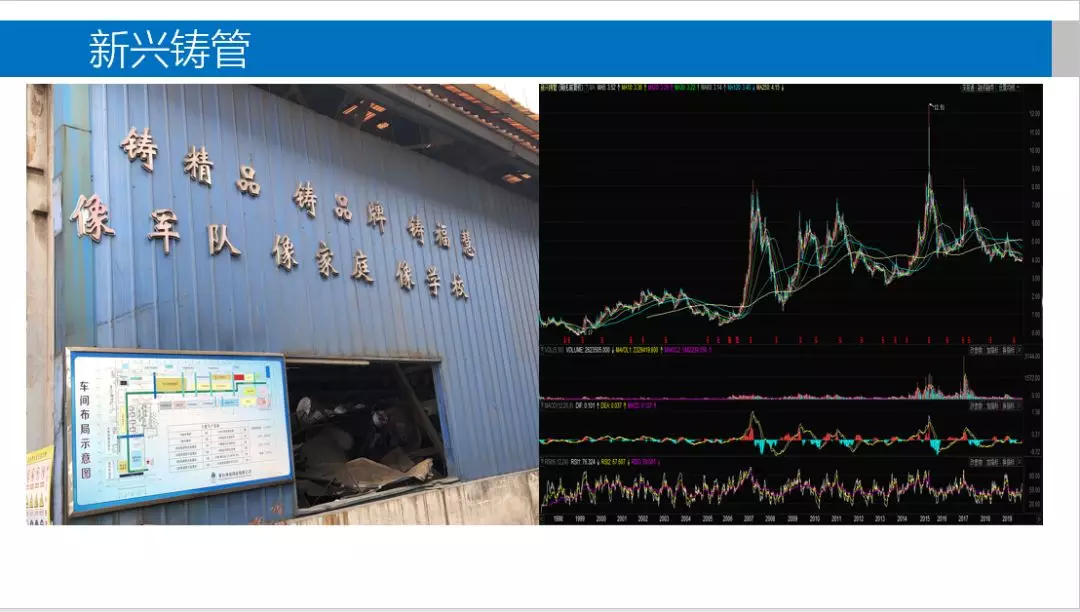

第二副图也很有意思,左边这是湖北黄石的新兴铸管厂,右边这张图是新兴铸管公司(000778)从上市以来到现在的K线走势图。新兴铸管是1997年6月6号上市的,当天我买入了大量股票,印象很深刻。那时候它差不多60多亿市值,今天大概是160亿的市值。上市以来该公司再融资30来亿。那么这个企业从1997年到现在有多少增长大家可以算得出来。那个厂我去问了一下,他们一年的产值也有50亿,不小的企业,但是大家看看他们的厂房,口号非常有文采,然而我走过那么多企业,厂房还是那个样子的,比较少,感觉不到有技术等方面的投入,也许这就是为什么市值没有很大的增长。我想,公司治理和价值投资,非常非常重要,没有良好的公司治理,价值投资无从谈起。

无论怎样,我们正走在持续改善的路上,已经在上层建筑层面、法律层面奠定了制度基础。在投资中,第一要寻找致力于生产性努力的企业家。任何一个公司,如果企业家不是致力于生产性努力的,这样的企业我一定是会远离的。第二,投资中一定要摒弃那些不正确的意识形态。社会很容易对企业家不信任,缺乏理解,但我们作为投资者,应该信奉芒格说的,警惕严重的意识形态偏见,警惕意识形态造成的思维混乱。由于意识形态只给人灌输一些观念,而不是让人心悦诚服地接受一些道理,所以信奉意识形态是很危险的。芒格说了,巴菲特一生都远离意识形态。“沃伦终身都离意识形态远远的。这极大地提高了他认知的准确性。”大家肯定听过一个段子,说困难时期有个农妇,这个农妇是捡牛粪的,她说,当毛主席真好啊,全天下的牛粪都能归她。这就是意识形态的偏见。我们作为投资人,千万不要陷入这些偏见里去,我们要用全球化的视角审视我们自身。

什么叫致力于生产性努力,大家可以看看。

上图是2015年全球上市医药企业研发投入与中国医药企业的研发投入比较。我曾在这里犯过一个错误。2013年,可能更早一点,我对医药公司有过偏见,因为美国一家公司的研发投入比我们所有上市医药公司的市值的总额还多。看这张图就知道,到现在为止,中国前十名的上市医药公司的研发投入,仍不及美国一家医药公司投入的零头。

但是,要看到我们的进步。比如恒瑞等企业,每年的研发投入都在高速增长,这样的企业就是越来越致力于生产性努力。为什么我要讲这张图呢?因为后面我要讲到,为什么海外资金不断地加大对中国资本市场的配置?有各种各样的理由,比如我们GDP总量占世界第二,全球很多资金不能忽略中国。但是,我认为有一个很重要的原因,是在美国等这样成熟的市场经济体中,它的投资模式在不断演变,他们在中国看到了领先一步的机会。

在时空跨度中不断变化着的投资模式

从1945年到1970年期间,美国的投资模式是“买得高,卖得更高”,股票的供求关系成为影响市场的主要因素。当时的美国投资者始终对经济增长持怀疑态度。由于是二战后的恢复期,无论是日本还是欧洲,这些国家都在维持生存计划,投资在整个社会活动里面并不重要。

1970年到1990年期间,以巴菲特这样的民间英雄的出现为标志,主流投资原则变成了低买高卖、价值投资。但有效市场研究在美国渐受重视,这使得以巴菲特这样的民间投资英雄为代表的价值投资和指数化投资方式在美国进行了一场非常充分的论辩,推动了投资理论和实践不断深化。再看那个时期的欧洲和亚洲,还有我们的台湾,则在重复着美国40年代至70年代的投资模式。

1990年以来,美国的投资市场上,量化交易越来越多,因为他们的投资方式越来越多样化了。美国几乎所有机构投资者都开始建立了量化分析研究小组,指数投资渐渐成为主流。

虽然价值投资仍然是

“最响亮的名字”,但是逐步转移到了日本和欧洲。所以我认为,为什么不管中美之间的风云变换,外国投资者在中国市场一直在买买买,很重要的原因是,他们看到了熟悉的似曾相识的机会。我们在重复美国等发达经济体投资历史上曾有的一些轨迹,他们期望能领先一步。投资者作为市场的学生,从全球化上讲我们必须向外看,去寻找在其他市场历史上曾出现的类似的投资模式;向内看,我们的经济在重复怎样的历史,对未来的投资模式会有怎样的借鉴。

以台湾为例,台积电的绝大部分股份都卖给了国际投资者。日本也是这样,我2007年去日本的时候,日本大的公司、好的公司,一半股份的投资者差不多都是外资。这样的进程,我估计在我们这里也会出现,但目前还早着呢,今年像美的之类的,外资买到了28%就限购了,只能卖出不能买入。

2014年的时候,我还分管东方证券研究所,当时每年都举办一个投资管理论坛。当年的主题是“互联网改变了投资管理行业”。在那个论坛上,我总结发言时提出,互联网时代的GDP不能准确反映宏观经济。我们对宏观经济GDP的衡量方式,是上世纪30年代发明的,到了今天免费经济已经充斥在各个层面,过去衡量方式是否依然有效,是不是宏观经济学已经落后于时代了,整体的宏观指标已经不能反应另外一块生机勃勃的经济景象。虽然我一直在说,宏观经济对投资有指导意义,但到了今天,我更愿意强调自下而上。很多过去所谓的经济周期,很可能已是另一种表现方式,投资上所谓的均值回归将会在一个更高平台的象限上产生,均值回归的力量将有所不同。这是我当时对互联网经济带来影响的一个评论。

而另外一个评论,其实我认为对现在更有意义。过往做投资时,如果胡乱假设,无视周期并推断趋势的话,那一定是灭顶之灾。但现在,我认为指数增长将是另一个可重复的模式,我所说的“看得见的未来”指的就是指数增长。因为历史上任何一个时间点,美国十九世纪包括二十世纪七十年代以前,它的指数增长都在一个领域出现,几乎没有同时交替在几个领域出现过,但是有了互联网、AI、大数据以后,指数增长在某个意义上来说,在很多领域同时会出现。所以我有一个简单的结论,因为摩尔定理的广泛化,在多点出现,周期和趋势,它的表现方式将出现很多变化,会出现叠加效应;在某个点上停顿的时候,实际上在另外的领域趋势会再出现。这是我们现在去预测未来的时候,跟过去一味重复周期所不一样的地方。我对未来五年,我仍然是这么看,大家对很多地方周期的看法一定要发生改变。

最后一幅图,右上是大冶铁矿的矿山公园,右下是盛宣怀的汉冶萍煤铁厂矿的铁矿矿山的旧址。这个坑其实很壮观,我们看到图上只有一点点,但东西长2200米,南北宽550米,最大落差444米,坑口面积达108万平方米,被誉为“亚洲第一深坑”。我们看到的两条白线之间,其实接近20米高,非常深的一个坑。图上每条白线都是一条六、七米宽的道路,可以容纳大型运矿车进入。看完这个矿区以后,我有了很深的启发,因为旁边都是山,就这里一个深坑。投资其实就是在拥有矿脉的山区中寻找矿物,并不是把所有的山都翻一遍去找矿,因为那里就这一个矿,周围是其他的东西,肯定不是那个含矿区。所以我们需要寻找到矿脉,而且找到以后,不要轻易放弃,深挖,挖尽。投资也是如此,要不断地寻找结构性机会。

(编辑:宇硕)