智通财经APP获悉,有分析师表示,当前世界经济形势有些迷茫。一方面,美国总统特朗普不断重申,美国经济处于有史以来最强劲的时刻,全球战略家、经济学家和官员都在反复重申这个观点,重申世界经济现在随时会回暖。然而,有两件事很奇怪。

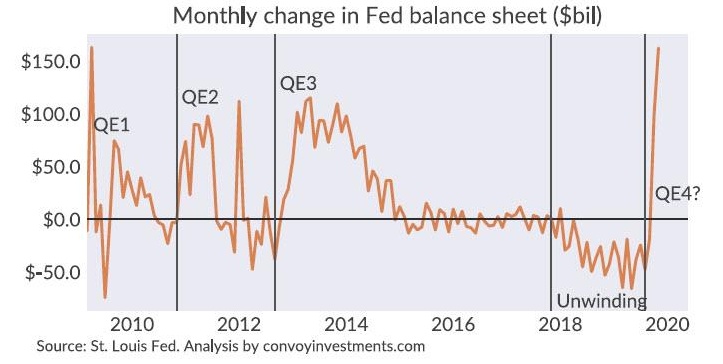

正如分析师上个月第一次指出的那样,随着护航投资上周的回响,美联储官员称美国经济表现非常好,美联储的资产负债表现在正以仅与QE1短暂相称的速度扩张,而且比QE2或QE3还要快,而九月的回购惨败为鲍威尔提供了一个极为便利的替罪羊,声明这不是量化宽松(NOT QE)。(然而市场现在知道,这实际上就是量化宽松)

美联储在所谓的经济稳定和稳健增长时期史无前例的资产负债表扩张,是标普在过去两个月不断飙升的一个的解释,

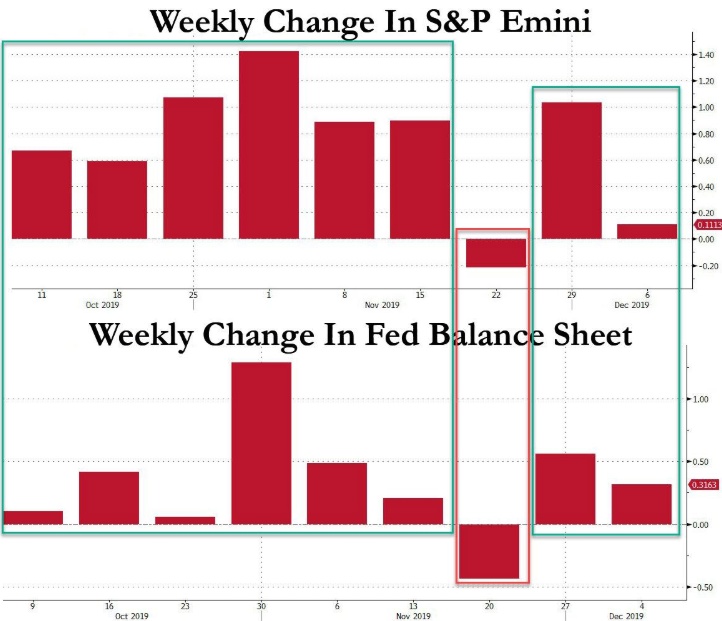

正如下图所指出的,一个显著的相关性已经显现出来,标准普尔指数每周都在上升的同时,美联储的资产负债表也在扩大,而每当资产负债表下降时,标普指数则在下降。

因此,在帮助投资者理解市场近期暴涨的导火索是什么的同时,美联储的紧急干预确实提出了一个问题:除了回购市场之外,还有什么不对劲的地方吗?鲍威尔在报告中说,一场更严重的危机可能正在逼近。

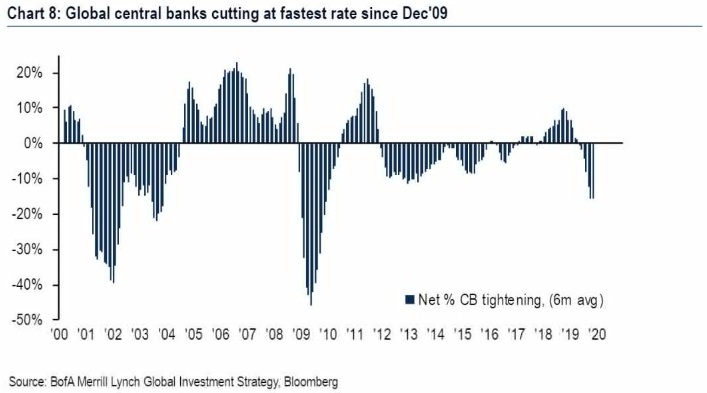

正如美国银行(Bank of America)的迈克尔哈特内特(Michael Hartnett)在其最新一期《流动性与流动性周刊》(Flows and Liquidity weekly)中指出的那样,全球货币政策已经从量化紧缩(2018年净上调42次,剔除6500亿美元流动性)转变为激进的量化宽松(净下调53次),代表了自金融危机以来央行削减货币的最快步伐。

当然,各国央行降息时都有有正当理由,就好像他们的生活依赖于降息一样:他们确实是这样做的,因为这是没有任何代价稳定市场的方式,在雷曼破产后,部分储备银行、现代经济学和整个西方生活方式正在走出困境。

事实上,全球经济“虽然不景气”但是“应该还不错”。然而,各国央行的行为似乎在为全球金融危机来临做准备。

这是支持这一观点的统计数据:自去年圣诞节以来,各国央行已经注入了4000亿美元的流动性,而温和的欧洲央行(ECB)和现在的美联储(Fed)仅上周五一天就增加了1070亿美元的流动性)将在2020年再增加6000亿美元的央行资产负债表,正如美国银行(Bank of America)的哈特内特(Hartnett)所总结的那样,“继续看好风险资产。”

这都是什么意思?这意味着,虽然投资者曾经开玩笑说,在未来股市将上涨到无穷大,但投资者现在确信而且非常严肃地说,当下一次大萧条正式开始时,算法交易将把每一项资产都抬高到“极限”(如果有的话)的水平,然后,中央银行在绝望中购买每一个资产,另一种选择是,过去十年来界定“市场”的中央计划被迫结束。