本文来自微信公众号“川阅全球宏观”。

2018年底我们在展望2019年美国经济时的题目是“数树深红出浅黄”,寓意是2019年尽管全球经济“入秋”,但相对于非美经济体的疲软,美国经济仍将保持温和复苏,展现出内在的韧性。回头来看,年初以来美国经济的表现和美股的上涨基本印证了我们此前的判断。然而,我们没有料到在经济基本面没有恶化的情形下,美联储的货币政策会在2019年发生如此大的转向,这也是需要重新反思的。

展望2020年,在全球经济下行风险仍在,中美经贸谈判悬而未决,美国大选大幕拉开的多重背景下,如何看待美国经济、政策、政治、以及相关的资产表现?在本篇报告中,我们在完善此前对于美国经济和政策分析框架的基础上,列出了当下投资者最为关心的10个问题,并给出我们的分析和理解。

1.美国经济衰退的风险有多大?

与去年底我们对于今年美国经济的判断一样,我们依然认为美国经济在2020年可以延续温和复苏,不会陷入经济衰退。

现任纽约联储主席威廉姆斯(John Williams)曾经说过:“导致美国经济衰退的因素无外乎有两类,一是经济出现了明显的结构性失衡;二是美联储加息显著遏制了经济增长(政策利率明显超出中性利率)。”

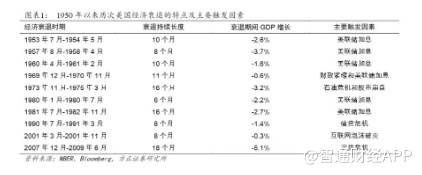

图表1印证了这一点,自1950年以来美国所经历的10次经济衰退中,除了1973年石油危机这一外生冲击,其余触发经济衰退的因素不是美联储加息(6次),就是经济出现了结构性失衡(3次)。后者恰好对应着最近三轮经济衰退,经济的结构性失衡依次出现在银行业、科技企业、以及房地产。

从当前来看,上述结构性失衡并未在美国经济再度凸显,国际油价也并未飙升;对于美联储而言,在经历了2019年的连续的三次降息后,当前期实际的政策利率已经回落至中性利率之下,历史上加息前政策利率高于中性利率的情形在这轮加息周期中并不明显(图表2)。

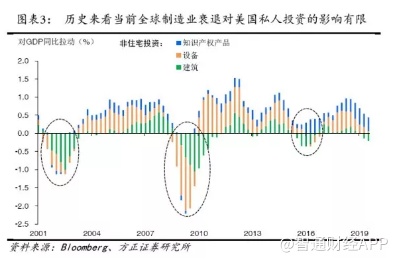

诚然,美国经济的增速和在全球经济的体量已今非昔比,海外风险对美国经济的冲击是否有可能引发美国经济衰退?我们认为2019年市场一直存在的这种担心有些过虑了。如图表3所示,虽然这轮全球的制造业衰退对美国私人投资带来了负面影响,但迄今拖累美国经济增长的仅有建筑类投资(Structures),这与此前的经济衰退时期有着明显不同,即便是对比2015-2016年的制造业衰退也是如此。因此,从私人投资来看,目前海外风险向美国经济的传导十分有限,更勿论私人消费。

2.美股会崩盘吗?

对于美股崩盘的担心从2015年美联储加息时就一直存在,然而从那时至今,标普500指数以年化13.7%的回报率创下历史新高。我们认为,2020年在美国经济复苏延续和美联储保持货币宽松的背景下,美股仍有望温和上涨。

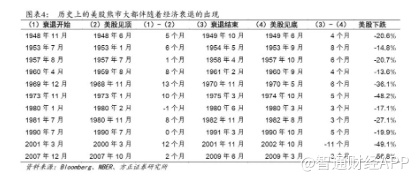

从二战结束后的历史来看,美股熊市均伴随着经济衰退的出现,平均而言,美股在经济衰退到来前6个月见顶(图表4),因此,如果2020年美国不发生经济衰退,美股即便有可能在下半年见顶,出现熊市的概率仍然不大。

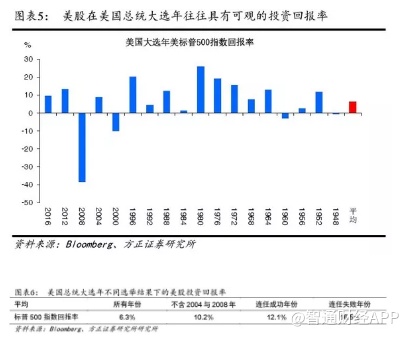

2020年适值美国总统大选,从二战结束以来的历史来看,除了2008年的次贷危机和2000年的互联网泡沫破灭,美股在大选年往往具有可观的投资回报率(图表5)。这期间平均达到了6.3%,剔除2008年和2000年后则为10.2%,总统连任成功和连任失败年份的平均回报率分别为12.1%和16.5%。可见选举结果本身并不对大选年的美国表现具有实质影响,关键在于美国经济本身在2020年的表现(图表6)。

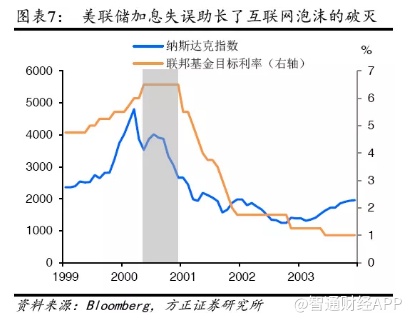

对于市场所担心的美国科技股的崩盘风险,我们认为当前的情形与本世纪初的互联网泡沫破灭有明显不同,如图表7所示,2001年美股的崩盘在于美联储在加息175个基点后将利率维持在6.5%的高位长达8个月之久,由此导致了对利率最为敏感的美国科技股的暴跌(图表7)。而鉴于2018年美股大跌后美联储的迅速调整,尤其是连续的三次下调政策利率——降息空间的打开无疑为科技股的下跌提供了缓冲垫,尤其是在经济基本面依然良好的背景下。

3.消费扩张的引擎还能持续多久?

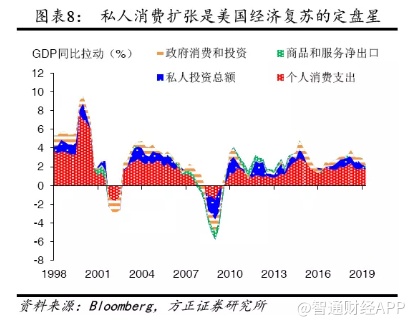

私人消费的扩张一直以来是美国经济复苏的中流砥柱(图表8),此轮周期扩张中美国私人消费增速保持在2.3%附近,高于GDP增长的中枢2.1%。考虑2019年以来私人投资增速的放缓,当前美国经济增长对于私人消费扩张的依赖进一步加大。

那么,2020年随着美国经济复苏进入第11个年头,在这轮周期复苏的后期,私人消费的扩张是否还能延续?

关于这个问题,我们需要知晓美国私人消费扩张背后的两个驱动因素:一是居民的收入增长;二是居民的举债空间。

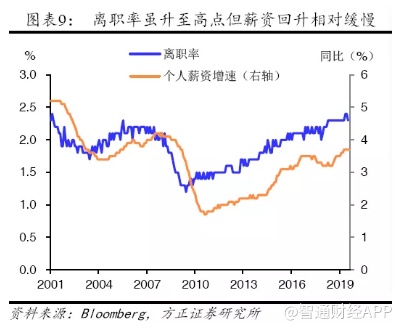

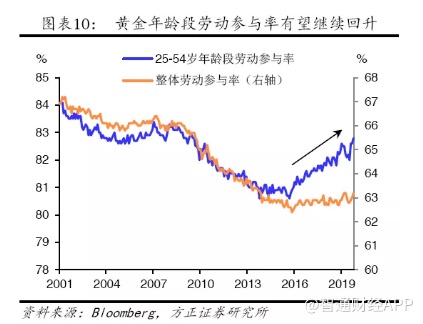

居民的收入增长主要取决于就业和薪资增长,从历史来看,只有就业增长大幅放缓,且薪资不再回升时,经济增长的消费引擎才会熄火。而从当前劳动力市场来看,虽然离职率已升至危机前高点,但薪资的回升并未赶上(图表9),其背后的一个重要原因是黄金年龄段(25-54岁)劳动参与率的持续回升,即更多适龄工作人群重回劳动力市场抑制了薪资的回升(图表10)。由此可见,短期内就业增长和薪资回升仍具有一定的空间,从而继续为消费扩张提供动力。

薪资增长的结构特征也将继续支撑美国居民收入的增长,如图表11所示,从不同收入的群体来看,当前美国低收入群体的薪资增速要明显快于高收入群体,由于穷人较富人有着更高的边际消费倾向,由此其薪资保持较快增长也将更有利于私人消费的扩张。

从居民的举债空间来看,当前受益于低利率的环境,美国居民偿债支出占可支配收入的比例已降至历史低点,同时,股市的走牛和房价的上涨则使得居民净财富占可支配收入的比例升至历史高点(图表12)。可见美国居民部门的资产负债表是相当健康的,这无疑赋予其进一步举债的空间。

基于以上分析,我们预计2020年美国私人消费仍将保持2.3%左右的增速,从而支撑在潜在增速(2%)附近的经济增长。

4.消费扩张的引擎还能持续多久?

2019年美国非住宅投资对GDP增长的拉动有所减弱,如上所述,其主要受建筑类投资(Structures)收缩的拖累,其背后的原因是全球制造业衰退的冲击。

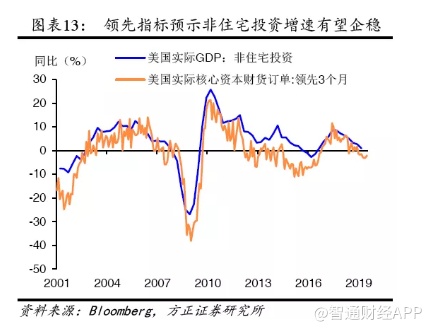

近期无论是全球还是美国的制造业PMI均出现了筑底的迹象,因此作为非住宅投资的一个短期的领先指标,实际核心资本财货订单增速的企稳也意味着非住宅投资增速的下滑有望告一段落(图表13)。

然而,2020年考虑到中美经贸摩擦和美国大选,美国经济和政策上高度的不确定性很难明显消退,从历史来看,衡量这一不确定性的指数与非住宅投资的增速存在明显的负相关关系(图表14),这是因为企业在面临高度的外部不确定性时往往会推迟投资决策。因此,我们预计2020年美国非住宅投资增速虽有所企稳,但不会明显反弹。

5.房地产重回复苏?

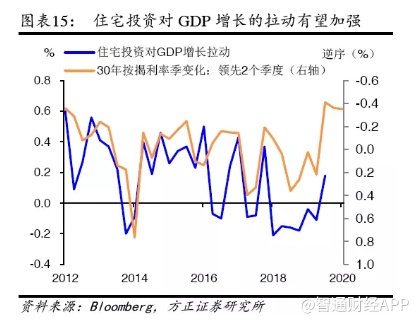

作为典型的利率敏感性行业,与房地产相关的住宅投资在美联储这轮加息周期中受到的冲击无疑表现得最为明显。然而,2019年随着美联储货币政策重回宽松,住宅投资对GDP增长的拉动已经转正。

按揭利率的变化一直是住宅投资的领先指标,其在2019年下半年来近50个基点的回落,意味着2020年上半年住宅投资对GDP的拉动将继续增强(图表15)。

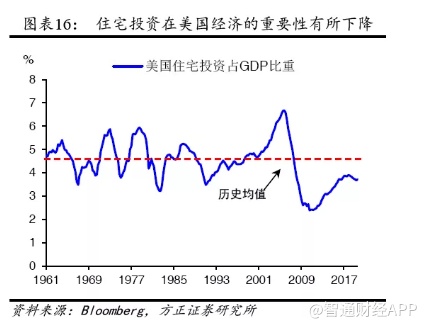

然而,由于当前住宅投资在美国经济中的重要性较金融危机前显著降低,目前占GDP比重仅为3.7%(图表16),因此,尽管其在2020年有望保持正的增长,但对GDP增长的拉动仍将十分有限,预计不超过0.2个百分点。

6.通胀压力会显现吗?

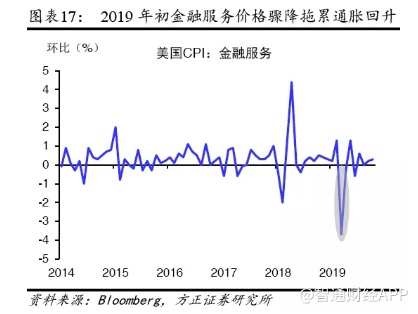

2019年美国核心通胀在走势上的疲软更多受暂时性因素的拖累,其中的一个典型便是年初美股大跌后金融服务价格的骤降(图表17)。展望2020年,此前这一拖累所带来的低基数效应无疑有利于通胀在年初的加速回升。

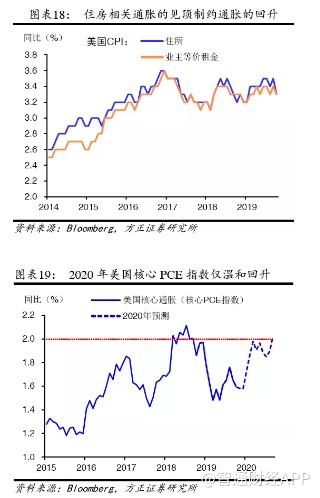

尽管如此,如图表18所示,由于在消费品篮子占比较高的住房通胀(CPI篮子中占比三成)在2017年以后上行乏力(事实上2014-2017年美国核心通胀的回升主要由住房通胀推动),2020年核心通胀的回升幅度仍将受到限制。以美联储所青睐的核心PCE指数而言,我们的预测显示其将在2020的一季度末回升至接近2%,但全年大部分时间仍难以回升至这一目标水平之上(图表19)。

至于未来可能的3000亿关税全部执行对于美国消费通胀影响,考虑到中国制造的商品和服务在美国PCE篮子中的占比不足3%(图表21),因此对华关税对美国核心PCE的提升非常有限,预计不会超过0.1个百分点。

7.美联储货币政策前景?

2019年美联储货币政策的迅速逆转无疑是市场在年初始料未及的,尤其是在全年经济基本面并未有明显恶化的背景下,我们也因此重新审视了此前对于美联储货币政策的分析框架。回头来看,当前美联储在决策制定上已并非完全遵循其充分就业和价格稳定的“双重使命”,而是将金融条件和贸易不确定性这两大因素也纳入其中。

展望2020年,考虑到上述经济的温和复苏、通胀回升至目标水平、以及此前降息后相对有利的金融条件,美联储货币宽松的力度将明显小于2019年。我们预计其降息不会超过一次:基准情形下美联储将维持当前1.5%-1.75%利率区间不变,可能的一次降息除非遇到重大的外部不确定性事件。

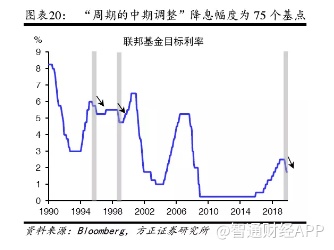

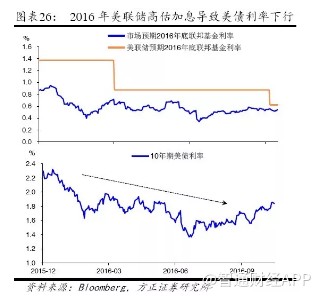

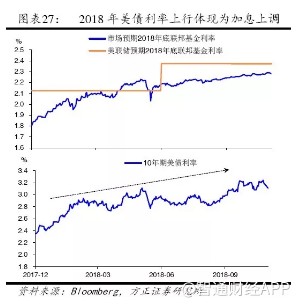

从历史来看,美联储在2019年75个基点的降息幅度与1995-1996年、1998年这两轮经济未出现衰退条件下的降息幅度相当(图表20)。美联储将其视为“周期的中期调整”,正如美联储10月议息会议纪要所显示的:美联储官员普遍认为“除非经济状况发生重大变化,否则他们可能不需要再次降息”。因此,2020年美联储降息的门槛要显著高于2019年。

至于2020年美联储是否会因为通胀达标而重启加息?我们认为不会,虽然核心PCE指数同比在2020年有望升至2.0%,但考虑到其过去五年来的均值在1.7%,因此在当前美联储“对称性的2%通胀目标”下,其将容忍0.3个百分点的通胀超调,这就意味着只要2020年核心PCE指数同比在2.3%之下,都不会引发美联储关于加息的讨论。

8.美国大选需要关注什么?

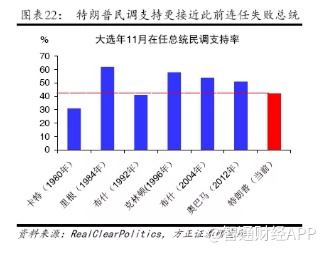

如上文所述,历史上大选年总统选举的结果对全年美股的表现并不带来实质性影响。尽管如此,由于当前特朗普的民调支持率仅为42.6%,而此前在大选前民调支持率低于这一数字的总统均连任失败(图表22)。因此,在未来的11个月内,特朗普本人会有强烈诉求去提升其民调支持率,这就增加了他未来在国内外政策上的不确定性。

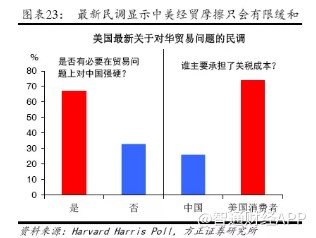

在上述诉求下,就当前市场最为关注的中美经贸摩擦而言,我们预计其在2020年仅会有边际上的缓和,不会有根本改观。如图表23所示,最新的民调显示近67%的美国民众依然支持特朗普的对华贸易强硬政策,但74%的美国民众认为国内消费者承担了主要的关税成本。因此,预计特朗普会撤销部分关税来迎合选民,但仍将坚持其对华贸易政策上的强硬立场。

从民主党内部总统候选人来看,目前的民调显示拜登(27.8%)、桑德斯(15.6%)、沃伦(14.2%)分别排在前三位。鉴于桑德斯的年龄和身体原因,显然在最终的候选人竞选中拜登和沃伦更有竞争力。图表24归纳了现阶段两人竞选纲领的主要内容,可以看出拜登基本上延续了前任总统奥巴马的施政理念,而沃伦的左派观点更为激进,对美股股市,尤其是科技股和医疗股具有明显的利空。

从日程上来看,2020年2月民主党参选人的党内初选标志着美国总统大选正式进入紧锣密鼓的阶段,图表25列示了这之后的重要日程和关注点。

9.美债利率如何演绎?

2019年在美联储货币政策大逆转的背景下,美债的牛市再度开启,10年期美债利率从年初2.8%高点下行至最低1.47%。展望2020年,鉴于上述美国通胀的温和回升和美联储不大可能进一步大幅降息,我们预计美债利率上行和下行的空间均有限,10年期美债利率更有可能在1.5%-2.0%的区间内波动。

从短期来看,10年期美债利率的变化与花旗公布的美国经济意外指数具有明显的正相关性(图表28),因此,不应忽视市场关于美国经济数据的预期差对美债利率的影响。

10.还须留意哪些风险?

如上所述,大选年特朗普的民调偏低将使得其在内外政策上的不确定性加大,鉴于其当选以来美国股市和经济表现的良好记录,我们认为股市和经济基本面的变化仍是其政策决策的重要参考。

基于这种判断,我们认为特朗普在政策的变化也会具有一定程度的数据依赖,比如当经济数据不错时,特朗普在对外政策上会趋于强硬。2019年便是一个例证,由于在5月看到4月的经济数据不错,特朗普提高了2000亿对华进口的关税税率;而接下来由于5月和6月的数据不及预期,特朗普开始频繁施压美联储大幅降息;三季度以来随着美国经济数据再度超预期,特朗普在贸易谈判上的态度再度趋于强硬。

由此可见,当经济数据超预期时,特朗普在政策上转为激进的风险会加大,而当经济数据不及预期时,特朗普又会有所缓和。因此,2020年我们需要留意当美国经济数据不及预期时,特朗普在政策上突然转变的风险。图表29表明,历史上美国经济的超预期或低于预期在各月间还是有着一定的季节性规律,经济数据不及预期主要出现在1月、5月、6月、8月、12月,在这些时点,对于可能出现的政策变化(尤其是对华经贸政策)风险是需要保持警惕的。

(编辑:郭璇)