短短几个月时间,股权多次变更,最后转手给上市公司绿叶制药(02186),这一系列关联交易的背后到底有着什么样的故事。

智通财经APP了解到,12月1日,绿叶制药发布公告,称该公司全资附属山东绿叶与绿叶投资集团订立买卖协议,山东绿叶将收购绿叶投资集团持有山东博安的98.0%股权,总购买价最多为14.467亿元。根据协议,绿叶制药将分三阶段支付相关费用,包括首笔付款7.23亿元,及两笔后续付款均为3.62亿元。

以下为该公司此次收购分期付款情况:

图片来源:绿叶制药公告

很多投资者可能会留意到,绿叶制药上半年的账上现金为12.73亿元,考虑此次收购可能会对其现金流产生显著影响,从而影响到公司的财务状况,这是一般的思维路线。实际上,此次收购并不只影响到公司财务这么简单,在谈财务之前,我们先看该公司实控人非常“6”的资本操作。

“花式”资本操作

智通财经APP了解到,在山东博安由绿叶投资转给绿叶制药前,短短几个月时间经历了多次股权变更,而这一系列操作,都和刘殿波有关。

山东博安于2013年成立,注册本金为1000万元,从事治疗用抗体开发,专注于肿瘤科、中枢神经系统、 糖尿病及免疫疾病产品,股东为山东国际生物,而山东国际生物由刘殿波、杨荣兵及袁会(均绿叶制药董事及管理层)三人间接持股67%,剩余33%股权由烟台国资委持有。

2019年7月份,山东国际生物将持有山东博安的所有股权转让给烟台绿创生物(这是一家由刘殿波、杨荣兵及袁会持有的公司),转让代价仅为2000万元,10月份,烟台绿创生物再将山东博安的所有股权转给绿叶投资集团,12月份,即我们看到的公告,绿叶投资集团将手里持有山东博安98%股权转给绿叶制药。

以下为涉及的三家公司的股权结构图:

图片来源:企查查

烟台绿创生物和绿叶投资集团的股权结构一样,刘殿波、杨荣兵及袁会分别均持有70%、15%及15%的股权,实控人均为刘殿波。既然一样的股权结构,山东博安为何不直接将股权转给绿叶投资呢?且绿叶制药的实控人也为刘殿波,那么刘殿波为何在最开始时不将山东博安注入上市公司呢?

这一系列的操作,确实让人摸不着头脑,但有一个细节,山东国际生物转让价仅为2000万元,要注意的是,在山东国际生物股东中,烟台国资委持有33%股权,然而经过多次转手后,现在转让价超过了14亿元,是最初转让价的70多倍。

以下为山东博安的股权变更图:

图片来源:企查查

绿叶制药支付方式为现金支付,刘殿波等三人把山东博安的股权转让给上市公司后,钱是直接装进口袋的,而且这三人在绿叶制药为一致行动人作为上市公司控股股东,通过消息刺激股价上涨,又可以有一波收割。

就山东博安的估值而言,绿叶制药公告称委托独立估值师华坊咨询评估编制估值报告,并根据现金流量折现法(预测)的收益法( 山东博安生物类似药产品)及成本法(山东博安新型抗体产品)编制。在经营及财务数据上,2018年,山东博安负债净额3.63亿元,2017及2018年录得税后及非经常性项目亏损1.36亿元和1.76亿元。

现金流受影响

很明显,山东博安是很缺钱的,目前研发的产品并没有上市,没有收入来源,但有这么多研发人员、行政人员以及设备等要养,亏损或将会一直持续。而绿叶制药掏出10多个亿,不会流进山东博安的财务表,流失了这么多钱,项目又缺钱,现金流预计会很棘手。

由于实控人都是刘殿波,绿叶制药很早就和山东博安有交易往来,在2017年8月及2018年12月,绿叶制药先后宣布收购四种博安生物类似药,包括LY 01008 和LY 06006,总购买价为9.5亿元,已经支付了3.9亿元,这四种药物目前尚处于开发阶段。山东博安之前没有融资历史,上市公司支付的钱可能都拿来“烧”没了。

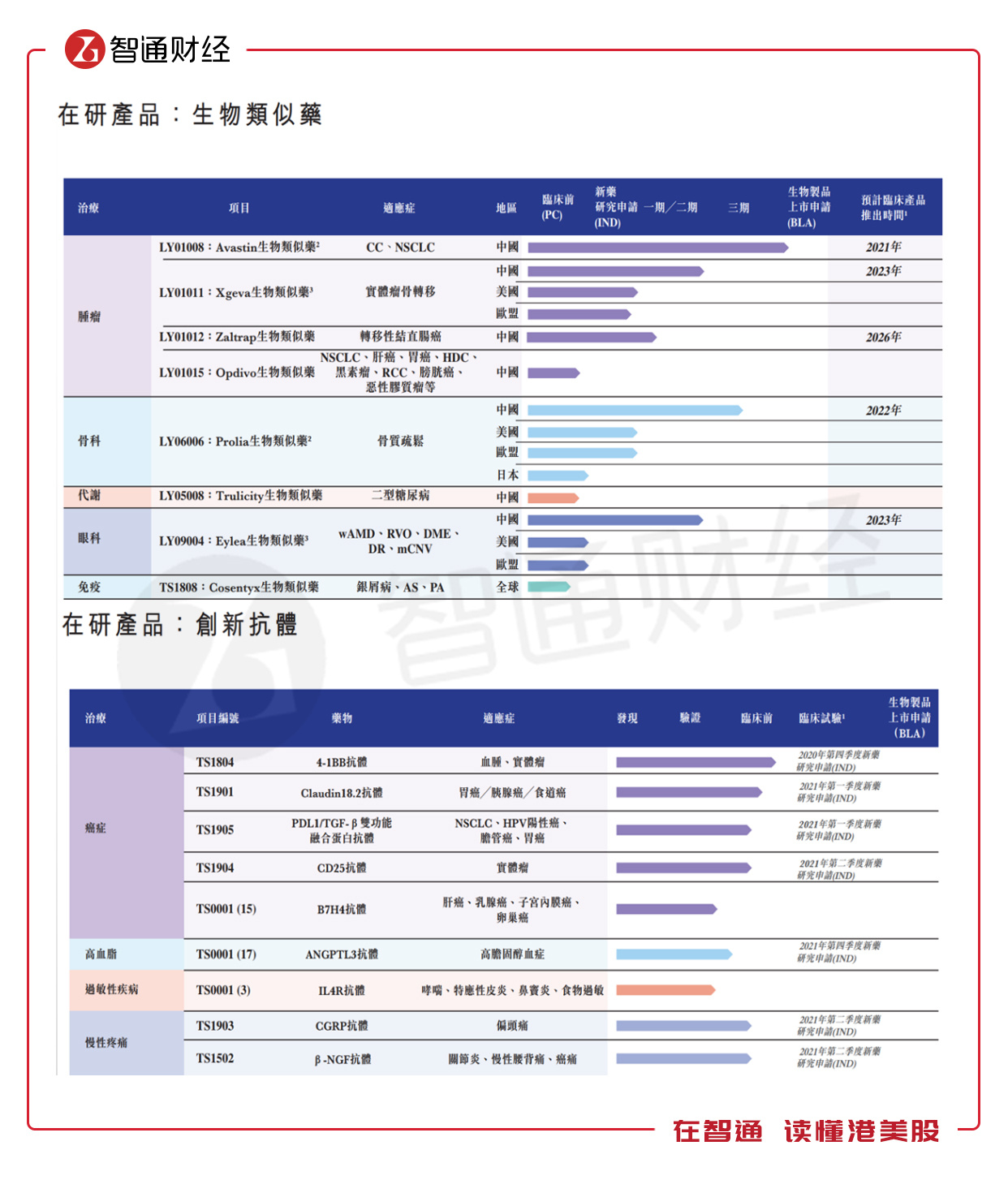

智通财经APP了解到,山东博安的在研产品包括生物类似药和创新抗体药,从进度看,生物类似药推出上市的时间表会快一些,但最快的LY01008产品,预计也要2021年才能推出。以下为山东博安的产品及推出进度时间:

图片来源:绿叶制药公告

智通财经APP了解到,绿叶制药上半年的经营现金流净额为7.54亿元,而投资现金流净额为-13.12亿元,从往年看,经营现金流净额大部分时间都无法满足投资资金需求,下半年预计差额大概率仍为负数。上半年期末现金为12.73亿元,由于山东博安收购还没落地,投资及经营亏损消耗不会反映在财务上,但预计将会在2020年上半年并表反映。

经营流入无法满足投资支出,那就就只能融资了,可以看到,绿叶制药的资产负债率一直处于提升趋势。上半年,该公司的资产负债率为54.2%,较2015年提高了36.4个百分点,其中计息银行贷款60.7亿元,有息负债率32.64%,较2015年提升25.51个百分点,而流动部分41.6亿元,是现金等价物的3.27倍。

当然,就绿叶制药目前的资产负债水平来看,长期还是可控的,但短期就比较吃紧,不过可以发现,该公司短期有息债下降,而长期的有息债增加,上半年长债增长了125%,通过长债置换短债缓解短期压力。但收购博安后,该资产在2021年之前(产品上市)无法得到创收,并表则加大经营性负债支出。由于账上现金吃紧,该公司或将采取借款措施,2020上半年,预计负债率将继续提升。

投资者不看好

实际上,在绿叶制药以往的收购案例中,也有良性的一面。

绿叶制药于2016年大举进军海外市场,2016年7月份,该公司宣布与瑞士Acino公司签约,以2.45亿欧元购买旗下透皮释药物业务;2018年5月份,与阿斯利康制药订立思瑞康及思瑞康缓释片在指定51个国家和地区的资产收购及许可协议,收购金额5.46亿美元,分四期支付。

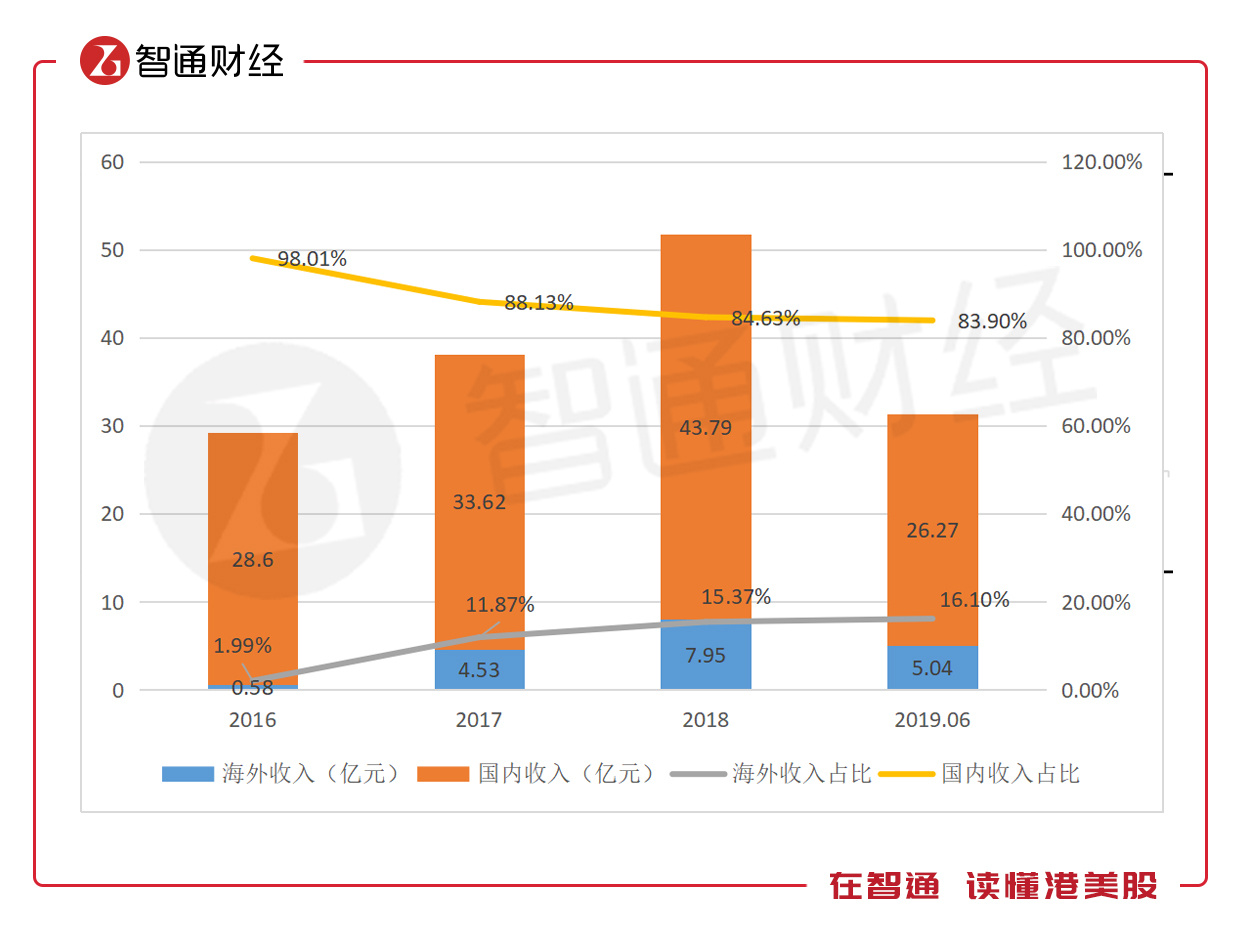

基于收购扩张,该公司的海外市场收入增长很快,2017、2018及2019年上半年,海外市场收入增长分别为681%、75.5%和121%,上半年海外收入占比16.1%,较2016年提升14.11个百分点,海外市场产品主要以中枢神经系统药物为主,收入份额超过95%。

数据来源:公开披露的数据处理

而由于海外收入的高增长,该公司收入的产品结构出现了较大的变化。上半年,该公司肿瘤收入占比45%,同比下降4个百分点,中枢神经系统占比20%,同比提升10个百分点,心血管科占比15%,同比下降2个百分点,消化代谢占比18%,同比下降3个百分点。

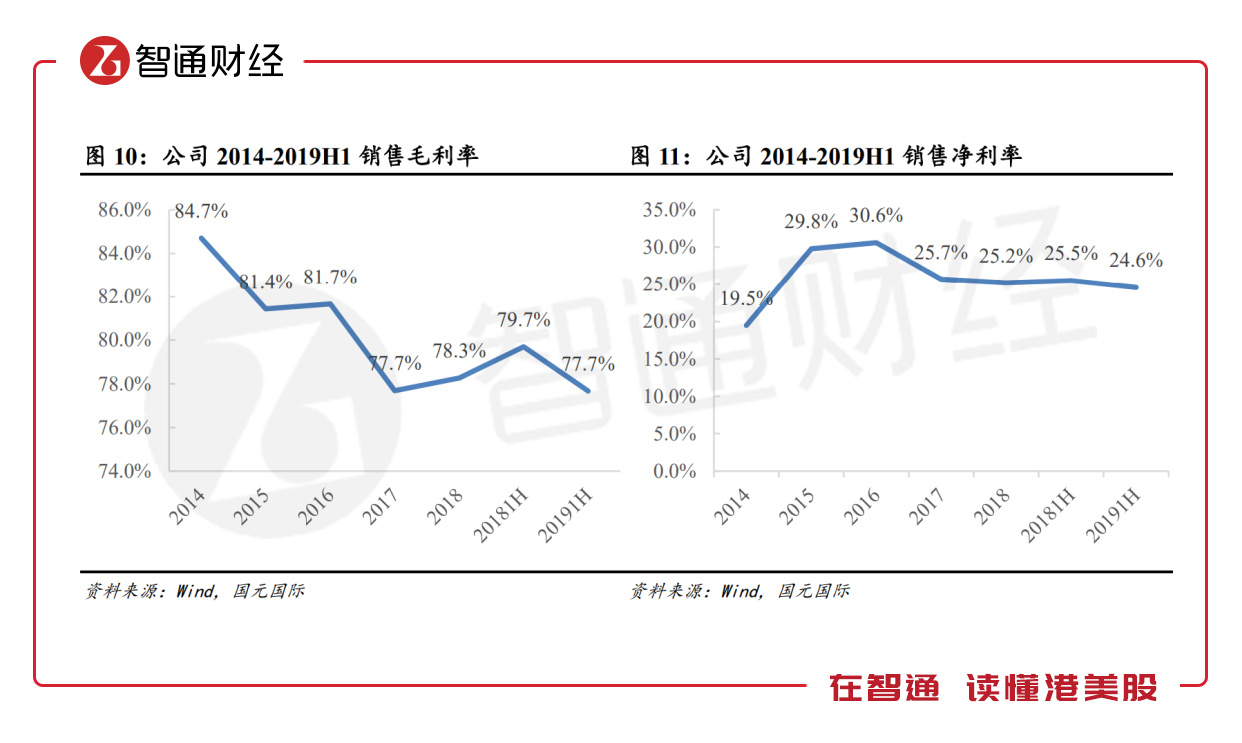

就整体收入而言,绿叶制药往年保持了双位数的增长,但盈利能力却出现了衰退,2019年上半年,毛利率为77.7%,同比下降了2个百分点,较2015年下降3.7个百分点,而净利率为24.6%,同比下降0.9个百分点,以往年趋势看,毛率和净率均处于下行状态。

总的来说,绿叶制药的海外收购案例取得了比较明显的成功,海外市场也成为该公司业绩增长的核心贡献,但盈利能力有所削弱。不过,如上文所言,该公司扩张性的投资支出,导致负债率水平大幅度提升,特别是有息借款,存在短期负债压力及资金吃紧情况。

值得一提的是,此次收购和以往收购不同,此次涉及到关联交易,实控人刘殿波经过几次操作,才将山东博安注入上市公司,尚不论估价是否合理,仅在操作上就令人窒息,意图看起来比较明显。

综上看来,绿叶制药此次收购并不是很好的买卖,而且绿叶制药这几天一直在跌,看来投资者对该公司此次收购操作用脚投票,并不是很看好,当然从财务数据看,该公司目前的表现还是令人满意的,因此并未出现较大的估值变动。