本文来自中金公司研报,作者:郭海燕、秦劲风、宋文慧。原标题《中国动向:重拾稳健内生增长趋势》。

1HFY19业绩符合我们预期

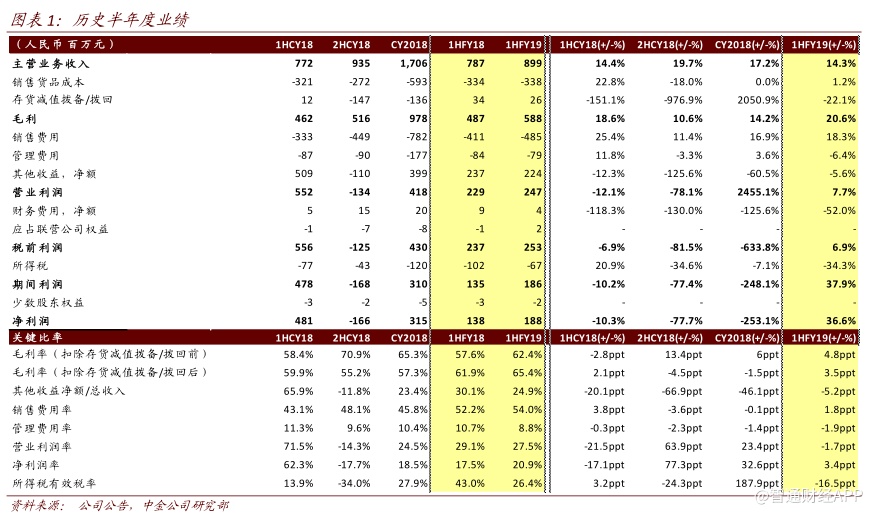

中国动向(03818)公布2019财年上半年业绩:收入8.99亿元,同比增长14.3%;归母净利润1.88亿元(对应每股盈利0.03元),同比增长36.6%,符合我们预期。公司宣布中期股息为每股0.02元。

中国地区销售额同比增长17.4%至7.49亿元,其中Kappa成人线下及线上分别同比增长20.1%和21.9%,Kappa童装同比下降14.8%。2019财年上半年零售额录得低双位数增长,同店销售额录得中低个位数增长。直销占比达到64.3%(高于2018财年上半年的59.4%)。截至9月底,Kappa零售店和Kappa童装店分别达到1,176和285家(分别同比减少33家和10家)。日本地区销售额同比增长0.7%至至1.5亿元,但板块亏损有所增加。

毛利率上升4.8个百分点(剔除库存减值损失冲回影响),得益于直销占比上升;净投资收益同比上升20.8%至1.34亿元,营业费用率持平在62.8%。有效税率下降推动净利润增长36.6%。由于销售模式的变化,中国地区的存货周转天数增加61天至290天。

发展趋势

渠道优化及改革成为主要的销售增长驱动力,体现在:1)直销占比上升5个百分点;2)商场和奥特莱斯均录得加速增长;3)18-24岁电商顾客占比上升16个百分点至50%。管理层预计,同店销售额有望保持正增长,收入有望录得中高个位数增长。

盈利预测与估值

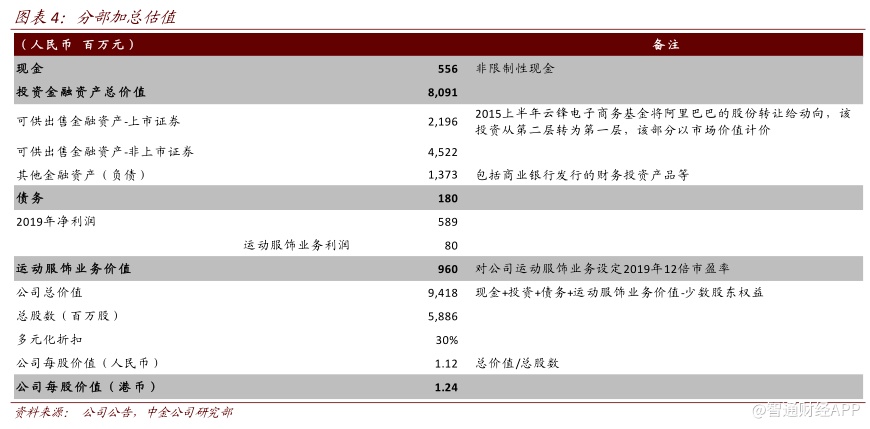

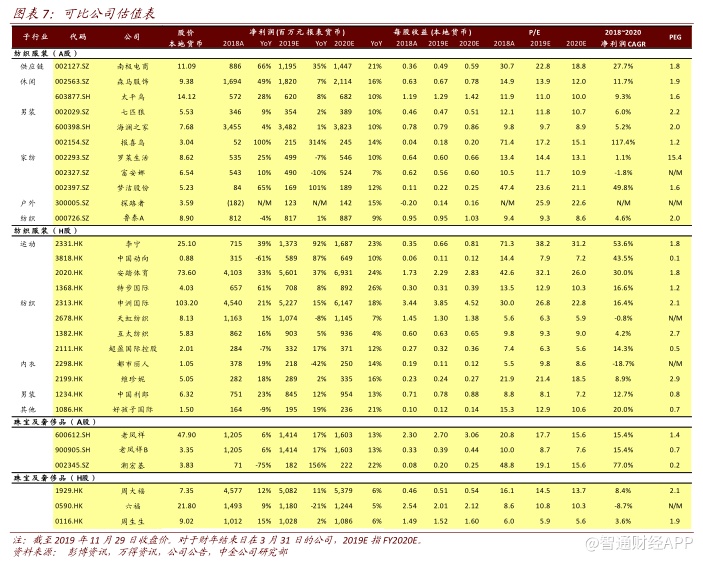

我们维持2019年和2020年盈利预测不变。公司已将会计年度结束日从12月31日改为3月31日;因此,我们将在12个月的业绩公布后调整历史业绩和盈利预测周期(公司2019财年业绩的披露周期为15个月)。目前公司股价对应2019年/2020年7.9倍/7.2倍市盈率。维持跑赢行业评级和基于分部加总估值的1.24港元目标价,目标价对应11.2倍2019年市盈率和10.2倍2020年市盈率,较当前股价有40.6%的上行空间。我们对服装业务的估值为12倍2019年市盈率。此外,我们对公司的多业务模式给予了30%的估值折让。

风险

消费进一步放缓;服装行业走势弱于预期。

(编辑:张金亮)