本文来源于“广发港股策略”微信公众号,作者为分析师廖凌、朱国源。

其一,盈利预期企稳、风险偏好改善,低估值品种将价值回归。首先,港股内银股高股息、相对A股高折价,资金有望持续流入。其次,对于港股中部分“低预期、高Beta、低估值”早周期可选消费,基本面和政策预期边际改善对应极低估值,凸显性价比,推荐博彩和汽车股,关注内房股。

其二,“抗通胀”板块需精选估值性价比,看好港股医药板块。利好主要来自上市制度改革促进更多优质公司上市;研发费用率不断提升,创新能力提高;估值仍存在向上空间。另外,港股保险仍值得超配。

其三,我们看好受益于5G下游应用受益的云服务领域,预计港股云计算及相关软件厂商市场表现将好转。

本周(11.25-11.29)恒生指数下跌0.93%,板块方面,恒生一级行业多数下跌,原材料业表现最好,医疗保健业跌幅最大。HVIX指数、港股看跌看涨期权比例、主板沽空比例均小幅下降。

***宏观流动性与估值跟踪

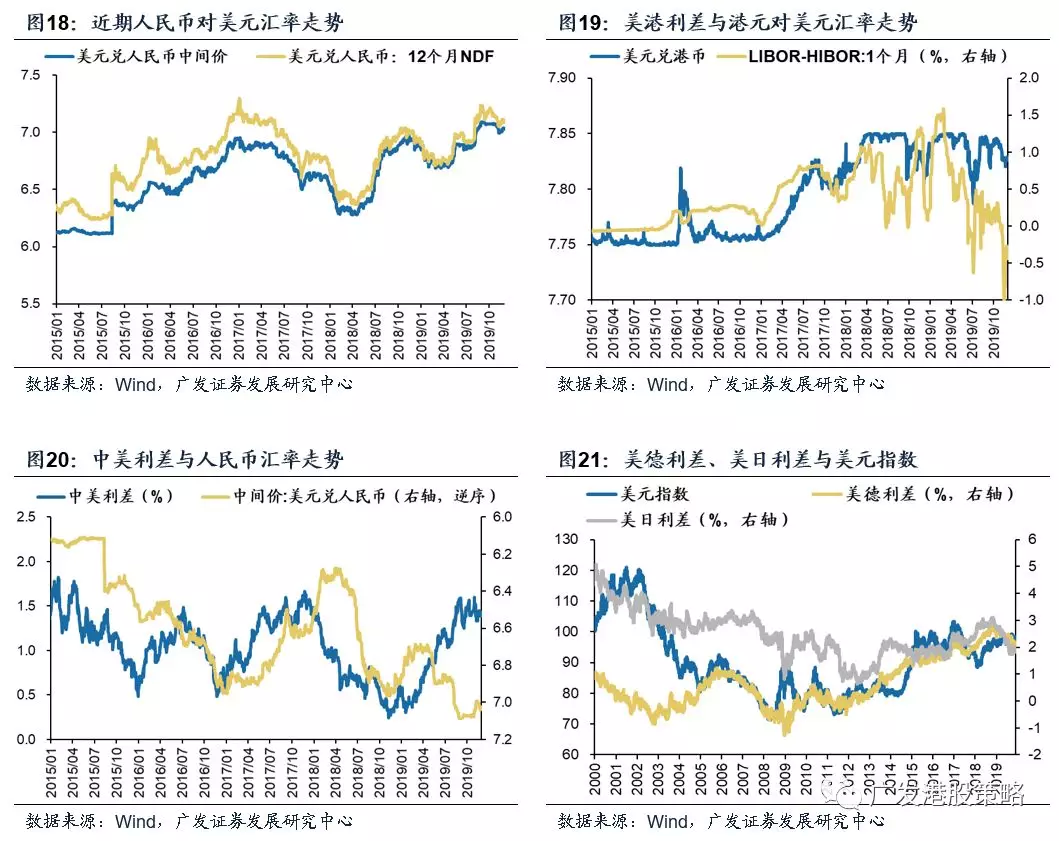

本周(11.25-11.29)人民币兑美元汇率保持稳定,10年期美债收益率1.78%,中美利差139BP。WTI原油价格55.4美元/桶。恒生指数PE 9.46倍,低于历史均值。

本周(11.25-11.29)彭博对于恒生指数与国企指数19年EPS增速一致预期小幅上调。

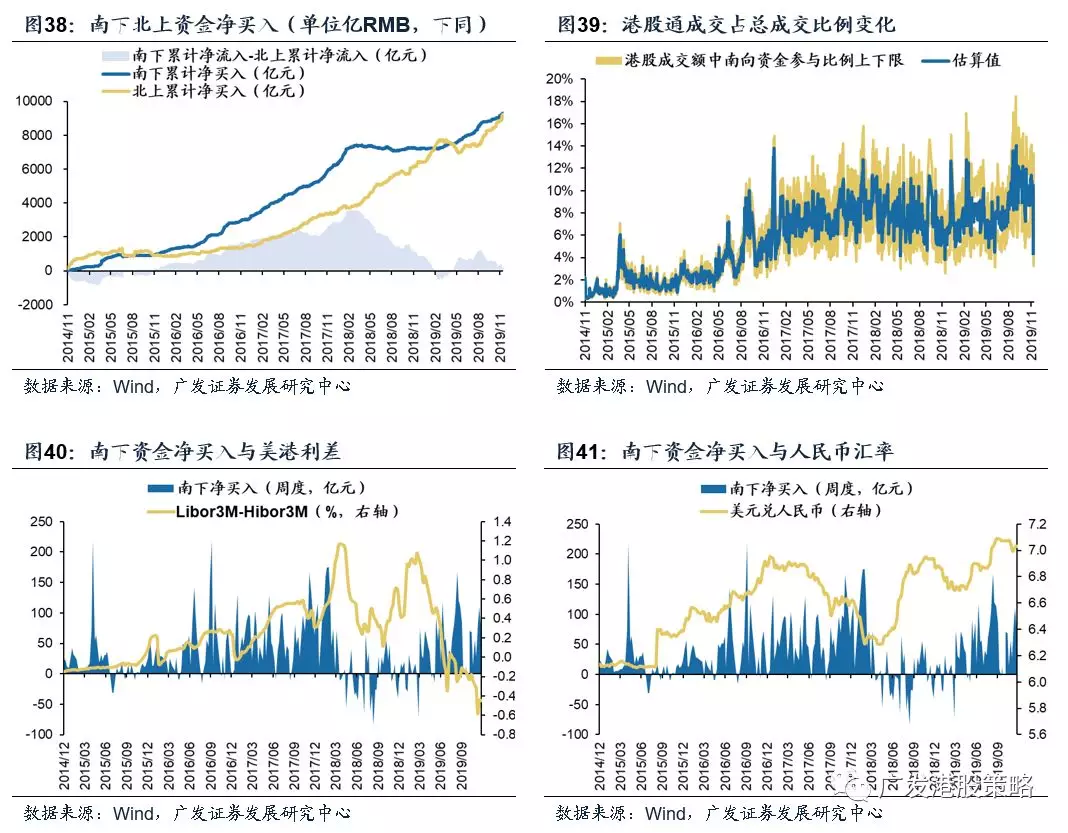

本周(11.25-11.29)北上资金大幅净流入319亿元,南下资金净流入63亿元,港股成交额中南下资金参与占比下降。

报告正文

1 港股策略周论:2020年港股如何配置?

本周全球股市出现分化,港股恒生指数、恒生国企指数分别下跌0.93%、1.95%。板块方面,恒生一级行业多数下跌,原材料业表现最好,医疗保健业跌幅最大。

本周我们在2020年港股策略展望《价值回归年》中(参考报告《港股:价值回归年——2020年港股策略展望》,2019-11-26),基于2020年全球和中国内地“资产荒”、同时“弱美元、稳人民币”背景下,海外和南下资金驱动港股估值反弹,以及2020年中资股盈利将由“稳”走向弱复苏等逻辑,看好港股明年表现。

如果2020年港股如我们所预测迎来缩小版的“戴维斯双击”,其中哪些板块有望领涨?应把握哪些投资主线?本期策论我们把年度策略中行业配置部分内容加以完善。

1.1 主线一:价值回归下的低估值,超配银行、汽车、博彩,关注内房股

2020年的低估值品种或将迎来价值回归。盈利预期的企稳、风险偏好的改善,使得低估值价值股对于全球配置资金而言有天然的吸引力。

首先,港股内银股高股息、相对A股高折价,正所谓“便宜是硬道理”,配置资金有望继续流入。

综合考虑盈利增长稳定性与股息率水平,港股GICS二级行业中,内银股最优,表现为其股息率位于高位,同时盈利增速未出现明显失速;

另一方面,随着AH溢价指数走高,南下资金加大港股配置,而注重长线配置的保险、理财资金更加青睐估值更低且分化派息稳定的银行股;

此外,对于内银股而言,财政部于19年9月底对《金融企业财务规则》修订有助银行利润释放;加上国资划转社保背景下,国有银行将提高分红,推动估值修复。

其次,对于港股中部分“低预期、高Beta、低估值”早周期可选消费,基本面和政策预期边际改善对应极低估值,凸显较高性价比。我们预计,2020年将迎来“好光景”,推荐港股博彩和汽车股,关注内房股:

***澳门博彩:贵宾业务处于底部区间,低估值有望修复。2019Q3,澳门贵宾业务毛收入占比创下历史新低。预计2020年,随着横琴岛和澳门的协同效应增强、贵宾业务预期边际改善,或使得目前澳门博彩板块接近历史均值-1标准差的较低EV/EBITDA估值存在向上修复可能。

***港股汽车:估值偏低,盈利能见度改善,关注乘用车板块。根据广发汽车组判断,随着乘用车库存下降、优惠收窄逐渐被接受,持币待购者将逐渐转为实际购买,19Q4终端销量同比增速有望逐月改善,车企盈利能力趋于好转。估值方面,港股汽车板块最新整体PE-TTM为12.16X,仅略高于历史均值-1倍标准差。基本面边际回暖预期叠加低估值,乘用车板块配置价值提升。

***内房股:19年表现并不差,20年仍存估值扩张机遇。一方面,在全球“资产荒”背景下,高股息内房股凸显配置性价比;另一方面,在行业周期波动下降、市场集中度不断提升的趋势下,低估值内房龙头既有Alpha,也有Beta。

1.2 主线二:“抗通胀”品种占优,看好估值性价比占优的医药、保险

我们在19年中期策略报告指出,通胀上行背景下,消费(如食品、运动服饰)、医疗等板块值得配置(参考报告《相机而动——2019年港股中期策略展望》,2019-6-10)。2019年下半年以来,机构“抱团”使港股消费和医药板块估值显著扩张,并且和价值品种估值“剪刀差”进一步加剧。2020年,“弱周期”的消费和医疗的估值性价比有所下降,需更多自下而上精选个股。

我们相对更看好港股医药板块:1)受益于港股上市制度改革,优质标的越来越多;2)创新能力不断提高,港股通医药板块研发费用率逐步提升至5.9%,考虑部分公司未披露研发支出,实际药企研发费用率提升至较为可观的水平;3)估值处于历史均值水平,考虑当前医药板块的防御价值,估值溢价率仍具备上升趋势。与A股相比,港股无论是整体医药板块,或是龙头公司,估值均存在折价,凸显配置性价比。

另外,我们仍建议超配港股保险:1)除平安、友邦外,其他标的P/EV偏低;2)ROE高、业绩改善;3)受益于核心CPI上行,长端利率下行已被Price in。

1.3 主线三:科技分化,从“硬科技”到“软服务”,超配互联网及软件

2019年,在基本面和产业逻辑预期反转的背景下,港股科技龙头获得可观涨幅。从细分板块的19年中期业绩来看,技术硬件与设备、软件与服务行业盈利增速底部反弹,半导体产品与设备则继续回落;从股价表现来看,代表“硬科技”的技术硬件龙头个股表现突出,而代表“软服务”的互联网、软件服务相对平淡。

2020年,我们看好受益于5G下游应用受益的云服务领域,预计港股云计算及相关软件厂商市场表现将好转:1)5G时代2B端业务快速发展,企业级市场和产业互联网进入成长轨道,要求云计算能力强化,推动行业需求增长;2)19Q3美股云计算龙头Capex回暖,供应链(服务器、软件基础设施、平台及应用)或出现同比回升信号;3)港股软件及服务整体估值不贵,且相比A股同类公司存在折价。

另外,对于港股传统互联网龙头,我们认为其2020年的表现将边际好转:

1)阿里巴巴-SW(09988.HK)在港第二上市将带动更多互联网及软件服务优质标的在港交所上市;此外,我们预计阿里上市也将加速推动港交所改革,明年港交所或修订规则,允许恒生指数纳入“第二上市”和“同股不同权”公司。科技板块投资吸引力将进一步增加。

2)另一大权重科技股腾讯控股(00700.HK)2019年受政策因素及头条竞争影响业绩受到压制,根据广发海外互联网组预测,2020年腾讯外部影响减弱,同时新增长驱动(社交广告、金融科技等2B业务)日益显著,业绩同比增长将改善,加上估值回落,明年有望跑赢市场。

1.4 投资策略:20年港股或迎缩小版“戴维斯双击”,布局三条主线

本周我们发布2020年港股策略展望《价值回归年》(参考报告《港股:价值回归年——2020年港股策略展望》,2019-11-26),认为明年港股或迎来缩小版的“戴维斯双击”。行业配置上,建议关注三条主线:

其一,盈利预期的企稳、风险偏好的改善,使得2020年的低估值品种或将迎来价值回归。

首先,港股内银股高股息、相对A股高折价,正所谓“便宜是硬道理”,配置资金有望继续流入。

其次,对于港股中部分“低预期、高Beta、低估值”早周期可选消费,基本面和政策预期边际改善对应极低估值,凸显较高性价比。我们预计,2020年将迎来“好光景”,推荐港股博彩和汽车股,关注内房股。

其二,“抗通胀”的消费、医药板块占优,但估值已显著扩张,需更多自下而上精选个股。我们相对更看好港股医药板块,利好主要来自上市制度改革促进更多优质公司上市;研发费用率不断提升,创新能力提高;估值仍存在向上空间。

另外,我们仍建议超配港股保险:1)除平安、友邦外,其他标的P/EV偏低;2)ROE高、业绩改善;3)受益于核心CPI上行,长端利率下行已被Price in。

其三,我们看好受益于5G下游应用受益的云服务领域,预计港股云计算及相关软件厂商市场表现将好转。

市场策略:中期内,我们继续看好香港中资股“盈利稳、估值升”带来的市场机会,当前港股股息率仍较债券收益率有较强的吸引力,“资产荒”背景下凸显配置价值。长期而言,盈利“螺旋式上升”的背景下,港股的估值“钟摆”向上均值回归 “只可能迟到,但不会缺席”。

板块配置:建议布局三条主线:1)价值回归下的低估值,超配银行、汽车、博彩,关注内房股,估值和高股息是核心;2)“抗通胀”品种占优,但需精选估值性价比,看好医药、保险;3)分化的科技,从“硬科技”到“软服务”,超配互联网及软件服务。

市场概览与情绪跟踪:本周(11.25-11.29)恒生指数下跌0.93%,板块方面,恒生一级行业多数下跌,原材料业表现最好,医疗保健业跌幅最大。HVIX指数、港股看跌看涨期权比例、主板沽空比例均小幅下降。

宏观流动性与估值跟踪:本周(11.25-11.29)人民币兑美元汇率保持稳定,10年期美债收益率1.78%,中美利差139BP。WTI原油价格55.4美元/桶。恒生指数PE 9.46倍,低于历史均值。

南下北上资金跟踪:本周(11.25-11.29)北上资金大幅净流入319亿元,南下资金净流入63亿元,港股成交额中南下资金参与占比下降。

2一周港股市场流动性、盈利预期与估值

风险提示

美元指数、美债收益率大幅上行的风险

国内信用政策持续收紧的风险

经济和上市公司盈利不达预期的风险

中美贸易格局继续恶化的风险

(编辑:文文)