本文来自微信公众号“国广有话说”。文中观点不代表智通财经观点,原文标题《中国生物制药:业绩符合预期,肿瘤板块继续扩张》。

1投资要点

事件:中国生物制药(01177)2019年前三季度实现收入193.2亿元(+22.8%),其中新产品收入占比为20.6%;归母净利润22.6亿元(+2.5%),调整后归母净利润26亿元(+15.7%),总体现金流61.4亿元(-2.7%),总体符合预期。

业绩符合预期,抗肿瘤板块持续发力。从收入端看:2019前三季度肝病、抗肿瘤和心脑血管板块产品依旧占据主导地位,收入分别为49.7、42和25亿元,收入占比分别为25.7%、21.8%以及12.9%。1)其中肝病品种受带量采购影响,收入占比同比降低6.1pp(即增速为-1%),预计将来还会持续萎缩。2)肿瘤板块增速达到83.4%,收入占比同比提升7.2pp,一跃成为公司第二大核心板块;其中安罗替尼收入估计21亿元,全年有望冲刺30亿,即增速可达到134%;雷替曲塞销售额达5.4亿元(+40%),预计全年超7亿元;达沙替尼和硼替佐米收入分别为1.8亿元(+47.6%)和1.3亿元(211.6%),长势喜人;从研发管线中丰富的重磅抗肿瘤仿制药/生物类似药以及1类新药储备来看,该板块未来将会成为公司最核心的增长动力。从盈利能力看:2019年前三季度公司毛利率、销售费用率与上年同期基本持平,较为稳定。

研发投入持续创新高,重磅品种已进入收获期:2019年前三季度公司研发费用为20.5亿元(+20.6%),持续创新高。2019年7月至今,公司共收获8项批件,其中安罗替尼新增软组织肉瘤以及小细胞肺癌两个适应症,加上非小细胞肺癌,预计已获批适应症峰值销售将达到60亿元;此外托法替布以及阿比特龙均为重磅品种,原研药峰值销售额分别达到22亿美元(预计今年达到峰值)以及35亿美元;抗血栓药替格瑞洛获得FDA的暂定批准,表明公司的生产和管理能力达到国际先进水平;公司仑伐替尼的上市申请获CDE受理,或成为首仿品种,原研药预计2021年专利到期,若2020年公司专利挑战成功有望超预期上市;PD-1品种预计今年底以cHL适应症2期数据提交上市申请,有望于2020年获批上市;呼吸系统重磅品种布地奈德预计2020年上市,有望冲刺7亿元销售额;阿达木单抗、凝血因子VIII等大品种均有望于2020年上市。

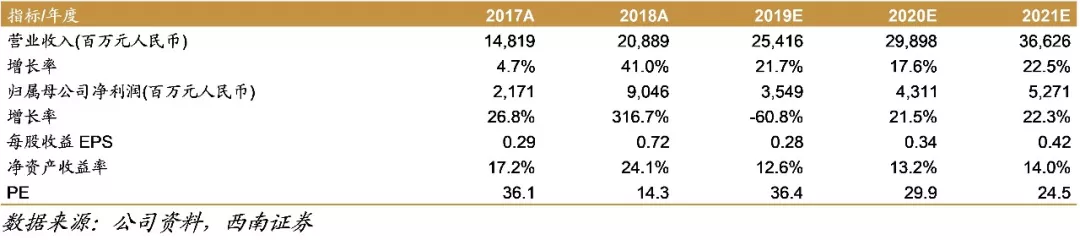

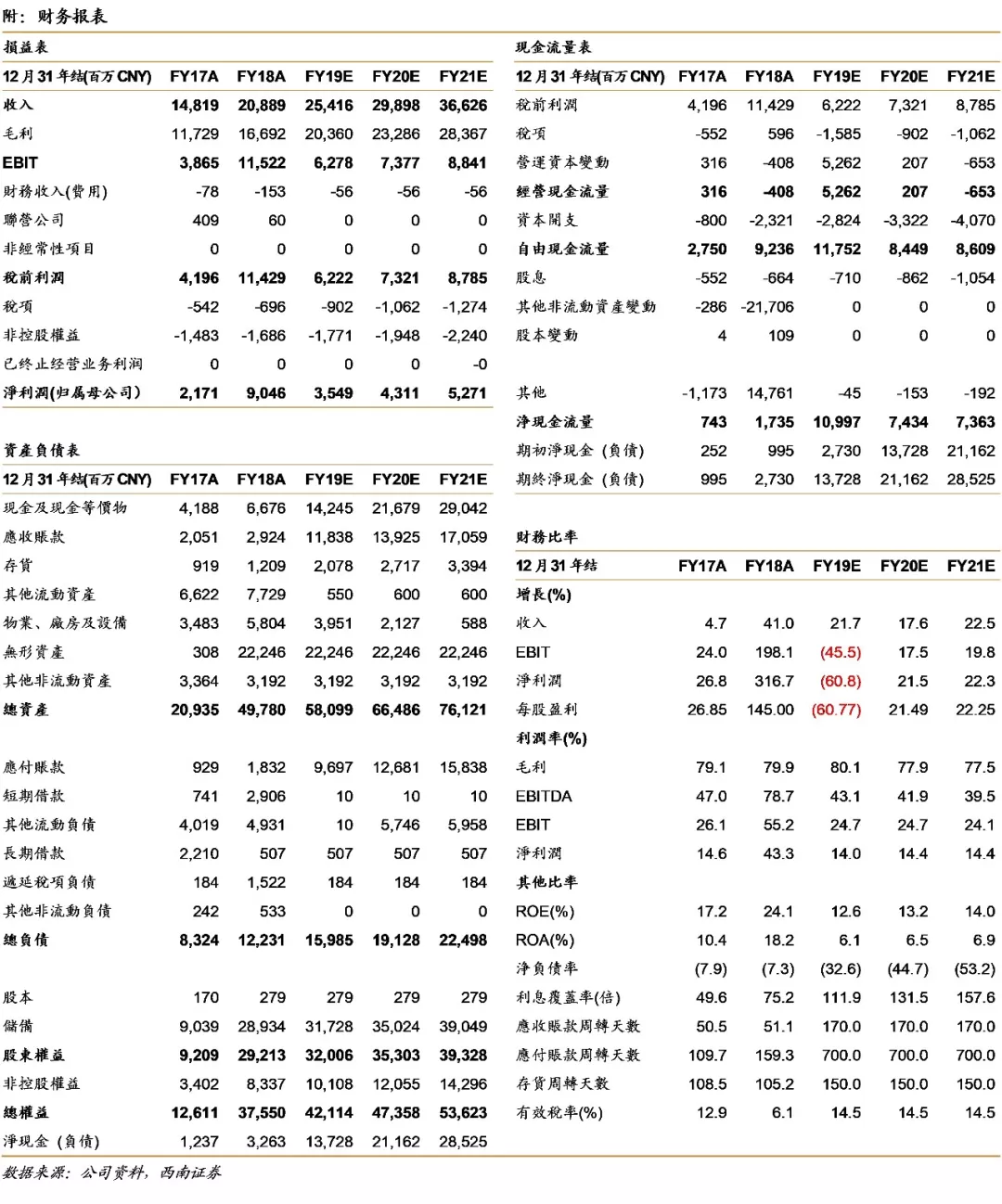

盈利预测与评级。预计公司19-21年收入及归母净利润复合增速分别为20%、22%,EPS分别为人民币0.28/0.34/0.42元,对应PE为36X/30X/25X。维持“买入”评级。

风险提示:药品大幅降价的风险,研发进度不及预期的风险,新产品上市进度或不及预期。

2盈利预测与估值

(编辑:李国坚)