年活跃用户从2018年7月份上市时的3亿,到2018年底的4亿,再到目前超过5亿,拼多多(PDD.US)的每一次进阶,都是对其实力的验证。

智通财经APP了解到,11月20日,拼多多发布2019年Q3业绩,期内收入75.14亿元,同比增长123%,平台年GMV达8402亿元,同比增长144%,而年活跃买家数达5.363亿,同比净增加1.508亿,超过京东同期2.023亿户(京东Q3年活跃用户为3.34亿用户)。

拼多多在各项用户数据保持高增长的同时,也释放了一些“负面因素”,其Q3归属于股东净利润亏损23.35亿元,而去年同期为亏损11亿元,导致资本市场出现“过激反应”。实际上,投资者仅看到数据变化,却没有发现比率的变化,如果看比率的话,今年Q3亏损率为31.08%,同比缩窄了1.54个百分点。

基数变大了,单独用纯数据比较,或许会有失偏颇。比如,同样10%的利润率,100亿元营收规模的利润是10亿元营收规模的10倍。

不过“市场过激反应”也是一种风险释放,对于价值投资者而言,估值回落往往意味着机会。

年活跃用户超5亿

拼多多自上市以来,不断刷新市场的认知,当后知后觉的投资者还在质疑3亿用户是否可靠时,先知先觉的投资者已提前布局。当年度活跃买家数刷新到5.36亿时,所有的质疑声已变得不再重要,因为时间已经给出了答案。

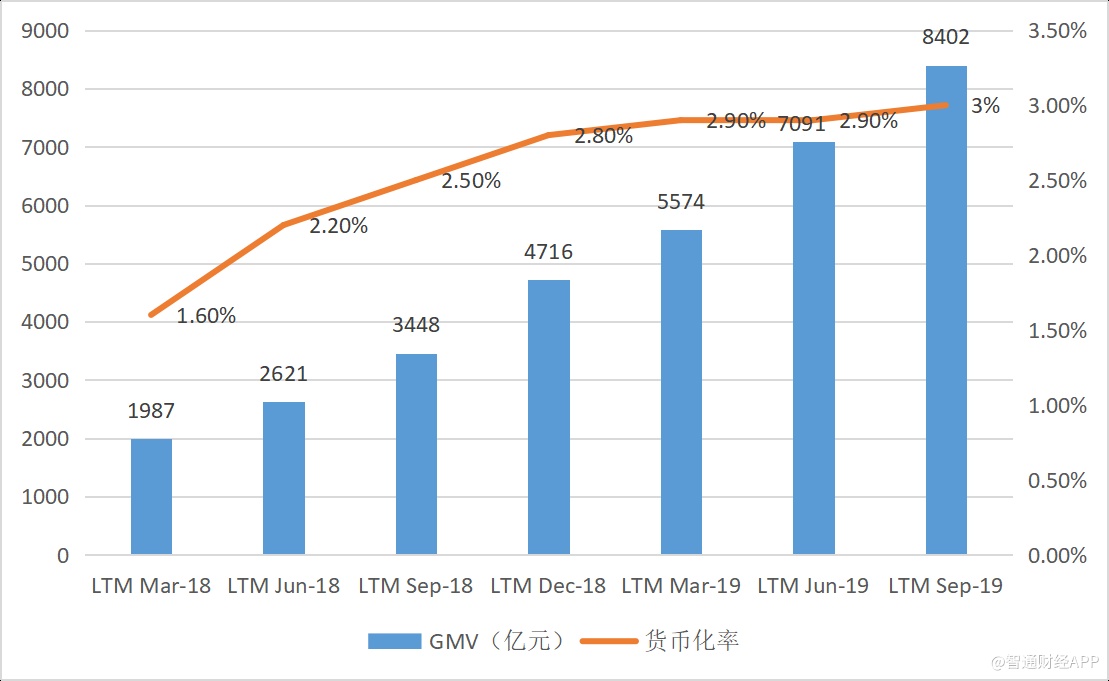

从业绩看,拼多多收入持续翻倍,目前该公司变现模式主要为在线营销服务和平台交易服务,核心为在线营销服务。这两项业务均呈倍数增长态势,主要基于GMV的高速增长,以及货币化率的稳定爬坡。2019年Q3,年化GMV达到8402亿元,货币化率为3%,均创下历史新高。

GMV主要取决于用户规模及单位交易额,从数据上看,拼多多的用户规模不断扩大,粘性不断增强,用户在拼多多上的复购以及年度支出也不断增加,使得该公司的GMV保持强劲增长态势。

数据来源:官网公开披露的数据

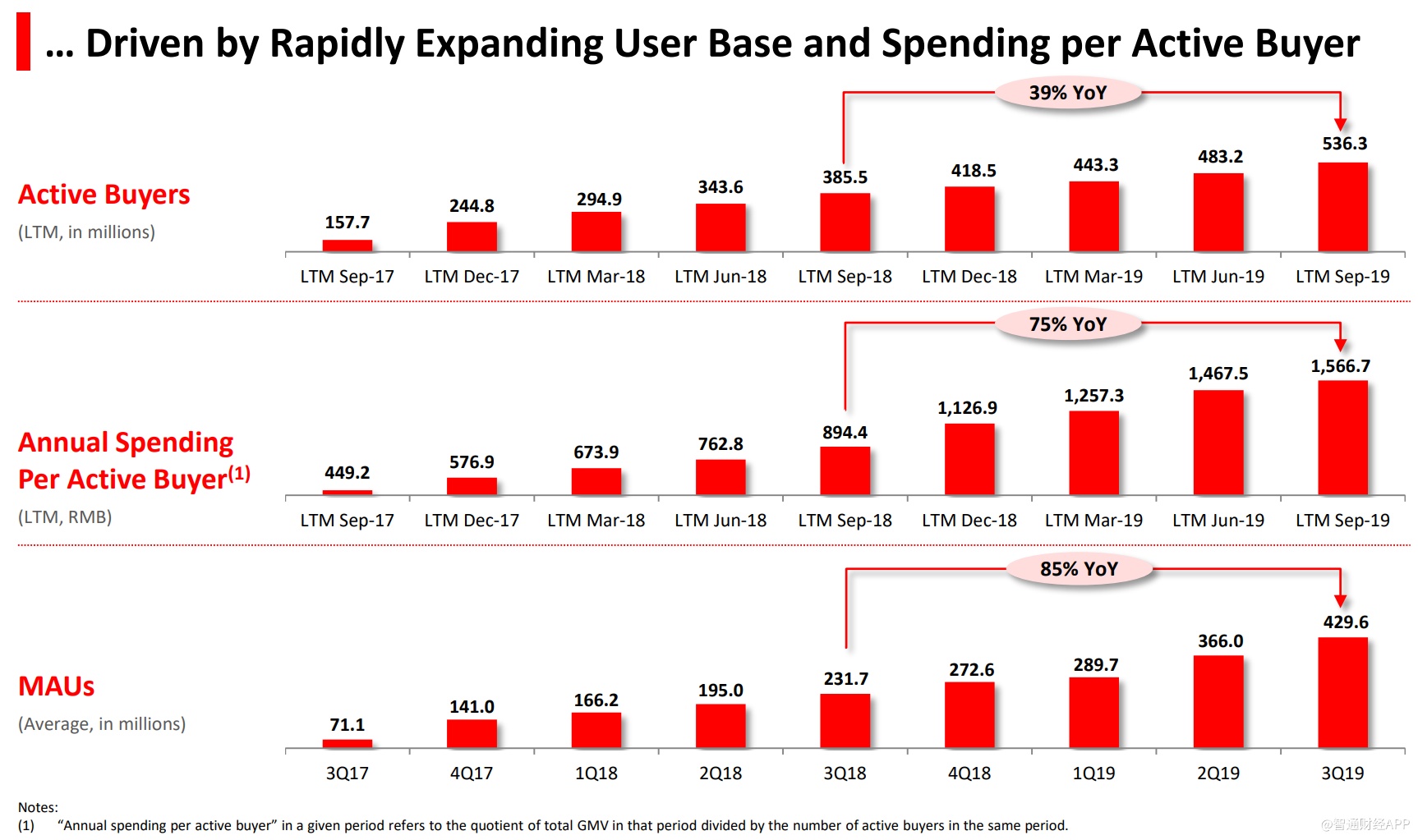

2019年Q3,拼多多年活跃买家达5.363亿户,同比净增1.508亿,较上一季度净增5310万,创上市以来最大单季增幅,年活跃买家当于阿里巴巴去年同期,大超京东,稳居亚军位置。此外,该公司Q3的DAUs达4.296亿户,同比增加1.979亿户、增长85%,年度消费达1566.7元,同比增长75%,持续创下新高。

权威数据公司QuestMobile发布的《2019双11洞察报告》显示,今年双11当天,共有6.6亿消费者在移动购物行业中“剁手”,其中拼多多DAU为2.2亿户,比去年同期净增1.01亿户,涨幅高达84.8%。

2019年以来,拼多多持续领跑全球APP Store购物类榜单,成为全球苹果用户下载量最大的中国应用之一,拼多多用户增速持续大幅领跑全电商平台,成为行业最大的用户和包裹增长来源。

数据来源:官网公开披露的数据

拼多多的活跃用户及年度消费支出数据,为何能够持续高增长?主要有三个原因:一是管理层对平台的定位,正在覆盖全领域的用户群体;二是开创“货找人”模式,利用大数据技术对用户精准营销,通过补贴获得客户粘性;三是扩充品牌产品供给,以及加码质量监控。

从“五环外”到全领域用户覆盖

过去,很多投资者把拼多多定位为“五环外”、三线以下城市的购物平台,实际上,该公司致力于覆盖所有的用户群体、社会层级和不同地理分布的用户。截至今年6月,拼多多GMV中有48%来自一二线城市。黄峥在财报电话会议中透露,拼多多来自一线城市的用户2019年Q3的年化消费额已超5000元人民币,远超行业平均水平。

种种迹象表明,从下沉市场中崛起的拼多多,在立足下沉市场的同时,正不断赢得一二线城市用户的信任,用户覆盖面迅速扩张。

拼多多和同行最大的差别在于打破原有的营销逻辑,从“人找货”到“货找人”,通过大数据技术的匹配,实现精准的用户营销。该公司非常重视用户参与度,通过拼货、拼团以及超低价方式,让用户更多地参与到其中,一方面让用户挖掘平台更多的品牌产品,另一方面通过优惠券及补贴方式让用户获得物美价廉的产品,增强用户粘性。

该公司长期践行“同品最低价”策略,有效满足了广大用户对于商品价格的诉求。今年618,该公司发布100亿元补贴项目,帮助品牌商通过旗下热门商品迅速开拓增量市场。截至目前,拼多多“百亿补贴”入口的日活用户已突破1亿大关,参与计划的国内外品牌超过2800家,热门补贴商品超过23000款。

今年的双十一,该公司平台售出的苹果手机超过40万台,11日零点16分,平台汽车销量突破1000台,订单主要来自三四五线城市,来自贫困地区的农产品销售增速超过220%,主要销往一二线城市的餐桌。拼多多正在搭建不同级别城市之间的桥梁,落实全领域用户覆盖的策略。

拼多多不断增加平台上优质商品的供给,推出“新品牌计划”,已发展成为互联网与制造业深度结合的标杆。截至今年9月底,“新品牌计划”正式成员已达85家,超过800家包括知名品牌在内的企业参与了C2M定制化生产。三季度,平台以日用百货、智慧家电为主的新品牌产品,累积订单量超过2700万单。

基于领先的技术和大数据应用,拼多多联合中国顶尖制造企业,以消费者的实际需求引导新品研发和生产,通过商品优势建立品牌认知,从而构建起一套不同于传统商业逻辑的市场体系。在创新模式和技术的带动下,越来越多的区域性小众水果、特色农副产品成为主流,持续推动农产品市场大规模消费扩容。

在增加产品供给的同时,拼多多也努力严控产品质量,加强知识产权保护。今年一季度推出了质控项目,囊括了千家知名品牌,97%疑似假冒商品被拦截封存。此外,拼多多和品牌所有者、卖家和买家紧密合作去鉴别可疑商品,超过12000家品牌所有者与拼多多签署了产权保护协议。

“过激反应”是否砸出投资机会?

很多投资者比较关心拼多多的盈利,单纯从数额上看,今年Q3亏损确实扩大,但就比率来讲却是缩窄。

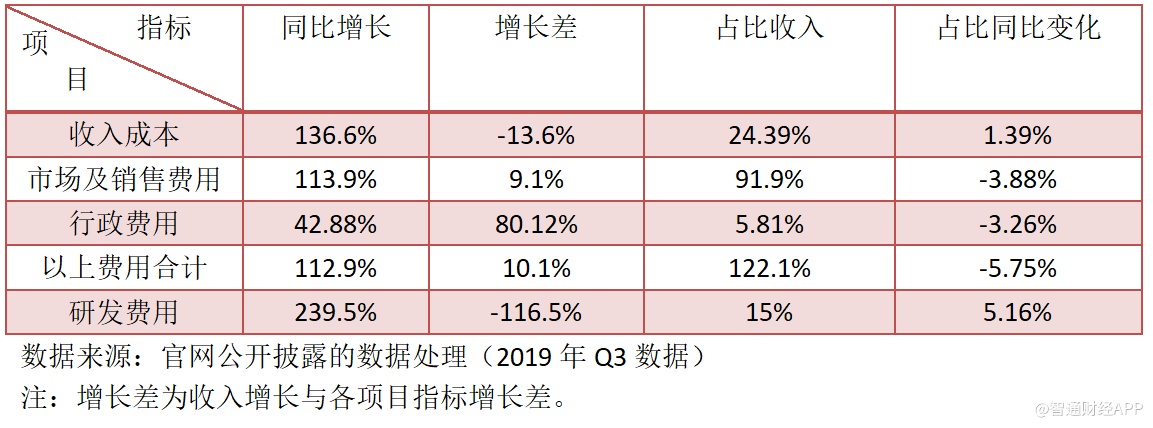

智通财经APP列出拼多多成本以及各项费用指标,在增速方面和收入进行比较,扣除研发费用,成本、销售及行政费用合计增速较收入低10.1%,合计成本费用率下降5.75%,其中销售费用率下降3.88%,行政费用率下降3.26%。不过,研发费用率的提升也填补了下降的部分。

从Q3看,扣除研发费用,成本费用率得到优化,但避免单季报告说服力不强,我们将时间维度延长至过去两年,并将股权作为酬支的费用剔除(拼多多官网的Non-GAAP数据)。从两年的时间维度来看,三项成本费用(成本、销售及行政费)和收入增长亦步亦趋,2019年首9个月,三项费用率为113.4%,均低于过去两年。

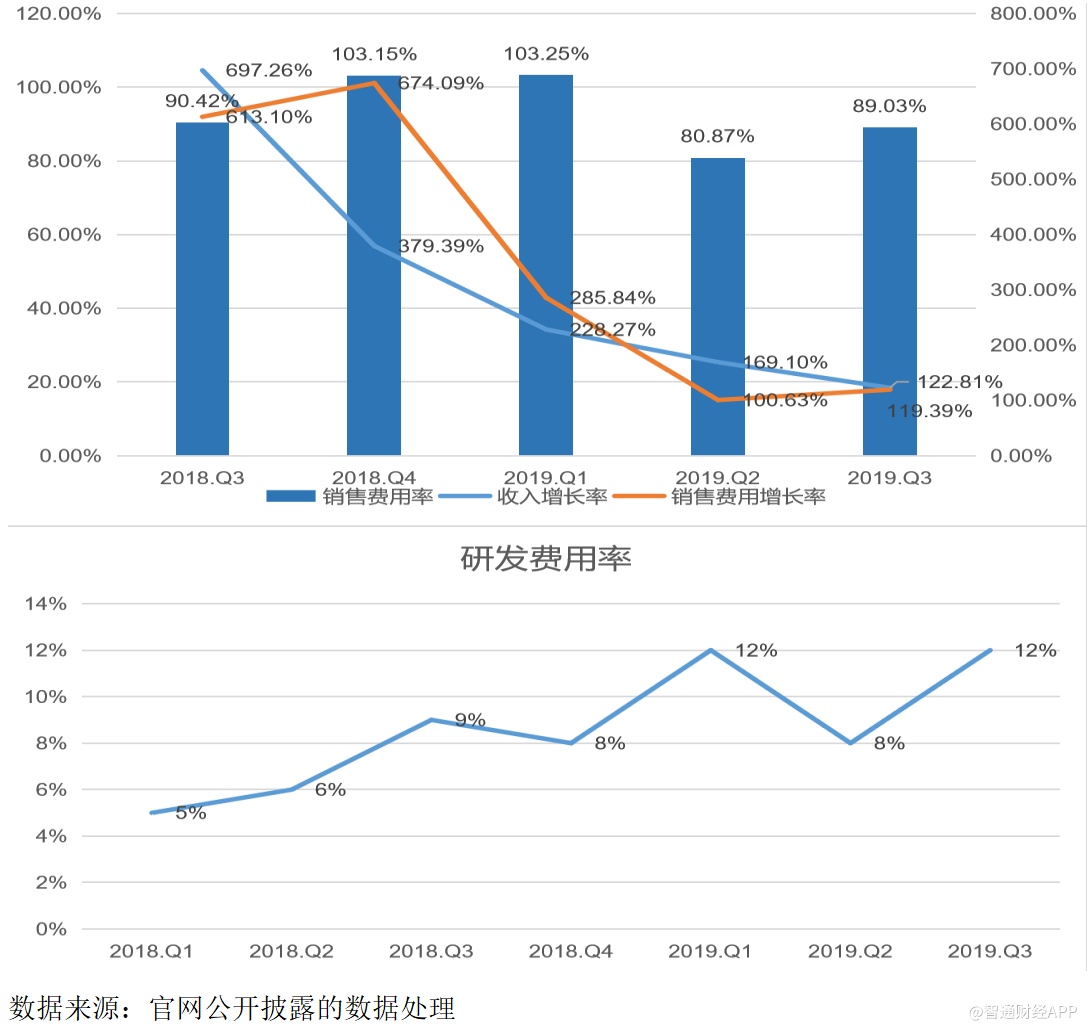

该公司剔除研发费用后的费用率也处于优化状态。这里剔除了研发费用,实际上,该公司研发费用一直处于提升趋势。2019年Q3,按Non-GAAP数据,研发费用率为12%,同比及环比分别增加3个百分点及4个百分点。研发支出可以进行资本化,且研发成果转化需要时间。

需要注意的是,创立至今,拼多多技术工程师占整体员工的比例始终维持在50%以上,拼多多持续探索人工智能、大数据领域的研发创新,引领农业、制造业新一轮的技术变革,这都需要技术人员的持续努力。

拼多多的核心费用是销售费用,按Non-GAAP数据,今年Q3销售费用率为89.03%,环比略有增长,但同比下降1.4个百分点。从季度看,收入和销售费用增长差在今年第二季度开始出现转变,从占比数据看,销售费用率处于下行趋势。

拼多多的营销费用可谓“花到刀刃上”了,因为公司的营销定位以“获客”为基础,这从获客成本上可以得到验证。拼多多今年Q3获客成本为130.11元,相比于Q1的197.14元大幅度下降了34%,季度连续下降明显。而活跃买家年度消费支出的不断增加,也显示了公司营销策略的成果。

黄峥在电话会议上谈到,花钱也是一种投资,从数据上看,拼多多确实获得了丰硕的投资回报,用户数据以及消费支出不断攀升的背后,正是这种“花钱投资”的逻辑。

此外,拼多多运营状况良好,Q3平台经营活动产生的净现金流为26.182亿元,同比增长达60.5%,资产负债表健康,拥有现金、现金等价物和受限制现金344亿元,且没有金融性负债。剔除限制性现金后,公司的现金和现金等价物为157亿元。此外,公司的短期投资为246亿元,可动用现金总额为人民币403亿元。

综上看来,拼多多股价的“过激反应”,或许正是价值投资者上车的机会。