本文来源微信公众号“ 申万互联网传媒”,作者黄倩。

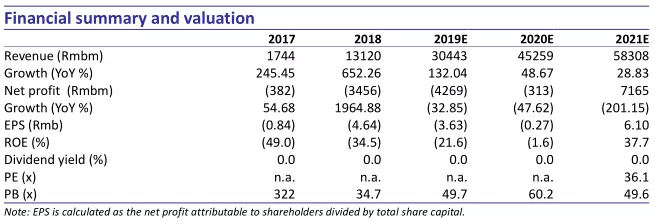

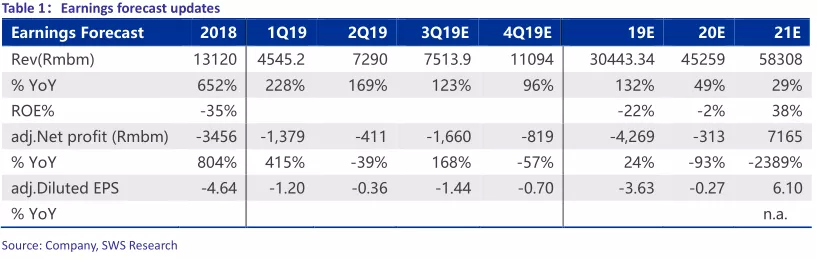

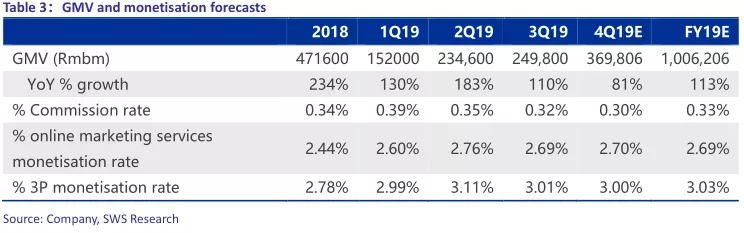

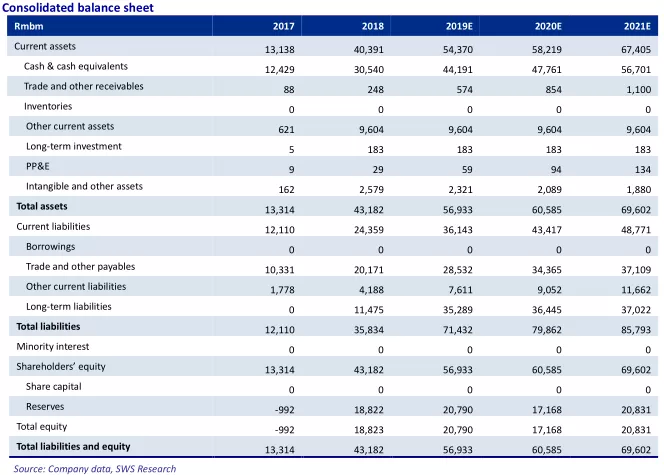

拼多多(PDD.US)第三季度收入为75亿元人民币(同比增长123%),调整后亏损为17亿元人民币。三季度GMV虽然略高于我们的预测,但与市场预期相差甚远,GMV的市场预期11月初已高至3000亿元人民币以上。营销费用基本符合预期,但研发和管理费用略超预期。我们将19年GMV预测从9350亿元人民币提高到1万亿元人民币(同比增长113%),同时营收提高到304亿元人民币(同比增长132%)。我们下调了19年调整后的每股收益预测从- 2.55元人民币下调至- 3.63元人民币,20年从0.36人民币下调至-0.27人民币,21E从 5.84元人民币上调至 6.10元人民币(转为正值)。我们将目标价格维持在41.0美元(对应0.23x 19E P/GMV),股价仍有31%的上涨空间,我们维持买入评级。

GMV是主要因素。我们在10月中旬将3Q19E的GMV预测在2400亿元人民币左右,但市场预期在10月底已经给达到约2700亿左右水平,在11月初达到3000亿以上的预期。3Q19 业绩结果是GMV只有2500亿元人民币左右,但市场预期已经太高。从基本面上来说,我们认为2500亿元人民币并不是一个太差的结果,我们将第四季度的GMV从约3070亿元人民币提高到约3700亿元人民币(同比增长81%),相应地,19E年的GMV上调到1万亿元人民币(同比增长113%)。三季度ARPU的QoQ下降了3%左右。我们把下降更多地归因于新用户的拉低效应。

更多的用户和更低的获取成本。受益于不断提升的留存率和迷你游戏拉新,新用户获取成本从1季度的197降至2季度的153,并在3季度进一步降至130。该公司在本季度新增约5300万新用户,年活跃用户达5.36亿,远超5亿用户的年度目标。公司强调今年和明年的用户增长战略,似乎短期战略上流量更重于交易。

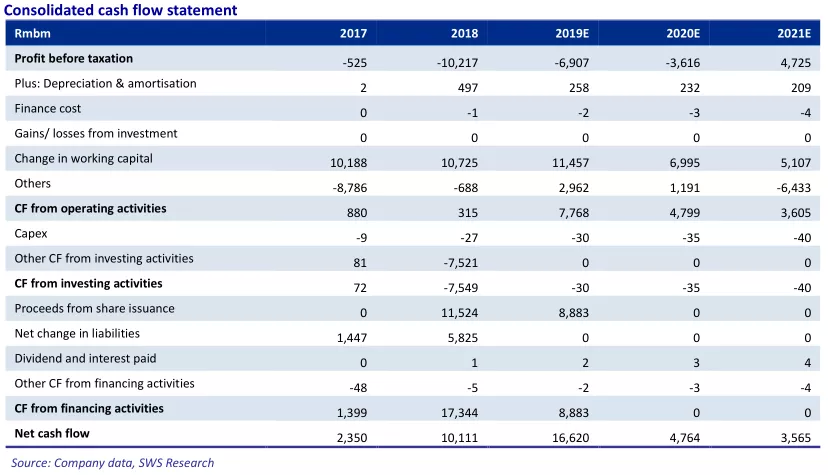

营销费用符合预期,研发和管理费用略高。三季度S&M费用为69亿元人民币(收入的92%),总体符合预期。研发费用为11亿元人民币(收入的15%),管理费用为4.37亿元人民币(收入的5.8%),这两项均高于预期。随着新用户的强劲增长显示出良好的投资回报率,S&M处于合理控制之中。然而研发成本的上升或是一个持续的趋势,因为PDD还太年轻,没有一个相对成熟的操作平台,需要补功课,管理费用与一些项目费用挂钩,未来可见度不高。

维持买入。我们将19年GMV预测从9350亿元人民币提高到1万亿元人民币(同比增长113%),同时营收提高到304亿元人民币(同比增长132%)。我们下调了19年调整后的每股收益预测从- 2.55元人民币下调至- 3.63元人民币,20年从0.36人民币下调至-0.27人民币,21E从 5.84元人民币上调至 6.10元人民币(转为正值)。我们将目标价格维持在41.0美元(对应0.23x 19E P/GMV),股价仍有31%的上涨空间,我们维持买入评级。

(编辑:刘瑞)