本文源自“雪涛宏观笔记”微信公众号,作者:宋雪涛、向静姝。

核心结论:

(1)美国经济的软数据和硬数据背离是常态,而且软硬数据的背离和ISM/Markit的背离存在相似性,都是数据主体对经济运行情况的主观感受和客观描述的不同。

(2)本轮经济受贸易摩擦、美债倒挂的影响,跟2015-2016年周期相比,情绪面下的比基本面快,但在历史上看仍属正常。

(3)软数据回落不是衰退的必要条件,硬数据特别是工业产值如果处于低位,那么经济发生衰退的可能性更大。

(4)工业产值的走势取决于库存和需求的动态关系。一方面,当前制造商和零售商库存尚在高位;另一方面,在劳动性收入增速预期下降和居民储蓄率趋势性抬升的情况下,消费回暖是暂时性的,美国消费增速仍将下行,因此工业产值大概率还将走弱。

(5)软数据可能随着中美贸易协议的进展出现反复,但硬数据可能最终还是向软数据靠拢。

一、ISM PMI和Markit PMI之间的分歧

今年十月以来,尽管全球经济仍未明确好转,但随着各国央行宽松周期启动以及中美贸易谈判出现积极进展,我们观察到近期海外市场在交易“再通胀”场景。不止是美国市场,欧洲和日本的股市都出现了大幅上涨,原本较高的权益风险溢价下降至中性水平,而美股风险溢价回落到过去十年均值的水平以下,资金明显流入新兴和欧洲市场。利率市场方面,美债收益率出现大幅反弹,信用债利差压缩至相对低位。

无论中美贸易谈判能否达成“第一阶段协议”,不同于之前一致看空经济的观点,美国制造业周期转暖的市场预期开始出现,其中美国Markit PMI与ISM PMI的背离加剧了投资者对美国经济周期的认知分歧:Markit制造业PMI出现连续三个月的反弹,而ISM制造业PMI则在9月创下近10年新低,10月的反弹也弱于预期。

ISM制造业PMI指数由美国供应管理协会(ISM)对400多家企业的采购主管进行的商业调查编制成报告,Markit制造业PMI是由金融信息数据提供商Markit根据对美国600多家企业的调查结果编制成报告。两者构建PMI指数所需指标及权重相同:新订单指数(30%)、制造业产出指数(25%)、制造业就业人员指数(20%)、供应商交付(15%)、库存(10%)

与ISM主要通过对企业采购主管相对主观的意见调查不同,Markit的PMI调查信息是基于被调查对象的实际业务操作。Markit PMI调查企业样本量更大,并且企业样本结构更加接近官方经济数据结构。在季节调整方面,Markit PMI采用了特定的季节性调整方法,每月调整一次,因而Markit指数更为平稳。因此,ISM和Markit的分歧是软数据中的主观数据和客观数据的背离。

图1:Markit 和ISM制造业数据的背离 |

|

资料来源:Bloomberg,天风证券研究所 |

二、软数据和硬数据的分歧

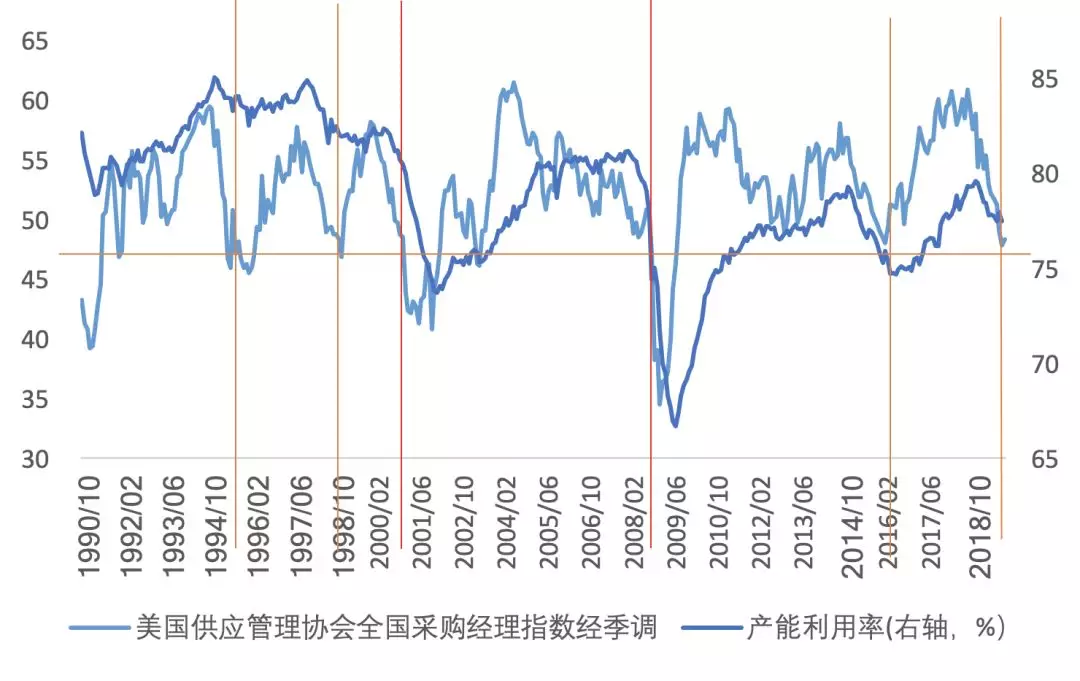

对标这轮周期与2015/16年周期,本轮周期PMI的下滑幅度要远远大于对应的产能利用率的下滑幅度,特别是ISM PMI来到近十年低位(~48),而产能利用率仍处于相对高位(~77.5%)。而上轮周期ISM PMI处于~48时,产能利用率已经下降到~75%的低位。类似的,本轮工业产出同比已落入负区间,而2015年最低时同比为-4.14%。

图2:历史上ISM制造业PMI与产能利用率表现 |

|

资料来源:FRED,天风证券研究所 |

但回溯更早的周期,我们发现硬数据与软数据的背离其实是常态。在历次经济下行周期中,1995/1998年(“假衰退”)ISM PMI一度回落至~46,但产能利用率仍处于周期相对高位,工业产值则分别有4.5%/3.7%的同比增长。

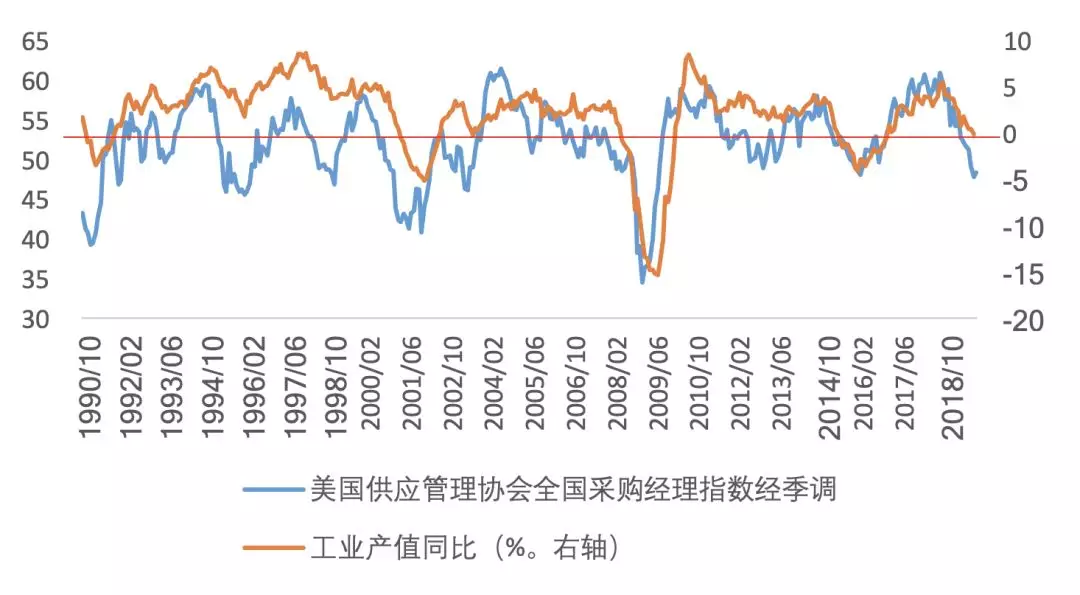

图3:历史上ISM制造业PMI与工业产值同比表现 |

|

资料来源:FRED,天风证券研究所 |

因此,软数据处于低位并不是衰退的必要条件,反过来讲,如果硬数据处于相对低位,则经济衰退的可能性加大。例如在实际发生衰退的2000/01年和2008年,产能利用率虽然也在相对高位,工业产值同比表现却偏弱,分别有2.1%/-0.8%的增长。事实上,除了2015/16年周期以外,工业产值同比进入负区间后,经济都发生了衰退,从这个角度来看,2015/2016年反而是个特例。

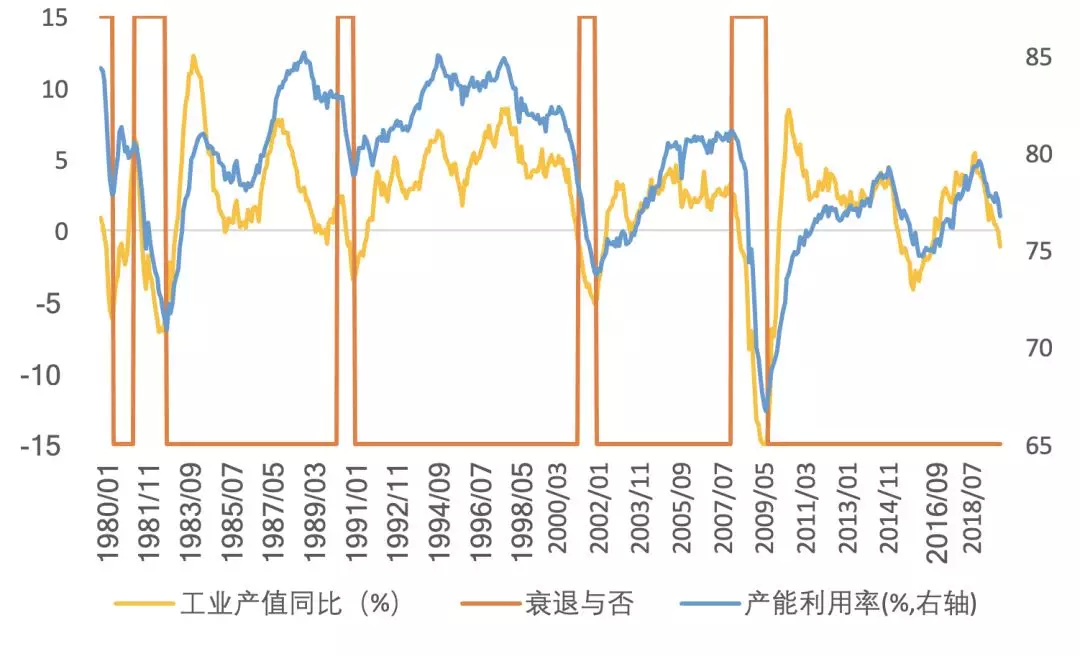

图4:工业产值同比进入负区间 |

|

资料来源:FRED,天风证券研究所 |

至此我们可以得出两个结论:

(1)软硬数据的背离是常态,而且软硬数据的背离和ISM/Markit的背离存在相似性,都是数据主体对经济运行情况的主观感受和客观描述的不同。这一次受贸易摩擦、美债倒挂的影响,跟2015/16年周期相比,情绪面下的比基本面快,但在历史上看仍属正常;

(2)软数据回落不是衰退的必要条件,硬数据特别是工业产值如果处于低位,那么经济发生衰退的可能性更大。目前美国工业产值同比已经回落到-1.1%,相比历史各个时期偏弱,因此判断工业产值的未来走向更加关键。

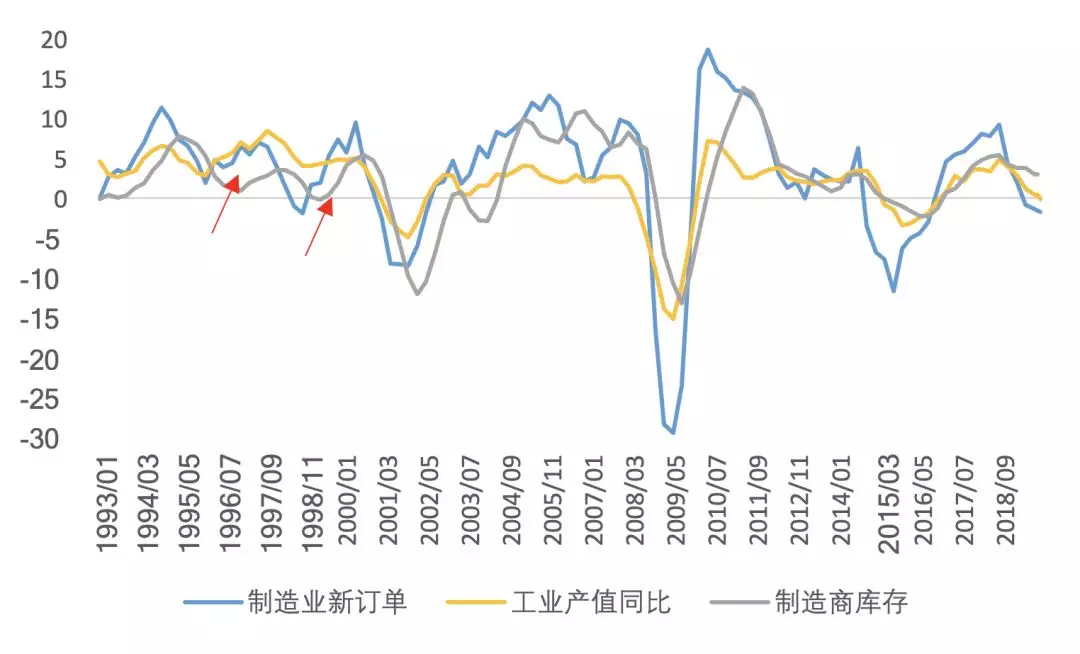

三、工业产值会变得更差还是会反弹?

工业产值的走势取决于库存和需求的动态关系。从下游需求和企业库存两个角度来看,美国经济正处于主动去库存阶段,这一阶段的特点是下游需求下降,同时厂商为了回笼现金并为未来更低的需求做准备,主动缩减库存并减少生产规模,导致生产下降的非常快。

图5:制造业新订单vs 工业产值 vs 制造商库存 |

|

资料来源:FRED,天风证券研究所 |

第一,从库存的角度看,尽管美国制造商库存从去年4季度之后见顶回落,但当前的库存水平仍处于历史周期的相对高位,而且表现出去库缓慢的特征。因此除非终端需求大幅抬升,类似1995/1998年,否则基于目前库存水平,工业生产较难回暖。

图6:制造业新订单vs 零售商销售 |

|

资料来源:Bloomberg,天风证券研究所 |

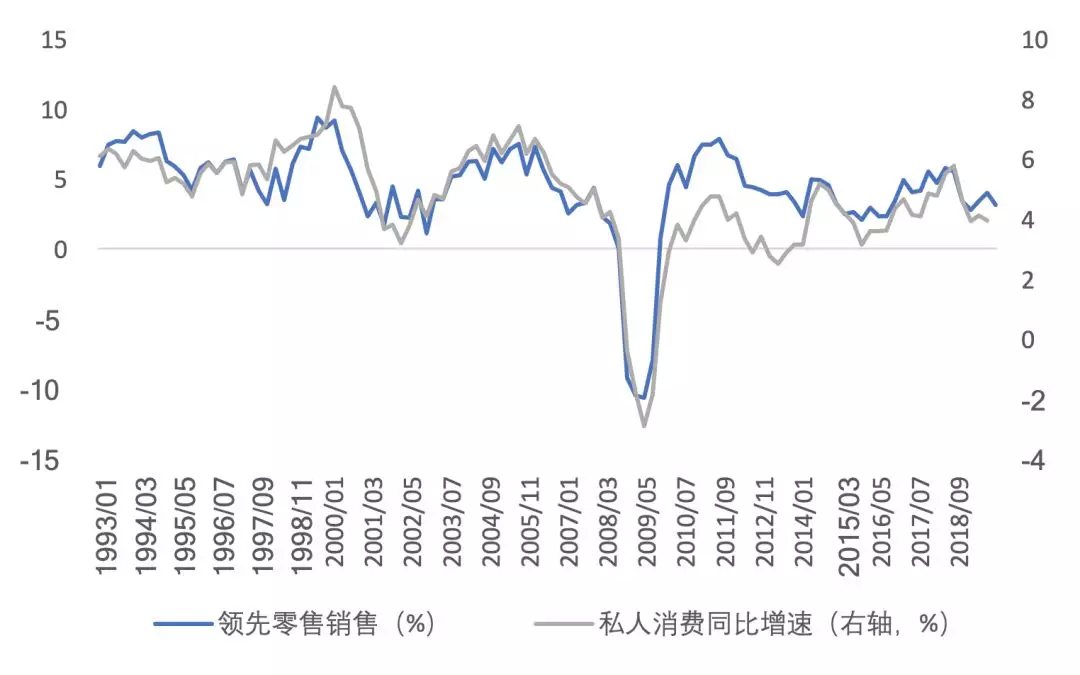

图7:零售商销售取决于美国私人消费走势 |

|

资料来源:Bloomberg,天风证券研究所 |

第二,从需求的角度看,零售商销售是制造业订单的稳定领先指标。今年以来零售商销售同比增速回暖,市场也在预期消费企稳能够带动生产回升。那么下游消费需求能否延续当前的回暖走势?我们认为有两个约束。

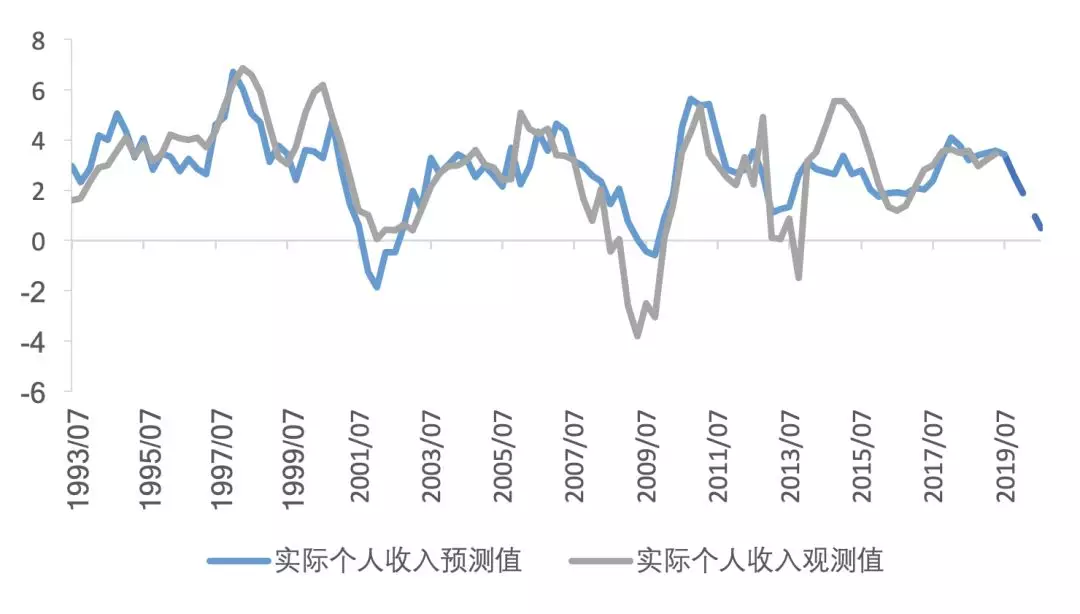

图8:模型预测实际个人收入将下行 |

|

资料来源:Bloomberg,天风证券研究所 |

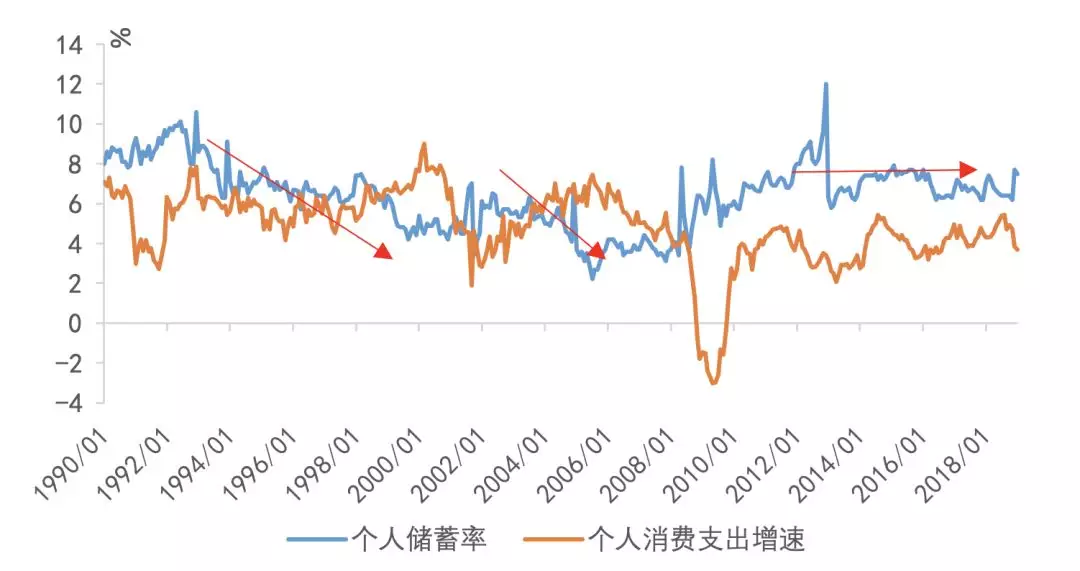

(2)影响消费的结构性因素是消费率。2010年后,居民部门总杠杆率虽然较低,但财富分配上的差距悬殊使得总储蓄率在过去几年没有出现回落,也就是说居民不敢通过加杠杆提高消费率的方式提升消费水平。这也是QE以来的困境之一,持续货币宽松对居民消费的边际贡献逐渐无效,脱离困境需要结构性改革,减少居民财富分配失衡,提升居民收入,而绝不仅是靠新一轮QE。

图9:居民储蓄率在2010年后波动不大 |

|

资料来源:FRED,天风证券研究所 |

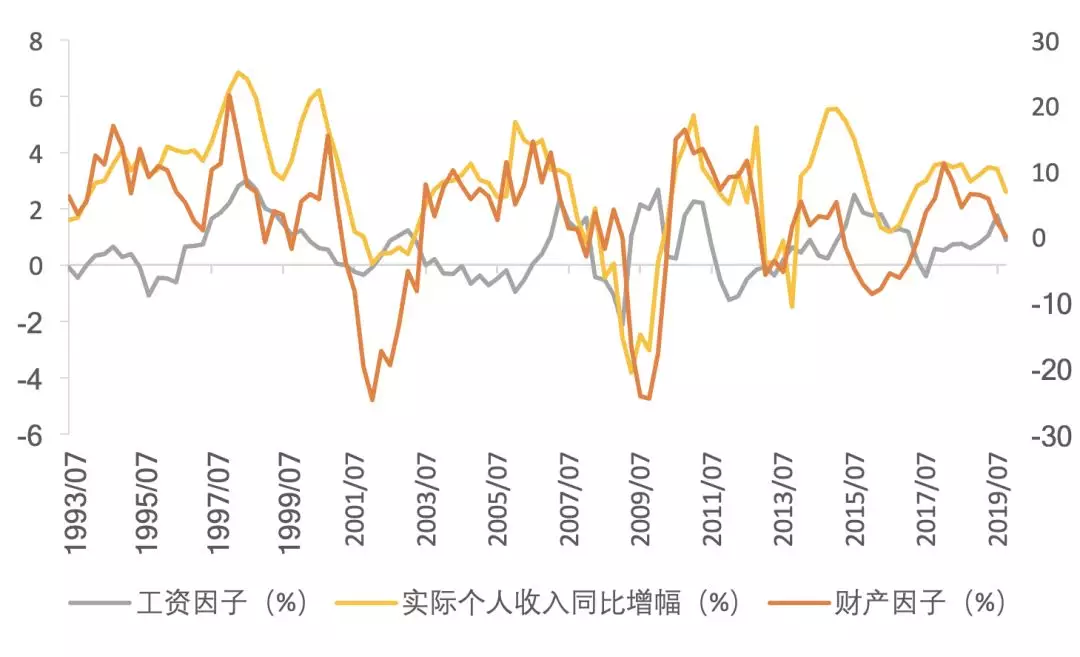

对于消费能否成为拉动这一轮美国经济企稳复苏,我们在《这次,美国经济能否躲过衰退?》中已有结论:我们认为今年美国消费的回暖是暂时性的,主要得益于年初的薪资增速上涨带来的个人收入回升,但目前工资收入已经开始触顶回落,结合已经回落的财产性收入,居民收入增速大概率放缓。由于财富效应减弱,居民缺乏加杠杆的收入预期,消费增速仍将下行。考虑到当前尚在高位的制造商和零售商库存,工业产值大概率还将走弱。因此,软数据可能随着中美贸易协议的进展出现反复,但硬数据可能最终还是向软数据靠拢。

图10:今年以来的收入回升主要源于后周期的工资收入回升 |

|

资料来源:Bloomberg,天风证券研究所 |

(编辑:任白鸽)