本文源自微信公众号“学恒的海外观察”。

收入低于预期,广告增速持续下行

三季度收入同比增长21%,至972亿元,低于市场预期。今年广告业务从一季度就略低于预期,三季度加速下行。这反应了:1、来自头条的竞争;2、中国宏观经济承压的现状。三季度广告收入增速仅为13%,创公司上市以来的新低水平。其中社交广告32%的增长,媒体广告同比下降28%。按照对于宏观经济的判断,预计Q4的广告增速将成为增速的低点。

游戏韧性强,海外游戏有望成为新增长点

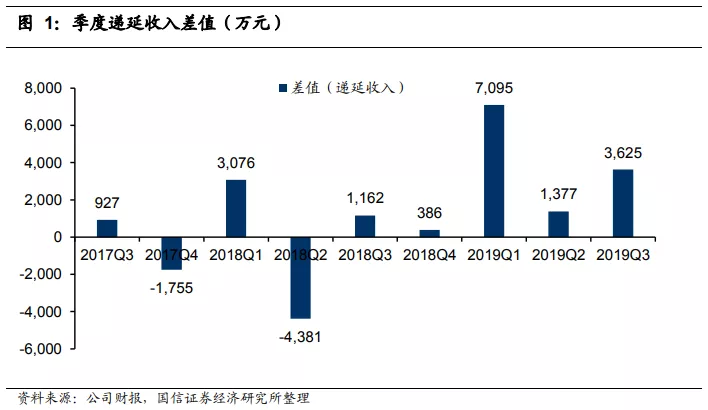

游戏业务保持稳定的增长,手机游戏同比增长25%,网络游戏同比增长11%。主要是王者荣耀的基本盘稳定,《和平精英》亦获得不菲收益,递延收入较Q2有明显提升,三季度以来,海外游戏增长较快,《PUBG MOBILE》的月活跃账户数同比增长一倍,《Call of Duty Mobile》下载量超过1亿。

支付与云业务保持较快增长

三季度支付与云保持了较快的增长,增速为36%,同时,云收入同比增长80%至47亿元。随着今年支付业务竞争趋缓,腾讯支付业务在商户返佣折扣降低,同时公司积极开展增值业务,使得支付业务毛利率稳健提升,这为明后年支付业务盈利的规模提升奠定基础。

投资建议

小幅下调2019-2020年收入增速为22%(0pct)、20%(-1pct),净利润增速至23%、17%(持平),预计广告业务触底约在Q4,2019、2020年的EPS为港币11.1元、13.7元,考虑人民币升值,且经济触底回升广告将回暖,维持“增持”评级,及维持目标估值区间380至400港币,当前股价对应2019-2020年的PE为27X,23X。

风险提示

宏观经济的不确定性对广告业务带来的不利影响,游戏增长不达预期。

报告正文

一、收入低于预期,游戏保持良好韧性,广告业务下行

三季度收入增长21%,至972亿元,低于市场预期。广告业务从一季度就略低于预期,三季度加速下行。这总体反应了1、来自头条的竞争;2、中国宏观经济承压的现状。三季度广告收入增速仅为13%,创公司上市以来的新低水平。其中社交广告32%的增长,媒体广告同比下降28%。按照该行对于宏观经济的判断,料Q4的广告增速可能成为增速的低点。

游戏业务保持稳定的增长,手机游戏同比增长25%,网络游戏同比增长11%。主要是王者荣耀的基本盘稳定,《和平精英》亦获得不菲收益,递延收入较Q2有明显提升,Q3以来,海外游戏增长较快,《PUBG MOBILE》的月活跃账户数同比增长一倍,《Call of Duty Mobile》下载量超过1亿。

三季度支付与云保持了较快的增长,增速为36%,同时,云收入同比增长80%至47亿元。可喜的是,支付业务毛利率稳健提升,这为明后年支付业务的盈利的规模提升奠定基础。

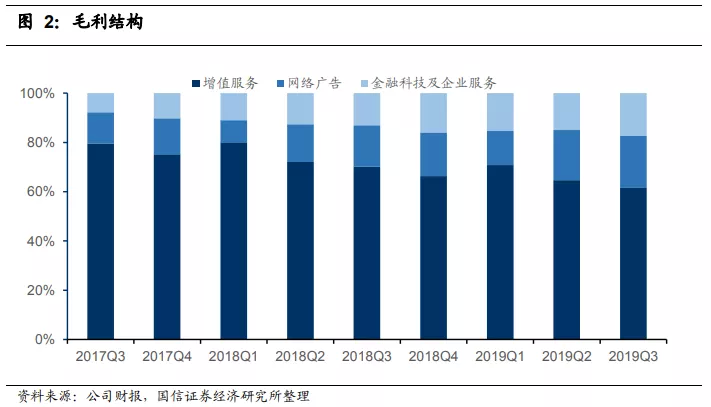

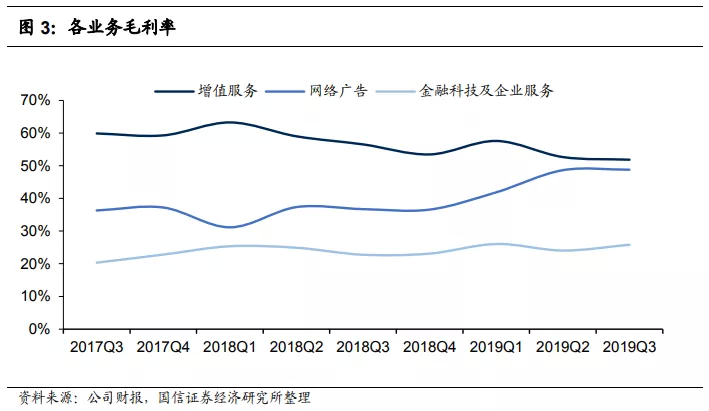

从毛利水平来看,三季度增值业务的毛利率基本持平,至51.8%;而广告业务由于减少了宣传费用,毛利率继续维持高位至48.8%;支付与云业务的毛利率25.8%,提升1个百分点。

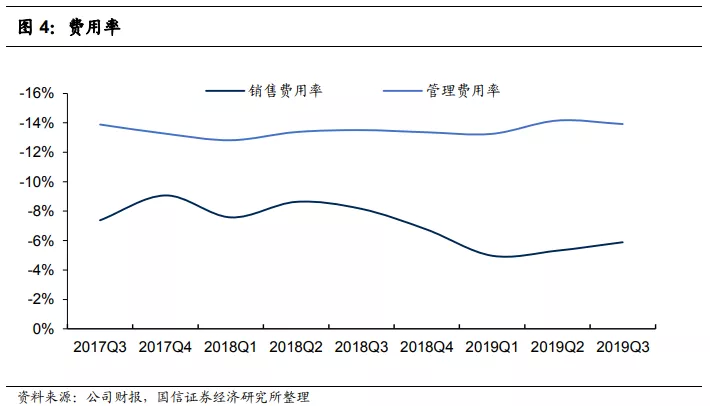

销售费用率与管理费用率保持稳定。

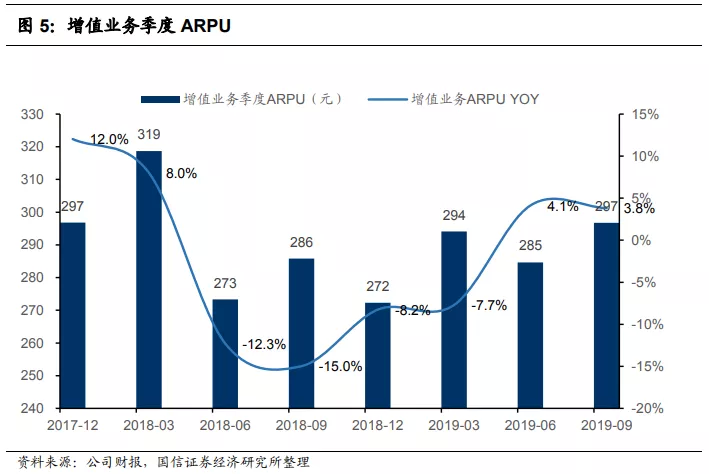

从增值业务ARPU值的增长率来看(相当于游戏的CPI),在上个季度转正的基础上,本季度同比略有下滑,但依然保持在4%左右。该行一直提及,该指标是腾讯游戏及增值业务的基本观察指标,去年Q3-Q4在底部时,股价也下行明显,而今年一季度开始快速反弹,股价也有明显的一拨上涨。

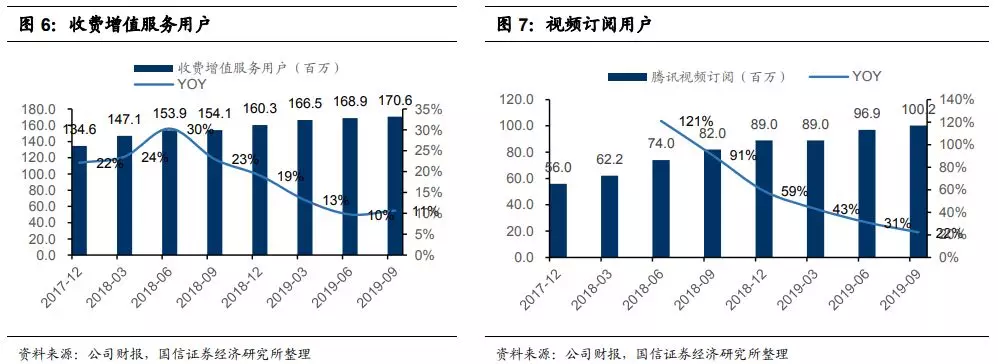

视频订阅用户同比增长22%,用户数首次过亿;腾讯音乐用户数同比增长42%至3540万户。

二、投资建议与风险提示

投资建议

小幅下调2019-2020年收入增速为22%(0pct)、20%(-1pct),净利润增速至23%、17%(持平),预计广告业务触底约在Q4,2019、2020年的EPS为港币11.1元、13.7元,考虑人民币升值,且经济触底回升广告将回暖,维持“增持”评级,及维持目标估值区间380至400港币,当前股价对应2019-2020年的PE为27X,23X。

风险提示

宏观经济的不确定性对广告业务带来的不利影响,游戏增长不达预期。

(编辑:宇硕)