本文来自Wind。

11月5日至10日,第二届中国国际进口博览会在上海举行。皇家宠物(ROYAL CANIN)作为全球食品制造业巨头玛氏公司(MARS)旗下产品也将再次亮相进博会。中国区总经理蔡晓东接受记者专访时表示“中国宠物行业正处在历史最好的机遇期,我们坚信宠物市场下一个五十年在中国。”

玛氏公司是由Frank C. Mars于1911年成立的一家家族企业,主营业务包括零食类、宠物类以及电子产品的制造和营销,Mars Petcare是玛氏宠物类的业务,是玛氏旗下最大的业务品类,其总部位于比利时布鲁塞尔,有33000多名工作人员,产品覆盖了全球199个市场。

玛氏是全球第一家生产专业宠物食品的企业,历史悠久。玛氏1935年进入宠物市场,经过82年的经营已是全球宠物市场中的龙头。其间经历了食品及科学研究小组成立、90年代初狗粮及猫粮进入中国,1995年在北京设厂,一系列外延并购事件等重要发展历程。

玛氏在做强自己品牌同时,通过收购其他品牌来丰富自身产品矩阵,目前MarsPetcare旗下共有41个品牌,包括5个十亿品牌:Pedigree、Whiskas、Royal Canin、Banfield、Lams,后三个品牌都是通过收购获得的品牌,此外旗下还有NUTRO、Sheba、Kitekat等品牌,产品涵盖各种宠物的主粮、零食、用品等,多元品牌满足了不同用户需求,使得公司市场份额领先其他公司。

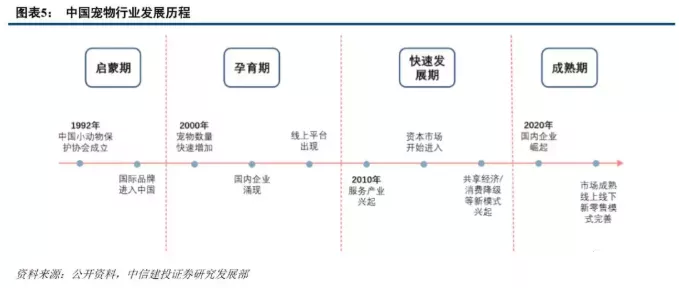

2018年中国的宠物市场规模已突破1708亿元人民币,预计2019年将突破2000亿元,保持两位数的增长。2019年最新数据显示,宠物市场的整体规模已经接近2000亿。中国的宠物猫狗的数量,实际上已经超过了很多发达国家的人口数量。从投资的角度来看,宠物赛道可能将是未来几年众多细分消费赛道中增长最快的之一。

宠物究竟是孩子、朋友,还是伴侣?

这个问题不仅需要问养宠物的人,也同样会影响到为宠物提供商品和服务的商家。一般认为,宠物市场和母婴市场有一定的相似之处。两者最大的相同点,都是购买决策者与使用者的分离。其次,两者都是品牌众多,市场集中度比较低的结构。

但是细细分析下来,两者也有很多不同点。从产品结构来说,母婴市场最大的消费是食品(奶粉)和婴幼儿服装以及教育投入,而宠物市场是食品和医疗。

食品和医疗一直是宠物行业的热点赛道,但国外产品却占据着主要市场份额。宠物食品作为刚性需求,在行业中份额占比最高达33.8%,其次为宠物医疗占比达22.9%。

在宠物食品领域,据Euromonitor数据,玛氏一家公司占市场份额就高达76.4%,国产品牌竞争力明显不足。在医疗领域,国内宠物医院扩张速度明显,但对国外医疗产品的依赖度很大,宠物疫苗、兽药、诊断等进口产品市场占有量将近90%。

另外,在人类都喊着“消费降级”的时候,宠物却在不断的“消费升级”。

一方面,中高端宠物食品销量增幅远远大于低端市场。据《2018宠物消费趋势报告》显示,宠物狗和猫中高端食品(每斤40元~50元)同比增幅最高,分别达100.69%和136.54%,是低端食品增幅的2倍之多,说明消费者更愿意为爱宠购买大品牌、高质量的口粮。

另一方面,围绕下游产业链的保险、美容、培训、摄影、寄养、殡葬宠物服务正在兴起。这些新兴的宠物服务市场,25岁~35岁的人占比接近70%,这反映出年轻人对新鲜事物的接受度更高,更愿意为服务花钱。

面对千亿蓝海市场,资本玩家早就蠢蠢欲动。仅从去年年中至今年年中,多家知名创投机构纷纷对与宠物经济相关的平台出手,约发生50起融资案例。而实际上,资本对宠物行业早有布局。相关统计显示,自2015年起就有多家宠物类企业在新三板、A股以及港股挂牌或上市寻求融资。

而在一级市场,2014年起,宠物企业的融资数量与规模也迅速上升。其中,高瓴资本最为积极,据不完全统计,从2016年至2018年,高瓴资本所持宠物相关企业的股权超过100家,布局赛道众多,包括宠物医疗、零售、用品等。(编辑:孟哲)