本文源自“樨樨和她的油气小伙伴”微信公众号,作者:张樨樨、彭鑫等。

核心观点

1. 化石能源需求增速如何,峰值何时到来?

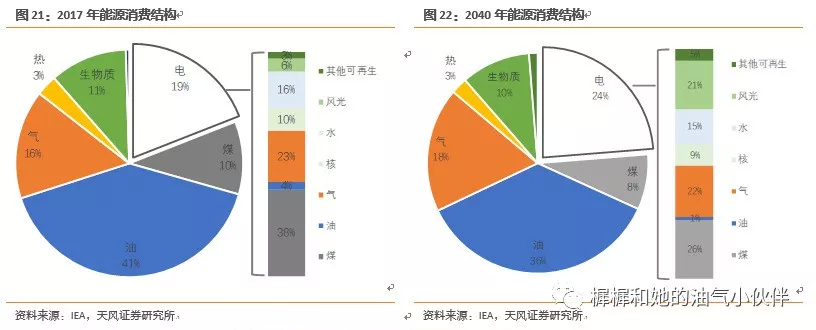

1.1. 一次能源结构变迁

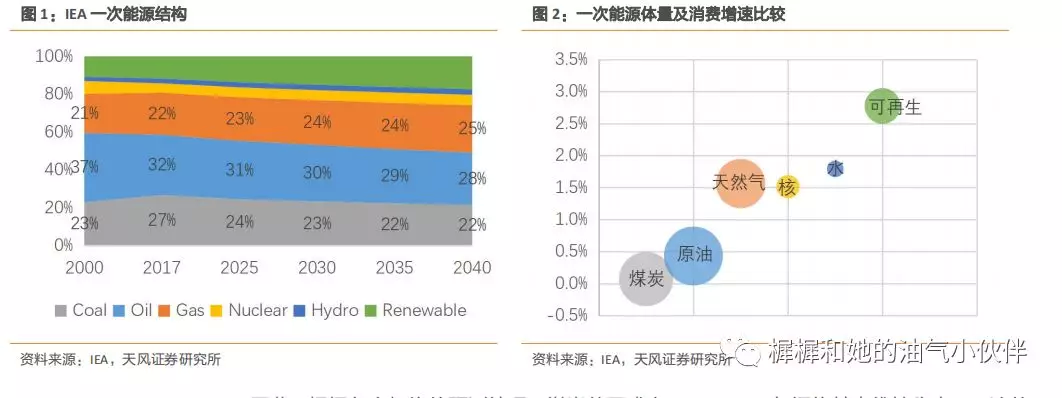

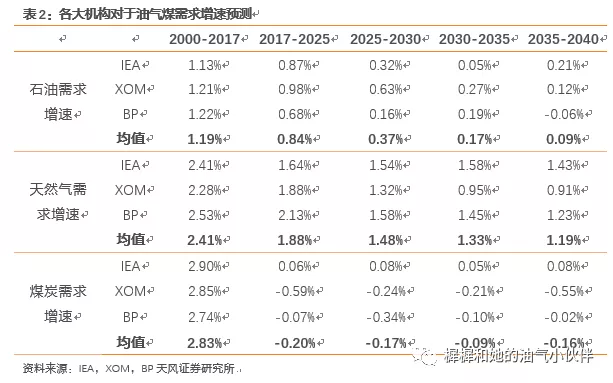

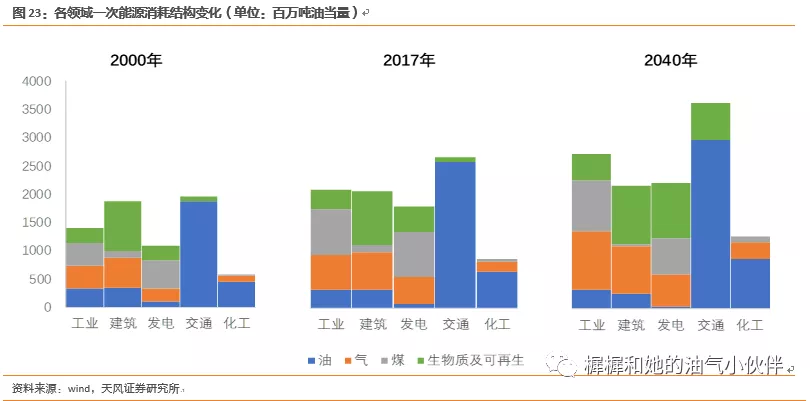

根据各大机构关于全球一次能源的统计,2000-2017年全球一次能源复合消费增速为2%左右,预计2017-2040年复合消费增速有望保持在1%左右。其中在过去的十几年里,化石能源是一次能源的增长主力,其中增量最大的是煤炭;而在未来至2040年间,清洁能源将会得到更多重视,天然气和可再生能源的发展将会引领一次能源消费的增长。

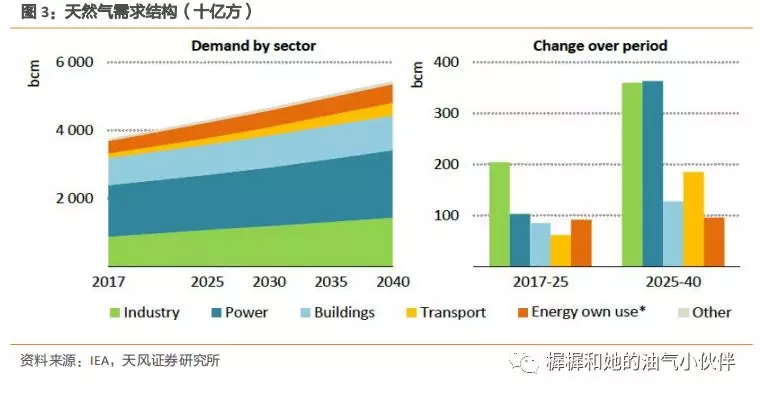

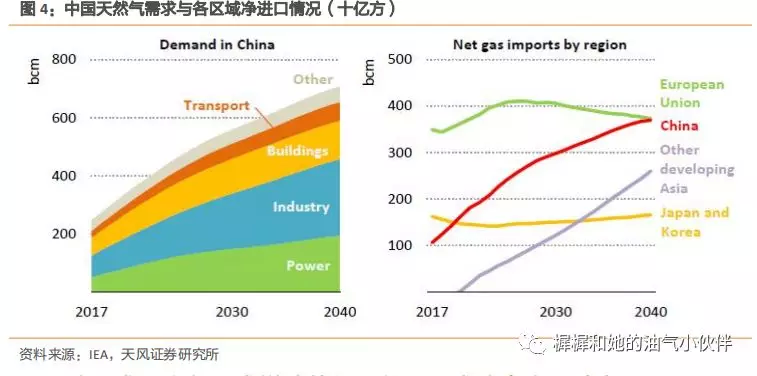

根据IEA,2017~2040年天然气需求增速将达到1.6%,是三大化石能源中增速最快的品种。工业、发电、交通领域将共同驱动需求增长。亚洲市场是主要增量贡献者。

天然气的下游需求主要可以分为工业(包括燃料和化工)、发电、建筑使用(供暖等)、交通运输等领域。未来短期内天然气的需求增长主要依靠工业带动,而中长期则是依靠工业和电力的发展来驱动需求增长。

工业是天然气需求增长的第一驱动力,当前工业天然气消费量占到天然气总需求的三分之一。天然气在工业领域中不仅用来产生热量和蒸汽,还可作为生产氨和甲醇的原料。目前天然气主要用于需要高温热能的高耗能行业,未来随着环保要求的提升,天然气也将越来越多地应用于轻工业中。

电力行业是天然气需求增长的第二大贡献者。燃煤发电的逐步退出以及对电力的强劲需求为后期许多发展中经济体的燃气发电创造了扩张空间。在一些电力系统中,天然气可以和可再生能源进行搭配使用,为可再生能源的发展创造更多有利条件。

天然气的建筑使用需求主要来自于中国,其他地区对该种需求只有小幅增长。原因在于,发达经济体在这一应用领域已经非常成熟,终端使用效率和电气化程度达到了非常高的水平,并且在中国以外的大多数发展中经济体也没有很大的季节性供暖需求。

未来随着中国CNG和LNG燃料汽车的推广使用,天然气的运输需求在中长期也会有比较多的增长。并且由于IMO2020对于船用低硫燃料的规定,LNG在船运中的使用量也会有所增加。

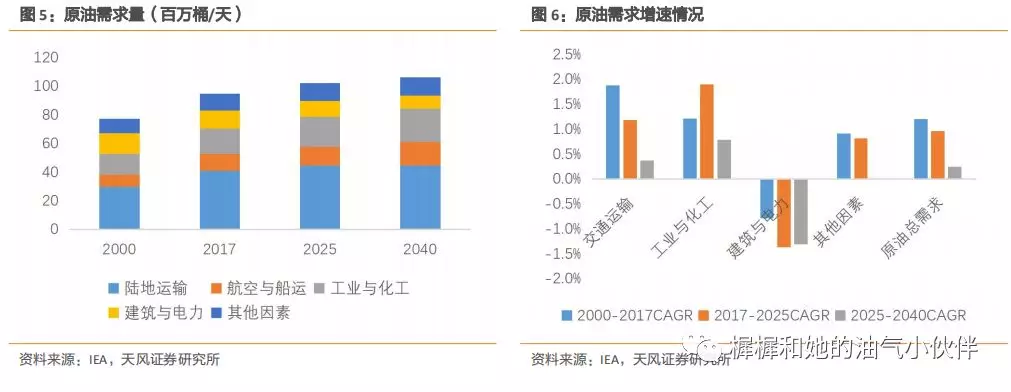

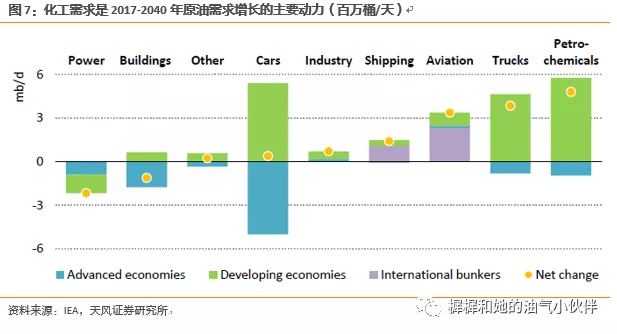

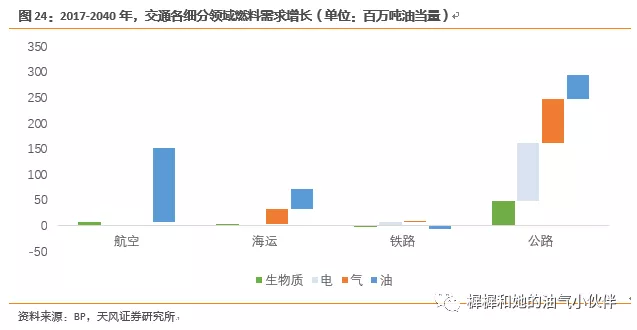

从原油需求结构上看,原油过去主要增长来源于交通运输需求,其次是化工需求。而未来交通运输需求的增长将逐步放缓,原油需求的增长将更多依靠化工需求来带动。根据IEA,原油需求增速从2000-2017年的1.1%下降到2017-2040年的0.4%。

化工需求的增长主要与宏观经济增长有关,虽然全球的塑料回收率在不断提升,但也难以抵消人们对于塑料制品的消费增长。

交通领域虽然整体的需求增速在下滑,但是其中的结构有所不同。汽车的需求增速下滑较大,原因有两方面:一是燃油效率的提升,二是替代燃料(电力、天然气、生物燃料)的消费增加。在船运方面,IMO 2020的含硫量限制将会导致高硫燃料油消耗量下降,而促进LNG等其他替代燃料的发展。而航空对于原油的需求会有所增加。

在建筑与电力领域,即使在印度和撒哈拉以南非洲地区,石油在该领域的需求量有所提升,但是由于发达国家在该领域逐步使用天然气进行替代,因此未来整体建筑与电力需求是在不断下滑。

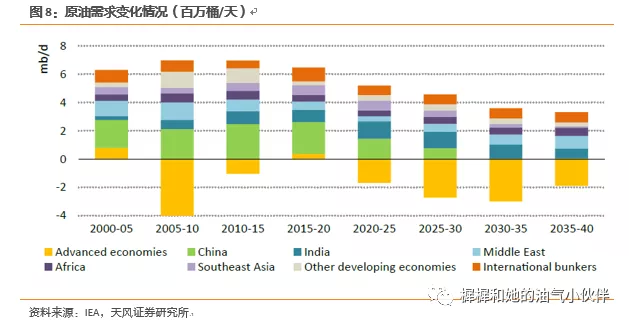

从需求的区域结构上看,发达经济体对于石油的需求是在不断下降。未来石油需求将主要来自于中国和印度等发展中国家和地区。其中,中国将在21世纪30年代成为最大的石油消费国,但是随着电动汽车的不断增加,道路运输中的石油使用量下降,中国的需求增长也将随之放缓。印度的需求增长主要依靠卡车需求增长带动,这一点上非洲国家也有类似的变现,而中东地区则是依靠化工增长来推动原油需求。

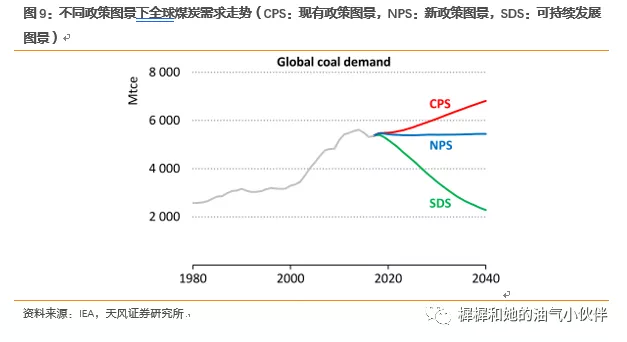

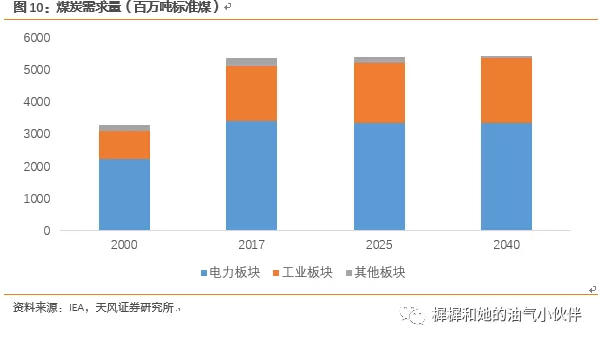

根据EIA,新政策图景下,2017-2040年,煤炭需求将基本维持稳定,同时以0.07%的年均复合增速小幅微增。工业用煤需求及发展中国家需求将成为全球煤炭需求增长的主力支撑。

煤炭的需求在自2014年下降后,于2017年开始出现反弹。此期间,在欧洲和北美,由于较低的电力需求增速、可再生能源发展以及廉价的天然气能源替代作用,煤炭需求一直承压,但是亚洲的发展中国家则因煤炭的经济性和可获得性,对煤炭需求产生了较大贡献。

煤炭的需求与国家政策密切相关。根据EIA,可将政府的政策分为新政策图景、现有政策图景和可持续发展图景,则在三种政策图景下,2017-2040年煤炭需求增速分别为0.07%,1.05%和-3.64%。从目前世界各国的政策走势来看,维持新政策图景的可能性最大,新政策图景意味着出于环保等因素的考虑,政府将通过限制煤炭使用或对其他能源进行政策倾斜以最终减少煤炭用量。因此我们以新经济政策图景下对煤炭需求走势进行讨论。

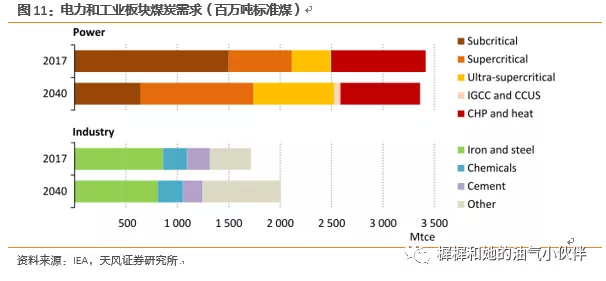

新政策图景下,0.07%的需求增长率意味着2017-2040年煤炭需求将基本维持稳定。煤炭下游应用主要可分为电力板块和工业板块,工业板块又可进一步分为钢铁板块、化工板块等。根据EIA,电力板块下,由于效率更高的超临界和超超临界电厂技术已经越来越成为煤电主流选择。而目前占世界约50%产能的次临界电厂只有25年寿命,其产能将在2017-2040年中产能降低约1/3,而后被超临界和超超临界电厂替代。更新换代后,燃煤发电厂的效率将提高。尽管EIA预测未来对于火电的发电需求将维持稳定,但因煤电效率提高,火电厂煤炭需求将以-0.07%的年增速小幅下降。

工业板块中,因预期电力冶金将会成为炼钢主流, 2040年全球用于炼钢的煤炭需求将有所下降;相对于炼钢需求降低,全球化工板块则将在2017-2040年间实现较大幅度的增长,其原因很大程度是受中国目前在大力推行煤液化、煤气化等工程项目的推动。综合考虑二者因素,工业板块煤炭需求预计将以0.68%的年增速在2017-2040年间实现增长。

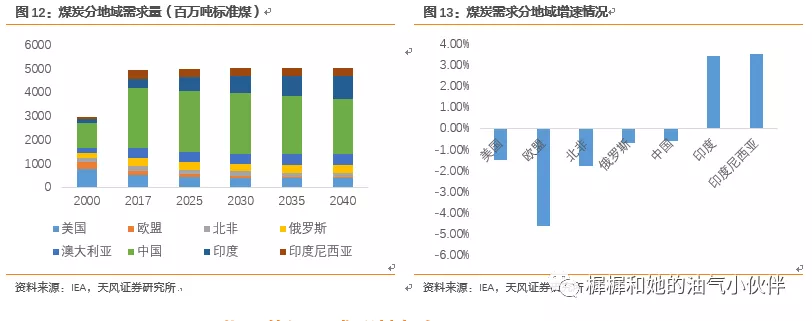

从需求的区域结构上来看,煤炭需求变动因区域不同而相差较大。许多发达国家如加拿大、德国、英国已经在考虑或实施为减少二氧化碳排放,在发电中不再使用煤炭。根据EIA,北美、欧洲地区的煤炭需求年均降幅分别为-1.8%,-2.9%。但如印度及东南亚地区的发展中国家还是因煤炭的经济性和易得性,将其视为重要的经济发展驱动能源,其煤炭需求年均增长幅度分别为+3.4%,+3.5%,从而在2017-2040年间实现需求增长翻倍。值得注意的是,因中国目前对空气质量的重视,及政府在新能源发电方面的政策倾斜和工业用天然气的提高,至2040年间,中国的煤炭需求将有所下降,年均降幅约为-0.6%。

2. 化石能源需求弹性如何?

2.1. 原油:需求对宏观经济敏感,对价格波动则呈现刚性

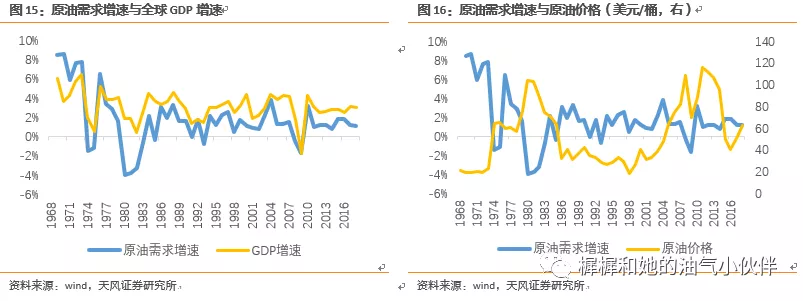

我们测算:原油需求增速=-0.5%+1.28*GDP增速-0.03%*原油价格

原油需求增速与GDP增速有显著的正相关关系,GDP增速每增长1pct,对应原油需求增速增长1.28pct。

原油需求与油价有比较显著的负相关关系,但弹性不大,油价上涨10%(对应涨幅5美金/桶右),对应需求才增速下降0.15pct(对应15万桶/天的全球需求量)。

2.2.天然气:需求对宏观经济不敏感,对价格波动亦呈现刚性

由于天然气在全球已形成多个价格中枢,我们选取传统的消费区域欧洲作为代表分析天然气需求与气价的关系。

我们测算天然气需求增速=1.4%+0.79*GDP增速-0.3%*天然气价格

天然气需求增速与GDP增速正相关但弹性小于1,GDP增速每增长1pct,对应天然气需求增速增加0.84pct。

天然气需求增对价格弹性更小,价格上涨10%(对应涨幅0.5美金/百万英热),需求增速下降0.15pct。

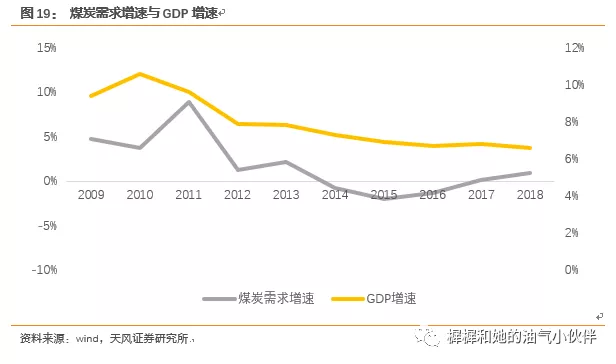

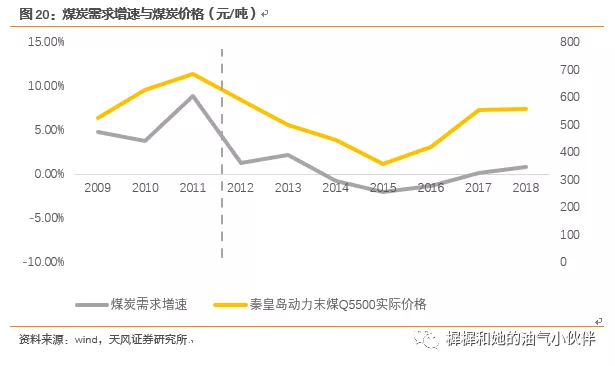

我们测算,GDP增速每增长1pct,对应煤炭需求增速增加1.14pct。

2009-2019年间,以秦皇岛动力末煤Q5500平仓价作为煤炭价格,我们测算,煤价每增长1元/吨,对应煤炭需求增速仅增加0.02pct,此时煤价变动对煤炭需求的影响已较低。在2012年后,煤炭需求更加呈现出价格刚性。我们测算2012年后,煤价每上涨1元/吨,对应煤炭需求增速仅增加0.01pct,表明需求受价格影响很低,煤炭需求基本呈现价格刚性。

3. 一次能源替代关系如何?

3.1. “电”是新能源对化石能源的替代的主要依托

电,作为二次能源,其快速发展将对一次能源结构产生深远影响。

2017年,能源消费中,电占比19%,根据IEA预测到2040年要提高到24%,增速达到2.1%,几乎超过所有一次能源品种的增速。而发电来源结构中,新能源(包括核、水、风、光、其他可再生能源)的比例将从2017年的35%提高到2040年的51%。

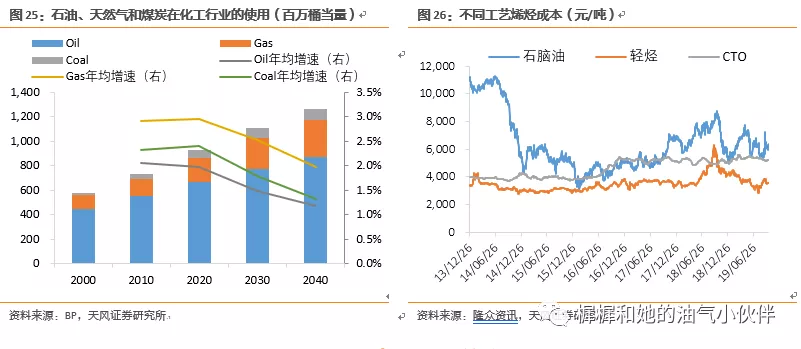

3.3. 化工领域消费量总体快速增长,煤头、气头更有优势

未来20年,化工需求将保持快速增长。假设,未来全球加强对塑料使用的监管,例如塑料回收率要达到过去的两倍。2020年,化工领域对石油、天然气和煤炭需求量大概在926百万桶当量。根据BP测算,到2030年化工领域对石油、天然气和煤炭总需求量约在1107百万桶当量,到2040年总需求量约在1263百万桶当量。年均增速将从2.4%降至1.8%和1.3%,仍是一次能源终端需求增速最快的领域。

但对石油的增速将被天然气和煤炭挤占。2020年,化工对石油需求占比72.3%,天然气占比20.7%,煤炭占比6.9%,到2040年,化工对石油需求将降至69.1%,天然气和煤炭需求将分别增至23.8%和7.2%。

较煤炭和轻烃,石脑油制烯烃处于劣势。2017年至今,石脑油路线平均成本6215元/吨,CTO路线平均成本5204元/吨,轻烃路线平均成本5575元/吨,石脑油路线在大部分时间里成本都要高于煤炭和轻烃。

4. 化石能源还需要多大强度的资本开支?

4.1. 油气资本开支

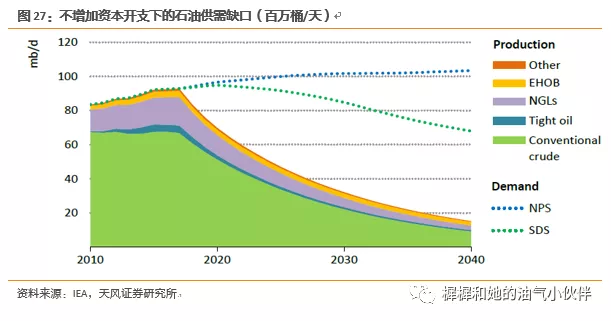

如果没有进一步的资本支出,到2025年,全球总产量每年将下降8%以上,平均每年损失近600万桶/天,到2040年全球产量仅略高于1500万桶/日。这意味着即使大力发展非化石能源,石油上游投资也必须持续进行。

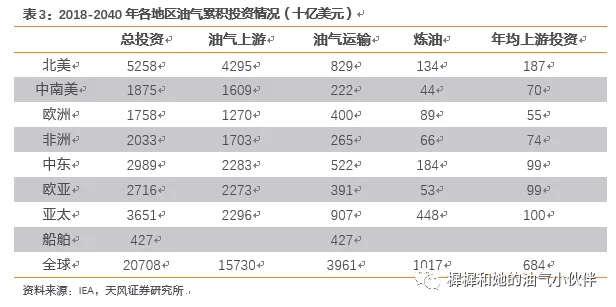

全球油气成本下降有望提升经济性,促进资本开支增加。2014年至2017年间,常规油气项目的全球平均上游成本下降了约30%,原因有二:一是服务价格的下降,二是技术创新。在此影响下,未来油气支出未来将继续保持增长,其中超过四分之三的比例将用于上游投资。根据IEA估算,2018-2025年均上游投资将达到5800亿美元,2025-2040年均达到7400亿美元,相比2018年的4800亿美元有望实现4-5%的复合增速。

4.2. 煤炭资本开支

在中国,因为政府对产能置换和鼓励大型煤矿发展的相关政策,2016年后,中国煤炭固定资产投资增速不断升高,煤炭投资额实现了较大幅度的增长。2019年煤炭开采及洗选业固定资产投资额同比增速达26.1%。我们预计在国家努力提高煤炭工作效率和安全水平,实现经济结构改革而鼓励大型煤矿发展的现有政策下,中国煤炭采掘方面的资本开支未来还将维持在较高水平。

世界范围内,自2016年来,煤价因中国供给侧改革政策和大量进口煤炭大幅增长。尽管煤矿公司的利润率因此得以提高,但对于煤矿的投资依然维持在较低水平,其中出口煤矿尤甚。根据EIA,在新政策图景下,至2040年将有约10000亿美元投资(即430亿美元每年)用于煤炭上游开采,其中亚太地区(尤其是中国和印度)每年将贡献约3/4的开支。

上游开采投资将会被用于维护已有煤矿产量和建设新的煤矿。维护已有煤矿方面,因随着已有煤矿随着开采年限加深,每年产量将下滑,因此需要资本支出以维持其产量,这部分投资至2040年约可达3700亿美元。建设新煤矿方面,中国和印度则将成为主力。中国目前为实现经济结构改革,投入大量资金建设大型煤炭基地以提高工作效率和安全水平。而印度政府则对提高本国煤炭产量雄心勃勃。煤炭供应链投资方面,根据EIA,2017至2040年该板块投资则因出口煤矿方向投资降低而大幅降低。如印尼的煤炭出口转内销支撑本国发展,将使该地区煤炭出口量下降约40%。期间全球将只有俄罗斯依然作为煤炭主要出口国存在。