本文来源微信公众号“中金在线外汇网”。

“衰退”与“降息”是今年两个被人说烂熟的词了。多少次我们在文章中提到美国经济即将迎来衰退来着,然而美国经济数据也还是一次次用事实打着我们的脸了。

虽然明着看美国经济没有衰退,但是却越来越多迹象表明美国即将迎来经济衰退。

不说别的,就拿我们之前一直提到的美国国债,美联储前主席格林斯潘曾对美国债务发出警告,美国不断增长的公共债务可能会引发下一轮美国经济衰退。

而美国也不负众望的再次将国债再创新高了。

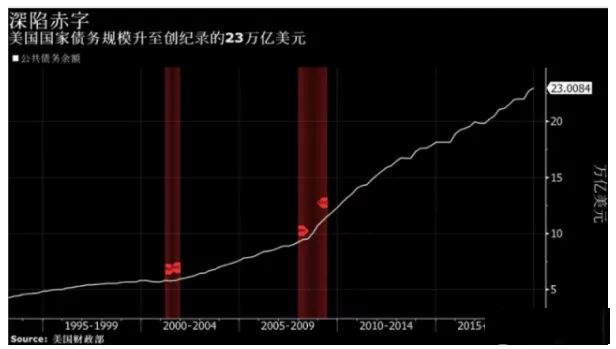

美国财政部上周五(11月1日)公布的数据显示,美国联邦政府债务即美国国债的未偿余额突破了23万亿美元的大关,再创新高。

值得一提的是,2019年2月11日,美国国债才站上22万亿美元大关。

而8个月之后,美国国债的余额就嗖地一下超过了23万亿美元上。真真是想不到呀。

更加值得说明的是,就在美国总统特朗普上任时,美国国债还不到20万亿美元,换句话说,就在短短的3年时间,美债就涨了3万亿美元,如下图所示:

按照这个速度,美国国债的增长速度只会越来越快。

而就在数周前,BWC中文网对全球30多名金融专业人士的调查显示,他们大多数认为,美国债券是目前最脆弱的资产。投资大师罗杰斯更是用了十分肯定的语气警告称,在庞大的债务问题重压下,美国面临着比2008年金融海啸还要严重的一场危机,受美国债务及美股高估值的影响,美元资产(美股为代表)或将成为威胁。

而按照目前的速度,随着国家债务迅速失控,再过5年,政府发债的每一美元都将用于支付借款利息。

越来越快的国债膨胀速度,不由让人想到美国的债务是否已经到了明斯基时刻(资产价值崩溃的时刻)!

在“明斯基时刻”的周期中,美国将在2024年左右进入倒数第二个庞氏金融(Ponzi Finance)阶段——在这个阶段,所有新发行的债券都只用于为履行债务利息支付而融资。随着经济向好的时间不断推移,投资者承受的风险越大,直到超过收支不平衡点而崩溃。一旦达到这一点,政府债务就像“死亡螺旋”,美国政府和金融体系即将彻底崩溃。

另一个“定时炸弹”才是最大风险

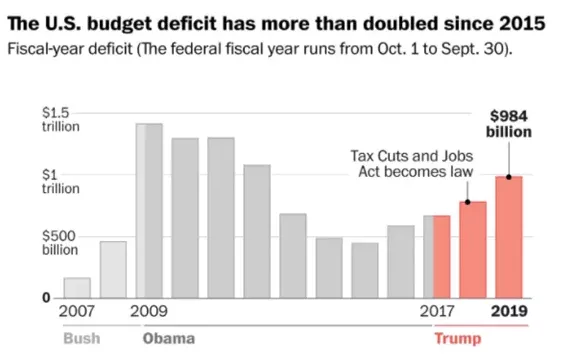

之前我们也有在文章里提到,美国存在一个巨大的定时炸弹----财政赤字。10月25日公布的数据显示,由于美国政府被迫借入更多的资金来支付特朗普的税收和支出政策,美国联邦预算赤字在2019年跃升26%(2050亿美元),达到9840亿美元,创七年来的最高水平。要知道,七年前美国的失业率高达7%,而且美国当时正从全球金融危机逐渐复苏。

其实,自特朗普上任以来,美国联邦赤字已经膨胀近50%,预计2020年超过1万亿美元。目前市场预计,到2029年,美国债务占GDP的比例预计将达到二战结束以来的最高水平。

此外,美国政府年度预算赤字已经连续第四年增加,为上世纪80年代初以来首次。讽刺的是,特朗普在2016年竞选时曾承诺通过削减开支,在八年内消除赤字。相反,特朗普通过颁布全面减税和增加政府支出,允许赤字不断膨胀。

尽管美国目前处于有记录以来最长的经济扩张周期,家庭收入更多、企业利润更高,申请失业金等社保计划的人更少,且失业率位于50年来的最低点,但赤字仍在继续扩大。

美国联邦预算赤字变化趋势

这对特朗普来说可能是个坏消息——由于特朗普2017年的减税政策减少了财政部的收入,如今不断膨胀的赤字在很大程度上就是因为税收收入在下降。事实上,过去两年美国政府的税收收入比国会预算办公室在2017年6月,即减税方案通过前六个月减少了逾4000亿美元。在上个财年中,美国政府支出的增长速度是税收增长的两倍。

财政赤字有啥风险?有专家警告称,若不应对赤字飙升,美国政府将失去推动新开支计划的弹性,将更难应付未来有可能出现的经济危机。一旦经济下滑,那就意味着政府几乎没有回旋的余地。

一些经济学家表示,如果政府赤字过高,借款成本可能会飙升,消费者和企业的借款将受到排挤。此外,赤字的利息支付必须按时偿还,已经成为日益增加的政府债务的一部分,这些将可能压制未来几年美国的经济增长。

美国经济陷入衰退的14个迹象

固然表面是好,但是美国的经济却像是美丽的泡沫一样,表面的华丽掩盖不了泡沫的本质。

曾准确预测到2000年美股崩盘和2007年房地产市场崩盘的诺贝尔经济学奖得主席勒表示,美国金融市场泡沫无处不在,无论股市、债市还是楼市,投资者都无路可逃。此番言论一石激起千层浪,关于经济衰退的讨论再次火热起来。

而著名财经分析师Michael Snyder近日撰文称,美国经济确实已经从繁荣转向了萧条。14个迹象表明,经济衰退已经迫在眉睫......

(1)美国企业招聘人数降至7年来的最低点。

(2)消费者的信心连续三个月下降。

(3)次级汽车贷款违约率增长速度录得自2008年最快。

(4)拖欠60天以上的次级汽车贷款比例比上次经济衰退期间还要高。

(5)美国大型购物中心的空置率达到上次衰退以来的最高水平。

(6)今年是美国史上零售门店关闭最多的一年。其中包括知名孕妇服装公司 Destination Maternity 宣布将关闭183家门店。

(7)Cass货运指数(Cass Freight Index)已经连续10个月下跌。

(8)美国铁路货运量已降至3年来的最低水平。

(9)8类重型卡车的订单数量下降了71%。

(10)2019年第三季度特斯拉在美国的销量下降了39%。

(11)美国现有房屋销售录得两连降,上月下降了2.2%。

(12)新房价格跌至近3年来的最低水平。

(13)高达44%的消费者未能填补其日常费用支出。

(14)最近的一项调查发现,超过三分之二的美国家庭“正在为可能的衰退做准备”。

在全国范围内,经济活动正在放缓,随着经济形势的恶化,越来越多的美国消费者转向举债来维持生计。

据信贷报告公司TransUnion的数据,在短短的五年间,在线贷款已经变成了炙手可热的行业,并壮大成一个价值500亿美元的产业。在线分期贷款的年化率却是触目惊心,部分贷款公司的利率甚至高达三位数。这个行业的瞄准目标,无疑是美国中低收入人群。

Zerohedge分析师认为,这种“掠夺性贷款”在当今时代大行其道。PentoPortfolioStrategies的MichaelPento指出,贷款的背后,蕴藏着巨大的泡沫:

“在全球范围内,如此巨大的经济泡沫堪称史上罕见。然而各国央行行长对此毫无头绪。毫无疑问,央行唯一能做的是努力让泡沫持续下去。”

2020年即将来临,“完美风暴”的时刻已经来临。

美元的大麻烦来了 技术面信号很危险:恐暴跌数百点

虽然对于衰退还有一点时间,但是美元的技术面也堪忧。

外汇资讯网站Dailyfx撰文指出,美国经济增长持续放缓,且美联储不断缩小与其它主要央行的息差,加上全球贸易局势好转,美元未来将面临巨大的下行风险。

美元指数的四小时图表显示,反弹受阻于10月1日以来下行趋势后后录得长上影K线,随后依次跌破97.57(水平支撑)、97.50(通道下轨),并一度逼近10月1日低点97.14。也就是说,无法向上涨破重要压力向下跌破重要支撑,反映主力或已倒向空头。

目前上方压力在97.52(通道下轨)-97.57(水平压力),下方支撑在前低97.17。如反弹受阻于97.50附近,则可考虑布局空单。一旦失守97.14,则将打开更多的下跌空间,下行目标进一步指向95.84甚至更低。

从月线、周线、日线等级别的走势来看,美元的麻烦似乎更大:

1、月线:大阴破位,熊市到来!

美元指数的月线图表形态显示,K线录得长阴线,2018年2月以来的上行趋势线(即楔形下轨)失守,宣告过去20个月的牛市行情被破坏。同时,KDJ指标在超买区上背离死叉回落,加剧了空头的优势,并基本宣告熊市到来。

参考黄金分割,下方支撑在96.97(23.6%回撤位)、95.31(38.2%回撤位)、93.96(50%回撤位)、92.61(61.8%回撤位)。上方压力在98.00(关口及趋势线)。结合上述的看跌结构共振,行情将大概率向61.8%%回撤位靠拢。

2、周线:或两阴夹一阳,多头反扑受阻

美元指数的周线图表形态显示,目前周线出现两阴夹一阳的结构,价格在98关口受阻后重回上升楔形下轨下方,表示多头反扑受阻。KDJ指标仍在修正顶背离,但逐步逼近超卖区。MACD也出现顶背离,量柱跌至0轴之下,则反映行情仍有继续走低的倾向。

目前上方压力在98关口附近,下方较明显支撑在6月24日当周低点95.84。如本周收线实现两阴夹一阳,则行情将会加速跌向95.84甚至更低。不过,如大幅反弹重返楔形内,则有望引发更多的反弹需求。

3、日线:通道下轨将提供一定支持

美元指数的日线图显示,K线连续走低并逐步逼近5月中旬以来的上行通道下轨,KDJ指标再次进入超卖区。原则上,美元维持在此通道内仍整体看涨。但结合月线及周线的整体形势,后市跌破上述通道的概率极高。

不过,一旦刷新近期低点,则KDJ指标将会在超卖区底背离,从而引发一定幅度的反弹修正行情。

该周期压力在98.00附近,短线支撑则在97.00(通道下轨),下一支撑则在95.84(前低)。如跌破前低97.14却在97.00获得支撑,或短暂失守97.00后快速反弹,都可能刺激多头反扑,短线或再次上摸97.50-98.00。

花旗亚太交易策略组主管Mohammed Apabhal预计,在美联储再次购债扩大资产负债表规模的压力下,美元指数可能跌至重要的支撑位。

援引新浪财经消息,Apabhal周五(11月1日)接受媒体采坊吋指出,无论会不会暂停降息,美联储都是所有央行中最为鸽派的。他解释说,今年9月初以来,美联储的资产负债表已经扩大了2050亿美元,相当于欧洲央行一年才能完成的扩表规模。

Apahal称,暂停降息対美联储扩表表不会有多大影响。花旗预计美元会大幅走软。他说:“我们最新的预测是美元指数将会进一步走弱, 可能跌至80区间的高端,甚至可能跌至85。”

若Apahal提到的花旗预测无误,美元指数可能跌至史上最重要的支撑位。一年半以前,技术分析师Daryl Guppy曾在分析中指出,85是美元指数的“历史支撑位”,也是美元指数技术图表中“最重要的一个特点”。(编辑:刘瑞)