本文来自“万得资讯”。文中观点不代表智通财经观点。

北京时间31日美联储宣布下调联邦基金利率25个基点,这是美联储今年以来第三次降息。本次降息后对美债、中债、资产配置有没有影响,我们可以从前两次降息来看,或有一定的借鉴作用。

美联储年内第三次降息来袭

北京时间周四凌晨2:00,美联储降息25个基点,下调联邦基金利率区间至1.5%-1.75%,符合市场的共识预期。

去年美联储共加息4次,而进入2019年后,美联储已分别于北京时间8月1日和9月19日两次宣布降息,降息幅度都是25个基点。10月31日,年内第三次也尘埃落定。

美联储FOMC声明指出,不确定性犹存,将会评估合适的利率路径;重申通胀率低于2%,经济活动以温和速率上升;重申劳动力市场依然强劲,经济活动一直在以温和的速度增长。

特别值得注意的是,美联储在政策声明中删除了政策制定者将“采取适当行动”以维持经济扩张的措辞。不过,美联储通过承诺在下一步行动前,将继续监测接下来将公布的经济数据,在一定程度上缓解了该鹰派言论可能为市场带来的冲击。

美债收益率加速下跌

今年美债一直成为资金避险的重要场地,其价格持续大幅上涨,而收益率则不断下降。随着每次美联储的降息,美债收益率下跌更快。Wind数据显示,7月3日,10年期美债收益率下跌至1.96%,创下2016年11月9日即30多个月的新低。这也是美债收益率两年多再次回到2%以下。不过短暂停留后,随后小幅反弹,回升至2.08%。然后8月1日随着美联储的降息,10年期美债收益率直接跳空跌至1.9%,从而开启快速下跌,短短数日,跌破1.8%、1.7%、1.6%至1.52%。随后回升到1.9%,再没有突破2%,随着9月19日第二次降息,美债收益率再度转头向下,目前10年期收益率处于1.78%,仍位于市场底部区域。

除了10年期,其余1个月、1年和5年期走势也基本一致,全年处于下降通道中,不过1个月仍高于1年期,依旧处于倒挂中。但随着短期收益率下降加速,中短期放缓后,这种现象或即将消失。如前期5年、中长期10年期的收益率均低于短期1个月的收益率,但目前这种倒挂现象已经结束,逐渐回归正常。

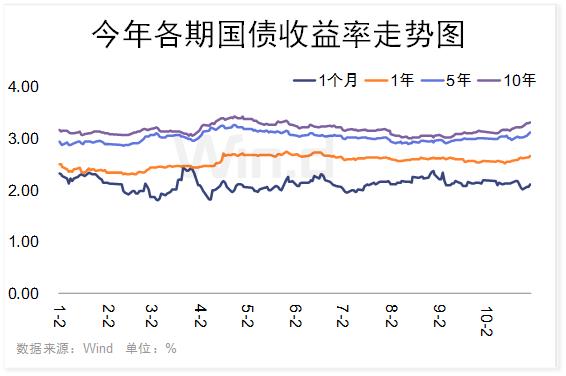

中国国债运行平稳

在美债收益率一路下探下,中国国债则平稳的多。以10年期国债来看,Wind数据显示,其收益率从年初的3.17%开始,小幅下降至低点3.06%,随后走出一段不错的上涨行情,最高上攻到4月下旬的3.43%。当再次走低时,一直在3%处坚挺,目前又大幅回升到3.31%,接近年内最高点。可见国债一直处于自身运行中,几乎没受到历次美联储降息的影响,该下跌时跌,该上涨时涨,而且也没出现任何的倒挂现象。这也预示着国内经济总体稳定,资金对于中长期避险需求并不强烈。

美联储本次降息后资产如何配置?

在全球经济进入降息周期、利率下行的背景下,国信证券指出,A股市场主要有三条逻辑主线:

一是盈利能够保持稳定的龙头企业,这些公司可以充分受益于利率下行,利率系统性下行意味着盈利稳定型企业估值有系统性上升的机会;

二是高成长类公司,一般情况下,高成长类公司也是高估值,在其他条件不变的情况下,利率下行对于高成长高估值公司的利好要大于低成长低估值公司;

三是关注高股息品种的投资机会,利率中枢下移情况下,高股息品种的吸引力将持续提升。简单的逻辑就是,如果原先市场能够接受的均衡股息率是5%,利率大幅下行市场的均衡股息率下降至4%,意味着股价可以有25%的上涨空间。

东北证券则指出,一般看,本次美联储降息是年内最后一次降息,下一次降息可能在明年3-4月份的议息会议上,期间处于真空观察期。从美联储降息后市场的短暂表现看,美股上涨、美元指数回落、黄金上涨;但是,需要防范的是在美股处于历史估值高位的情况下美联储降息后股市波动率增大的风险。

银河证券刘丹分析认为,后续大类资产的行情可能不会一蹴而就,或呈现出高波动性。美联储降息后,美债收益率有下行空间,但下行空间不会很大,因为当前市场定价已基本隐含了降息预期;黄金在全球经济疲软,脱欧等事件不确定性较大以及全球央行货币宽松周期开启的情况下仍具长期配置价值,但短期内随着美债实际利率的升高,黄金价格可能不会出现趋势性的上涨,震荡的可能性较大;美元在全球经济增速放缓,多数央行已开启降息周期的情况下不会太弱,大概率高位震荡;美股的表现未必好,取决于经济是否企稳。

通胀风险可能制约国内货币政策的宽松力度和效果。随着全球央行掀起降息风潮,国内货币政策宽松尤其是MLF利率下调有一定的空间。但通胀压力不容小觑,或制约宽松力度和效果。受非洲猪瘟疫情影响猪肉价格上升,叠加去年恶劣天气使得鲜果供给大幅下降、鲜果价格远超季节性上涨的影响,四季度通胀压力陡然上升,保守估计2019年12月CPI上涨到3.8%左右,明年一季度达到高点,之后缓慢回落。因此,10年国债名义利率将面临较大的抬升压力,很有可能继续上行至3.5%-3.6%,但由于CPI和核心CPI表现背离,核心CPI仍处于下行趋势,因此,名义利率抬升幅度不会很大,10年国债真实利率将短暂的阶段性破0,但持续时间也不会很长。