国内三大长租品牌公寓中,“老三”青客(QK.US)10月初向SEC递交了招股说明书,抢先打响了品牌公寓上市征程的第一枪。

时隔不到一月,“老二”蛋壳(DNK.US)也于10月28日在SEC刊登了上市资料,欲以“DNK”的代码在纽交所上市,计划至多募资1亿美元。

看似来迟的蛋壳,其实刚做完一笔“大买卖”。据智通财经APP了解,10月18日时,蛋壳进行了1.9亿美元的D轮融资,其中1亿美元来自华人文化产业投资基金,剩余9000万美元则来自春华资本。

与强大融资能力形成对比的,是蛋壳的烧钱速度。2019年前三季度时,虽然公司的收入同比增长近2倍至50亿元人民币,但净亏损随之扩大,从去年同期的8.13亿人民币增至25.16亿元,平均一个月亏损近2.8亿元。

至此,三大品牌长租公寓已有两家公布“家底”,青客与蛋壳,IPO时必有一战,究竟谁会更受市场青睐?

六年六次融资超60亿元

就市场需求而言,长租公寓是刚需,是趋势,且政策大力支持。根据China Insights Consultancy数据显示,至2018年时,中国的长期租户渗透率为17.2%,与美国的31.2%、英国的37%、日本的38.7%、德国的55%相比,仍有较大的成长空间。

但长租公寓的发展模式并未脱离重资本运营的范畴,从房东手中租下房源,并对房源进行装修都需要大额的资本开支。因此,长租公寓运营商都面临着同一个问题,即租金费用、折旧及摊销费用居高不下。蛋壳也是如此,该两大费用占收入的比例超90%,2019年前三季度时,比例则上升至104.8%。

据wind数据显示,为了解决业务扩张对资金的需求,蛋壳自2015年成立以来,包括10月18日的D轮融资在内,已进行了6轮(不包括天使轮)融资,平均一年便有一次,融资总额高达61.2亿元人民币。6轮融资下来,创始人股权已有所稀释。

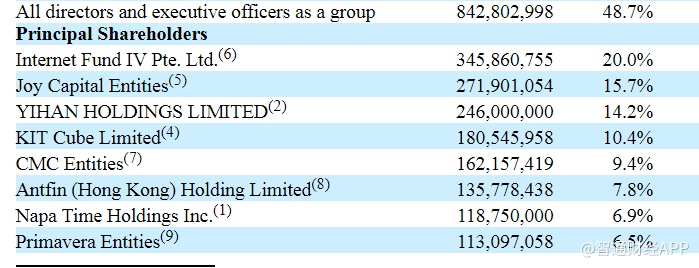

其中,联合创始人兼CEO高靖直接持有14.2%的股份,天使投资人兼董事长沈博阳持有6.3%的股份。而老虎环球基金为最大机构投资人,持股20%,愉悦资本持股15.7%,华人文化产业投资基金持股9.4%,蚂蚁金服作为战略股东则持股7.8%。

对租金贷依赖程度较高

除了引进机构股东,长租公寓运营商为了减轻资金负担,采用了租金贷模式。所谓的租金贷,是指租户通过长租公寓运营商的渠道,与金融机构合作进行房租的分期付款。租金贷表面是租户与长租公寓运营商的租金关系,但实际上是租户与金融机构的信贷关系。

租户与金融机构的信贷关系成立后,长租公寓运营商便可在付一定利息的情况下向金融机构贷款,以满足资金需求。从本质上看,是长租公寓运营商将租户的信用抵押给了银行,这其中便出现了两个问题。其一是部分产品利息较高,加大了租客的还款风险;其二,租客在采用该等模式支付房租时,是否已充分知悉其中的风险?

据招股书显示,从2017至2019年上半年,蛋壳采用租金贷模式支付房租的租客比例分别为91.3%、75.8%、67.9%。由此可见,随着覆盖规模的扩大,采用租金贷模式的租户比例减少,租客对租金贷模式的接受度持续降低。

智通财经APP发现,截至2019年6月30日时,青客与蛋壳的租户中,采用租金贷模式的比例较为接近,分别是67.9%、65.2%,双方对租金贷的依赖程度仍处于较高水平。

供应链管理能力有所改善

蛋壳目前经营着两种品牌,分别是蛋壳公寓和筑梦公寓。蛋壳公寓主要针对C端,为个体租户提供服务。而筑梦公寓则是针对B端,将房源改造成宿舍式公寓后出租给公司,为公司的员工提供住宿。

从扩张的区域来看,蛋壳在北京、上海和深圳打下一定基础后,已开始了向其他城市进攻的步伐。2017年时,除了北、上、深三大城市,蛋壳在其他城市经营的公寓占总公寓的比例仅为12.28%,但至2019年三季度时,该比例已提升至47.42%。

从扩张速度来看,青客是“一脚油门后踩刹车”,蛋壳的扩张则是“火力全开”。2018财年(截至9月30日)时,青客已签约租赁单位(包括经营中和出租前公寓)数量同比增长近1倍,至2019财年前三季度时,该比例回落至17.29%,已签约租赁单位为97621。

反观蛋壳,2018年的已签约租赁单位同比增长3.5倍,至2019年前三季度时,同比增速为1.48倍,仍保持高速增长,已签约租赁单位数量40.67万,规模远高于青客。

扩张速度快慢的背后,还是资金实力的大比拼。2018财年时,青客的资产负债率高达143.8%,不得已在2019财年减速扩张。而蛋壳2018年的资产负债率为82.62%,在2019年快速扩张后,资产负债率升至近100%。

当然,供应链的管理能力也与扩张速度有一定关系。2017-2019年前三个季度,蛋壳的平均装饰天数从22.4天缩减至18.7天,且同期的平均装修费用从12646元人民币下降至10404元。

由此可见,凭借规模优势,供应链的管理能力是能逐渐改善的。蛋壳目前的供应链管理能力便强于青客,即使2019财年前三季度时青客的平均装修费用下降四分之一至14747元,但仍高于蛋壳。

蛋壳规模虽大,口碑弱于青客

从业绩上看,蛋壳的收入增速随规模快速扩张。2018年时,收入增速高达3倍,2019年前三季度仍保持近2倍的增速。与此同时,净亏损随之扩大,2019年前三季度时,净亏损高达25.16亿,相当于每个月亏损近2.8亿元。

值得注意的是,青客与蛋壳的总运营成本和费用占收入的比例相差并不大。2017财年至2019财年前三季度时,青客该比例的值分别为136.3%、147.9%、138.7%。而蛋壳在2017至2019年前三季度时,该比例分别为133.3%、145.6%、146.3%。

蛋壳的供应链管理能力强于青客,为何总运营成本和费用却并未与青客拉开明显差距?这其中主要有两方面的原因。其一是租金费用和折旧费用占总运营成本和费用的绝大部分,无论是蛋壳还是青客,在租金和折旧费用上的改善能力有限,这也是整个行业所面临的问题。

其二,长租公寓运营商能有效缩减成本的地方在于供应链管理以及营销开支。蛋壳凭借规模优势,虽在供应链管理的能力上强于青客,但在营销费用上的支出也高于青客。2017-2019年前三季度,蛋壳的营销费用占收入的比例分别为12.3%、17.6%、15.9%。但青客2017财年-2019财年前三季度的营销费用占比分别为8%、13.2%、11.4%。

这说明,蛋壳的规模虽大,但青客在租户中的口碑更胜一筹,其整体服务更受租户青睐,传播效果好。从入住率上或许也能对此进行论证,蛋壳公寓的入住率低于青客。2017财年至2019财年前三季度,青客的入住率分别为89%、91.6%、90.6%,而蛋壳在2017至2019年前三季度的入住率分别为85.8%、76.9%、86.9%。

整体来看,蛋壳凭借强大的融资能力实现了快速扩张,规模远大于青客,但在入住率、口碑上却弱于青客。不过双方都面临着相同的问题,即高负债、大额亏损,以及对租金贷的依赖。

中短期来看,长租公寓仍将处于“跑马圈地”的状态,这也意味着亏损将随规模的扩张而扩大,需要更多的资本投入才能形成竞争壁垒,而在自身造血不足的情况下,资本市场也不愿给出太高估值。从这方面看,无论青客还是蛋壳,都面临着一定的压力。

若后续发行价过高,那么二级市场的投资者想喝口汤也难了。