本文来自微信公众号“丁祖昱评楼市”,作者丁祖昱。

美东时间10月7日,青客公寓正式向美国证券交易委员会递交招股文件,欲以发行ADS(美国存托股票)的形式募资至多1亿美元,成为国内长租公寓提交IPO申请的首个品牌。

此前,国内分散式长租公寓的头部企业自如、蛋壳公寓也陆续传出拟上市消息。

1、不出意外的选择

其实青客公寓选择赴美上市,也是情理之中。从国内融资环境来看,近两年整体融资环境收紧,长租公寓进入融资瓶颈期。

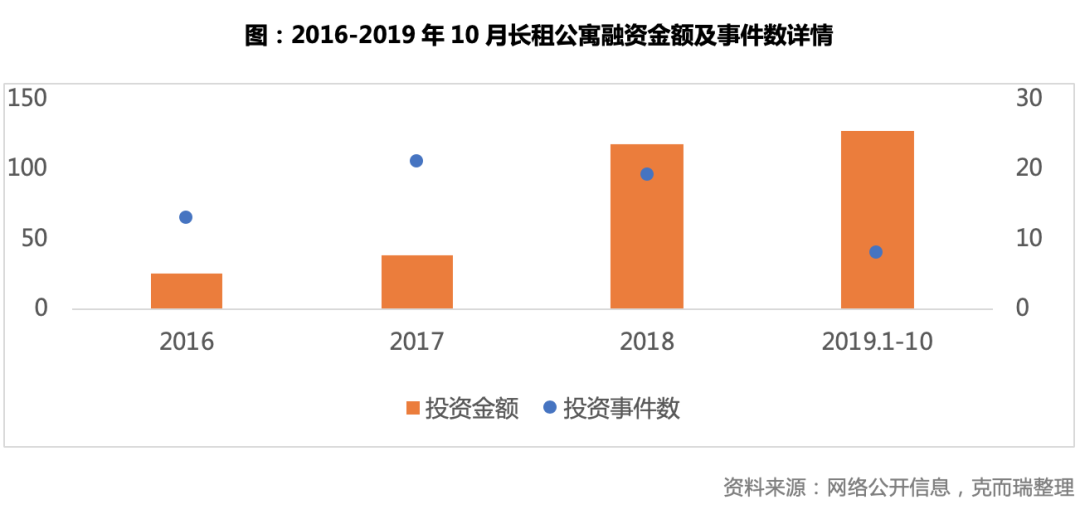

一般来看,风险投资的生命周期为3-5年,而从2012、2013年资本最早介入长租公寓至今,已有六、七年时间,仍无退出先例。2018年至今,公寓“爆雷”等负面消息频出,公寓领域洗牌加剧,行业分水岭显现,股权投资方从2017年的趋之若鹜转变为如今的谨小慎微,公寓寻求机构投资的难度增大。

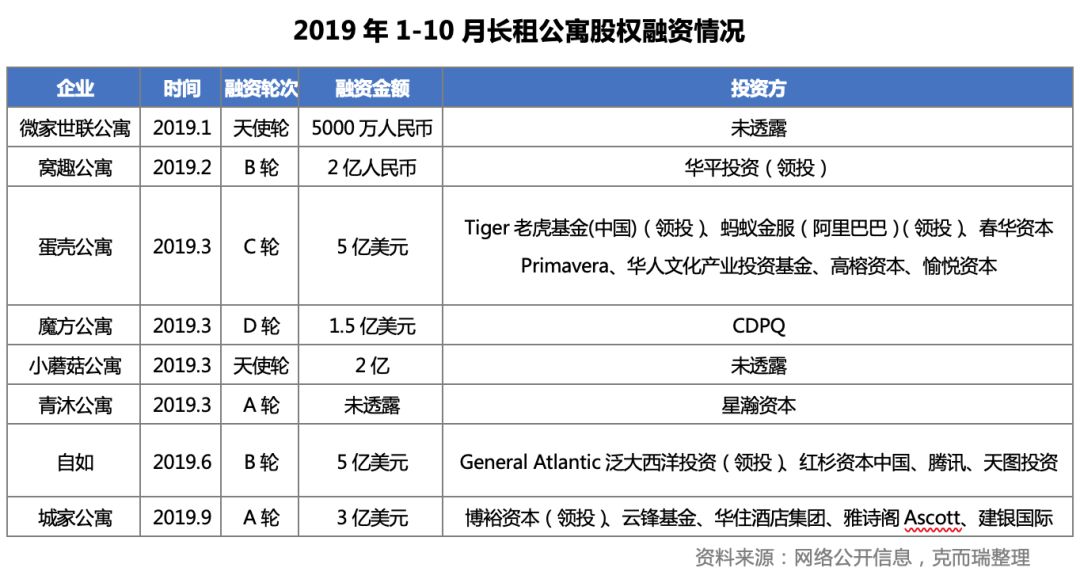

股权融资逐渐由“多笔小额”向“单笔大额”方向转变。具体来看,2019年以来长租公寓投资事件数仅8起,远低于2017(21起)及2018(19起)年;此外,资本更青睐于如魔方、城家、自如、蛋壳等头部企业,更多资本向头部资源汇集,中小公寓品牌融资愈加困难。

再从银行及债券融资端来看,银行或相关机构倾向于有抵押的贷款,纯租金业务风险较大,且长租公寓物业本身法律瑕疵较多,因而审批难度大,且利率都比较在8%-10%,融资成本高。

反观青客的融资历程,自2018年4月C轮融资数千万美元后便无资本输血,而彼时青客正处于规模扩张的阶段中,需要持续资金投入来争夺房源,扩大规模。

综合以上原因,在资本寒冬之下,各方长租公寓融资艰难,青客公寓也不免后继乏力,因此上市成为青客融资最有效的手段之一。

同时,目前长租公寓行业普遍盈利困难,对于其背后的资本方来说,通过公寓运营获利遥遥无期,推动其上市也成为了资金回流的最好也最快的方式之一。

2、招股说明书的两面性

青客公寓的招股说明书揭示了青客的上市底气。

1、近10万间公寓规模

经过多年发展,青客已累计近10万间房源规模。行业预测,通过盈利能力及现金流估算,长租公寓企业需要达到10万间的规模门槛,才能覆盖相关成本,达到纳斯达克上市标准。如此看来,能达到10万间规模指标的企业并不多,仅有自如、相寓、蛋壳公寓。

更重要的是,目前中国80%的租客租房需求是在月租金2000元以下,而青客公寓正是拥有最多该类房源的长租公寓品牌。在国内政策支持、人口基数巨大、租赁住房需求旺盛的背景下,找准市场的青客公寓具备广阔发展空间。

2、逐年攀升的多经收入

在发展主营公寓的同时,青客也在积极与家居服务商、电商等第三方合作,为租客提供增值服务。青客目前建立了会员体系及电商零售平台青客优选,获得增值收入的同时增强租户粘性。

从数据上看,2017年青客增值服务收入仅占总收入的2.6%,至2018年及2019年6月,已分别增至10.4%和11.7%, 远高于行业的平均水平。而挖掘客户需求、培育租赁生态圈、开展多元化经营,似乎都是投资者偏爱的故事。

与此同时,招股说明书也同样披露了行业问题。

1、以利润换规模,持续亏损

目前长租公寓仍处于非盈利状态,各家企业在资本支持下跑马圈地,以利润换规模。

根据招股说明书财报透露,青客公寓2018年净营收8.9亿,同期增长70.3%,净亏损5.0亿;截至2019年6月的9个月中,其净营收9.0亿,同期增长51.4%,净亏损3.7亿。虽然青客公寓的营业收入高速增长,但近年来仍处于持续亏损状态。

从EBITDA(息税折旧摊销前利润)来看,截至2019年6月的9个月中,青客的EBITDA为-1.46亿元,而上年同期为-1.62亿元,亏损幅度有所减少。

相较集中式公寓而言,分散式的模式优点在于现金流和成长性,先天性缺陷是利润率和折旧率。

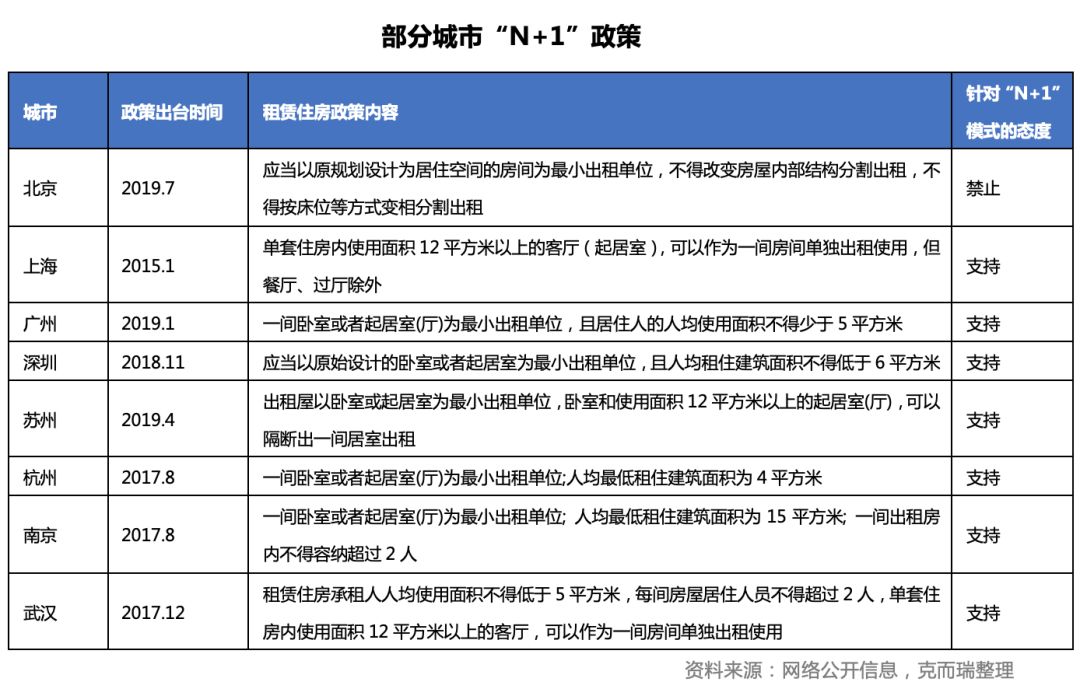

2、 “N+1“模式或有政策性风险

青客公寓收得房源后,通常采取“N+1“模式进行装修,从而获取更多租金。克而瑞数据显示,考虑到房屋地段、户型、面积等多方面影响,隔断后整体出租房屋的坪效可增加20-40%,但易滋生消防、治安等多类隐患。目前“N+1”模式在全国范围内仍处于争议阶段,存在政策性风险。

3、 租金贷的“爆雷”隐患

另外,为缓解资金压力,招股说明书中提到,青客与一系列金融机构合作。青客公寓有65.2%的房源租金采用了租金贷,其再利用金融机构的预付租金来支付资本支出,截至今年6月,青客公寓的预付租金达7.9亿人民币。

租金贷变相为长租公寓方融资,此举虽然可在租客享受优惠的同时,缓解公寓方资金压力,但一旦资金链断裂,租客和房东利益都会极大受损,之前一系列的公寓“爆雷”也是由此而来。据不完全统计,2017年至今共有23家长租公寓“爆雷”,绝大部分都是由于租金贷引发的资金链断裂。

3、上市环境复杂,或影响青客IPO

尽管企业上市急切,但无奈面临复杂外部环境。

1、 同模式企业失败先例或降低投资者预期

尽管境外资本市场对类似长租公寓这种轻资产、高成长性的企业的接受度相对国内市场较高,但不久之前的WeWork的上市失败也为公寓行业敲响警钟。

除去所谓的生态圈打造,WeWork的商业本质仍是出租办公空间的“二房东”模式,在未探索到盈利模式的情况下,依靠资本注入不断扩张规模,意图通过高营收向投资者展示其发展潜力,最终只能因估值暴跌撤回IPO。

青客公寓目前也处于持续亏损状态,如何在此时重拾投资者信心,让其相信青客拥有广阔的成长及盈利空间,是企业需要考虑的问题。

2、 纳斯达克更改上市规则,限制中国小型公司IPO

最近两年越来越多在纳斯达克上市的中国小型公司的中国投资者多于美国投资者。很多此类公司只在公开市场上交易很少一部分股票,大多数股票掌握在少数内部人手中。自2018年年中以来,纳斯达克对此类中国IPO带来的市场低流动性和高波动性产生担忧,其上月生效的新规中提高了对一只股票平均交易量的要求,并呼吁公司至少50%的股东每人至少在IPO中投资2500美元。

同时,近来根据监管文件、企业高管和投行人士的透露,纳斯达克正在遏制中国小型公司的IPO,具体方式包括收紧限制和放慢对这些公司的IPO申请的审批速度,或对青客公寓上市有所影响。

4、中企赴美上市,股价不如预期

近年来,中国赴美上市公司数量一直在不断上升。2019年至今,有25家公司赴美上市,2018年有42家公司成功登陆美股市场,已超过2017年及2016年赴美上市公司总和。

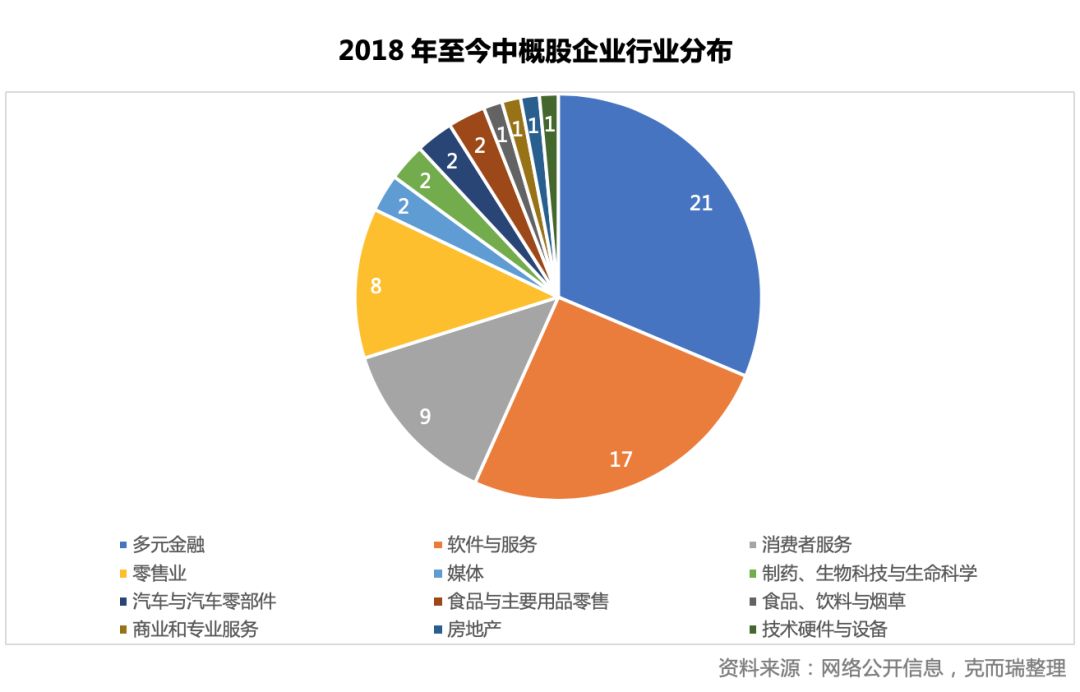

1、 金融、软件与服务类最受青睐

从2018年至今67家赴美上市企业的类别来看,金融类企业最受投资者青睐,上市企业数量达21家,占比31%;其次为软件与服务行业,上市企业达17家,占比25%;消费者服务和零售类上市企业分别占比13%和12%。另外,商业与专业服务、房地产行业分别仅有一家公司上市。

2、60%中概股股价下跌,企业仍需面临市场考验

从市场表现来看,去年和今年上市的中概股股价下跌数量占比达到七成。观察2019年上市的25家中概股,美东时间10月10日,股价上涨企业占比40%,60%中概股股价下跌;35%中概股60日来股价上涨,65%股价下跌,最大跌幅达66.89%。

上市后业绩不达预期,公司治理不完善都可能制约中概股公司股价表现,同时中概股还可能面临海外资本的恶意狙击、政策层面上的打击等外部因素影响,因而企业上市之后仍需面临巨大的市场考验。

总而言之,青客公寓作为长租公寓行业抢先赴美上市的第一家企业,的确收获了各界的关注,但在当前市场形势下,能否上市、上市如何持续发展是青客仍需关注的问题,就像其在招股说明书中所说,企业需要提高效率·和质量控制,继续优化资本结构和降低成本扩大,提高自身造血能力。