本文来自微信公众号“申万宏源宏观”,作者:李一民、汤莹、秦泰。

本期投资提示:

美联储将于北京时间10月31日凌晨2:00公布2019年10月议息决议。本次议息会议我们主要关注两点:一是本次会议降息的市场预期基本已经打满;二是看鲍威尔对当前经济数据的解读以及对联邦基准利率未来路径的表态。

目前货币政策决策对经济状况敏感,未来更倾向于短期性和灵活性。在目前全球经济增长持续放缓,世界贸易呈现出下行趋势的背景下,美国经济喜忧参半,制造业PMI连续两个月荣枯线以下,投资疲软,投资者信心不足,在2012年底之后首次降至负数。零售消费数据三季度有所回落。但劳动力市场压力较小,新增非农较2018年有所减少,但均值也不差,失业率处于历史低位,薪资缓慢增长,但通胀过低压力仍存。目前美国经济放缓迹象明显,联储面临经济预测的复杂性,联储的货币政策决策更倾向于短期性和灵活性。

本次会议降息基本板上钉钉。一是全球经济下行风险叠加美国贸易政策不确定性,以及美国经济有明显放缓迹象,联储官员降息表态较多;二是美联储10月11日宣布重启国债购买计划,决定每月购入国债600亿美元,至少持续至明年第二季度,并将定期和隔夜回购协议操作延长至明年1月,同时美联储宣布扩张资产负债表,虽然美联储一再强调此举虽然并非重启量化宽松(QE),并不代表当前货币政策的转向,只是通过技术性调整对当前的货币政策进行相应的补充,但此举大大增加了市场对美联储再次降息的预期。

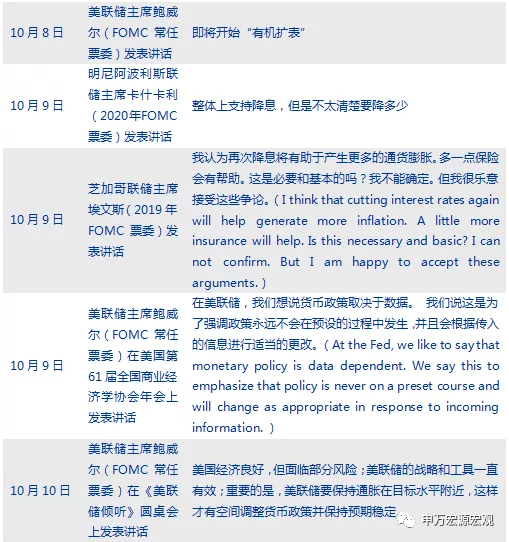

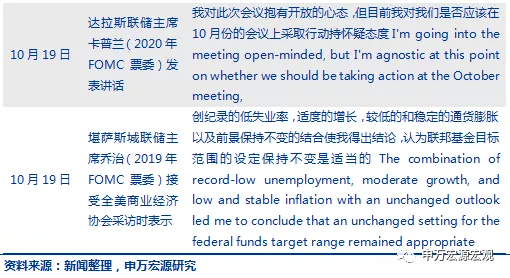

联储内部虽有分歧,但降息意愿更为明显。中性意见认为要灵活的根据经济指标来调整货币政策。鲍威尔10月9日在科罗拉多州丹佛市举行的第61届全国商业经济学协会年会上讲话时称,美国经济良好,失业率和通货膨胀状况良好,劳动力市场强劲,但也存在油价上涨和英国脱欧等一系列风险,未来等联邦基金利率调整将更多的依赖经济数据。美联储副主席克拉里达也在10月18日表示美国经济情况良好,但面临明显的风险,美联储将合理行动以维持经济扩张。鸽派代表明尼阿波利斯联储主席卡什卡利9月27号讲话表示自己没有看到任何证据表明美国经济正在达到或超过产能,主张大幅降息。鹰派意见有堪萨斯城联储主席乔治,根据失业率、通货膨胀以及美国经济发展的前景,称目前联邦基金目标设定的范围应保持不变。

全球央行相继进入宽松周期,美联储面临经济预测的复杂性。在周期性拐点中,美联储货币政策会更加灵活和多样化以应对可能的下行风险。未来是否降息仍将继续依赖经济数据。从9月议息会议至10月议息会议之间,经济数据发布较少,北京时间10月30日晚8.30(早议息会议5个半小时)将发布美国三季度预估值,三季度经济数据将直接影响后续货币政策决策。如若10月再次降息将是第三次降息,7月开始的链接降息显示出美联储为应对美国经济放缓的迫切心理。

正文

一、本次会议降息基本板上钉钉

在9月18日的美联储议息会议上,美联储第二次下调联邦基准利率25BP作为中期调整,以应对全球经济下行以及低通胀问题对美国经济带来的不利影响。目前美国经济喜忧参半,喜在劳动力市场健康,消费者信心仍在高位。忧在制造业连续两个月在荣枯线以下,投资疲软,投资者信心不足。

10月9日,在科罗拉多州丹佛市举行的第61届全国商业经济学协会年会上,美联储主席鲍威尔发表讲话,表示美联储的货币政策取决于经济数据。鲍威尔称美国经济良好,失业率和通货膨胀状况良好,劳动力市场强劲,但也存在油价上涨和英国脱欧等一系列风险,未来等联邦基金利率调整将更多的依赖经济数据。美联储副主席克拉里达在10月18日就美国的经济和货币政策发表讲话,其表示美国经济情况良好,但面临明显的风险,美联储将合理行动以维持经济扩张。

10月11日,在一份关于货币政策的补充声明中,美联储称为确保准备金供应充足,其将开展以下两方面操作:一是将开始购入国债,至少持续至明年二季度,以维持准备金在2019年9月初规模之上。(“In light of recent and expected increases in the Federal Reserve’snon-reserve liabilities, the Federal Reserve will purchase Treasury bills atleast into the second quarter of next year in order to maintain over time amplereserve balances at or above the level that prevailed in early September 2019.”)二是继续开展隔夜回购和定期回购操作至明年1月份,保证在非储备负债急剧增加期间,储备金供应依旧充足,降低货币市场供应风险。(“In addition, the Federal Reserve will conduct term and overnightrepurchase agreement operations at least through January of next year to ensurethat the supply of reserves remains ample even during periods of sharpincreases in nonreserve liabilities, and to mitigate the risk of money marketpressures that could adversely affect policy implementation.”)美联储在对这一系列扩表举措的定调中强调这些措施是纯技术性手段,旨在对于FOMC的货币政策进行有效的补充,并不意味着货币政策的转向。(“These actions are purely technical measures to support the effectiveimplementation of the FOMC’s monetary policy, and do not represent a change in the stance ofmonetary policy.”)

全球央行普遍进入宽松周期,美联储目前面临经济预测的复杂性。进入2019年以来,发达经济体和发展中国家相继降息,欧央行在9月议息会议中也宣布降息10BP并重启QE,并强调宽松持续至再次加息为止。美国目前面临经济预测的复杂性,美联储内部对于为应对贸易不确定性和全球经济放缓而降息何时结束也有分歧。我们在9月议息会议点评《联储该何去何从》中表示,在当前全球经济下行风险加大以及美国国内贸易政策使经济承压的背景下,联储的利率决策将高度依赖经济数据,也就是无法做出长期的利率管理和预测。当前,受到全球经济和全球贸易下行趋势以及外部环境压力的影响,美国经济放缓迹象有所显现,但依然具有韧性。具体表现在:美国投资数据疲软,消费状况恶化,零售销售数据不见回暖,但劳动力市场依然强劲,失业率处于历史低位,薪资缓慢增长。提高通胀水平还是美联储首先要解决的问题,虽然近期原油成本上涨,通胀有回稳趋势,但原油价格上涨对于美国核心CPI的影响不够显著,降息仍然是提升通胀的最直接有效的方法。当前市场对于10月份降息的预测较为统一,后续的货币政策路径仍将取决于经济数据尤其是通胀数据的走向。

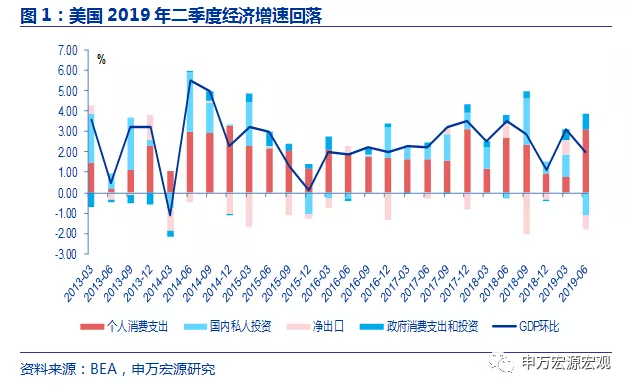

二、制造业疲软,劳动力市场强劲

经济数据:2019年一季度美国实际GDP环比年化增长率为3.1%,同比为2.7%,超预期,主要是由库存和进出口等非持续性动能拉动。二季度美国经济放缓,实际GDP环比年化增长率为2.0%,同比为2.3%。投资疲软,净出口拖累,但消费强力拉动增长,经济仍具韧性。

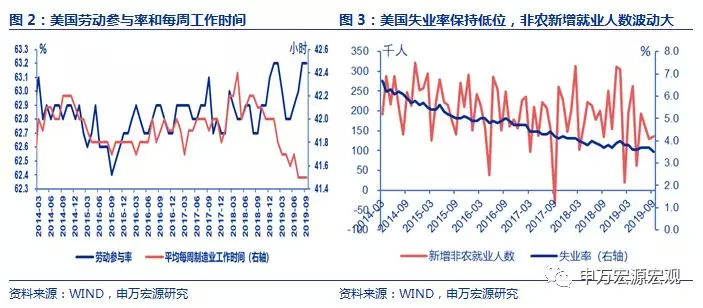

就业数据:8月非农就业人口增加13万人,私人部门增加9.6万人,其中商品生产增加1.2万人,服务生产增加8.4万人;政府部门增加3.4万人。9月非农增加13.6万人,较8月份有所回升,其中服务生产新增10.9万人,相比于8月份的8.4万人明显增加,商品生产新增0.5万人,相比于8月份的增加1.2万人略微有所下降,但相对于7月份减少0.2万人有所好转;政府部门新增2.2万人。

9月劳动参与率为63.2%,与8月持平,与7月相比有小幅上涨。失业率仍在历史低位震荡,9月失业率均为3.5%,与8月相比小幅下降。9月每周工作时间为41.5小时,连续三个月持平,较2019年初的42小时有所下降。

时薪方面,9月非农平均小时工资同比增长2.89%,低于前值3.2%。时薪为每小时28.09美元,与8月份基本持平,薪酬水平总体上一直处于缓慢增长状态。

综上所述,美国劳动力市场仍然强劲,但结构性问题仍存在。非农波动率大,失业率仍处于历史低位,劳动力成本缓慢增长,通胀压力小。

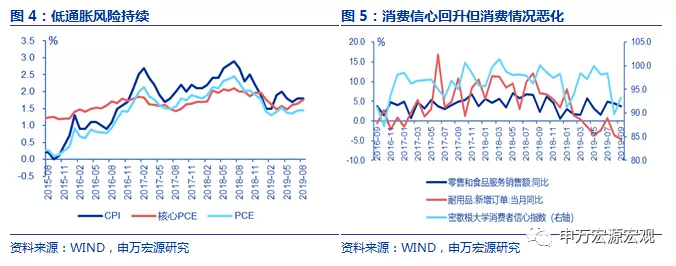

通胀数据:今年9月核心CPI季调同比2.4%,与8月份持平。CPI 9月同比1.7%,与8月持平,较7月低0.1个百分点。PCE 8月同比为1.44%,核心PCE 8月同比为1.77%。通胀数据自2018年7月年中到达高点以来持续下行,在2019年初降至低点,4月开始略有回升,近两月有回稳趋势。

零售和食品服务销售额总量同比从2018年年中高位7.03%持续下降至12月低点0.56%后上行至4月的5.76%,截至9月又波动下滑至3.80%。耐用品新增订单在二季度连续三个月同比负增长后于七月情况出现改善,同比增长0.71%,但是8月和9月又连续两个月保持负增长,同比分别为-3.54%和-4.62%。

相较于二季度,三季度零售和食品服务销售额以及耐用品新增订单先呈现出好转迹象但又进一步恶化,密歇根大学消费信心状况先下降又逐渐回升。

贸易数据:在经历了一季度的贸易逆差改善之后,二季度贸易状况又出现边际恶化,导致二季度净出口对GDP拉动率贡献为负。7月和8月贸易状况较二季度好转,7月出口金额环比为0.57%,由前值的负增长转正,8月出口金额环比为0.22%,较7月略微下降,7月进口金额环比为-0.12%,8月进口金额环比为0.50%,环比由负变正,7月贸易差额环比由前值0.61%提升至2.65%,但是8月贸易差额环比又明显恶化,为-1.59%。

美国ISM制造业PMI自2018年年中到达高点后持续下降,7月指数为51.2,8月跌破荣枯线,为49.1。9月份ISM制造业PMI继续下降,为47.8,是2016年初以来的最低值。ISM制造业PMI新订单8月数据为47.2,同样跌至荣枯线以下,处于16年以来的低谷,9月制造业PMI新订单为47.3,仍处于荣枯线以下。自2018年中以来,美国制造业PMI以及制造业PMI新订单均呈现出一路下滑趋势。9月Sentix投资信心指数为5.5,10月份为-4.1, 自2012年底以来首次由正转负,投资者信心严重不足。

综上所述,美国经济放缓信号显现,主要体现在ISM制造业PMI和PMI新订单双双跌破并持续处于荣枯线以下,是近三年来的历史低位,且有持续下降的趋势。投资者信心下滑大。劳动力市场结构性紧缺,非农就业数据波动,但失业率保持在低位震荡;薪酬增速缓慢,通胀有回稳趋势。消费数据有所恶化,但消费者信心指数回升。外部环境压力对美国经济负面影响逐渐显现。

三、未来利率路径取决于经济状况

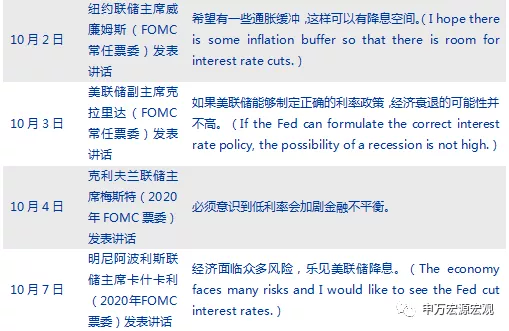

美联储官员的公开讲话更偏向降息。9月议息会议之后鸽派代表明圣路易斯联储主席布拉德声明美联储应该在9月的议息会议上降息50个基点(“In my view, lowering the target range by 50 basis points to1.50%-1.75% would have been a more appropriate action.”)。9月27日,明尼亚波利斯联储主席卡什卡利发表讲话,他表示之所以主张大幅降息,是因为没有看到任何证据表明美国经济正在达到或超过产能(I argued for steeper interest rate cuts just because I see noevidence that the U.S. economy is running at capacity or beyond capacity.)。10月9日,在科罗拉多州丹佛市举行的第61届全国商业经济学协会年会上,美联储主席鲍威尔发表讲话,表示美联储的货币政策取决于经济数据。鲍威尔称美国经济良好,失业率和通货膨胀状况良好,劳动力市场强劲,但也存在油价上涨和英国脱欧等一系列风险,未来等联邦基金利率调整将更多的依赖经济数据。10月19日,堪萨斯城联储主席乔治发表声明:“创纪录的低失业率,适度的增长,较低的和稳定的通货膨胀以及前景保持不变的结合使我得出结论,认为联邦基金目标范围的设定保持不变是适当的。“(The combination of record-low unemployment, moderate growth, and lowand stable inflation with an unchanged outlook led me to conclude that anunchanged setting for the federal funds target range remained appropriate.)

从目前的表态能够看出,多数美联储官员都支持美联储依据经济状况来确定联邦基金利率的调整政策。

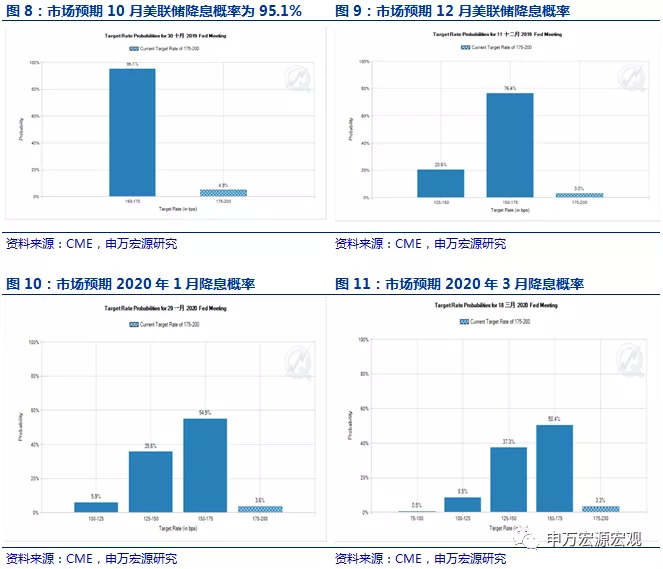

市场对于10月降息的预期较为一致。根据现在的CME加息概率显示10月降息概率为95.1%,而12月再次降息概率仅为20.6%。