本文来自微信公众号“市川新田三丁目”。文中观点不代表智通财经观点。

写在前面:在林林总总的股票投资理论中,很多都谈到多元化投资或分散投资,也就是将收益相关性很低甚至是负相关的股票放在一个投资组合中,目的是让各类股票的损益相互抵消,以减少整个投资组合的风险或整体收益的波动性。但在股票市场中,真的有两类股票之间的收益率呈现很低的相关度以至于可以被放在一个投资组合里从而实现投资组合的多元化?下文对此进行了探讨。

对跟踪某类股票因子的股票型交易所交易基金能指望什么?过去几年中有一些研究成果支持在一个投资组合中采取多因子投资策略以提升投资组合的风险调整后的回报率,该观点的核心在于不同的因子之间的关联度很低。根据这个说法,价值股会按照自己的节奏进行波动,而动能股的走势则相对独立,受低波动率因子的影响较小。

问题是这个理论在实践中能站得住脚吗?为了回答这个问题,下面来看一些交易所交易基金的实际案例。这些交易所交易基金代表的是美国股市中各种类型的驱动因子,因此通过对这些基金进行分析可以形成一些与现实相符的观点并有利于股票投资的预期管理。

先说一下结论,我的研究成果显示,虽然适度的分散投资对于在投资组合中将某些不同的股票因子放在一起是有利的,但整个股市大盘的贝塔值在大多数情况下仍很难被超越。这个结论所传达的信息并不令人感到意外:股票投资组合毕竟还是股票的投资组合。如果不借助更极端的交易策略,比如多空对冲交易策略,仅从因子的角度进行择股,那么投资组合的收益率很难逃脱股票大盘贝塔值的地心引力。

但这并不是说在各类股票因子之间进行多元化配置是无意义的,要做的正相反!但我们不能缘木求鱼,重要的是要让预期和实际情况尽可能一致。

基于这个思路,下面对一些数据进行深入探究。首先要注意的是以下相关性分析是基于对风险溢价进行分析,也就是将交易所交易基金回报率中的无风险利率部分剥离后的回报率,无风险收益用的是安硕短期美国国债交易所交易基金SHV的回报率。

对于各类股票因子,用以下这些交易所交易基金作为代表:

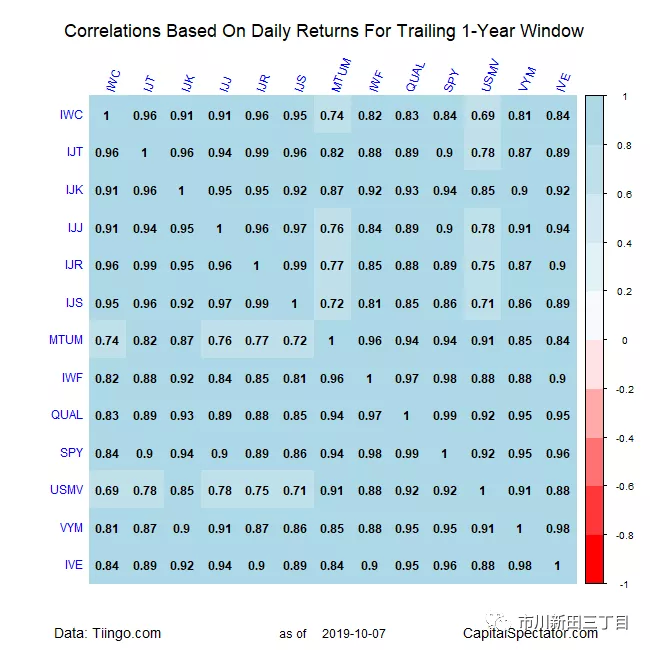

先看一下在截止到2019年10月7日的各类交易所交易基金过去一年的每日回报率之间的相关系数。回报率相关度最低的两类交易所交易基金是专门投资美国股市中波动率最低股票的基金USMV和跟踪美国股市超小盘股票走势的基金IWC,两者之间的相关度为0.69。这个相关度相当低,说明这两个因子之间存在相当程度的独立性。一想到该计算结果体现的仍然是美国股市中的关联关系,也就没那么无法令人接受了。

备注:相关度指标的波动范围从-1.0至+1.0,+1.0是指两类资产回报率之间完全正相关,0是指两类资产回报率之间完全不相关,-1.0是指两类资产回报率之间完全负相关。

大多数因子之间的相关度处于比较高的水平,大多数相关系数处于0.8以上。这等于提了个醒,将股票投资分散于各因子的做法所带来的好处是有限的,至少对以上列出来的交易所交易基金来讲是这样的。如果把代表各因子的交易所交易基金的回报率与代表美国股市大盘走势的交易所交易基金SPY的回报率进行比较可知,我的这个结论肯定是对的。请注意,代表各因子的交易所交易基金与SPY的相关系数从0.84至0.99不等,换句话说,基于因子择股的回报率很难跑赢美股大盘。

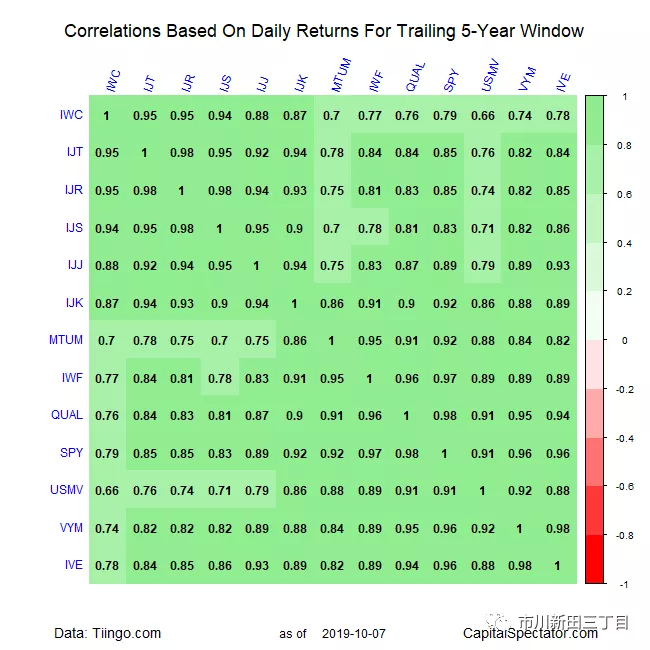

但是只看过去一年的情况可能会误导观众,那就把观察期放宽到过去五年吧,对比一下过去五年各类股票每交易日的风险回报情况。新的计算结果会改善分散化投资的表现吗?是的,但幅度不大。比如,美国超小盘股基金IWC和美国股市大盘交易所交易基金SPY的回报率之间的相关系数为0.79,略低于过去一年两者之间0.84的相关度。

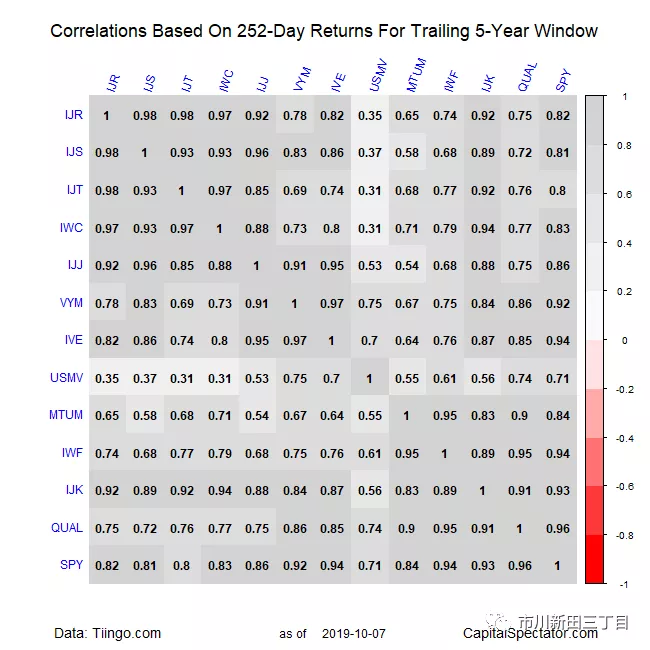

但如果是为了构建投资组合,更合理的做法不是看每日的回报情况而是应该以更长期限的回报率为准。比如以一年作为一个观察周期,观察资产配置历年的风险回报率的做法可能更妥当一些。这样做的效果颇鼓励人心,下表显示的各基金一年回报率之间的相关系数往往会低于每日回报率。基金回报率之间最低的相关系数出现在低波动率股票基金USMV和小盘成长股基金IJT之间以及低波动率股票基金USMV和超小盘股基金IWC之间,这两对基金2014年以来年度回报率之间的相关系数均为0.31。

以上统计结果说明将美国股票投资分散于各类股票因子的做法是有一定成效,但成效有限。如果想对美股投资风险进行更深层次的分散化,必须将视线放到美股以外的其他资产上或借助更激进地的股票投资策略,比如并购套利策略等。

最后别忘了一点,相关性分析是评估股票投资多元化程度的好方法,但不能被用来“一锤定音”,其他一些指标也可被用来量化各类资产配置的多元化程度。相关性这个指标确实值得重视,但任何指标都有利有弊,相关性也不例外。