本文来自“美股基金策略”,作者王延巍。

8月美国市场ETF“股退债进”,百亿美元涌入债券基金;数据揭示,后次贷危机时代,欧洲金融业衰落,美国全球金融影响力增强!

9月市场又在小震荡中开始了,不过影响中美市场的贸易问题,以及影响香港市场的那件事,都暂时缓和,也给市场以积极的刺激,在9月市场开局情况看上去还不错的时候(要知道,美股9月通常都很晦气啊),让我们先回顾下美国市场ETF的8月资金流动情况。

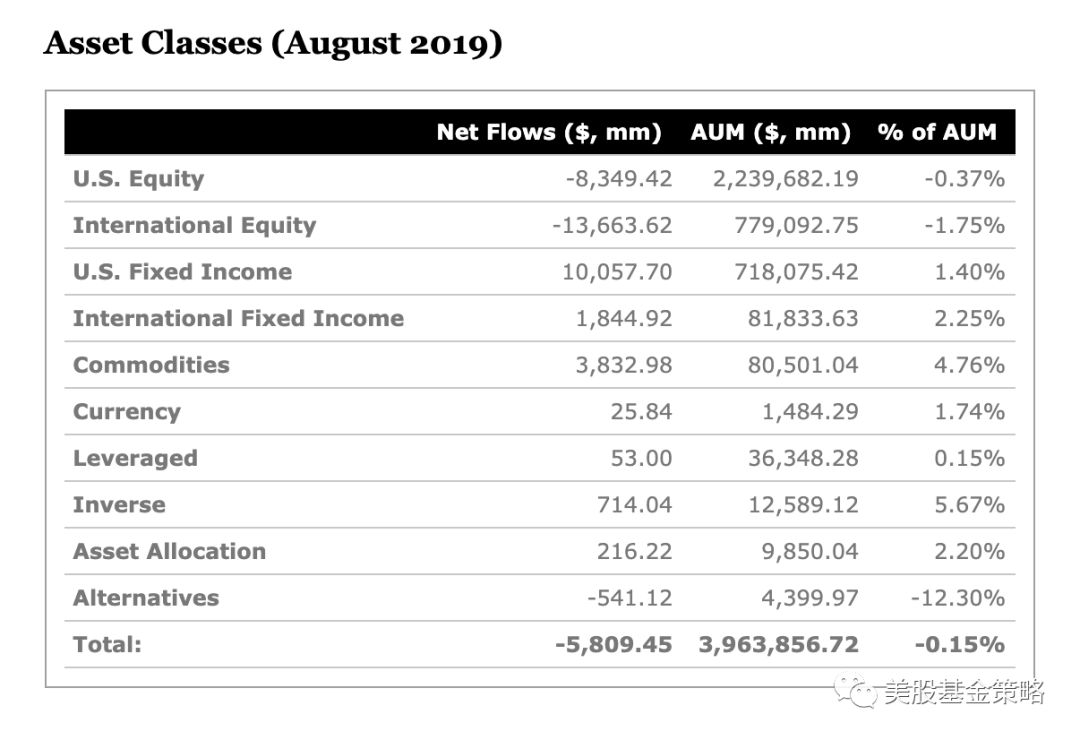

整个8月的主题,我提过多次,就是“股退债进”,美国股票类ETF净流出83亿美元,国际股票类ETF更是净流出136亿美元之多。与此同时,美国固收类ETF继续雄赳赳气昂昂,获得超百亿美元的净流入。

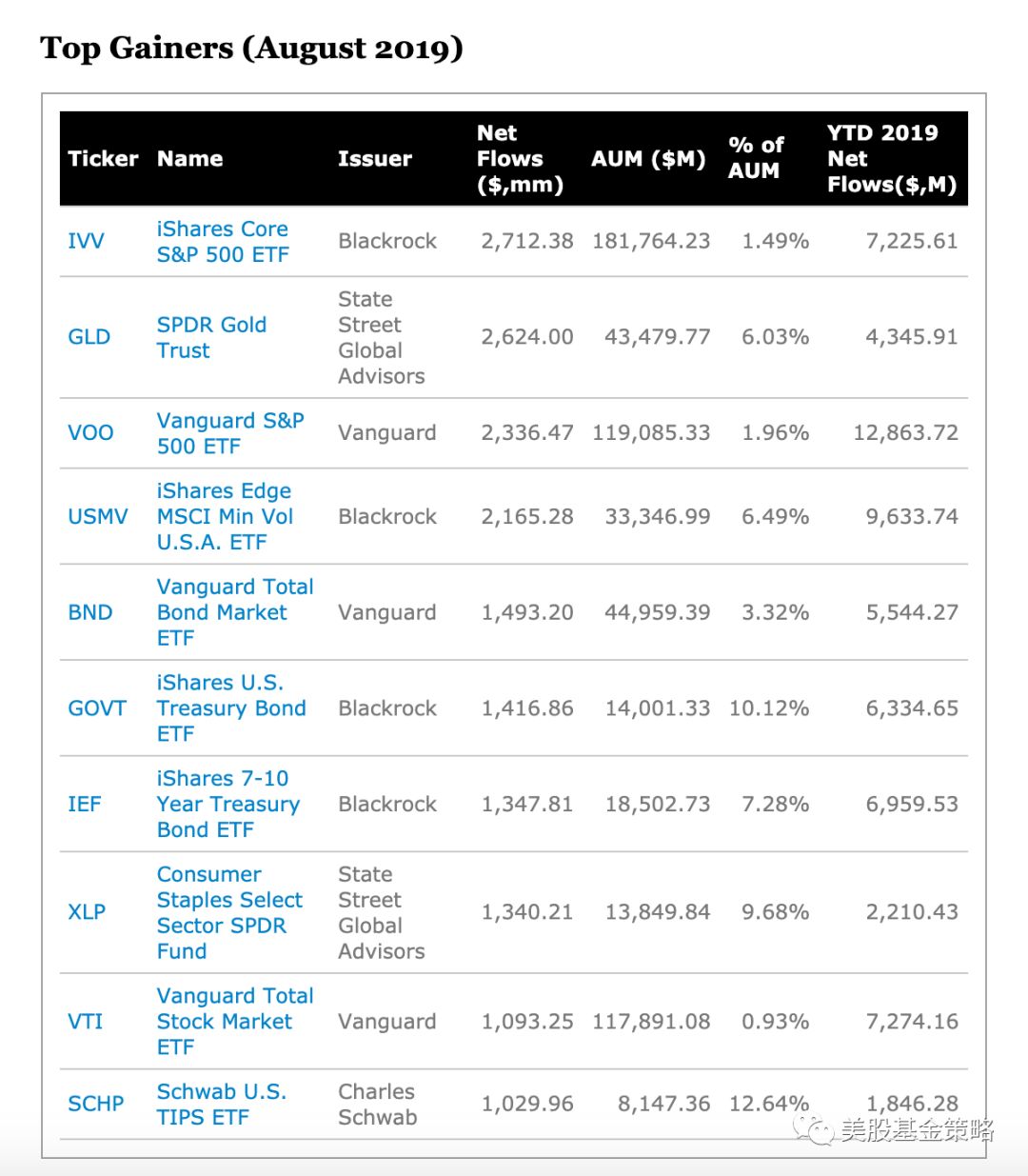

尽管8月的美国股票ETF整体在流失资金,但是8月ETF的最大赢家还是股票类ETF,那就是贝莱德旗下的标普500 ETF,净流入27亿美元,与此同时,先锋基金的同类产品VOO,也有23亿美元在8月流入,在市场动荡的时候,挂钩宽基指数的ETF相对还是稳的。

当然,避险依然压倒一切,所以资金流入前十的股票类ETF中,我们还是看到的低波动率的USMV,消费必需品的XLP,这两只ETF此前说的太多,这里略过不表。

GLD是今年市场的大赢家,是黄金2019主题的突出体现,这只挂钩黄金价格(美元)的ETF自从去年市场暴跌之时开始就再度体现了自己避险之王的风采。

与此同时,历史重复的一个主题还有,只要市场动荡,你别看大家平时怎么数落美国经济这不行那不行,但是一看情况不妙,还是美国国债最行。BND、GOVT都是债券宽基指数型ETF,主要也就是美国中长期国债,IEF则是美国7到10年期国债的ETF,这三只ETF在8月的受捧充分体现了市场的避险热情。

我们将GOVT、IEF、GLD相比,GLD今年涨的更猛,而固收类ETF的好处在于,流动性更强,整体规模更大,容纳的资金量也更大,同时每月分红,也充分体现了固收特点,非常适合稳健风格的大额资金。

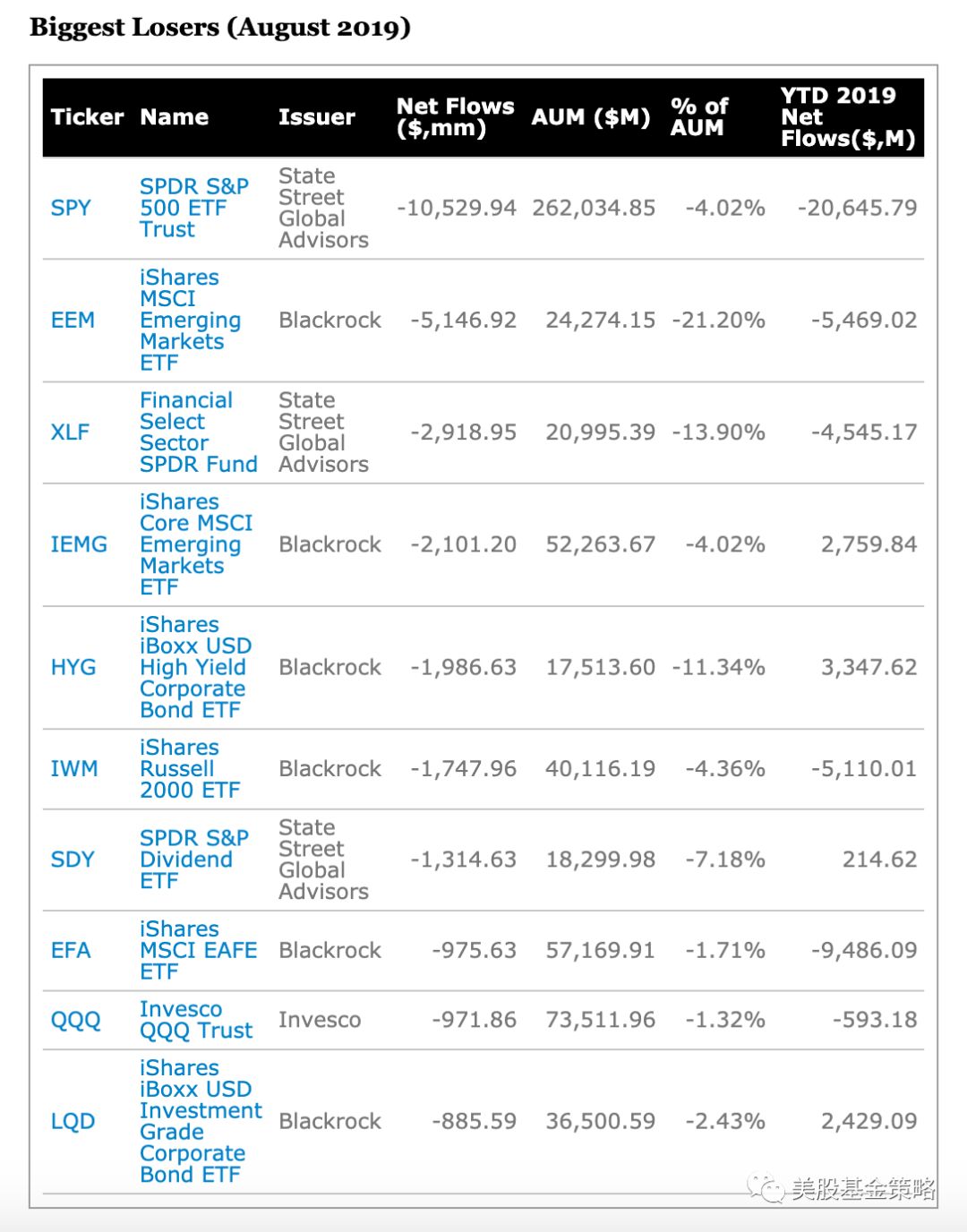

资金净流出前十ETF中,排名第一则是老大哥,IVV和VOO的同类产品SPY,净流出105亿美元。此消彼长之下,SPY目前的规模为2600亿美元,而IVV已经达到1817亿美元,一步步逼近SPY那ETF之王的地位。

新兴市场的萎靡我们从多国市场都可以感知,而贝莱德旗下的两只新兴市场ETF,EEM和IEMG都进入了8月资金流出前十,分别流失51亿美元和21亿美元。

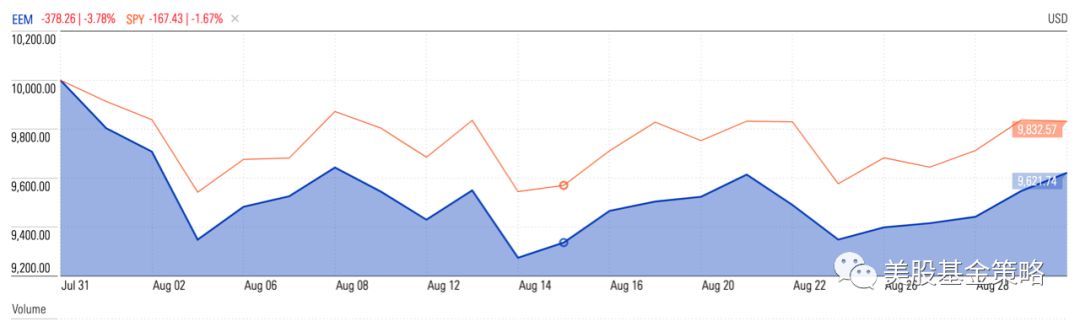

从8月表现来看,EEM确实比SPY要惨一些。

而从今年以来表现看,EEM更是惨的不行,一般情况下,全球经济减速甚至下行期,如前所述,资金会向黄金、美债等资产流动,新兴市场容易出现资金抽离的趋势,更别说新兴市场货币容易相对美元进一步贬值,所以这个时候投资在美市场新兴市场ETF更要注意。

在8月,伴随金融市场动荡和降息周期启动,金融板块也承受很大压力,美国市场主要的金融板块ETF:XLF流失金额达到了近30亿美元,规模折损近14%。

不过,从另一个角度来看,在后次贷危机时代,尽管长期处于低息环境,但是由于美国市场进入牛市,美国本身在全球金融体系中的核心地位,加之欧洲长期无法恢复元气,美国银行的全球影响力并非很多人臆想的什么遭受“重大打击”,华尔街地位受挫,而是进一步增强。

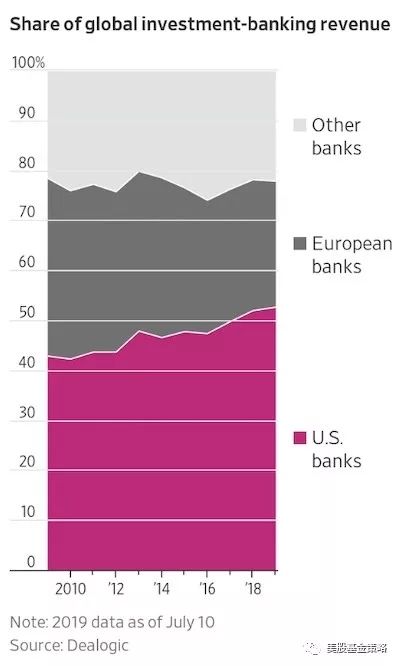

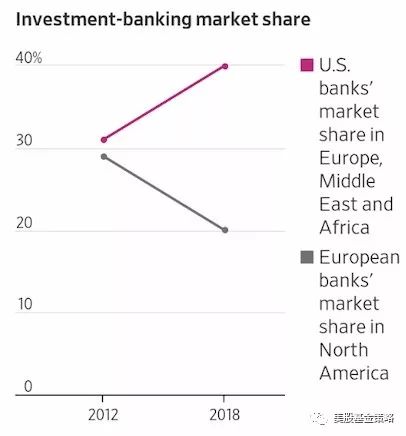

以全球投行收入占比为例,次贷危机后欧洲投行占比大幅下降,其它地区略有上升,基本不变,而美国则正好蚕食了欧洲投行的收入空间,占比已经超过50%。据统计,在去年,从全球投行产生的佣金收入来看,美国投行占比更达62%。特别在并购交易的佣金收入上,美国投行占比可以达到70%。

与此同时,美国投行在欧洲和中东、非洲地区的市场份额在增长,而欧洲投行在北美地区的市场份额却显著下降。

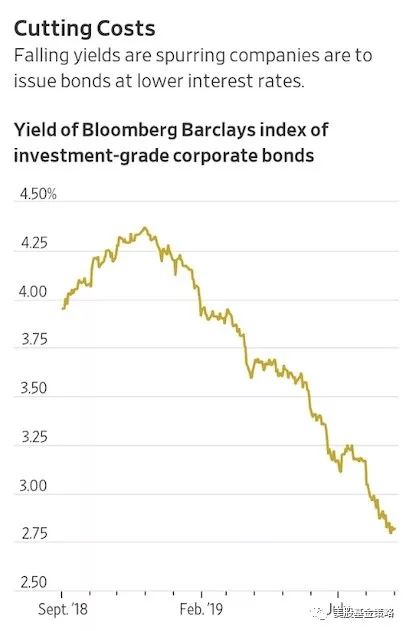

而随着金融市场避险需求提升,而一些大型公司经营情况依然稳健,风险相对可控,而收益率更高的可投资级公司债也再度受捧。而与此同时,也由于全球经济后续可能出现不良变化,以美联储为代表的全球央行又有进入降息周期的趋势,所以从成本和未雨绸缪考虑,大型公司发债热潮也有启动的征兆,而这方面历来的大玩家苹果公司就有大干一场的架势。

本周,苹果(AAPL.US)、迪士尼(DIS.US)、约翰迪尔都准备发行最近的收益率在3%以下的30年期公司债,而可口可乐(KO.US)也宣布了其发债计划。

自2018年12月市场抛售以来,就已经有大量资金涌入公司债,使得公司债收益率快速下降,在这样的背景下,以苹果、迪士尼这样公司的资质,其发行的债券必然是市场上的紧俏货。与此同时,过去3个月,可投资级公司债的共同基金已经获得了320亿美元的资金净流入。

美国市场最重要的可投资级公司债ETF便是LQD,今年以来其完全收益也优于美国中长期国债基金IEF。不过需要注意的是,公司债毕竟和公司主体挂钩,其风险背书能力显然又比美国政府弱了几个档次,所以如果出现激烈的金融动荡,特别这个过程中出现哪怕一两个大型公司的危机,也会让此类债券陷入激烈的波动,这也是债券投资者需要权衡的。

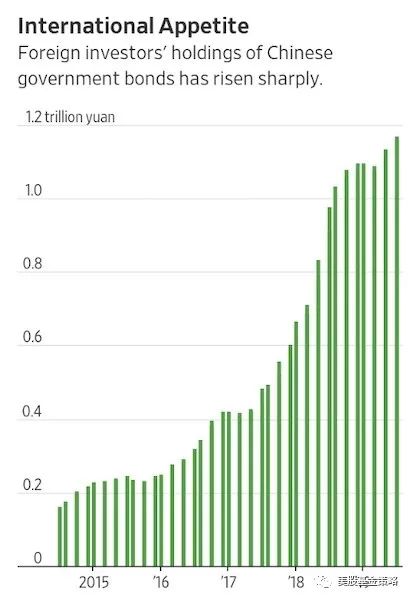

在美债受捧的同时,中国政府债券其实也同时受捧,毕竟,新兴市场中信用风险度最高的就是中国了,大家如果留意今年的中国国债基金和ETF也会看到其不错的表现。而在本周,摩根大通也宣布计划将中国国债加入其债券指数之中,再度体现了国际投资者对中国国债的需求。

自从中国政府在国债的海外投资者账户上进一步放开以来,外国投资者持有的中国国债数量就快速攀升,如今已经接近1.2万亿人民币。

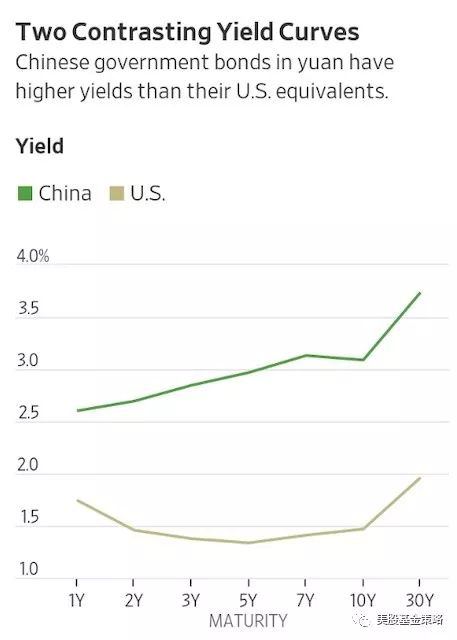

中国国债吸引投资者的另一个特征是,与同类美国国债相比,中国国债的收益率更高,哪怕考虑汇率因素,从给投资者带来的潜在收益来看也是值得配置的。