本文来自微信公众号“云峰金融”。

炎炎夏日的夜晚,街头夜宵摊上人头攒动,伴随着一声声此起彼伏的叫喊。吃下一口烤肉配上一口冰啤,烤肉的余香伴随着麦芽的清甜让人瞬间神清气爽。酒过三巡,每个人的脸上都开始洋溢着幸福的微红,眼神开始迷离,欢快地畅聊起来。 啤酒如今已经成为餐饮聚会、酒吧烧烤和KTV等众多场合必备的解渴润嗓饮品之一。不过与其他众多酒类像黄酒、白酒和米酒不同,作为舶来品的啤酒与中国的渊源也仅有百余年不到,但却只用了短短几十年,就传遍了中国大江南北,深入家家户户。

恰逢百威港股上市之际,投资者们好奇,在众多啤酒上市公司中,究竟哪家最有希望成为真正的“啤酒大王”?

喝“马尿”吗?

19世纪末的战火纷飞中,西方啤酒随着列强来到了中国。

最初,俄国人在哈尔滨操办了“乌卢布列夫斯基啤酒厂”,这是中国最早的啤酒制造厂,也是哈尔滨啤酒的前身。英德紧随其后,在青岛设立了“盎格鲁-日尔曼啤酒公司”,也就是现在的青岛啤酒。 据说最早一批喝上啤酒的是给使馆打工的当地人。当时他们并不知啤酒为何物,接过洋人递过来的啤酒,喝一口便吐了,暗地吐槽“颜色黄了吧唧像马尿,味道苦了吧唧像汤药“,此后便被工人们戏称啤酒为“马尿”。

此后经过数十年,随着口味的改善和历代产品升级,啤酒从“苦”到“淡爽”最后到现在的“好喝”,才逐步被大众接受。 与此同时啤酒产量大增。从1957年的年产啤酒3千万升到如今的3812千万升,足足翻了1000多倍。

啤酒虽已不是当年的“马尿”,但它依然不如红酒历史悠久,也不如白酒国韵沉香。

难以差异化的啤酒市场,竞争也更加激烈。 最近亚太百威(01876)在港股上市,与青岛(00168)、华润(00291)、燕京这几个上市啤酒厂商在资本市场上也将一较高下。 谁能成为真正的“啤酒大王”?

从增量到存量竞争时代

纵观中国啤酒的百年历史,以2013年啤酒产量的历史高点作为一道分界线,划分为“增量时代和存量时代”。这也是消费属性行业所必经,由供需关系变动带来的不同时代。 2013年前是一个百家争鸣的增量时代。啤酒虽然早在20世纪初期就引入中国,但早期的发展并不是十分的顺利,受到国内环境和各方面制约,啤酒行业在混沌下缓慢发展。 直到20世纪80年代,在当地各个政府的支持下,全国各地开始兴建啤酒厂,几乎每一个地方都有着自己特色的啤酒品牌,像“苦瓜啤酒”、“枸杞啤酒”和“玛咖啤酒”等奇奇怪怪的种类遍地开花。 2001年,随着中国在加入WTO,外资品牌的引入推动中国啤酒市场逐步正规化,各方小势力也被工业化成熟的大厂兼并收购。

青岛、燕京等老牌啤酒厂商开始瓜分啤酒市场格局。

那时中国整体的市场需求远远大于啤酒产量。啤酒厂商生产多少,中国人民的肚子就能喝掉多少。因此啤酒厂商之间的竞争,更多在于销售渠道的拓展和产能的提升。 2013年,在当年全国啤酒销量见顶以后,五雄争霸时代正式拉开帷幕。增量市场向存量市场的转换,使得整个行业的竞争环境发生了翻天覆地的改变。

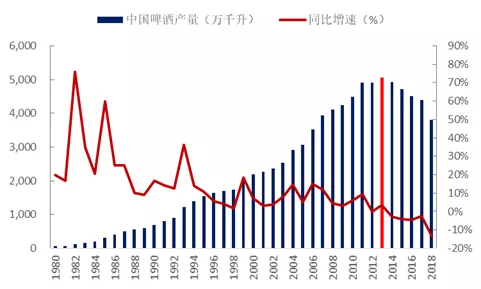

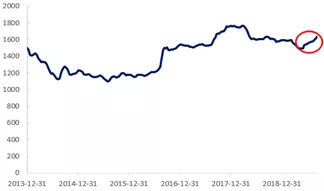

图1、中国啤酒产量2013年开始见顶回落

资料来源:国家统计局、云锋金融整理

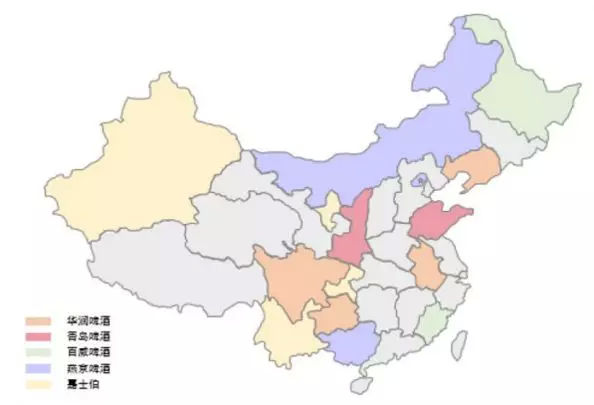

“华润啤酒、青岛啤酒、百威英博、燕京啤酒、嘉士伯”形成五大啤酒势力,开启了中国啤酒市场群雄逐鹿的时代。

其中“华润啤酒”综合实力最强,并已经逐步拉开与其他对手的距离。 3

环环相扣,成就啤酒大王

啤酒厂商的综合实力要看四个环节:分别是成本端、生产商、销售渠道和客户端。这四个环节环环相扣,相互影响和制约,最终影响定价、营销、产品定位和竞争策略。我们从这几个方面娓娓道来,看看华润啤酒是不是真正的啤酒大王。

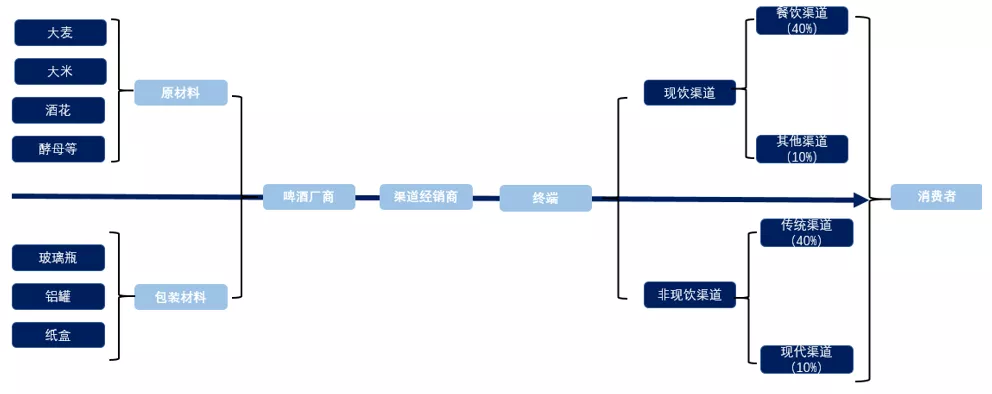

图2、啤酒行业产业链

资料来源:云锋金融整理

首先原材料、包材及其产能利用率是影响啤酒产品成本的两大核心要素。 1、原材料、包材的成本端分析 根据青岛啤酒披露的数据,在2018年公布的成本数据中,其中麦芽占比11%,包装物占比高达51%。仅这两项加总的所占成本的比例也已经达到62%。其包材和原材料的成本上升带来的是对啤酒厂商最为直接的成本压力。

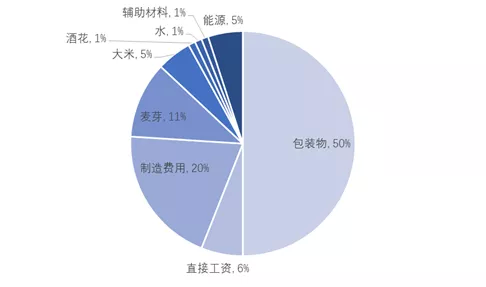

图3、2018年青岛啤酒成本构成

资料来源:公司公告、云锋金融整理

近两年来大麦和包装物的成本连续上涨,直接促成了各大啤酒厂商的全面调高价格。尤其是以中低端产品为主,通过将成本端的压力传导给了普通消费者。

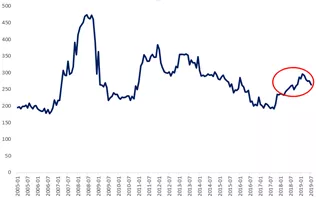

图4、进口大麦的平均单价走势

数据来源:Wind、云锋金融整理

图5、平板玻璃平均单价走势

资料来源:公司公告、云锋金融整理

上一次的啤酒厂商全面涨价的时代出现在2008年左右,每一次的全面涨价都是伴随着一波啤酒行业上涨的行情。 涨价对于哪家啤酒公司的弹性最大呢?其中销量最大的啤酒厂商所获得的利润弹性将是最大的,而五大啤酒军阀中,华润啤酒的在2018年的销量是1128.5万千升,位列啤酒产量榜的榜首,也将首当其冲的受益于此。

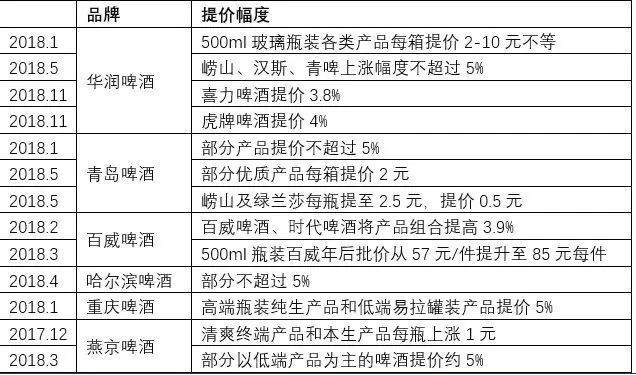

表1、2017-2018年各大啤酒厂商提价情况

资料来源:云锋金融据公开信息整理

2、产能及产能利用率 此外作为重资产的啤酒行业,其一大特点是固定资产会产生大量的折旧和摊销,必须有大量的产品来进行分摊,因为一旦产品的销量下滑,单位产品分摊的固定成本会使企业走向亏损的边缘。 从目前各大啤酒厂商的产能利用率情况来看,总体产能利用率也不足75%,产能过剩问题严重。尤其是在总体啤酒需求量见顶并开始逐步下降的情况下,关厂去产能已经成为各大啤酒厂商的首要任务。

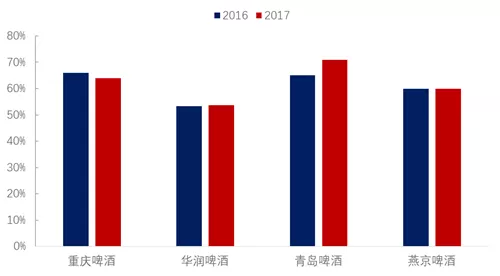

图6、各大啤酒上市公司产能利用率

资料来源:公司公告、云锋金融整理。备注:由于每家企业的披露的口径产能有所不同,以上产能仅供参考

重庆啤酒是产能优化率先发起者,目前关厂已基本完成,5年产能优化带动净利率提升6%。

青岛啤酒18年关闭杨浦和芜湖两家公司,关厂等因素产生资产减值损失1.47亿元,当年产生员工安置成本4759万元; 华润啤酒,凭借着优秀的管理,迅速关闭各地厂商,17年关闭了7家,18年关闭了13家,关厂的速度可谓是神速,预计19年全年将继续关闭8-12家。 华润在关厂方面已经做到了得心应手,几乎可以说是指哪关哪,毫不拖泥带水。 总结来看,如果说重庆啤酒是产能优化的发起者,那么华润啤酒就是后起之秀,在短短两年的时间内关闭了20家工厂,19年依然在迅速推进当中。而其他啤酒厂商受到制度和股权结构等原因,其推进关厂速度一直不及预期,关厂的速度完全跟不上华润。 3、销售渠道的战场厮杀 销售渠道犹如就像人体中重要的主动脉,啤酒厂商通过这些管道,将一箱箱的啤酒输送到全国各地。经过几十年的拼杀,头部啤酒厂商已经形成了属于自己的利润基地市场。 各省区域性消费差异大。2018年全国规模以上啤酒企业产量3812万千升,其中前三大省份分别为山东、广东、河南,产量分别达472、387、256万千升。头部大省也一直是各大啤酒厂商争先抢占的市场。 华润啤酒基地市场和高市占率市场最为明显。华润主要基地市场为四川、辽宁、安徽及贵州,其中前十大啤酒产量基地占据了2地,同时在江苏、浙江、天津、黑龙江、吉林、湖北、青海等地区也保持了较高的市占率,是目前啤酒战线布局最为完善的厂商,并且开始逐步渗透其他区域。

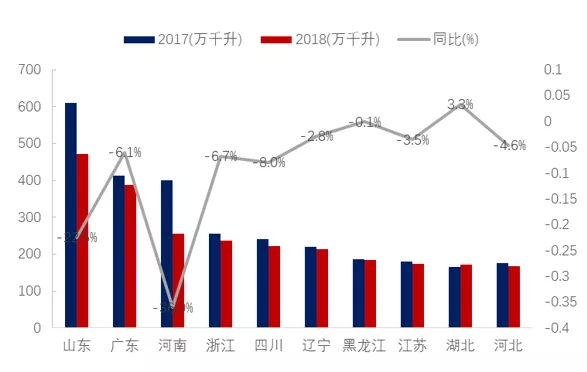

图7、全国十大啤酒产量省份

数据来源:国家统计局、云锋金融整理

图8、各大啤酒厂商基地市场分布情况

数据来源:澄泓研究、云锋金融整理

从渠道方面来看各家公司的话。华润啤酒所发挥的渠道控制能力也是远超其他对手,其基地市场和高市占市场的啤酒产量占据了中国啤酒总产量的35%以上。

凭借这些基地市场和高市占率市场,啤酒品牌高端化进程得到铺垫,消费者也更加青睐和认同所熟悉品牌的升级和换代。就像最初只喝3块钱一瓶啤酒的年轻消费者,随着收入和年龄的增长,也会更加愿意尝试的雪花啤酒的高端品牌。

表2、各大啤酒公司基地市场

资料来源:国家统计局、云锋金融整理

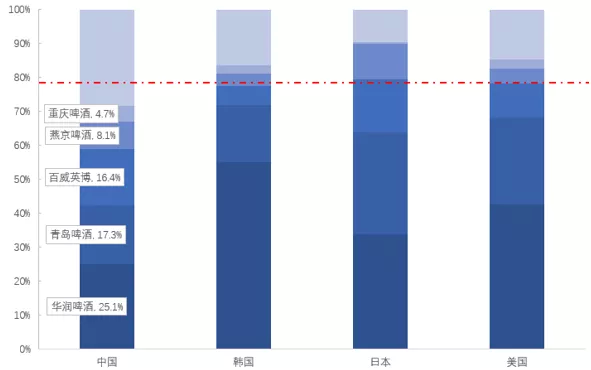

从目前中国的整体市场份额来看。2018年,前五大啤酒集团已经占据了整个中国市场的70%以上的市场份额。其中以华润啤酒为龙头,占据了25.1%的市场份额,遥遥领先第二名青岛啤酒。

图9、中国啤酒市场份额

高端化的“后啤酒世界”

中国有着庞大的人口基础作为后盾,同时城市化进程也在推动着消费增长。

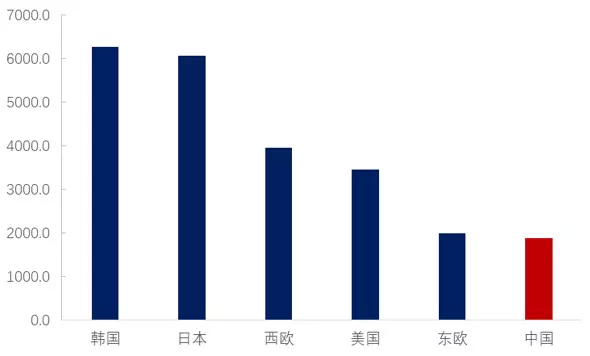

2013年-2018年,中国城市人口复合增长速度为2.6%,其中城市人口增长为1亿,远超过总体人口的增长速度。城市人口的人均可支配收入也是高于农村人口的三倍左右,其中包含啤酒在内的消费增长潜力是巨大的。 与目前全球各国的啤酒吨价相比,当前的零售中高端价仅为1891美元/吨。对比韩国和日本等国6000美元/吨的价格,同时结合厂商高端化啤酒的进程来看,目前我国啤酒行业与成熟市场的吨价还存在着非常广阔的提升空间。 图10、全球各国啤酒吨酒价格(美元/吨)

数据来源:Euromonitor、云锋金融整理备注:价格为终端零售价格

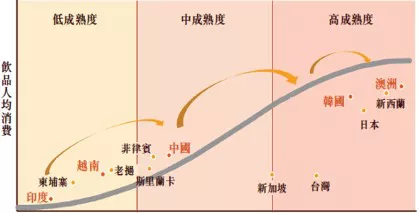

图11、各大啤酒厂商基地市场分布情况

数据来源:Global Data、百威亚太招股说明书、云锋金融整理

消费者本身对于中低端啤酒产品的价格就比较敏感,将成本传导给消费者并非长久之计。于是啤酒厂商们想明白了,产品结构的高端化升级才是一条阳光大道。

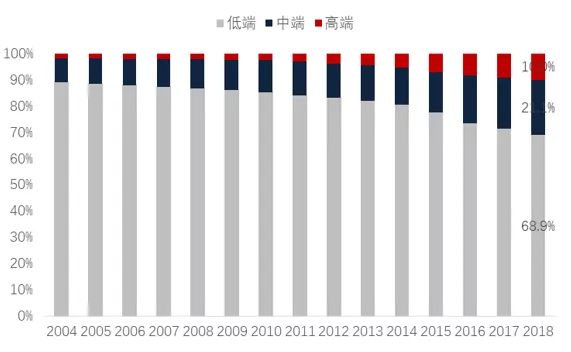

中国啤酒产品开始高端化进程,价格把控成为未来发展的重点。虽然目前中国啤酒市场的总体销量连续下滑,但中高啤酒的占比却开始不断的提升,产品结构升级成为目前主流厂商的共同发展目标。

一方面是来源于消费升级,消费者更加注重啤酒的品质。另一方面依靠低价开拓销售渠道,抢占市场的时代已经过去。将原先的利润主流产品向高端化演变,控制中高端市场的核心产品已经成为发展的核心。 参照发达成熟啤酒国家市场,最终市场将成为2-3家寡头的天下。参考韩国、日本和美国的情况,目前这三个国家的啤酒市场已经处于成熟阶段,其中CR3的市占率都分别超过了75%。

因为啤酒行业具备快消品属性,同时又属于重资产行业,龙头企业在渠道、产线、品牌的各方面综合实力将会随着时间而变得愈发的突出,而华润啤酒无论是从关厂速度、渠道拓展、市场基础还是产品结构等各方面来看,都是属于综合实力最强的啤酒厂商。

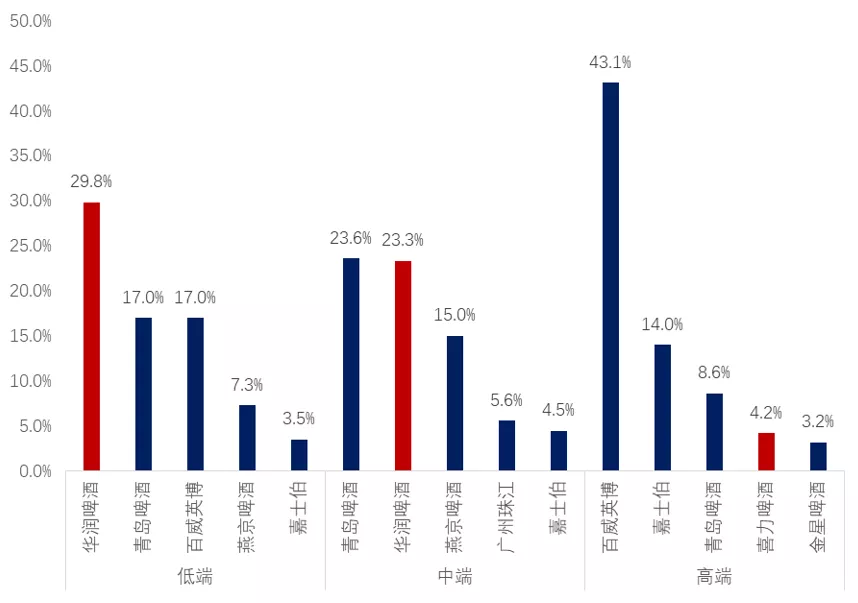

图12、中国啤酒产品结构

数据来源:Euromonitor、云锋金融整理

图13、各大啤酒厂商基地市场分布情况

资料来源:Euromonitor、云锋金融整理备注:低中高端啤酒的标准分别为7元/L、7-14元/L和14元/L以上

目前华润啤酒占据中低端市场,同时引入喜力向高端迁移。从目前的整体的市场来看,华润啤酒在中低端市场占有绝对的份额优势,在中低端的市场份额分别为23.3%和29.8%。在高端市场当中,百威一直都是一直处于领军地位。不过华润在通过与喜力品牌进行整合后,借力进军高端领域,通过自身的渠道与喜力品牌的定位形成天然的互补优势,这也是华润在高端化进程中最为重要的看点之一。

图14、中国低中高市场份额

资料来源:Euromonitor、云锋金融整理

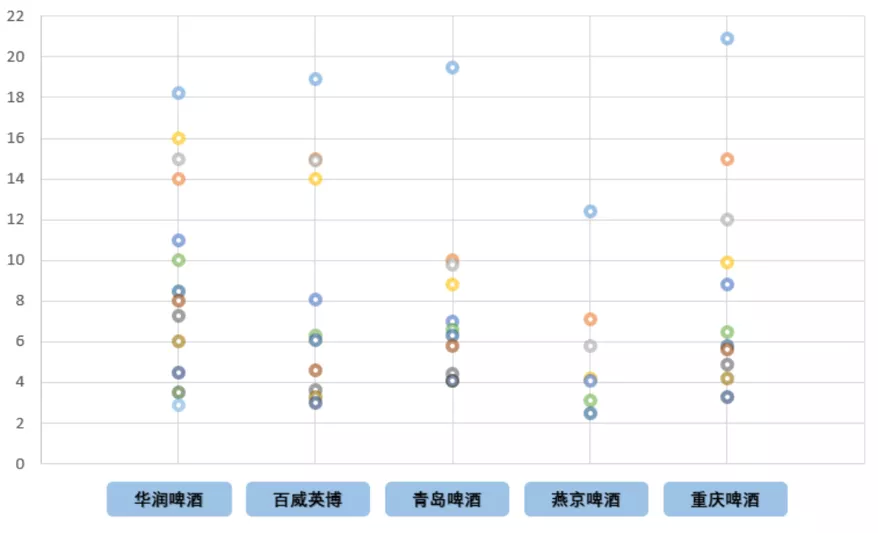

“4+4策略”,产品覆盖所有核心价格带。从整个产品的布局情况来看,其中华润啤酒产品的价格带是涵盖最为完全的啤酒品牌,尤其是重点发展10-15元中高端核心价格带,通过打造“年谱系列”核心品牌配合引进“喜力”洋品牌,形成对餐饮渠道+夜场渠道的双渠道覆盖,战术上配置的更加丰富。

相比较下,其他啤酒厂商在价格带上的布局都是有着一定的断层,虽然也在不断的拓展自身的产品,不过还远不及华润产线的完善程度。

图15、产品覆盖所有核心价格带

资料来源:官网、京东、公司公告、云锋金融整理备注:价格为折算至500ML/元价格,部分价格与实际可能存在差异

啤酒厂商的相互竞争就像一场战略博弈。最终的赢家也将在少数的几家啤酒厂商中胜出,目前处于整个啤酒行业结构性升级的关键时期,也是决胜出未来寡头的关键阶段。 喝水不忘挖井人,喝酒不忘酿酒厂。 无论是从啤酒厂商本身产能实力、渠道覆盖面的广度,结构性产品的来看,各项综合实力较强的华润啤酒将会发挥出更大的优势,走在成为啤酒大王的道路上。