本文来自 微信公众号“华创宏观”。

报告摘要

一、投资摘要

1.美联储持续缩表导致商业没有足够的现金来满足LCR规则的要求是倒逼EFFR失控的主要内在动力。

2.美债海外需求不足导致一级交易商持有的美债总量激增,这些做市商不断以美债进行回购交易融资引发一般回购利率(GC Repo)大幅飙升。

3.美联储持续降息,联邦基金有效利率(EFFR)却高于超额准备金利率(IOER)的背景下,单靠回购工具可能无法进一步加强对美联储货币政策的传导,美联储需要重新扩表才能彻底解决问题。

二、风险提示

美国财政赤字收缩,金融去监管。

报告正文

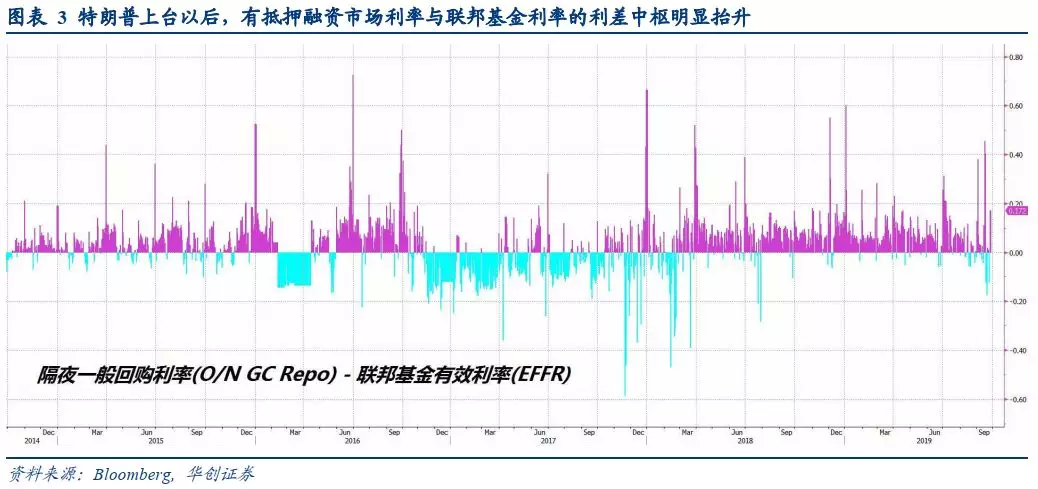

如果说特朗普就任美国总统以来给全球金融市场带来了哪些本质变化,那一定是跨资产越来越高的波动率,过去18个月可谓2008年金融危机以后资产价格和资产之间相关性最不稳定的时期。除此以外,另一个被忽略又时常凸显的就是美元流动性短缺的情况更加严重,2018年3月泰德息差与Libor-OIS利差双双急速扩大就是美国相互矛盾财政与贸易政策催生的,今年美元流动性短缺的问题则从离岸移至在岸,更加靠近整个美元流动性创造的核心,即:联邦基金有效利率(EFFR)和超额准备金利率(IOER)倒挂加深, 并导致一般回购利率(GC Repo)飙升。

那么是什么推动EFFR和IOER倒挂呢? 这就要先从联邦基金市场的结构说起了,实际上这个市场以超额准备金利率(IOER)为界限分成两部分,因为它是联邦基金利率的上限;往下是隔夜回购利率(O/N RRR),其利率是联邦基金利率区间下限;往上是美联储的贴现窗口,其利率一般比联邦基金利率上限高50个基点;通常市场最为关注的联邦基金利率运行在IOER与O/N RRR二者之间。正常情况下,美联储扩表向银行系统注入天量超额准备金,各家银行之间的资金交易很少,它们更愿意以O/N RRR从政府支持机构(GSEs)那里借钱,这些机构以联邦住宅贷款银行(FHLB)为主,所以美联储不必担心联邦基金利率失控的问题;

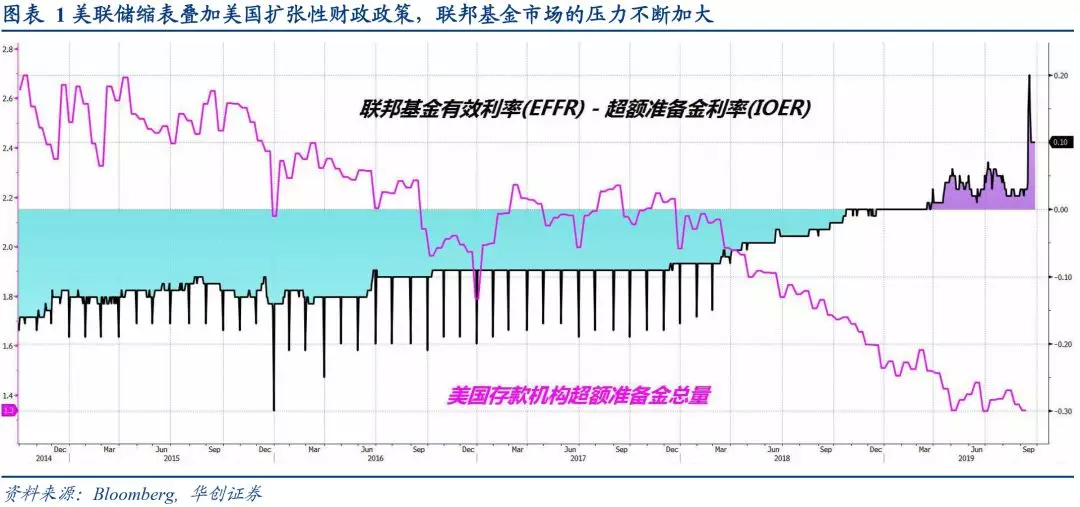

随着美联储开始缩表,各家银行的超额准备金大幅减少,银行间的无抵押资金拆借交易开始大幅增加,由于政府支持机构(GSEs)并非合格的交易对手,因而一旦银行准备金需求增强,只能是银行与银行之间进行交易,此时联邦基金利率就有很强的动力突破IOER,唯有如此才会有银行愿意拆出资金给其他银行。从2014年8月至今,存款机构的超额准备金从2.7万亿美元下降至1.38万亿美元,一开始只是季末IOER和EFFR的利差从20个基点收窄至10个基点,从2018年特朗普税改落地以后,美国政府财政赤字加速扩张压迫二者利差持续收窄,最终在2018年11月彻底倒挂至今,最深的时候是今年9月17日,EFFR比IOER高20个基点。

那么商业银行为何对准备金的需求如此刚性呢? 原因是金融危机以后的强监管措施,尤其是流动性覆盖指标(LCR)要求银行必须持有极端压力环境下应对30天潜在资金外流的高质量抵押品(HQLA),其中大概有50%是现金。可以说美联储资产购买和LCR规则的实施共同导致美国商业银行持有大规模超额准备金,美联储持续缩表导致商业没有足够的现金来满足LCR规则的要求,也就成为倒逼EFFR失控的主要内在动力,需要说明的是超额准备金总量收缩是一个重要因素,但美联储的模型里更关注超额准备金的分布集中度,Afonso, Armenter, and Lester (2018)的测算结果显示,在假定的集中度条件下,让EFFR和IOER倒挂的超额准备金水平大致在8000-10000亿美元之间,而且预计会有一段时间内EFFR会紧贴着IOER,从而美联储能把后者作为自己的政策目标。

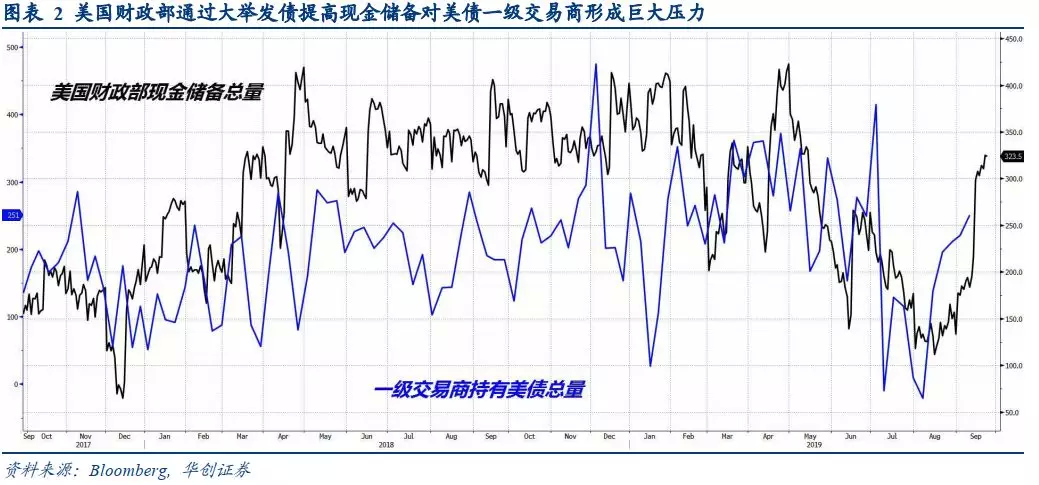

然而特朗普政府相互矛盾的财政与贸易政策导致美债海外需求下降,不断扩张的财政赤字融资需要美国自己消化,在美联储不扩表的背景下,美国政府向私人部门拍卖新债直接导致商业银行的超额准备金下降,这些超额准备金转入了财政部在美联储的一般存款账户(Treasury General Account,TGA),这个过程让超额准备金分布更加集中,美联储预估不会引起EFFR突破IOER的超额准备金水平失去了意义,超额准备金刚下降至1.3万亿美元,整个联邦基金市场的压力就到了必须要干预的地步,也就市场看到的美联储连续下调超额准备金利率的操作。

此外美债海外需求不足还导致一级交易商持有的美债总量激增,这些做市商的资产负债表空间有限,需要不断以所持有的美债进行回购交易融资,以维持美债市场的流动性,这就导致投资者看到另一个更明显的信号: 一般回购利率(GC Repo)大幅飙升,其与联邦基金有效利率(EFFR)的利差也显著拉大,这种有抵押融资利率高于无抵押融资利率的情况,只能说明一个问题那就是合格抵押品(美国国债)的供给太多了, 这与金融危机时期的情况恰好相反,由此纽约联储就需要动用隔夜回购工具入市帮助市场消耗过剩的美债回购需求。

简言之,我们认为当前一般回购利率(GC Repo)飙升只是美国货币市场的巨大压力的冰山一角,背后有两个重要的矛盾点: 微观层面是流动性监管和美联储缩表、宏观层面是美国财政扩张与贸易战阻碍海外美元回流,当然还有美国债务上限问题对流动性的巨大扰动,以上三点从不同路径加剧了超额准备金的短缺,放大了美债拍卖对有抵押融资市场的挤压;想要彻底解决这一问题,需要美联储重新开始扩表,尤其是在美联储持续降息,联邦基金有效利率(EFFR)却又高于超额准备金利率(IOER)的背景下,单靠回购工具可能无法进一步加强对美联储货币政策的传导。