本文来自“基岩研究院”,本文观点不代表智通财经观点。

引言

美股二级市场中,中概股一直是个饱受争议的领域。在10年美股长牛的情形下,却少有中概股能走出如美股大盘这样强劲的态势,更多的是随着时间推动而不断浮浮沉沉,更有部分中概股一路下跌、一蹶不振。

而今天我们提到的这家企业,就是少数中概股中持续上涨,走出3年10倍回报率的大牛股。并且,这家公司还十分小众,不为太多投资者所熟知,是一家真正做到深藏功与名,股价与业绩齐飞的优质中国企业。接下来,我们就来看看是什么神奇的力量推动该公司不断的成长,并大胆预测一下其未来的发展潜力和方向。

投资要点

在增长迅猛的品牌电商服务特定领域中,宝尊电商(BZUN.US)在国内拥有绝对领先的市场地位和很强的竞争力及竞争优势。

与阿里(BABA.US)、天猫的强强联手,使得宝尊电商“护城河”高筑。

电子商业发展迅猛,尤其是品牌自营网店增速喜人,宝尊电商单客户收入和客户总数均在不断上升,且仍有很大的发展空间。

当前绝低的估值赋予了宝尊电商长期爆发的潜力和无限的想象空间。

投资策略建议

三季度通常是宝尊电商业绩表现最不好的一个季度,2季度有京东618, 4季度有双11,而3季度在什么促销活动也没有的情况下,业绩表现不会太好,这是正常现象,但可能被市场误解。(如去年2018年7月份以后,宝尊电商持续下跌,直到发出4季报)

目前对业绩不好的预期已经反映在股价上了,在二季度季报亮眼的情况下,宝尊电商仍毫无理由的大跌了20%。目前已是比较合理的价位。

公司概况

宝尊电商成立于2003年,自2007年以来专注提供以品牌电子商务为核心的一站式商业解决方案,涉及店铺运营、数字营销、IT解决方案、仓储配送、客户服务等5大内容。

公司目前服务超过200个国际与国内一线品牌,涵盖8大类目(服饰、3C数码、汽车、家电、食品、保健品、家居建材、美妆、快消、互联金融)。宝尊的运营服务涵盖全线渠道,包括线上店铺(如天猫、京东、小红书、亚马逊等),品牌官网、社交电商(微信商城、小程序)和O2O等。

图表1.宝尊电商服务的部分品牌 资料来源:公开资料整理

股价表现

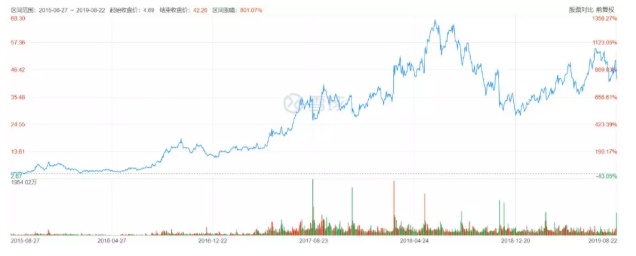

宝尊电商自2015年上市以来,股价也曾多次遭到质疑从而上下大幅波动,最低时到过4美元的价值洼地,离IPO发行价跌超60%。但是随着一次次业绩上不断的爆发,和基本面上的越发完善,其股价也一步步走向了更高的水平,并且逐步获得了美国投资者的信任,成为了市场上为数不多的走出2年10倍涨幅的中概股。

图表2. 宝尊电商股价走势一览 资料来源:公开资料整理

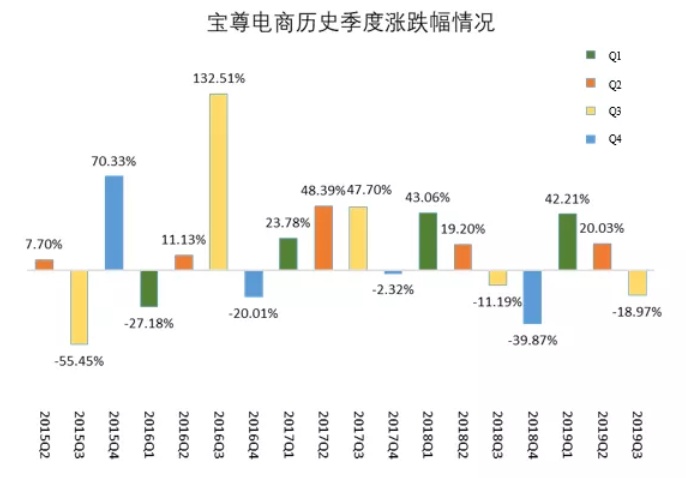

在股价方面,宝尊电商有一个十分有趣的季节性趋势。下面让我们来回顾一下宝尊电商的历史季度回报率情况。

图表3.宝尊电商历史季度涨跌幅情况 资料来源:公开资料整理

通过上图,我们可以看出,宝尊电商在3,4季度上涨的概率仅为40%和25%。而在1,2季度上涨概率分别为75%和100%。回到基本面来看,在4季报时,由于双12和各种年底营销活动,电商类公司都会有一个近乎翻倍的业绩爆发,从而财报亮眼,而2季度由于中国“6.18”的兴起,也给予了中国电商类公司小幅业绩增长的机会。

相比2、4季度的火爆,3季度的平淡使得业绩表现并没有那么突出(甚至有很大可能环比下降)。这也是宝尊电商经常遭到投资者质疑的其中一点,所以在2季度给出之后低迷的业绩指引后,往往股价会在3、4季度迎来一波下跌,直到年底亮眼的4季度财报公布。(美国并没有京东618,只有年底感恩节,所以他们更能理解1季度和4季度的财报差距,而不能理解2季度和3季度的财报差距)

股东情况

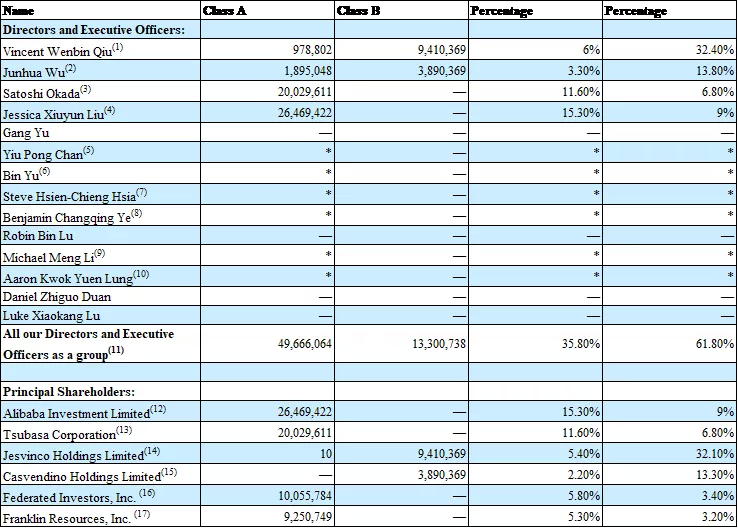

获阿里投资,联手淘宝天猫,成为国内电商服务行业第一人

在宝尊的股东中,最值得关注的要属阿里“爸爸”。宝尊电商的主营业务是围绕电商展开的,可以说是电子商务领域的附属子领域。而阿里“爸爸”作为中国第一大电子商务平台淘宝的母公司。它的注资无疑给予了宝尊电商很好的商业背书,并且稳固了宝尊电商在电商服务行业的领军者地位。

不仅如此,宝尊电商的股东中还有软银的子公司Tsubasa Corporation。作为阿里的大股东,软银的投资更进一步的诠释了对宝尊电商未来业务发展的看好。就连业内大机构都如此看好的宝尊电商,我们有什么理由去质疑它呢?

业务介绍

业务模式介绍

宝尊电商的主营业务可以被划分为两种类型:经销模式、服务模式。

1)经销模式:可以理解为品牌的线上独家代理商,为品牌的线上销售提供全套服务。在这种模式下,宝尊需要向品牌货经销商购买货品,并承担库存风险。当然,经销模式下,宝尊拥有自主的商品定价权。

2)服务模式:即为品牌提供IT、店铺运营、线上推广、客服等基础服务,针对服饰、化妆品等品类,宝尊会同时提供仓储物流服务。服务模式下,宝尊无权定价、无权选择经销商、不拥有商品所有权,只扮演代理商的角色,宝尊向品牌商收取服务费。服务费有固定收费和佣金分成两种收费模式。

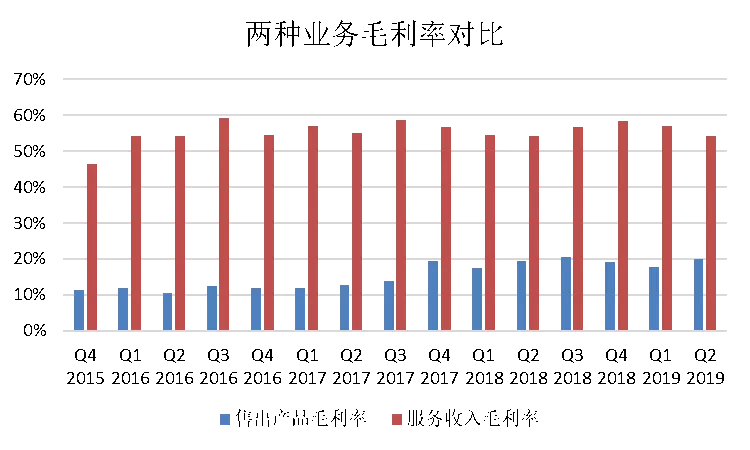

近年来,宝尊电商的发展趋势是服务收入在总收入的占比越来越大,由2015年的不到25%,已经上升到了超50%。对于投资者而言,这中转变无疑是一个利好的信息。相比传统的经销模式,服务模式可以产生更大的利润空间,并且可以有效避免由于承担商品库存所带来的一系列风险。而且,服务收入一经确认,将会源源不断的持续为宝尊电商带来大量收入。

图表4. 服务收入占总收入比重 资料来源:公司财报

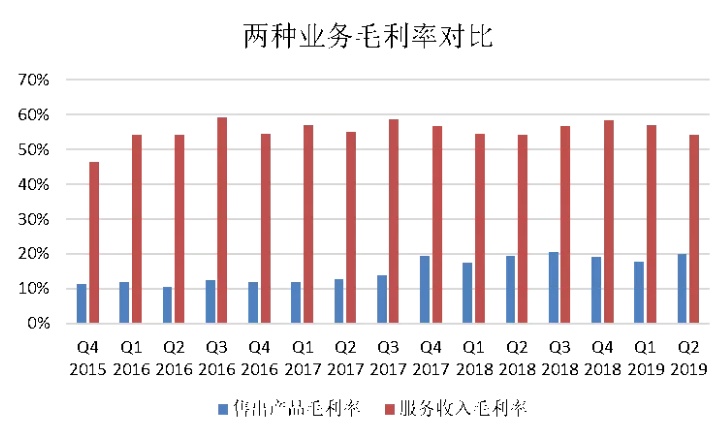

图表5. 两种业务毛利率对比 资料来源:公司财报

业务数据分析

(1)GMV和主要客户数量稳健增长,并且潜力十足

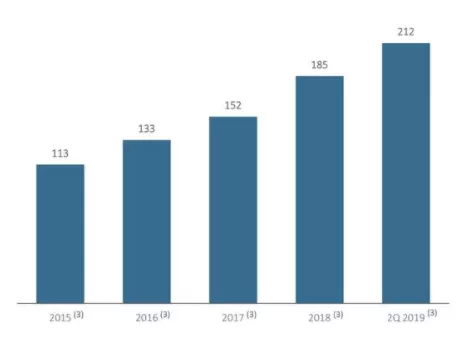

在过往的几年里,宝尊电商主要服务客户数量涨势喜人,在2019年Q2,宝尊电商的品牌客户数再次增长27家,达到了212家之多。现如今,在整个电商服务领域中,已有25%的国内市场被宝尊电商所占领,头部效益凸显。不仅如此,优质的口碑还将为宝尊电商持续带来更多的潜在品牌客户。

图表6. 公司大客户增长情况 资料来源:2019Q2公司季报PPT

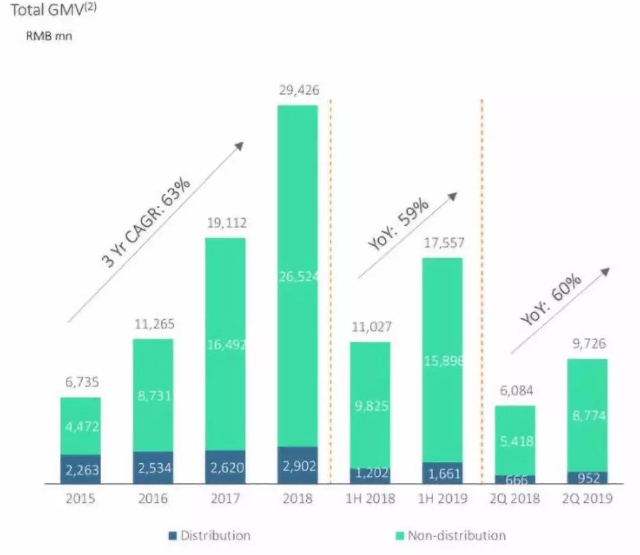

图表7. 公司GMV增长情况 资料来源:2019Q2季报PPT

随着品牌客户的增长,宝尊电商的GMV也得到了爆发式的增长。2018年宝尊电商全年GMV达到了294.26亿人民币的水平,近4年复合年均增长率高达63%。2019Q2单季度GMV即将破百亿,同比再次增长60%。

并且,我们预计宝尊电商的GMV仍会持续增长,主要由于以下三个原因:

在中国,电子商务行业还在蓬勃发展,越来越多用户习惯于在网络上直接消费,随着年轻一代逐渐成为消费主力,我们认为电商行业还将迎来一波上升。

品牌电子商务将是未来的一个重要发展方向,它结合了品牌厂商的信誉和品质保证,以及电子商务的高效与便捷特性。

阿里巴巴的支持以及过往优秀的业内口碑和服务质量,为宝尊电商建立了宽广的商业护城河,未来大客户数量仍有望高速增加。

(2)GMV增长主要来自同店销售增长,新增客户为远期收入增速保驾护航。

不仅仅是客户数量上的增长,从宝尊电商本次财报来看,其同店销售(Same-Store Sales Growth)也是在不断上升的,并且GMV的增长主要是得益于同店销售的增长,而不是一味的追求新客户带来的收入。

2019Q2季度宝尊披露出的GMV同比增长为60%,而电话会议中管理层提及本季度同店销售涨幅为48%。这代表着每一家宝尊服务的客户,均有着不错的销量增长,更体现出了宝尊电商营销策略的高效性。并且,我们可以做一个简单的计算,得出的事实是:只有10-12%的GMV增长来源于新客户,证明了这部分新增客户的潜力还没有完全挖掘,将在未来给宝尊电商带来更多的收入增长。

(3)双11销量情况

2018年第十个双11,宝尊电商以65.5亿人民币全网成交额完美收官,同比增长31%,总订单量超过1800万个,同比增长近50%。NIKE、飞利浦、松下、ZARA、华为等超过15个品牌店铺销售破亿,12个品牌破五千万,36个品牌破千万。宝尊用硕果累累的战绩彰显金戈铁马般的实力。

图表8.公司双11成交额及占比 资料来源:2019Q2公司季报PPT

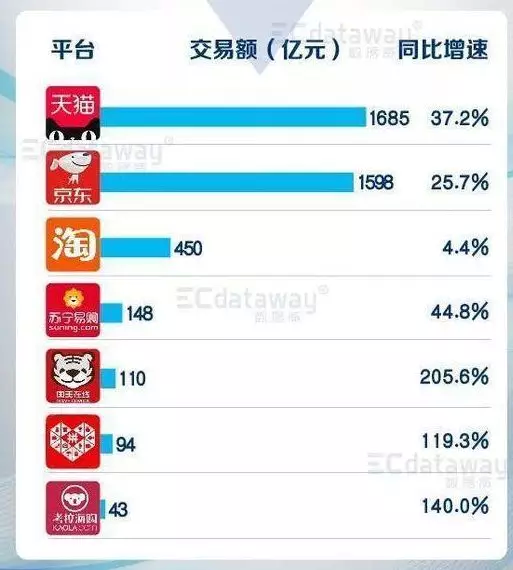

图表9.各电商平台2018年双11成交额 资料来源:公开资料整理

相比之下,拼多多在双11上的成交额为94亿,仅1.5倍于宝尊电商。据Internet Retailer估计,亚马逊在其推出的Prime Day中的成交额也不过41.9亿美元(193.3亿人民币),4.5倍于宝尊电商双11的成交额。

竞争力分析

(1)国外对标shopify,业务上的差距并不能解释估值上的天壤之别

从财务数据的角度看,两者各有优劣。shopify的财报显示其第二季度总收入为3.62亿美元,较2018年同期增长48%,净亏损2870万美元,每股亏损0.26美元。而宝尊电商二季度总收入为2.48亿美元,较2018年同期增长47%。Shopify的季度营收仅比宝尊电商多出45.97%,并且依然处于亏损状态。而宝尊电商几乎一直保持着盈利状态,因此从财务数据上看,并不能说明Shopify远超宝尊电商。

从业务范围上看,Shopify有一定优势。Shopify依托亚马逊在全球范围内提供服务,而宝尊电商依托淘宝,主要在中国境内开展业务,这导致两者的业务范围有了较大差距,这也是营收和市值差距的主要原因。除业务范围,业务种类也有一定差距。宝尊电商的业务主要是电商代运营,而shopify除了电商代运营以外,还能自己开店。Shopify除了为独立商户和公司提供了云计算的解决方案帮助他们搭建自己的电商网站。还越来越多地为这些商户提供额外的服务,包括支付服务、信贷,现在甚至还有物流服务。

虽然业务上两者还有一定差距,但这部分差距并不能完全解释二者在估值上的天壤之别。截止到8月20日收盘,宝尊电商市值仅为28.97亿美元,而shopify市值竟达到了422.09亿美元(近15倍于宝尊电商)。而且对比年初股价,shopify几乎翻了三倍多。一方面,这表明市场对shopify业务的看好,与此同时,我们也认为宝尊电商目前处于一个被市场低估的状态。

(2)国内对标微盟、有赞,宝尊电商领军者地位突显,商业护城河高筑。

与微盟,有赞相比,宝尊电商无疑处于优势地位。就市场占有率来说,宝尊电商的市场占有率高达25%,远超微盟和有赞。并且就品牌电商行业而言,有阿里“爸爸”站在背后的宝尊电商显然更有竞争性优势。相信目前还没有品牌电商可以避开淘宝在其他渠道发展。除了与淘宝的合作以外,宝尊电商还积极与京东、拼多多,小红书等知名电商达成合作。并且在小程序方面也在着力研发,例如为M.A.C魅可定制开发的小程序功能,据亿邦动力报道,小程序在店内打开率很高,进店消费者几乎超过半数以上使用小程序完成了整个购物。魅可新零售店的SKU大概只有一般店铺的1/3,但销售额翻了几番。

扩大业务范围和发展前景

(1)线上线下一体化的推进,带给宝尊电商更多的话语权

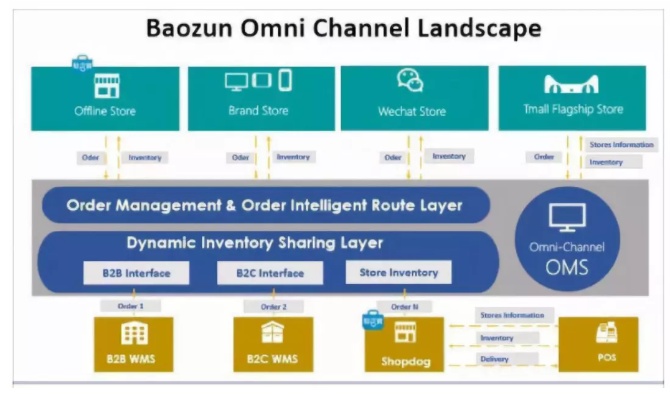

目前,宝尊创新中心已推出“ShopDog驻店宝”,“ShopCat驻店猫“等产品,帮助品牌商客户实现全渠道解决方案落地。具体而言,“ShopDog驻店宝“是门店O2O管理工具,帮助品牌串联实体门店与线上场景,以线下门店取发、退换商品以及门店下单线上发货等功能实现品牌线上渠道为线下门店导流,消化线下库存的目标,宝尊和品牌商能积累更全面的消费者信息。

图表10.公司业务范围及关联性示意图 资料来源:公司披露

(2)云计算领域的提前布局,为未来发展增添进一步想象的空间

除了新零售领域外,宝尊电商还积极在云计算领域布局。通过标准化的数据,打造标准化的产品,使宝尊具备提供标准化科技服务的能力。截至目前,宝尊电商已经战略布局了基础云计算、电商云生态、宝尊大脑、大数据平台四大科技创新方向,为实现宝尊电商创新愿景不懈努力。

行业发展情况

网络购物仍为中国消费增长的强力引擎

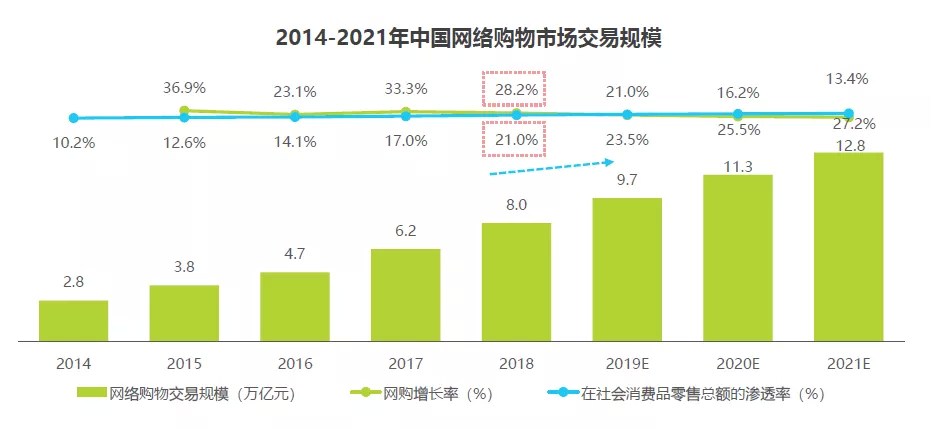

随着电商渗透率的上市,网络购物市场规模持续扩大,2018年网购市场规模为8万亿元,虽然随着网购市场趋于成熟,增速有所放缓,但仍保持28.2%的高速增长。与此同时,2018年网络购物在社会消费品零售总额的渗透率突破20%,预计未来三年网购规模占社会消费品零售总额的份额将不断提升,网络市场仍为中国消费增长的强力引擎。

图表11.2014 – 2021年中国网络购物市场交易规模 资料来源:艾瑞咨询

中国品牌电商服务市场规模稳健增长,头部效益凸显,行业集中度进一步提高

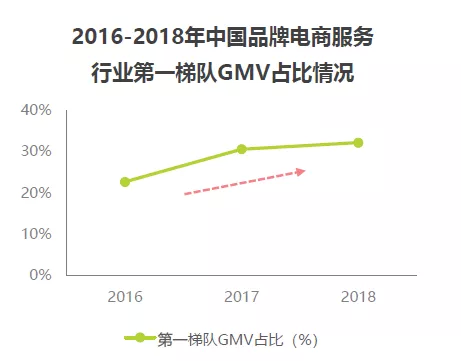

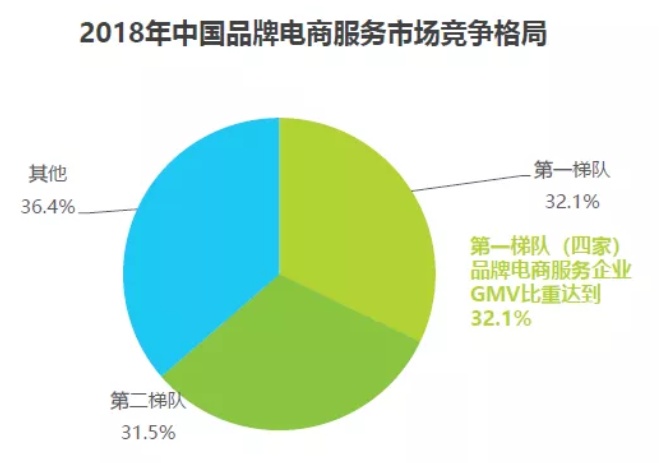

品牌电商服务行业经过几年的转型发展,行业建立了一定的壁垒,服务商整体水平提升,同时出来了一批以宝尊电商为首的高端优质服务商,引领行业快速发展。由于这些规模较大、资金及供应链实力较强的服务商强势崛起,行业头部效应凸显。2018年,第一梯队GMV在品牌电商服务市场的GMV比重达到32.1%。未来头部企业将继续拉开与行业内其他公司的距离,行业整合态势加剧,一些尚未形成规模化、竞争优势不强的服务商将被淘汰或并购,行业集中度进一步提升。

图表12.2016-2018中国品牌电商服务行业第一梯队GMV占比情况 资料来源:艾瑞咨询

图表13.2018年中国品牌电商服务市场竞争格局 资料来源:艾瑞咨询

电商服务行业较大程度上依赖于头部电商企业

电商服务行业是电商行业的衍生行业,该行业的发展很大程度上需要依赖于头部电商企业。在电子商务蓬勃发展的中国,目前市场占有率最大的两家就要数京东(16.3%)和阿里巴巴(58.2%)了,而我们的宝尊电商不仅获得了阿里巴巴的大力支持,还与京东、小红书、拼多多等多数电商企业都取得了深度合作。随着宝尊品牌代理数量的逐步增长,我们相信他在与电商企业沟通上的话语权也是在逐步增强的。

图表14. 2018电商零售业各公司市场占有率排名 资料来源:eMarketer

财务分析

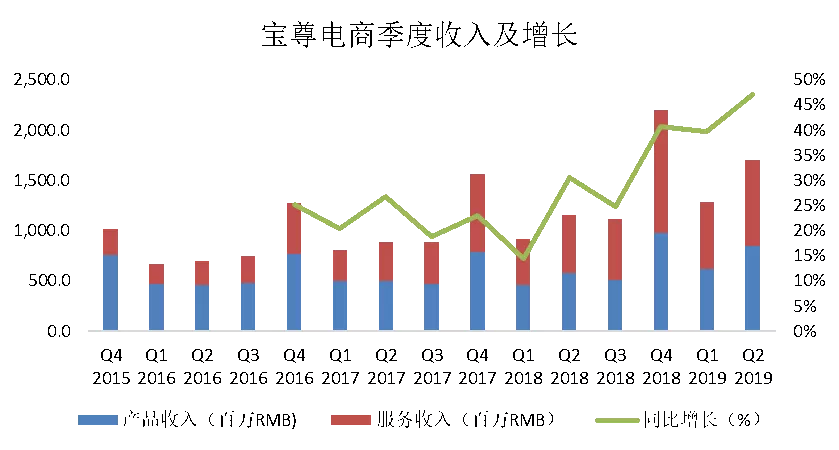

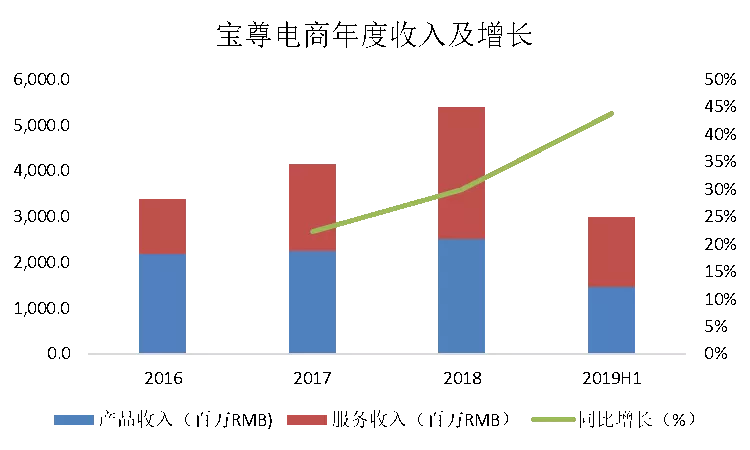

宝尊电商的收入自上市以来一直保持稳健的增长。2016年-2018的收入分别是33.9亿、41.49亿、53.93亿人民币,同比增速分别为22.37%和29.99%。截至2019年上半年,宝尊电商已实现营收29.91亿人民币,与2018年同期相比增长43.77%。从以上数据可以发现,宝尊电商不仅收入在逐年增长,收入增速也在不断上升。这主要得益于其所在行业的高速发展,使得宝尊电商不仅客户数量急剧上涨,同店销量也不断攀升。

图表15.公司季度收入及增长 资料来源:公司公告

图表16.公司年度收入及增长 资料来源:公司公告

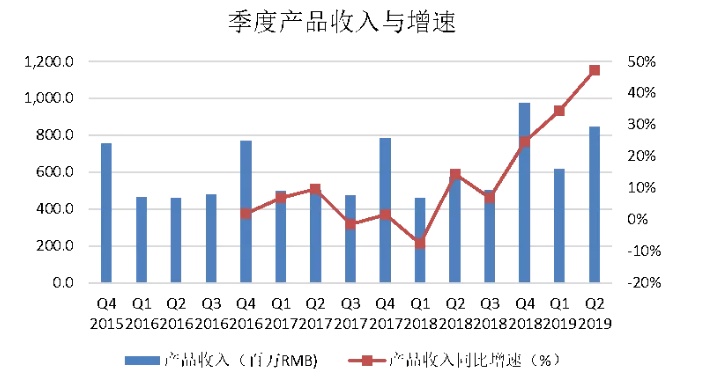

若按不同项目分拆来看的话, 可以明显的发现宝尊电商自上市以来服务业务的收入增速是远远高于产品收入的。这种收入模式上的转变可以为宝尊电商带来更多的利润率。(服务收入的毛利率显著高于产品收入)。

图表17.公司季度服务收入与增速 资料来源:公司公告

图表18.公司季度产品收入与增速 资料来源:公司公告

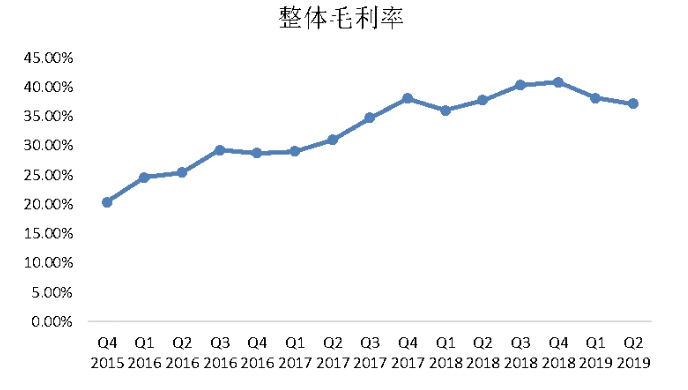

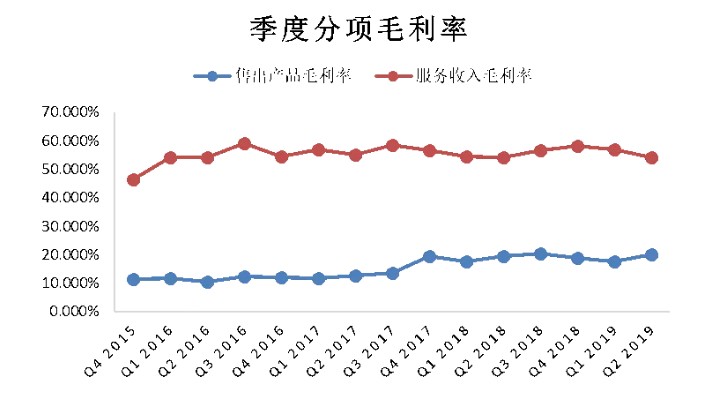

毛利率分析

宝尊电商的整体毛利率由2015年的20.4%一路上涨到2019Q2的37.15%,公司结构优化明显。毛利率的稳定上涨主要得益于以下两个方面:

(1)服务类业务在公司整体业务中的占比逐年上涨,由2015年的占比仅25%上涨到2019年的占比超50%。而服务类业务的毛利率是显著高于产品类业务的,并且不用承担大量的库存和流动性风险。

(2)即便是产品业务,其毛利率也是在不断提高的,由于体系化、规模化的成型,宝尊电商可以花费越来越少的支付达到相同的营销效果。这使得宝尊电商产品业务的毛利率由2015年的11.47%增长到了2019Q2的20.01%。

图表19.公司整体毛利率 资料来源:公司公告

图表20. 公司季度分项毛利率 资料来源:公司公告

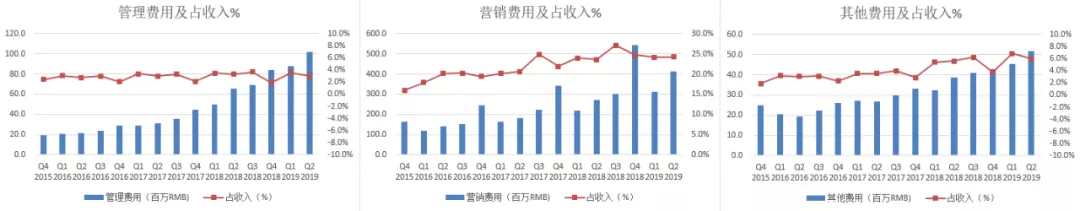

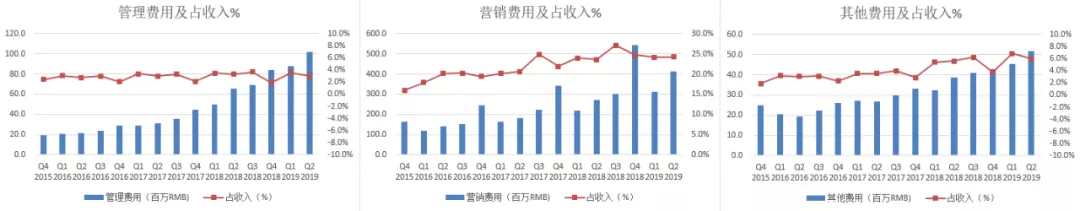

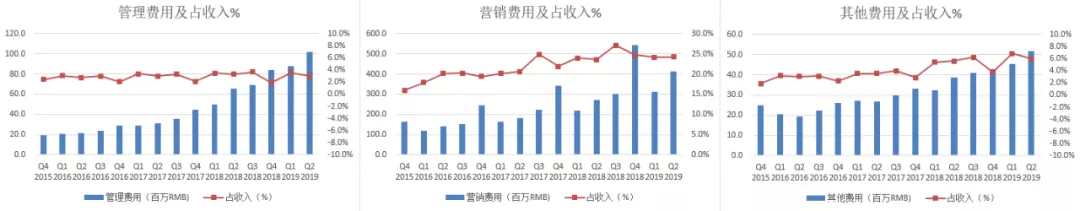

经营费用分析

公司的营销费用、管理费用和其他费用基本与收入水平保持在一个稳定水平,并没有像其他发展中公司一样过度花销,为净利润流出了充足的空间。

图表21.公司季度费用占收入比重 资料来源:公司公告

净利润分析

宝尊电商是为数不多在收入和业务保持爆发式增长的同时,还能稳定净利润的优质企业。自上市以来,宝尊电商一直保持正净利润,并且其净利润水平还在不断上升。

图表22. 2015Q4-2019Q2季度净利润 资料来源:公司公告

图表23. 2012-2018年度净利润 资料来源:公司公告

如图可见,自2015年利润由负转正以后,宝尊电商的净利润随收入上升而逐年上涨,正式迈入盈利企业群体。就季度盈利水平来看,宝尊电商4季度是盈利最多的一个季度,并且整体盈利能力呈上升趋势。

2019年二季度财报详解

2019年8月21号,在宝尊电商发出了二季度财报之后,公司股价接连下跌3天,跌幅分别为-12.6%、-3.45%、-4.4%,累计三日跌幅达-20.5%。到底是一份怎样的财报让宝尊电商有如此下跌。我们先来看一下二季度财报摘要:

宝尊电商二季度营收总额达17.04亿,同比增长47%,超出一致预期15.82亿元7.86%

归宝尊电商普通股股东的净利润为6710万元,较上年同期增长82.3%,,每股盈利1.13元,调整后每股盈利1.41,超出预期6.98%。

本季度GMV达97.3亿元,同比上一年增长59.9%。分销GMV同比增长43%。合作品牌增加27个至212家,相比年初至今增长15%。

前瞻性指引给出下季度的收入范围在15亿-15.5亿人民币区间,同比增长率35%-40%之间。这个指引虽然环比有所下降,但是属于商业正常季度性波动,无任何下调。

财报过后,华兴资本再次重申了其对宝尊电商的“买入”评级,目标价55美元;不仅如此,花旗还在财报之后提高了对宝尊电商的评级至“买入”目标价同为55美元。

在一份各方面均超预期,并且显示出公司强劲业务能力的财报下,宝尊电商的股价却遭遇了超20%的巨幅下跌。总结原因有二:(1)投资者对三季度收入环比下降做出提前防御。(2)之前涨幅过高,财报兑现后出现回调。但是,我们仍然认为这个巨幅的下跌是非理性的,并且是一个很好的进入机会。虽然三季度财报仍有股价继续下跌的风险。但是在公司各方面基本面无碍的情况下,我们认为每次的下跌都是在创造更好的买入机会。

估值

宝尊电商在美股二级市场中最好的对标企业就是Shopify,两家公司的业务模式,发展方向,甚至收入规模和增速都基本一样。但是市值却千差万别,下面来看一看两家公司对比的画风:

注:收入及毛利率来自于Bloomberg,市值取自2019/8/28日盘后。(单位:亿美元)

相比宝尊电商2.88倍的PS,Shopify的PS倍数达到了34.29。即使我们承认目前的宝尊电商和Shopify之间仍存在较大差距。但是在各项财务数据基本一致的情况下,十几倍的PS倍数差距还是需要被质疑的。但是,我们也并不能因此就说宝尊电商估值会立马变得与Shopify一致。

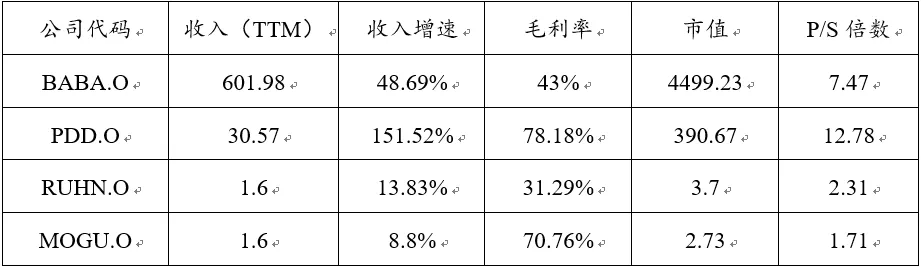

再来看看以下几组对比:

注:收入及毛利率来自于Bloomberg,市值取自2019/8/28日盘后。(单位:亿美元)

从上述对比,我们可以看出,市场将宝尊电商与如涵、蘑菇街划分为同类公司,并且给予他们较低的估值水平,对这类公司的未来发展持怀疑态度。但是我们认为宝尊电商的基本面是比如涵和蘑菇街都要优秀的。当然,我们也不寄希望于估值体系的突然回归。

从历史p/s情况来看:

宝尊电商目前已达到了其历史估值水平的中位数,我们假设一年后的P/S水平仍能维持3不变(保守估计)。而今年的前两季度营收分别是1.91亿美元和2.5亿美元,3季度业绩指引为15-15.5亿人民币(估算为2.14亿美元),最后一季度预计同比增长35%,为4.29亿美元。那么今年的全年收入将达到10.843亿美元。

由于宝尊电商长年盈利,我们也将其P/E估值水平纳入考量,从历史P/E估值水平来看:

目前宝尊电商的P/E倍数仅有50倍左右,若考虑到今年全年盈利情况,其P/E倍数仅为44倍,这远低于其历史中位水平。并且考虑到宝尊电商的盈利能力还没有完全释放,随着收入和服务业务的持续增长,宝尊电商盈利水平还有望继续提升。所以,从估值水平来看,我们认为宝尊电商当前是处于被市场低估的状态。

总结

综上所述,我们认为宝尊电商公司的基本面和未来的发展潜力都相当不错,并且稳定有保障。目前短期由于担心3季度财报下滑的下跌,也给予了长期投资者在合适价格买入宝尊电商的机会。长期看好该公司未来发展。