本文来自微信公众号“未来金融研究院”,作者:米妮。文中观点不代表智通财经观点。

银行盈利模式:

利差收入:表内收入,低成本吸收存款,高成本放贷,产生存贷利息差(净息差)。

中间业务:中介业务,手续费,如销售理财,结算费。中间业务比例越高,暗示客户粘性和数量越好,有助于发展交叉销售提高未来收入。

支出:税费,管理费,和坏账。对坏账的预估和风控是区别银行运营能力的重要标准。

银行护城河:

生意无天花板:“万业之母”,资金中介,产业需要资金发展,资金所有者需要财富安置。银行可以从所有产业的发展分一杯羹,生存空间无限。

牌照和资金门槛高:央行提供最后的流动性,发生危机时候,可以得到低成本资金。但也发生过银行倒闭情况,比如海南发展银行。

同质化高,属轻资产行业,但不会过度竞争因扩大规模有核心资本金红线限制。

我国银行业现状:

六家大型国有商业银行,工商银行,建设银行,农业银行,中国银行,交通银行和邮储银行,目前已全部上市。长期得益于大型国企客户资源和外汇管制,依赖规模效应靠净息差生存导致经营效率偏低。

八家股份制银行,包括招商银行,兴业银行,平安银行等。股份制银行机制灵活,经营效率高,差异化竞争在细分市场争夺席位。如招行为零售之王,兴业聚焦同业业务。

利率市场化倒逼大行提升竞争力,因息差业务收入占比会逐渐减少。

股份制银行具备成长和相对稳定性,国有大行规模效应突出以及分红率高。

城商行因业务对区域集中,经营业绩波动大。暂时不列入投资范围。

报告重点讨论农业银行,邮储银行,招商银行,平安银行和兴业银行的基本面。

银行股挣钱效应:

认知偏差:银行股护城河高,盘子大,涨幅不大。

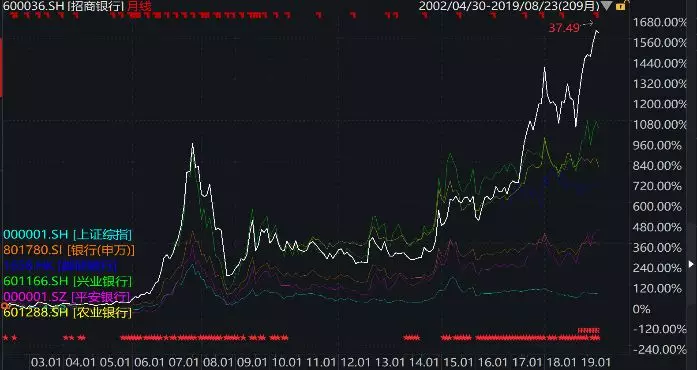

上图可以看出,从2002年到2019年,银行指数跑赢上证综指,其中招商银行以16倍涨幅跑赢其他竞争对手。

走势趋同性高,暗示有周期效应。

银行股周期属性:

银行具顺周期属性,但我国银行目前未经历过完整周期。

生息收入顺周期性:生息收入为利润主要来源。经济上升期,企业盈利能力和融资需求高,息差收入高,坏账低。经济下滑期反之。

非生息收入顺周期性:经济繁荣企业对银行服务要求高;理财产品代销随资本市场上涨需求大增。

流动性:M2增速和银行股价呈正相关。

目前周期:

社融增速加快, 2019年上半年同期增长7705亿元,对实体贷款增加1.26万亿。

社融的提升(融资相对容易)有机会带来企业盈利见底反弹和利润提升。社融的主体是银行,企业数据向好加速银行业务需求。

虽然目前处在经济下行周期,但社融增速加快,理财子公司设立,短期宽松的货币政策,依然对基本面有支撑。

银行面临的挑战:

利率市场化:是否会极力压缩净息差来争取客户扩大资产规模?此担忧不必过度,因监管对核心一级资本充足率有要求,银行要平衡资本金和扩张脚步。

互联网银行,第三方支付(微信,支付宝),大型零售商(如京东)的威胁:参与者增加,抬高了银行获取资金的成本,但仍是最大的融资渠道。其他参与者也需遵从资本充足率,故不会发生肆意扩张行为。银行资产随着M2增长会线性上推,行业总资产越做越大,非同一般行业的存量竞争。

混业经营趋势:既带来交叉销售的机会,也增加了风险,对银行人才和管理上有挑战。

企业融资渠道增加:股市,债市为大型企业提供融资渠道。所以零售银行受市场重视。

银行业特性解读:

财报特征:从资产负债表开始看,衡量资产和风控质量。利润表是资产和负债匹配后产生的结果,衡量经营效益。现金表意义不大,因现金是银行买卖的商品,是结算利润的工具。

负债端:客户存款为负债端核心,存款结构特性决定银行的竞争力和发展趋势。

活期存款相对定期存款,对利率波动敏感。

同业存款相对安全,管理费低,利率成本高。同业配置靠期限错配(借短配长,负债端比资产端利率下行快),挣利差。问题是资金在银行系统,未传到实体,不产生正向效应。

零售客户存款受利率市场化影响较小,财富管理,个人贷款以及信用卡业务发展空间大。个贷相对企业贷款利率高,客户粘性高,银行议价能力强。继零售之王招行后,各家股份制银行进入此领域争夺客户。但零售客户需深耕和时间的积累。

高杠杆是银行的经营特色,上市银行普遍在12-20倍,风险和收益随之放大。但银行的高杠杆有高保护,一是因为很多接近无风险资产如现金,国债。二是监管要求银行拨备减值准备金。发生不良资产的损失从准备金核销,不影响当期利润。但提取拨备是从利润扣除,也叫拨备覆盖率:准备金金额/不良贷款余额。被看做是区分各家银行风控标准的重要指标之一,也被看做利润的调节器。

资产端:主要为客户贷款和垫款。

贷款和垫款即是利润的主要来源,也是不良资产的发源地。

公司业务和经济周期挂钩明显,客户议价能力强导致收益低。

零售业务为趋势,有两种发展模式。偏负债端,如招行模式,获取客户主账号存款机会,同时增加非息收入机会,护城河较深。另一种偏资产端,如平安模式,提供高收益如信用卡产品,对银行风控体系要求严格。

保守的投资者可将商誉移除净资产,如招行2008年购买永隆银行,现在商誉占比总资产比值较小(0.14%),可忽略。在发生年份应注意。

资产/负债的风控和资产质量衡量:拨备率&核心一级资本充足率。

拨备率覆盖:监管要求最低标准为150%,银行拨备越高代表减值策略越严谨。

加权风险/总资产:衡量银行风险资产的指标之一,招行和农行采用内部高级法。平安,兴业采用权重法。

核心一级资本充足率:系统性重要银行不低于8.5%,数值越高代表短期无融资需求,具备扩张能力或维持高分红。也可看成银行业护城河,限制了恶性竞争。

盈利能力:可调节利润成份大,用营业收入是行业通用标准。

利息收入:国有大行息差大,利息收入大。但过度依赖利息收入,面临转型困难。

中间业务:盈利渠道多,依赖客户的数量和资金量,整体业务风险较低,除信用卡业务,因信用卡业务本身接近利差业务,需计入风险资本金且容易产生不良贷款。国外经验表明利率市场化会提高中间业务/收入占比。

成本/收入:衡量运营效率指标之一。

资本回报能力: ROE&分红率。

注意高ROE的原因,是因为杠杆高还是盈利能力强。以及保持高分红的能力。

银行估值:PE=PB/ROE。

绝对估值法,如DCF, 难点在于银行业务和折现率难以预测。相对估值在银行业内比较流行。PEG不适合,因银行有周期属性,PEG假设公司长期保持高速发展。PS适合目前盈利不稳定,短期靠销售大幅增长换取长期利润的逻辑,不适合银行。

建议银行估值考虑同时衡量ROE和PB。ROE衡量每股净资产的盈利能力,PB是要达到这个回报所付出的风险,也是PE的变形版。

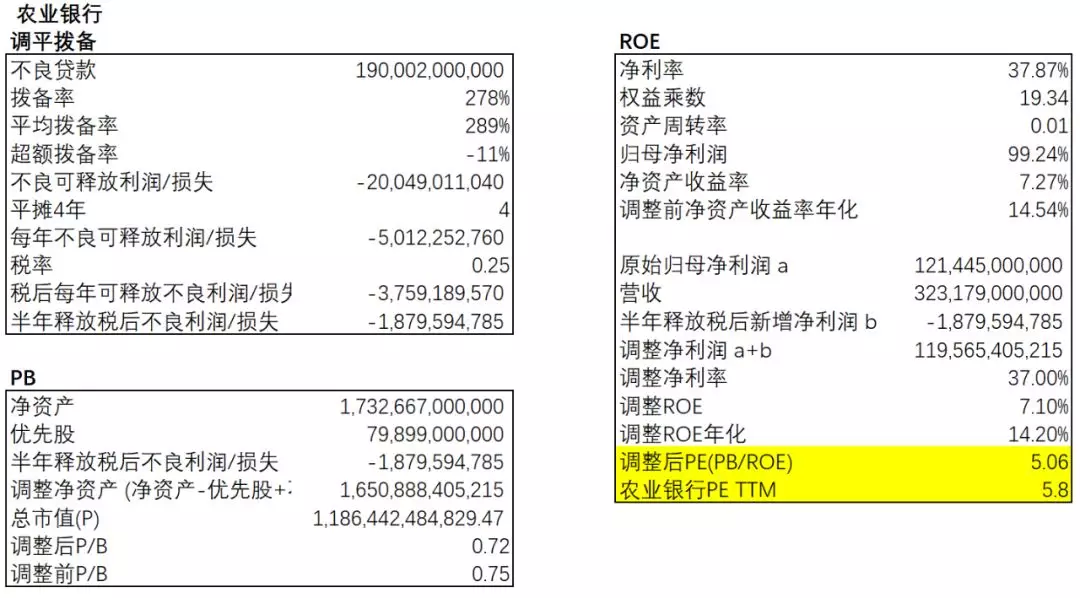

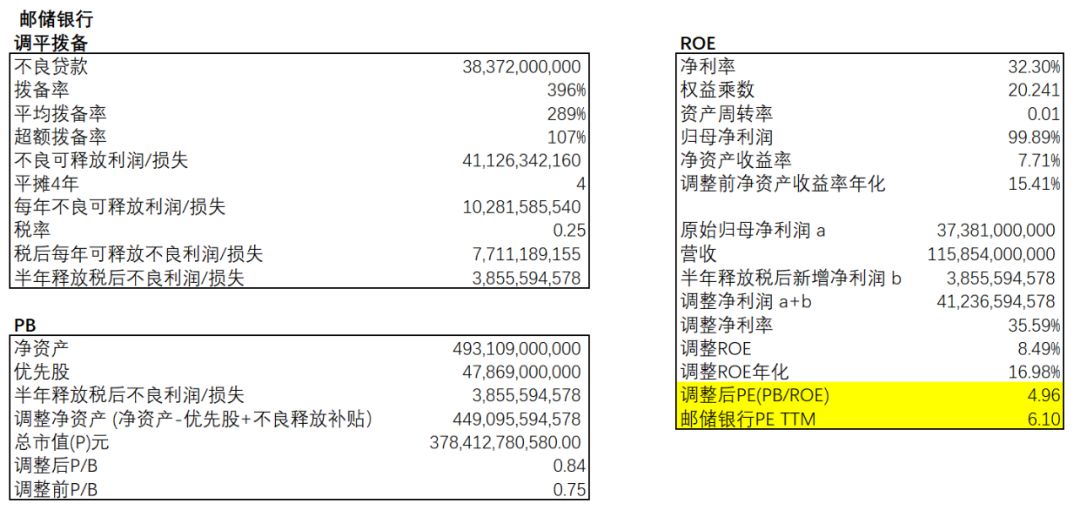

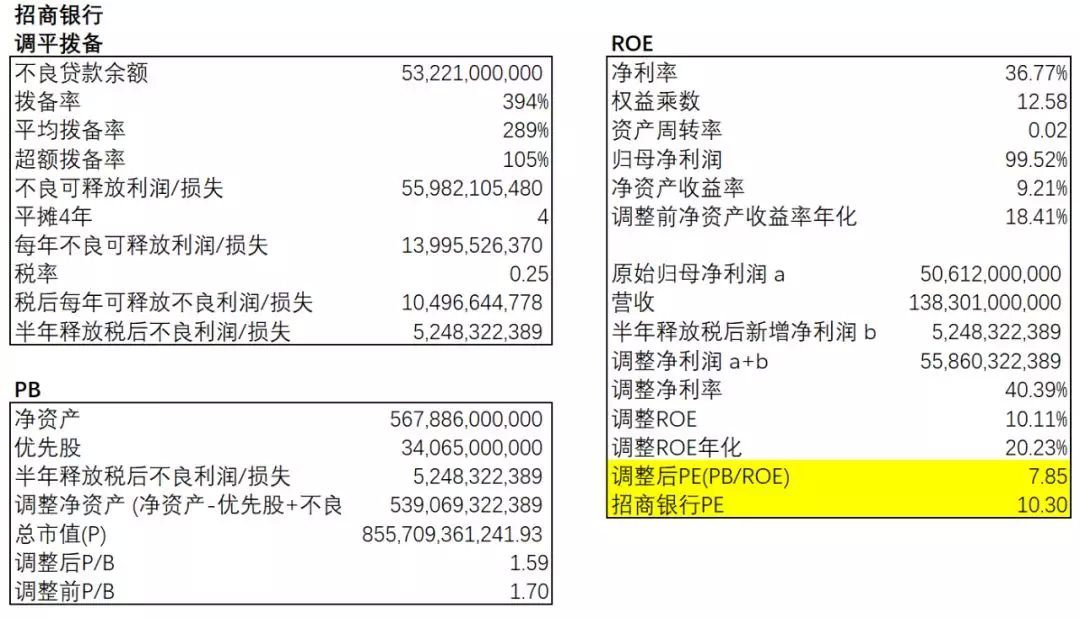

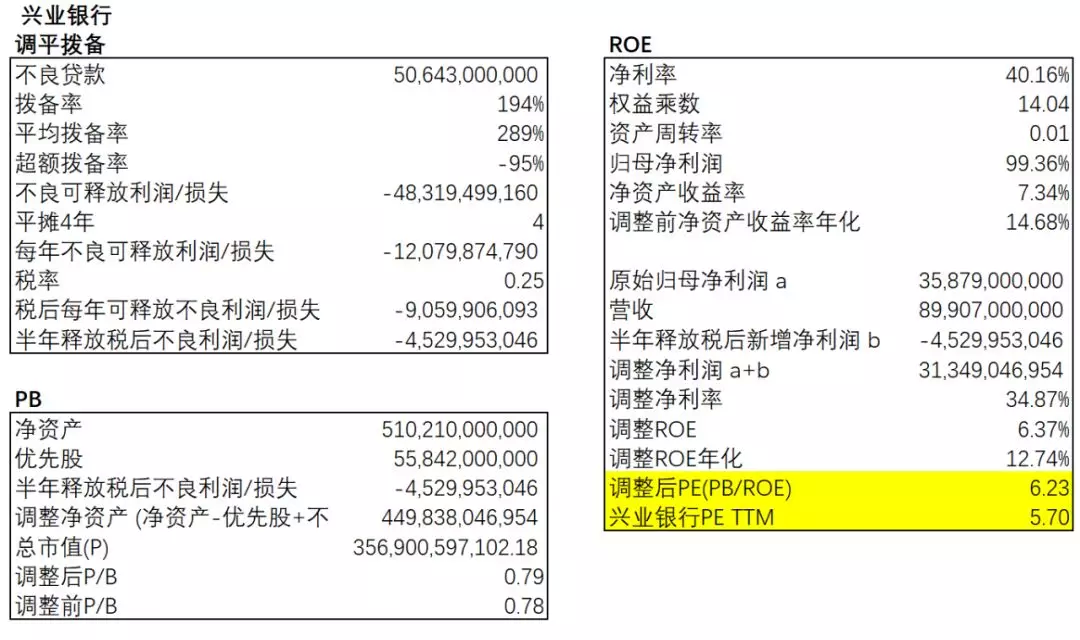

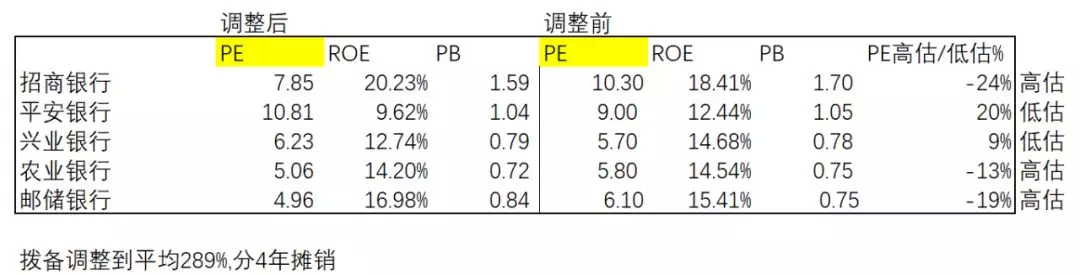

因各家银行拨备率不同造成利润可调节空间大,此报告采用5家银行2019年半年报平均拨备率(289%)作为基础,使各家拨备调平。将多出或减少的拨备金额(按4年平摊),加回或移除净资产和净利润,重估PB和ROE, 得出调节后PE判断股价合理范围。市值按2019年8月29日收盘价计算。

农业银行VS.邮储银行

农行和邮储都面向“三农”,是综合性国有大行。邮储网点数量超4万个覆盖99%的中国县域服务超5.89亿零售客户,农行将近3万个网点,两家都走规模路线,看作合适的可比标的。

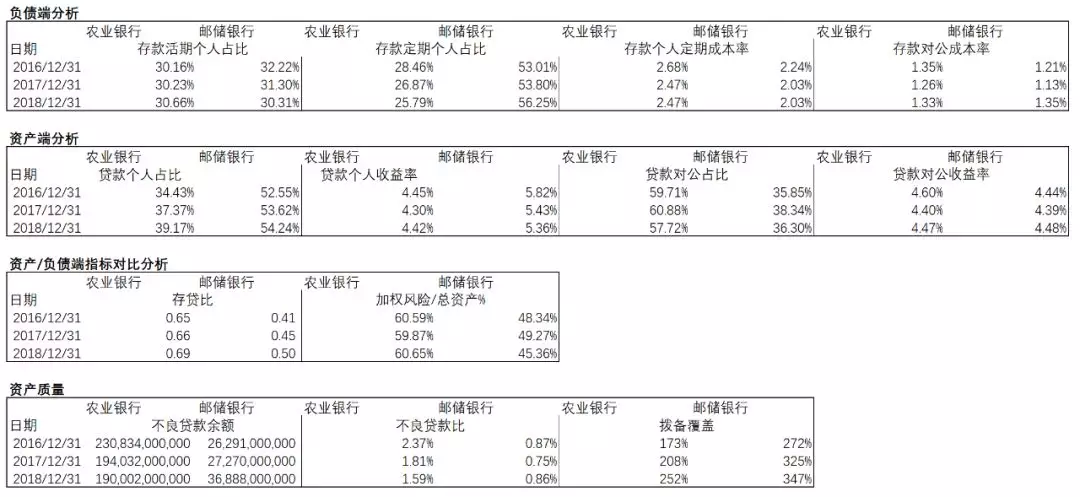

邮储因覆盖区域大,吸取大量定期存款接近50%,远高于农行。邮储负债成本低于行业平均标准也是得益于网点多。

存贷比农行和其他国有化类似,接近70%,邮储近年来提升到50%,但还有上升空间。近两年国家政策鼓励基建(低风险项目)贷款,对农行和邮储都有利。存贷比低暗示邮储的风险偏好低,但资金使用效率也低。

加权风险资产农行在60%左右与其他用高级法测量的银行相似,邮储仅有50%。过低的风险资产也暗示盈利能力偏低。

两家银行不良贷款占比都成下降趋势,邮储因对贷款依赖有限且主要投向政府项目,显得过于低。拨备率邮储更为保守。

从盈利角度,邮储主要依赖利息收入,中间业务占比远低于农行。暗示邮储运营能力一般,没更好的利用规模和客户资源提高收入。在利率市场化下,转型不如对手灵活。

农行的成本/收入比,相对邮储有优势,因邮储为自营+代理的模式,每年要支付给邮政集团高额代理费用,占比营业支出50%。自营网点占比20%。

农行上市以来,基本面好转,不良率下降,在2011年营收赶超中行。ROE保持在国有大行中值, 但成下降趋势,邮储偏低。高资本充足率暗示农行短期融资需求不高,邮储仅高于红线1%。另外邮储今年回归A股计划已被受理。

农业银行VS.邮储银行估值

农行的拨备率和平均值相差不多,对PB和ROE重估影响不大。根据2019年半年报数据测算,农行略微高估。

邮储拨备率超出100%,比行业其他银行保守。重估PE显示邮储高估。

两家ROE类似,但农行盈利能力强。邮储杠杆稍高,但杠杆并不是核心竞争优势。

结合以上分析,得益于规模效应,两家银行稳定性和分红率高。但未来能否利用规模优势开发新业务迎接利率市场化,对大行来说都是挑战。目前看农行优势强,非息收入占比的持续提高,成本优势和资本率充足。网点多的优势随着金融科技的发展会弱化,体现在股份制银行增速已经超过大行,需注意大行的运营成本和效率。邮储从上市定价就过高,目前尚未用新增业绩全部冲销,虽然净息差有优势但高成本已大部分抵消,体现在净利润率不如农行高。

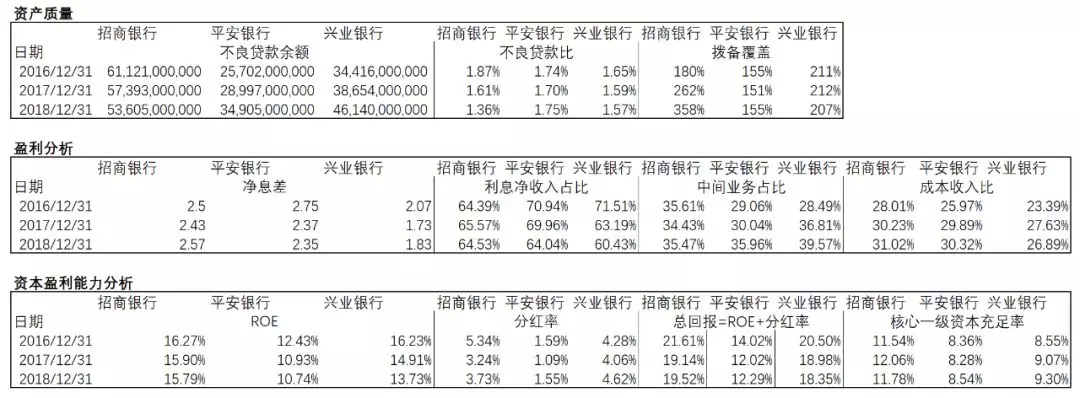

招商银行/平安银行/兴业银行

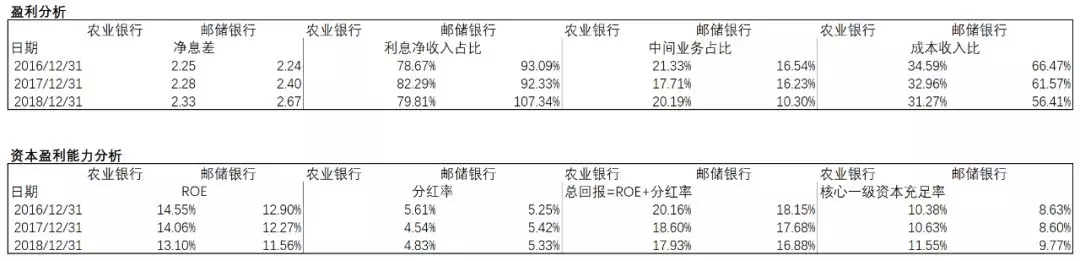

负债端,招行在个人零售业务有绝对优势,个人活期存款占比超24%,其他对手仅为5%-8%。且负债成本低2018年为2.69%。暗示招行负债能力强,能吸引优质客户挣取更多的利差收入。

资产端,平安银行近3年零售贷款占比大幅增加,借助于集团的客户引流,值得关注。平安个贷收益率高于其他两家是因信用卡贷款占比增加较快,如下图。信用卡和其他个贷相比风险较高,且需占用风险资本金。也体现在平安的核心资本充足率较低,刚过监管标准8.5%,而招商的核心资本率为11.78%。

同业之王,兴业银行对公贷款占比为三家最高,且成本率最高为4.82%。因同业资产的规模主要靠利率吸引银行间客户。

三家股份制银行存贷比都高于农行和邮储,体现了对风险的偏好以及运营的灵活。在核心资本率稳定的情况下,高存贷比带来高收益。

加权风险资产招行的比例偏低,因采用高级法计算。其余两家在控制范围内,70%左右。

招行的净息差比较稳定,代表资产质量好,也是因为零售客户的利润空间大带来的高净息差。兴业的息差相对差,因主打对公客户。

三家银行中,招行的利息收入占比最低,中间业务占比最高。与其贷款结构有关,因招行零售贷款占比高,金额小,抵押大且分散,比单一大企业贷款风险小。另外,零售业务提高了高净值客户忠诚度,财富管理带来的非息收入十分可观。深耕多年的零售业务加深了招行的护城河,私人银行客户管理的资产已经超过工行。

招行的另一个特色是拨备率高,2018年的拨备率超过监管要求2倍,红线仅为150%。高拨备率暗示招行对风控的严格以及有调节利润的空间。

平安银行连续三年的拨备覆盖在边缘徘徊,高风险(信用卡)业务占比高,且核心资本充足率刚达标。换句话,高收益率是在风险加大的前提下得来的。

招行的ROE和分红率明显高于平安,带来投资人接近20%的回报。

兴业从ROE, 分红,资本充足率,成本收入看都中规中矩。

招商银行/平安银行/兴业银行估值

拉平拨备率到平均标准289%,数据显示招行目前股价已经高估。暗示市场已给予招行高质量资产,高效运营能力以及高拨备率带来的估值提升。值得注意的是,招行的ROE质量很高,在三家杠杆率最低的情况给予股东最高的回报。

平安股价低估,兴业略微低估。

结合以上分析,招行的资产质量和风控体系最完善,但目前估值过高。平安目前股价低估,但平安的风险偏好相对高且核心资本率刚在监管线,不排除未来有融资的可能性。兴业估值不高,但同业业务竞争充分,资产和盈利能力中等。

总结

农行和邮储作为国有大行有规模,稳定和高分红的优势,但效率不如股份制银行。在估值合理时,可以优先考虑农行。招行是三家股份制银行资产质量最高,零售业务护城河最高的银行。平安借助集团,零售业务发展快,是一匹黑马,但风险标准没招行严格。兴业的同业业务竞争激烈,利润没零售高,目前转型成本高。招行fwd PE在7倍附近,农行在5倍附近时,会有安全边际。