本文源自“CITICS石油石化”微信公众号,作者中信证券黄莉莉,原文标题为《中海油服跟踪报告:油技板块成长支撑公司业绩估值双升》。

核心观点

受益中海油“七年行动计划”,公司钻井业务量领先市场恢复;油技业务技术突破叠加国际化战略打开广阔发展空间,且提振估值。调高公司19-21年业绩预测,预计未来两年业绩CAGR在50%以上,参考国际同行估值并考虑一定溢价,给予公司13.15元目标价,维持A股“增持”和H股“买入”评级。

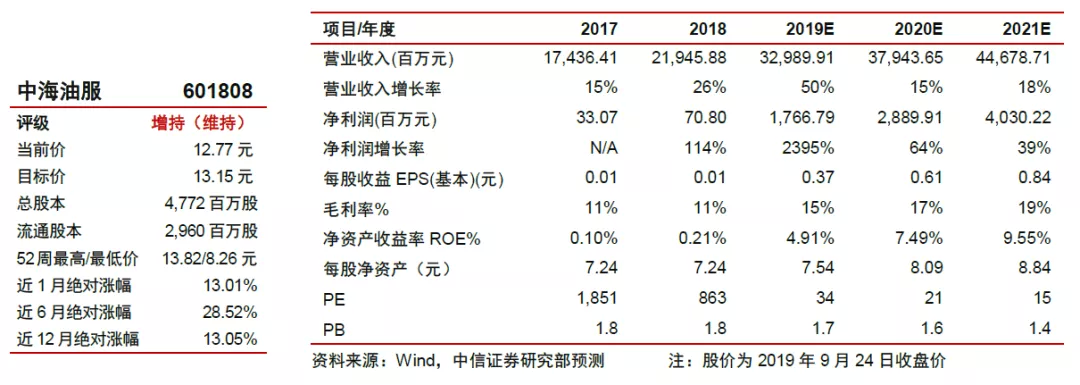

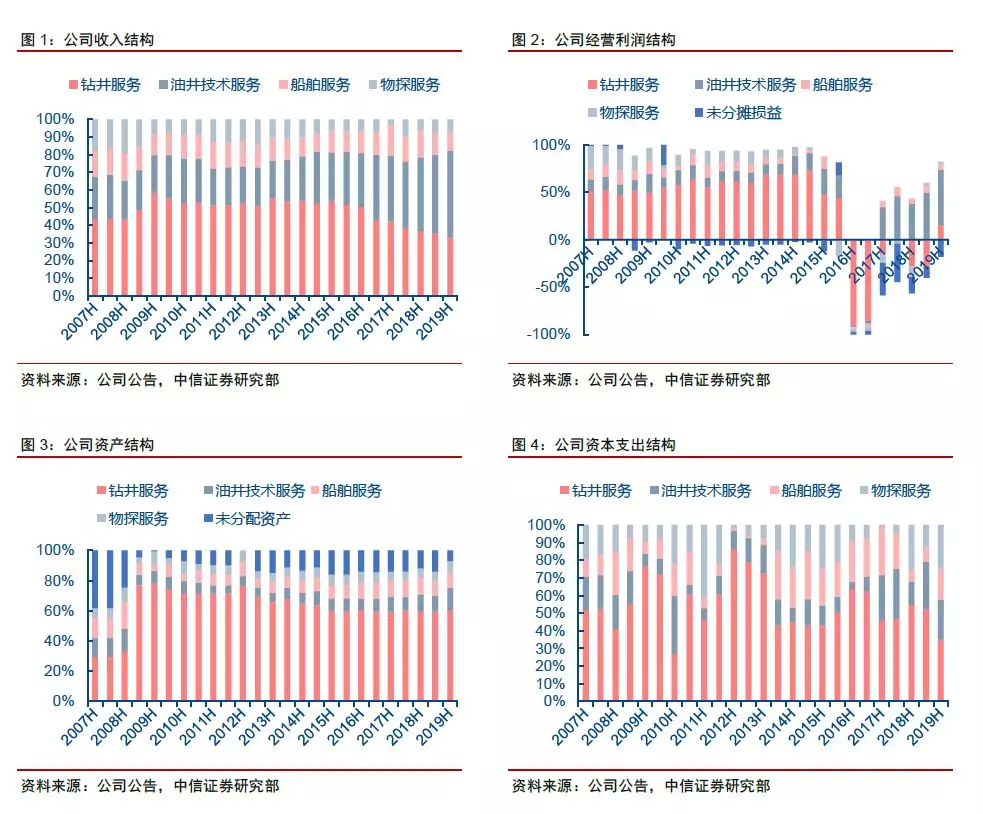

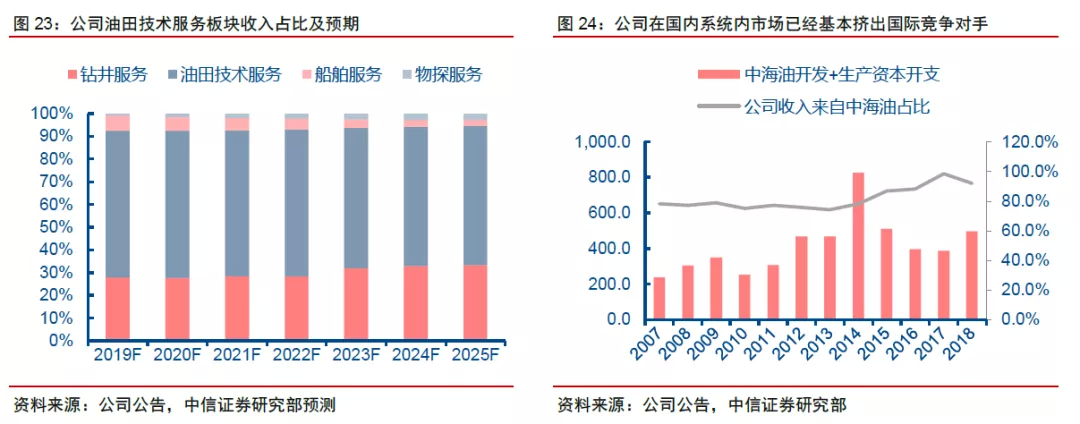

钻井是传统重点,油技成新生力量。历史上,公司钻井业务收入和利润长期占比超过40%,板块资产占比60%以上,是公司传统重点板块。2016年起,油技板块收入和利润贡献率快速提升,2015H1-2019H1,该板块收入年均+46%,经营利润年均+56%。2019H1,油技板块收入/经营利润贡献率已经达到49%/93%,盈利水平已经恢复到历史较高水平。

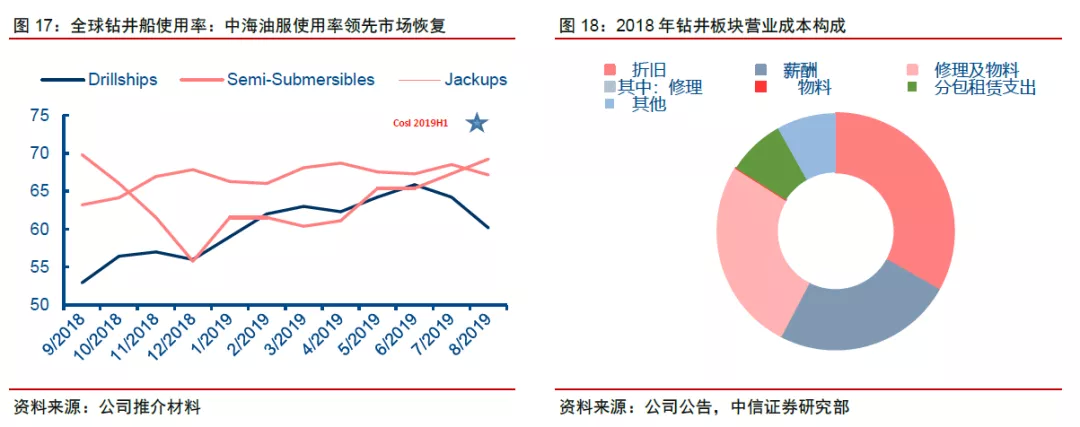

钻井领先市场恢复,使用率先行,日费率随后。受益中海油“七年行动计划”,公司钻井业务领先市场恢复。我们估算,按当前日费率水平,公司日历天使用率达到95%的历史高位时,经营利润约30亿元;若盈利要达到历史高位的65亿元,则需要日费率突破12万美元,较当前水平+40%。历史经验显示,钻井业务日费率提升滞后使用率达到高位时点1年以上时间。

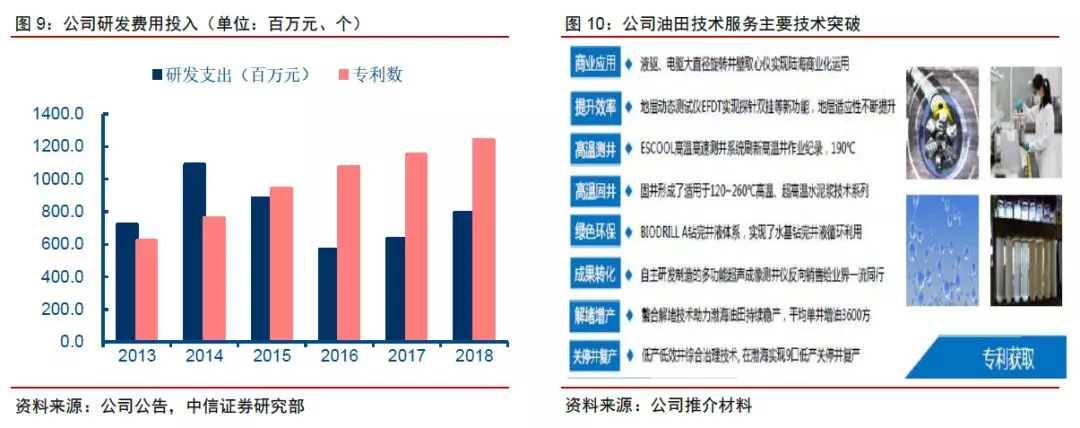

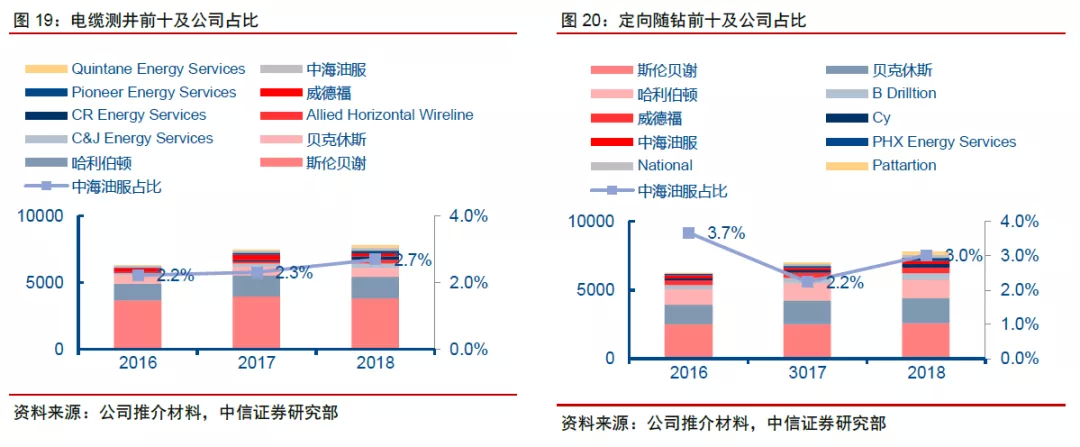

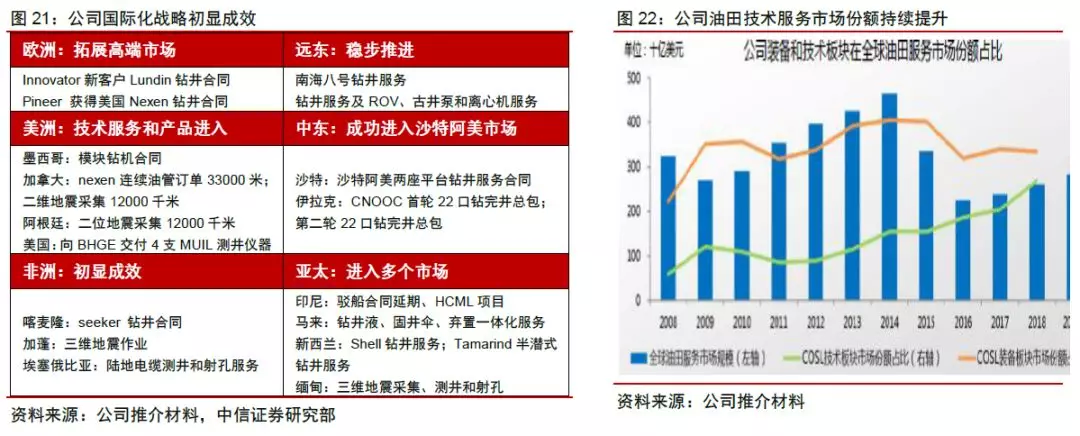

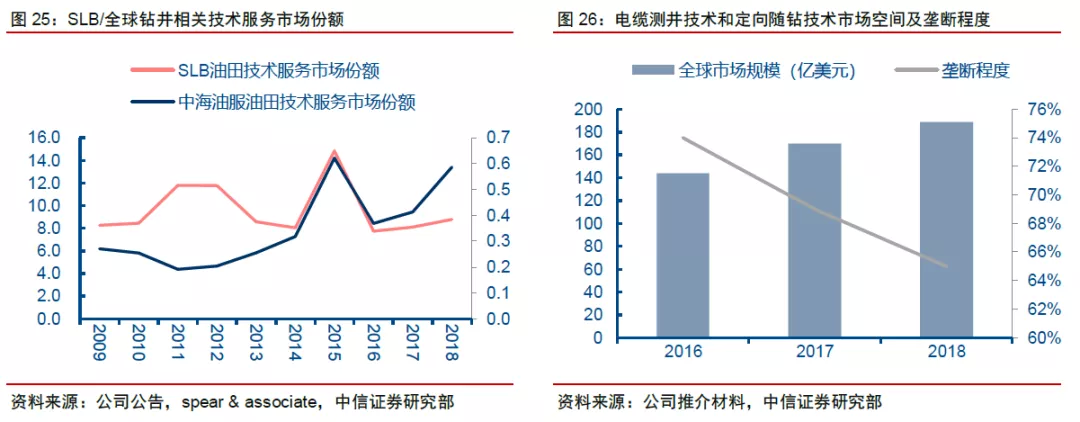

油技板块国际化战略+技术突破打开成长空间。2012年公司组建研发团队,2017-2018年,公司在定向随钻和电缆测井两项技术上取得突破。截至2018年,公司已成功挤出系统内(中海油)的国际竞争对手,油技业务开拓海外市场的时机成熟。2018年,公司油技市场份额仅0.6%,与SLB的9%相比具有很大提升空间。根据公司规划,油技板块2020年收入占比50%,2025年占比70%;我们估算若目标得以实现,当年公司油技板块收入有望突破200和400亿元,经营利润突破45和125亿元,贡献率均超过50%。

风险因素:油技业务受制产能业绩低于预期;海外作业发生事故导致亏损;国内油技服务毛利率受甲方定价拖累下滑;公司油技研发进展缓慢,市场被他人抢占;中海油上游勘探开发支出低于预期;外包费用大幅攀升。

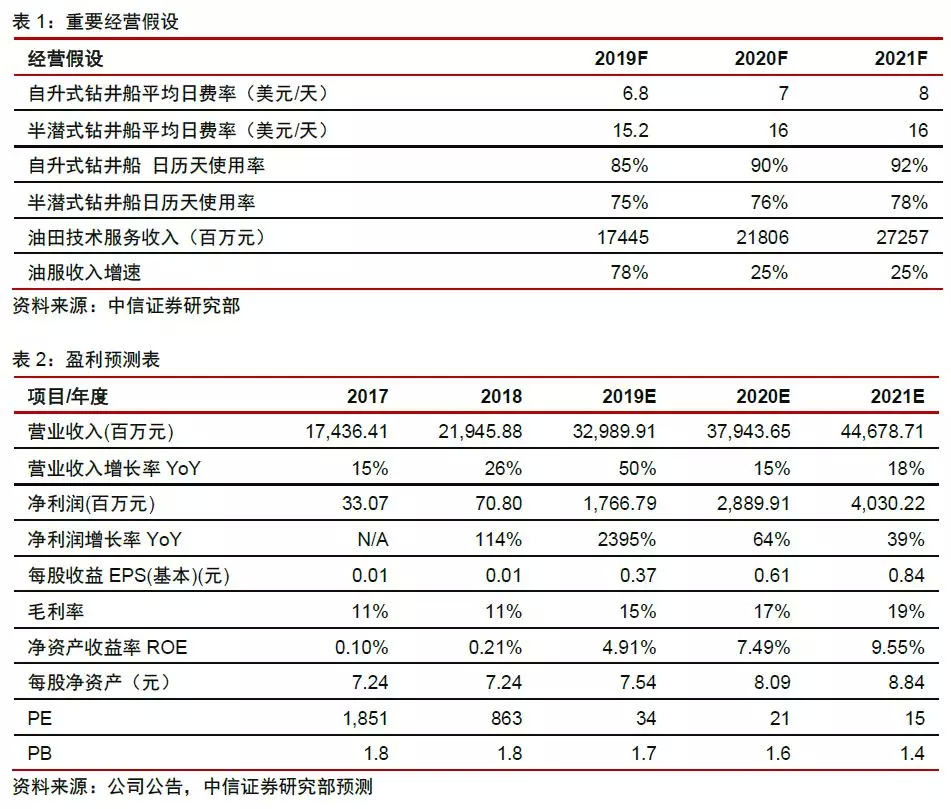

投资建议:油技业务估值较钻井高且波动小,公司油技业务贡献率提高将有效提升估值。考虑公司油技业务广阔的发展空间,中海油资本支出强度超预期,提高公司2019-21年归属于母公司净利润预测至17.7/28.9/40.3亿元(原为16.7/26.7/34.5亿元),对应EPS预测0.37/0.61/0.84元,当前A股价格对应PE34/21/15倍。综合PE、PB估值方法,参考国际同行估值,考虑到未来两年业绩CAGR超过50%,公司应享受一定溢价,给予目标价13.15元,维持A股“增持”和H股“买入”的投资评级。

正文

业务结构:钻井是传统重点业务,油技成新生力量

钻井业务是公司传统盈利重点来源

2018年之前,公司钻井业务收入和利润占比均在40%以上。此外,钻井板块资产占公司总资产的60%以上,资本支出占比长期在40%以上,是公司传统最为重要的板块。

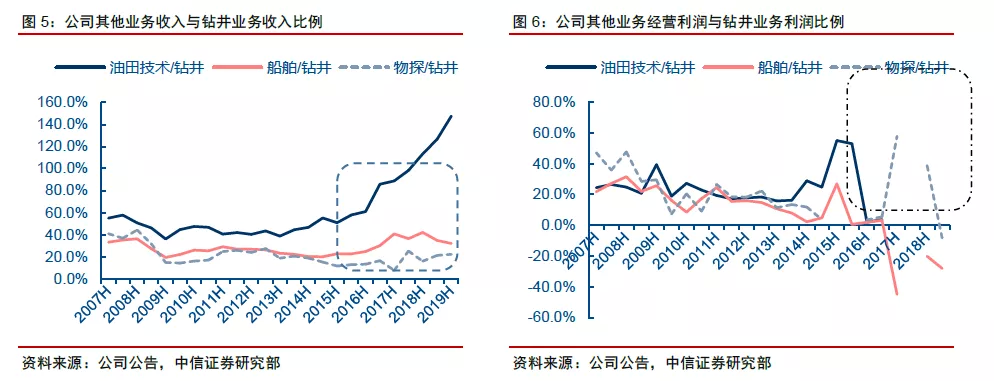

2016年之前,公司其他业务板块收入/利润与钻井板块收入/利润之间的相关度较高,其比例保持在稳定的震荡区间,体现了船舶、油田技术主要围绕公司钻井业务展开的盈利模式以及钻井业务的重要性。

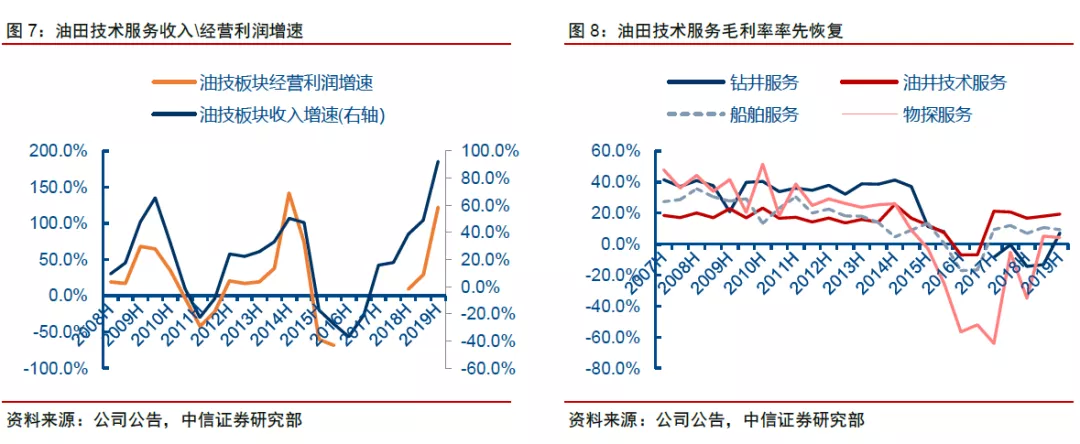

油田技术服务快速发展

2016-2017H1开始,公司油田技术服务板块收入和利润贡献率快速提升,成为支撑公司在行业低迷期保持盈利的重要力量。2015H1-2019H1期间,公司油田技术服务板块收入复合增长率46%,经营利润复合增长率56%(2017H1-2019H1,2016年公司和板块亏损)。同时,公司油田技术服务板块盈利能力在四个板块中最为稳定,且板块目前已经基本恢复到历史较高油价水平下的盈利水平。

钻井板块盈利突破历史高位尚需时日

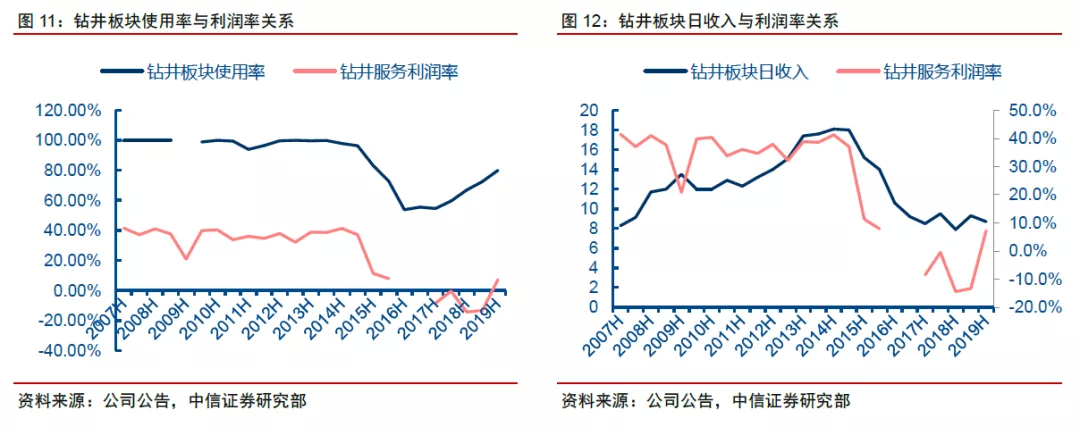

钻井业务属于重资产业务,其盈利能力依赖设备的使用率和服务价格(日费率、日收入)两个指标。当企业地区使用率达到高位时,还可以通过外租船的方式提升服务能力,外租船盈利能力取决于外包费用与日收入的差值。

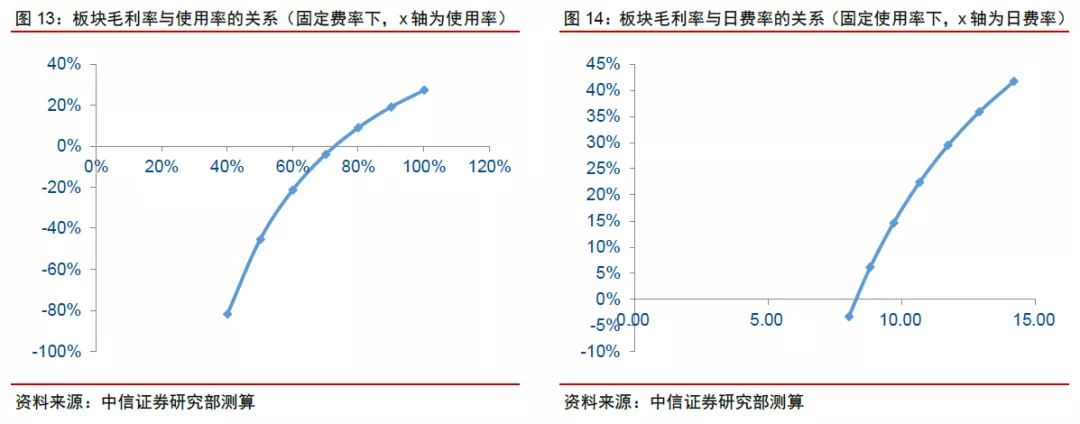

截至2019H1,公司管理和运营钻井船自升式38艘、半潜式14艘,其中外租船13艘。我们估算,公司钻井板块日收入不变情况下,使用率的盈亏平衡点为73%左右。在行业景气低谷期,使用率提升对毛利率提升的效果明显,而日费率提升对毛利率提升的效果与行业景气度相关性较低,更加均衡。

截至2019H1,公司钻井船板块综合日收入8.7万美元,其中自升式日收入6.8万美元,半潜式日收入15.1万美元。粗略可以按照2条自升钻井船盈利=1艘半潜式盈利估算。按照2019H1数据,估算增加1艘自升式钻井船作业,按照76.6%的日历天使用率(即作业天数280天左右),年化经营利润约1300-1500万元;若日费率增长1万美金,则每艘自升式经营利润可增加2000万元。

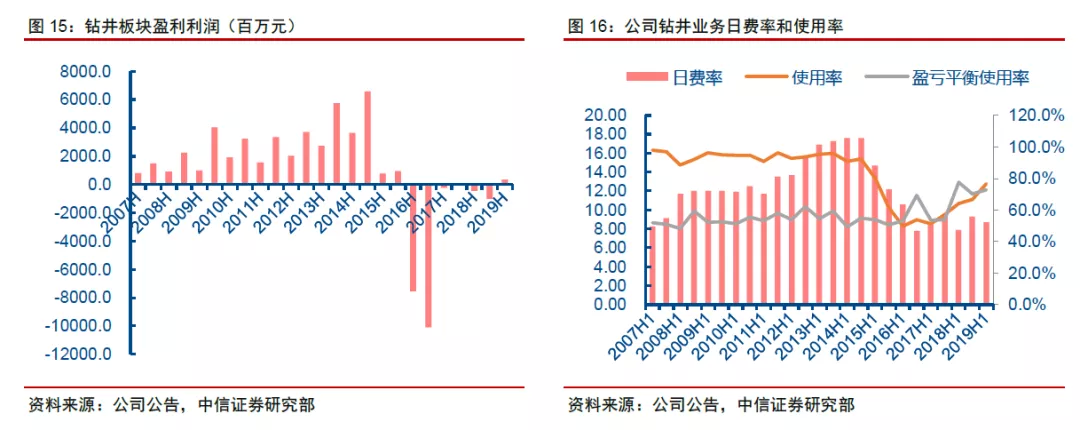

板块盈利恢复:使用率先行,日费率随后

钻井板块经营利润在2014年达到历史高点的65亿元规模,当时中海油资本支出达到历史新高。截至当年末,公司管理运营44座钻井平台,其中33座自升式钻井船和11座半潜、2座生活平台及5座陆地模块钻机,同时外租3艘船(非全年作业)。整体作业天数13898天,日历天使用率91.8%。

由于修船需求,钻井板块历史最高日历天使用率曾经达到97%,高位区间为95%-97%;且钻井船使用率突破80%之后,日费率才会开始出现整体的上涨。2008年油价暴跌后,公司日历天使用率保持90%以上的较高水平,而日费率一直到2012年才开始明显上涨。

因此,我们假设日费率保持在8-10万美元水平,当日历天使用率达到95%时,板块作业天数合计(目前运营52艘船,含外租13艘)18031天,收入113.60亿元(人民币/美元汇率=7)。成本方面:2018年公司板块成本76.22亿元,其中可变成本主要是修理及物料和分包租赁成本。我们预计板块成本在使用率达到95%时约85亿元,板块毛利约28.6亿元。反之,公司营业利润要达到65亿元,则需要日费率提升至12万美元/天左右,较当前水平上涨近40%。

技术突破+国际化战略打开油技板块空间

持续研发投入推动板块发展从量变到质变。与钻井、船舶和物探板块依靠提高设备使用率+服务价格提升来获得毛利率提升空间的重资产盈利模式不同,油服属于轻资产业务,核心技术一旦突破,可在较长时期享有高毛利。

2012年,公司组建研发团队,成立中海油服燕郊科技园。园区占地面积45公顷,建筑面积11.2万平方米,总投资22亿元。随后2015年建成具备100井次以上实钻实验能力的基地,为公司攻破核心油田技术服务项目提供支持。2017-2018年,公司在定向随钻钻井和电缆测井两项技术取得明显突破。2016年,两项技术市场份额均已经进入世界前十大行列,其中定向钻井市场份额稳定在3%左右,电缆测井技术份额稳步提升。

国际化战略打开成长空间

历史上,受限于技术水平和能力,公司油田技术服务业务主要为国内钻井业务提供支持。随着技术瓶颈的突破,公司在油田技术服务业务上已经基本将系统内(中海油)的国际竞争对手挤出,开拓海外市场的时机成熟。2018年开始,公司油田技术服务开始布局国际化战略。

根据公司规划,油技板块2020年收入占比将达50%,2025年收入占比将达70%。按照钻井板块业务稳定恢复,物探、船舶板块收入与钻井业务保持稳定相关性的假设,公司油田技术服务板块收入有望突破200-400亿元,按照20%的EBIT margin测算,板块贡献经营利润2020年将达到45亿元,2025年将达到125亿元,均超过整体经营利润的一半以上。

截至2018年,公司油田技术服务板块收入占世界油田技术服务市场规模的比例仅为1.3%,而龙头公司SLB钻井相关技术服务市场份额约13%;若包含生产等其他技术,公司市场份额为0.6%,与SLB的9%左右也有很大提升空间。

另一方面,公司近几年技术突破主要集中在电缆测井和定向随钻两方面,两项技术市场规模2018年约189亿美元。随着更多企业技术突破,市场垄断程度逐年下降。随着公司油田技术服务业务国际化战略的推进,公司油田技术服务收入规模成长空间巨大。

油服贡献提升助推估值提升

油田技术服务业务具备资产轻、高研发、高回报(高毛利率)的特征,其估值较重资产、高资金投入、周期波动大的钻井业务高。

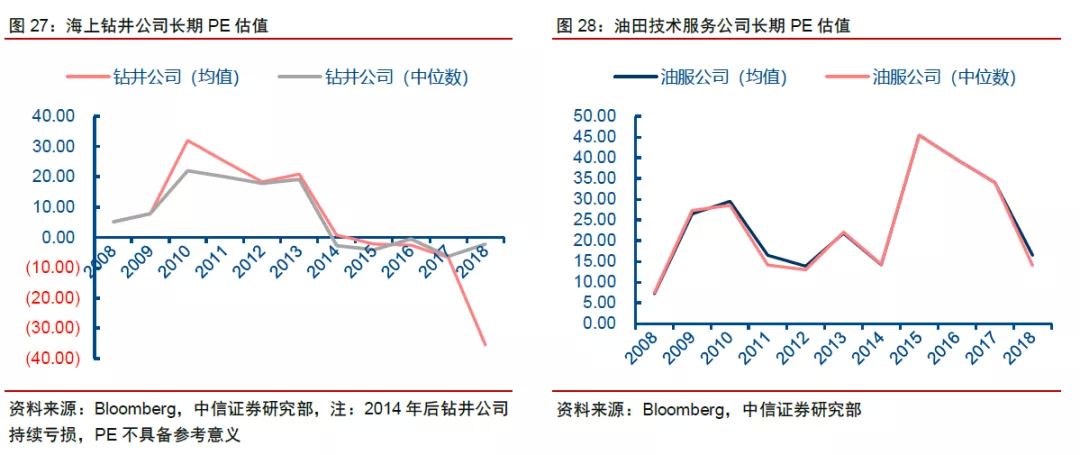

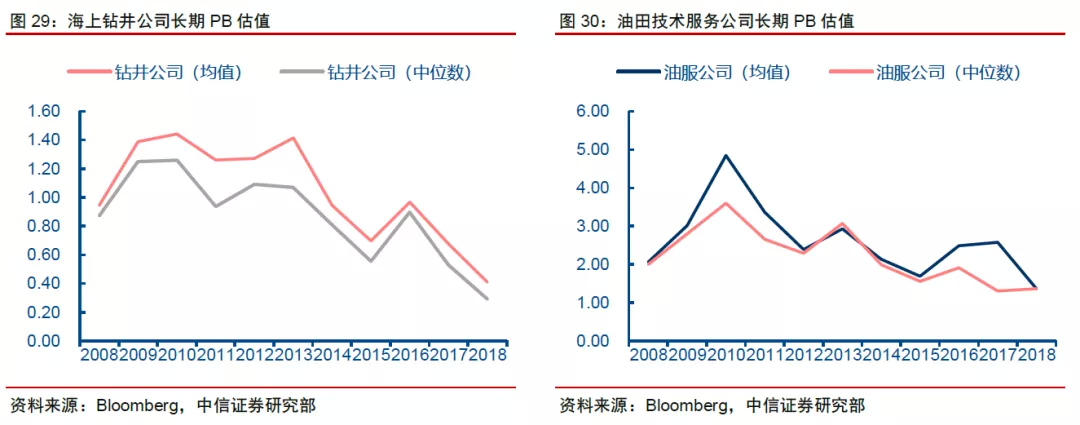

历史上看,油田服务类企业PE估值区间为7-45倍,中位值在15-20倍;PB估值均值在1.3-5倍,中位值在2倍左右。相较而言,海上钻井公司PE估值区间为5-30倍,中位值15-20倍;PB估值均值在0.4-1.5倍,中位值0.8-0.9倍。油田服务业务占比提升将有利帮助公司提升估值。

风险因素

公司油技服务受制生产能力收入增幅低于预期的风险;公司海外作业发生事故导致亏损的风险;公司国内油技服务毛利率受甲方定价拖累下滑的风险;公司油技研发进展缓慢,市场被其他人抢占的风险;中海油上游勘探开发支出低于预期的风险;外包费用大幅攀升的风险。

投资评级及建议:A股“增持”,H股“买入”

我们提高公司2019-21年实现归属于母公司净利润预测至17.7亿/28.9亿/40.3亿元(原预测为16.7亿/26.7亿/34.5亿元),主要来自钻井使用率假设较前期有所提升,且略调高油田服务毛利率。其中,2020年钻井板块和油技板块贡献的毛利占比为28%和65%。

2019H1公司油田技术服务板块ROE在30%以上,预计2020年整体ROE达到8%的水平,2020-2021年业绩CAGR在50%以上。考虑公司业务结构变化及近两年的高成长性,我们综合PE、PB估值方法给予公司定价:

1)考虑到2020年开始,预计公司油田技术服务板块盈利贡献过半,按照油技服务公司PE中位数15-20倍,考虑公司业绩高成长性,给予一定溢价,按照2020年30倍PE,目标价为18.3元;

2)按照PB估值,公司油技板块2019H1净资产30亿元,其他业务净资产293亿元,考虑2020年各板块净资产增长8%;分别参考国际同行估值及业务盈利能力,油技板块给予3-3.5倍PB,其他装备板块给予0.9倍PB,公司合理价值为354亿元,对应每股8元。

结合上述两方面估值,我们给予公司目标价13.15元/股,维持A股“增持”评级,港股“买入”评级。