乳业界又迎来一笔令人瞩目的买卖,这次是蒙牛(02319)收购澳洲有机婴幼儿配方奶粉及婴儿食品厂商贝拉米。

智通财经APP获悉,9月16日,蒙牛宣布,公司拟按每股12.65澳元,总价以不超过14.6亿澳元(约相等于78.6亿港元)的价格全资收购贝拉米。若收购达成,贝拉米将派发0.6澳元/股的特别股息。

贝拉米股份在澳洲证券交易所上市,代码为BAL,此次每股收购价格较上一交易日(9月13日)收盘价溢价高达52%。消息公布后,该公司股份当日收涨54.93%至12.89澳元,创去年7月以来新高。但反观蒙牛,开盘后震荡走低,盘中一度跌约4%,当日收跌2.27%,报30.15港元。市场的态度似乎表明,对于蒙牛来说,这不是一笔好交易。蒙牛真的买亏了吗?

贝拉米并非高端婴幼儿配方奶粉

根据公告介绍,贝拉米是一家以澳洲为基地的,全球领先的有机婴幼儿配方奶粉公司,在澳洲、纽西兰、中国及东南亚均设有业务。该公司的有机婴儿配方奶粉和婴儿食品产品比蒙牛现有的业务板块拥有更有的利润率。

蒙牛收购贝拉米的目的有两个:一是希望在高端婴幼儿配方奶粉板块取得突破式增长;其次是扩展东南亚和澳洲等市场。

据了解,随着可支配收入增加、儿童开支增长等因素的带动,婴幼儿配方奶粉是中国所有乳制品板块中最大、增长最快的板块之一。持续高端化发展、在家庭户数较多及出生率较高的低线城市的市场渗透率扩大,将成为市场未来增长的驱动力。

在婴幼儿配方奶粉的整体市场中,有机婴儿配方奶粉增长速度较显著,利润率较高。消费者往往认为含有有机成分的奶粉质量和安全标准更高,在这一观念的推动下,近年来,中国婴幼儿配方奶粉的有机市场份额显著增长。

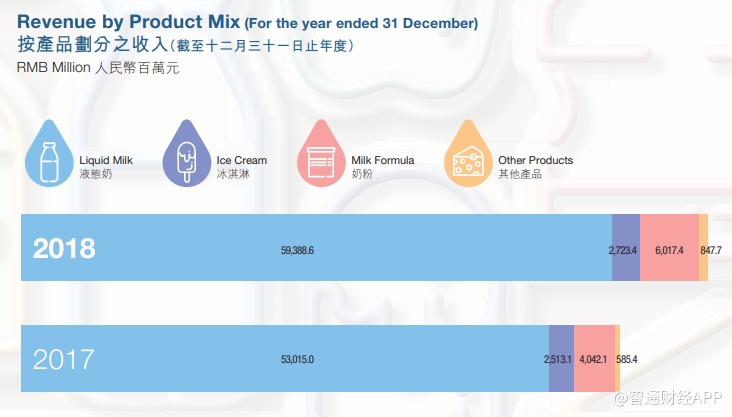

据智通财经APP了解,相比贝因美、伊利、澳优等公司,蒙牛的奶粉业务起步较晚,占比较低,主要通过收购的君乐宝及雅士利开展的奶粉业务,不过多年来受雅士利拖累,一直处于亏损状态。2018年,蒙牛奶粉业务收入为60.17亿元,同比增长48.9%,占总收入的8.72%,也是在这一年,奶粉业务才终于扭亏为盈。

当众人以为其奶粉业务走上快速道时,蒙牛作出了一个大胆的决定:40亿元出售君乐宝51%股权。值得一提的是,2018年君乐宝为蒙牛贡献了约20%的营收、10%的利润。这意味着公司失去约20%营收的同时,将多一个熟悉的竞争对手。据公司管理层称,出售君乐宝可以让蒙牛更加聚焦主品牌和高端产品,收到的逾40亿现金会用于收并购。

于是就有了蒙牛与贝拉米的“联姻”。

那么,贝拉米是否是值得蒙牛青睐的高端婴幼儿配方奶粉品牌呢?至少目前是否定的,因为贝拉米目前还是一家未获得配方注册的乳企。

2016年10月,我国婴幼儿奶粉注册制正式施行,按照政策要求,2018年1月1日起,未通过配方注册制的奶粉产品不能在中国境内生产和销售。资料显示,截至2018年12月,中国一共批准了1195个婴幼儿配方乳粉产品配方,但很不幸,其中没有贝拉米。这说明贝拉米在研发能力、生产能力、检验能力或生产规范等方面还未达到相关要求。

据悉,贝拉米的产品曾多次曝出质量问题。2017年,贝拉米一家收购工厂生产的婴幼儿奶粉标签不合格,最终被退货或销毁处理。2018年5月,香港食品安全中心发布食品检测结果显示,贝拉米4款产品因质量问题被下架,不合格原因是脂肪含量不符合要求。

奶粉新政实施后,一直未能通过配方注册的贝拉米陷入尴尬,只能通过跨境电商和代购向中国市场销售。何时才能获批,目前尚不清楚。

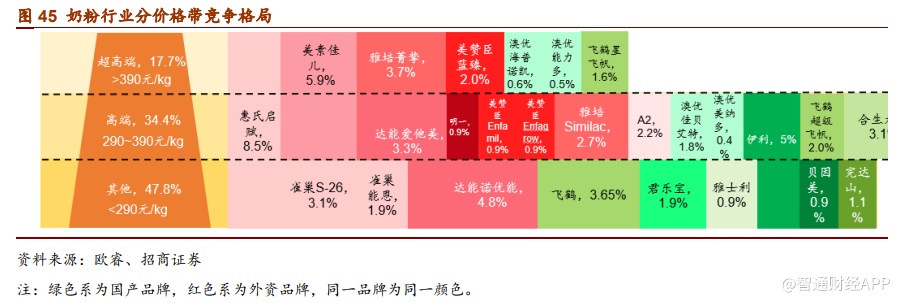

按照价格划分,贝拉米的奶粉产品也算不上高端。根据欧睿数据,按照每千克奶粉售价分段,可大致分为超高端、高端和其他,对应价格范围分别是高于390元/kg、290元/kg-390元/kg、低于290元/kg。智通财经APP通过浏览贝拉米天猫海外旗舰店得知,贝拉米的奶粉价格在228-253元/kg左右。

目前,超高端是增速最快的价格带。高端市场规模占比34.4%,是国内外品牌的必争之地,也是竞争最为激烈的部分。价格带在290元/kg以下的奶粉占接近一半的市场份额,以小品牌和杂牌为主,市场份额有下降趋势,这正是贝拉米所处的市场环境,同样处于这一价格带的还有君乐宝、雅士利、贝因美等品牌的主力产品。

谁看中了谁的渠道?

奶粉配方注册不顺,加上竞争激烈,直接对贝拉米业绩造成冲击。

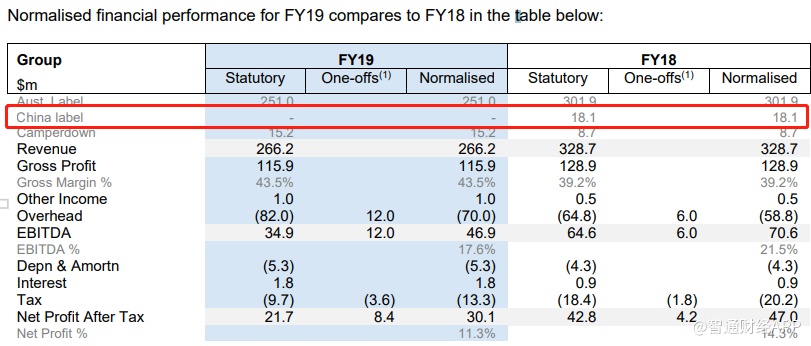

财报显示,截至2019年6月30日止财年,贝拉米收入为2.66亿澳元,同比下降19%,税后纯利为2170万澳元,同比下降49%,让市场大跌眼镜。期内,其中国品牌销售额为零。公司将业绩下滑的原因归咎于中国监管变化、出生率降低及竞争加剧。考虑到奶粉配方注册的进展,贝拉米还将5亿澳元营收的目标延迟至2021财年后。

据智通财经APP获悉,中国确实是贝拉米最重要的市场,70%以上的营收来自中国。尽管业绩因奶粉配方注册制等因素受到打击,但贝拉米并没有放弃中国市场的打算,反而加大在中国的投入,比如大幅增加中国团队规模,营销投入翻倍增长,扩大分销渠道,推出联合商业网计划,加强市场分析。贝拉米的布局重心显然放在了中国。

但贝拉米想要进入中国并非易事。随着一线城市人口出生率下降,三四线城市在奶粉市场中的地位越来越重要,而在三四线城市,以传统商超和小型母婴店为主的线下渠道占更高,对于贝拉米这样的外资来说,渠道渗透方面显然有天然劣势。从这个角度看,这次被蒙牛纳入麾下其实是件好事。

对于蒙牛的投资者来说,更重要的是,既然贝拉米一直“心”系中国,蒙牛能否如愿借助贝拉米打开东南亚和澳洲市场,这依然要打一个问号。

海外业务方面,蒙牛的产品主要覆盖香港、澳门及东南亚,近两年战略重点更加偏向东南亚。2018年11月,蒙牛优益C印尼工厂正式投产,这是蒙牛在海外的第二间工厂,也是其海外市场的第一间液态奶工厂,公司正在加速进军东南亚市场。但公司在海外主推的产品是纯甄、优益C、冰淇淋等,并没有提及奶粉产品。

或许,蒙牛卖掉君乐宝而收购贝拉米,看重的只是后者的渠道。