本文来自“阿尔法工场”,作者为孙嘉宝,本文观点不代表智通财经观点。

导语

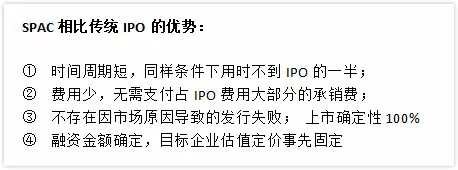

中国公司通过SPAC方式赴美上市正逐步成为市场热点。与传统的IPO相比,SPAC并购上市有时间短、费用低、确定性强等优势。

正文

“最近资本大佬都在忙什么?” “听说过‘SPAC上市’吗?一种赴美上市的新途径。时间短、费用低,整个过程比IPO上市节省大幅资源。”

“靠谱吗?怎么操作?” “类似于借壳上市,SPAC是造壳上市。也就是没有债务问题,不存在相关法律风险,对目标公司进行反向收购即可完成迅速上市。”

在风起云涌的资本市场上,每天穿梭着形形色色的人。其中,便有这么一小撮人,他们帮助中国公司出海融资,以一种鲜为人知的方式赚取着极其丰厚的利润。

01、“闷声发大财”的和睦家与蓝色光标

SPAC,是Special Purpose Acquisition Company的简称,即特殊目的收购公司,可以被理解为是一种为公司上市服务的金融工具。

与传统的IPO相比,SPAC并购上市有时间短、费用低、并购估值高、确定性强等优势。

近年来,中国公司通过SPAC方式赴美上市正逐步成为市场热点。 7月30日,复星医药利用该方式剥离旗下公司和睦家医疗,并与一家SPAC公司——新风天域(NFC.US)完成反向并购。 交易结束后,新风天域将以新的股票代码“NFH”继续在纽约证券交易所交易。

这也意味着,和睦家医疗辗转5年后有望再度上市。 和睦家医疗成立于1997年,按收益计算,它已经成为中国最大的综合性私立医疗服务提供商之一。预计2019年营业收入约25亿元人民币。 而收购用的SPAC壳公司新风天域,从成立到上市只有3个月——于2018年3月28日开设于开曼群岛,2018年6月28日在美国主板纽交所上市。 新风天域(NFC)的操盘方是新风天域集团。

这个略显陌生的投资公司实际背景强大,由香港前财政司司长梁锦松和黑石集团前高管吴启楠创办于2018年初。 新风天域(NFC)对和睦家的估值为13亿美元。为收购和睦家医疗,除了去年募资的4.78亿美元,新风天域(NFC)还联合了多个盟友,其中向知名医疗投资机构维梧资本(Vivo Capital)、南丰集团等投资者募资7.11亿美元(其中至少5.65亿美元用于收购和睦家)。

经过上述募资和认购,新风医疗集团(NFH)的股权结构为:维梧资本持股10.56%,梁锦松、吴启楠及新风天域集团合计持股9.02%,复星实业持股6.62%,和睦家管理层持股4.58%,其他股东持股69.23%。 新风天域设计的收购和睦家交易结构中,收购复星持股的对价为5.23亿美元,但复星并没有完全退出,而是又以9400万美元认购了新风天域即和睦家的6.62%股权。

而据新风天域在9月9日刚刚披露的8-K文件中显示,其预期此次收购会使得公司股价狂飙350%至45美元。 以上发行方案中的A类、B类SPAC普通股的不同之处在于,在完成SPAC并购前,仅有B类股股东可投票选举SPAC公司董事。 在以SPAC方式上市前,SPAC赞助人、SPAC管理层股东、SPAC管理层持股平台获得的股份为B类SPAC普通股。SPAC公司新风天域在SPAC上市中的股份为A类SPAC普通股。

新风天域并非个案。蓝色光标近期也通过SPAC方式,实现了在纽交所的曲线上市。 8月23日,蓝色光标发布公告,公司及其全资子公司蓝标国际拟将蓝标国际下属四家控股子公司V7、 WAS、Fuse和Metta的全部股权,以及蓝色光标所持有控股公司Madhouse81.91%的股权,注入一家在美国注册,纽约证券交易所上市的名为Legacy Acquisition Corporation的特殊目的收购公司。

SPAC壳公司Legacy,于2017年11月上市,上市之初以每股十美元发行普通股共3000万股,募集资金3亿美元。交易完成后,蓝色光标作为Legacy单一最大股东,对其形成实质控制,并在财务报表上对其合并。 通过SPAC上市,蓝色光标可以短时间内实现在美国主板市场的上市,可能融得更多的资金,同时节省了大量中介费用和时间。

此外,一系列操作后,蓝色光标对相关标的的持股比例下降,这也意味着未来商誉减值风险也随之降低。 除了A股公司,其实国内适合使用SPAC的还有新三板上市企业。美国上市对企业盈利门槛要求较低,允许同股不同权以及通过VIE结构上市。对于一些流动性较差的新三板公司,其实也可以尝试以SPAC方式去美国市场闯荡闯荡。

02、SPAC上市的来龙去脉

尽管SPAC上市成功的案例不在少数,但多数人并不了解其间的细节。

下面我们就来仔细拆解下。 SPAC公司出现于上世纪90年代的多伦多证券交易所,用于收购矿业公司。1993年,美国证券公司GKN(EarlyBirdCapital-早鸟资本的前身)将其引入本国资本市场,并逐渐成为市场热点。 2008年金融危机后,SPAC壳公司可以直接登陆主板,而不再限制于OTC(场外交易市场)进行场外交易。截止2016年底,美国市场上有超过140家企业通过SPAC并购成功在美国主板上市。 SPAC作为一种小众融资途径,集中了直接上市、海外并购、反向收购、私募等金融产品的优势。

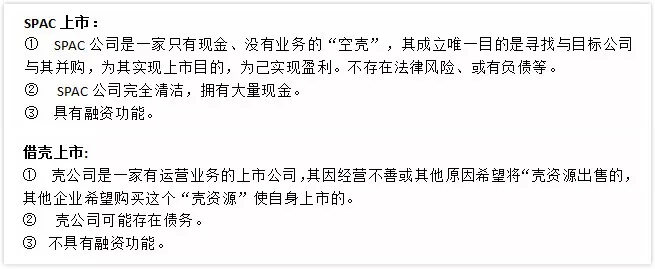

与借壳上市相比,SPAC是造壳上市。专门用于并购上市的SPAC现金壳公司,没有通常反向并购交易中的债务问题,没有历史、成本和清洗以前壳公司的问题。

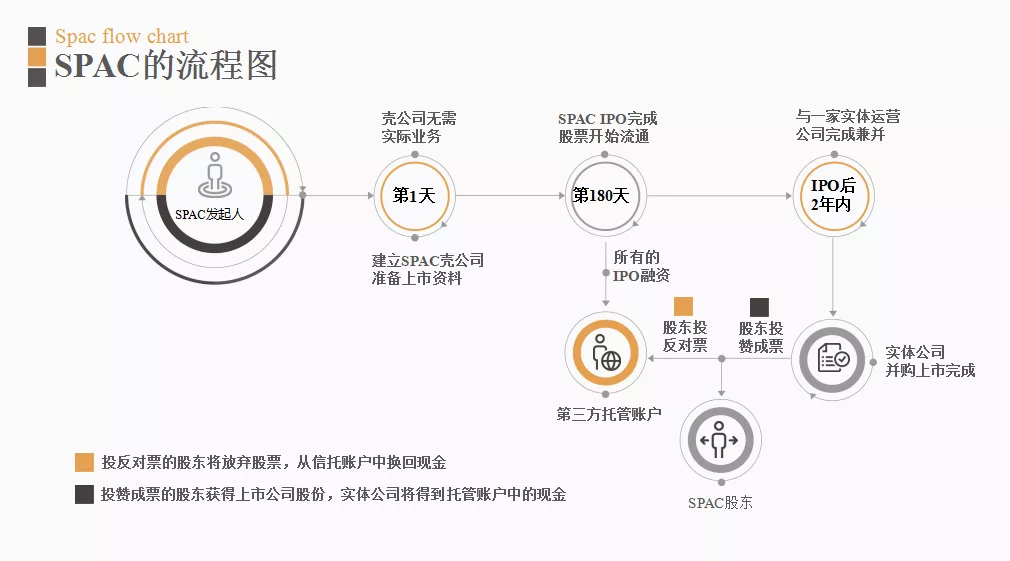

通过SPAC方式进行IPO的操作,可以分为六个步骤:

【1】建立壳公司

通常的操作是,首先在美国设立一个SPAC特殊目的公司,这个公司只有现金,没有实业和资产,这家公司存续的唯一目就是投资并购欲上市的目标企业。 然后将这家符合条件的SPAC在纽交所或纳斯达克发行上市。目标公司将通过和已经上市SPAC并购迅速实现上市融资的目的。

这个组建上市空壳公司的步骤通常由共同基金、对冲基金等募集资金完成。

【2】SPAC 壳公司上市

与IPO发行不同,SPAC 上市发行的是SPAC单位,包括SPAC普通股、SPAC权证、SPAC赋权股。其中,SPAC权证又叫SPAC认证股权,SPAC公众投资者按事先约定价格买入并购新公司的股票。这样,SPAC公众投资者行使SPAC认股权后可获得无风险套利。

【3】所有的IPO融资进入第三方托管账户

SPAC公司IPO募集的资金,会存入第三方的托管账户中。一般而言,托管账户中的资金数约占净募集资金数的98%以上,资金存在第三方托管账户中会获得相应的利息收入。 若并购在规定时间内(18-24个月)未完成,则托管账户中的资金将会被清算,以现金形式按比例分配给SPAC公司的股东。

SPAC公司的发起人会在IPO前,需购买向其私人配售的SPAC认股权证。该笔款项同样会存放在第三方托管账户中。若SPAC未完成并购而解散,则该笔款项将会被分配给公众持股股东,SPAC发起人的投资无法收回。

【4】IPO后2年内与一家实体运营公司完成兼并

据纽交所上市规则及章程,只有过半数SPAC股东支持SPAC并购时,SPAC公司才可并购。 通常而言,独立董事的SPAC,会构造一个以独立董事占大多数席位的董事会。董事会审计委员会只能由独立董事组成。独立董事不会收到现金报酬,但通常会收到一部分来自发起人的激励股权。

【5】对并购标的的选择

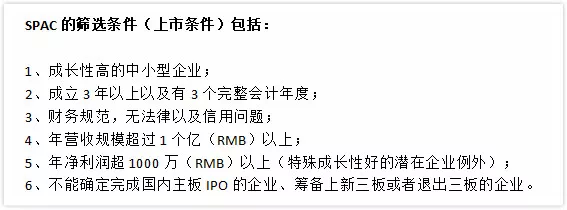

当然也不是所有的公司都可以借助SPAC上市了,大致的筛选条件可见下图:

【6】实体公司并购上市完成

股份的流通性与私募基金不同,SPAC的公众投资者可以在公开市场上交易其持有的证券,包括“投资单位”、普通股和认股权证。 SPAC发起人持有证券的锁定期。SPAC发起人持有的证券,在并购交易完成前均处于锁定状态。 大部分情况下,SPAC发起人持有的激励股权会在并购交易完成后的6个月至1年时间内处于锁定期(出售时机会在招股书名书中予以讲明)。而持有的认股权证会比激励股权的锁定期稍短一些。