本文来自 微信公众号“广发港股策略”。

港股策略周论:若美股下跌,港股能否“脱钩”?

在美股再度逼近历史高点之际,部分投资者开始担心回调风险。但美股下跌必然会导致港股回调?本期策论基于历史数据就此问题进行剖析。

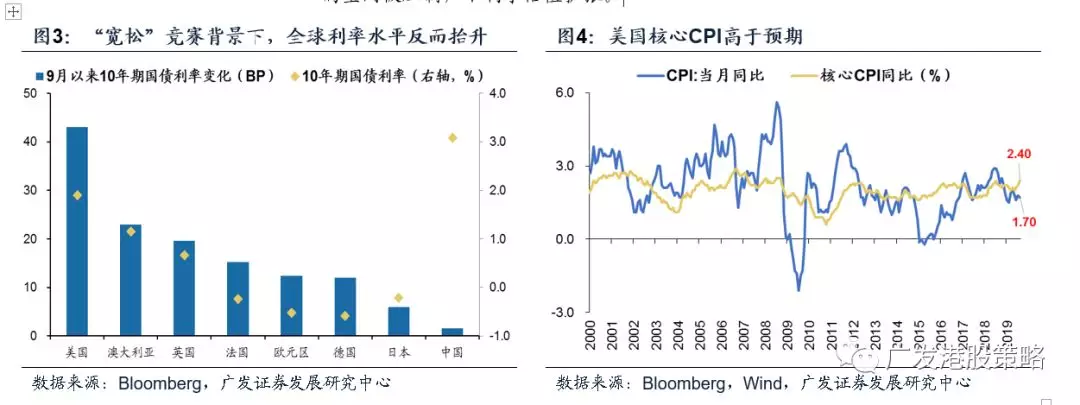

美股估值扩张,然风险犹存:宽松Price in、类滞胀等冲击。压制因素包括:1)长端利率过度Price in宽松预期;2)核心CPI超市场预期,油价等外生冲击仍需警惕。

“美股跌、港股不跌”时,大类资产的表现:1)美元指数“时涨、时跌”;2)美债收益率多为下行;3)VIX和恒指波动率均上行,但港股上行更少;4)港元汇率影响小,人民币汇率相对稳定,或者体现为兑美元升值。

若美股下跌,港股是否必然跟随?“美元弱、美债利率下、人民币汇率强”时,跨境资金仍有望在美股下跌时买入港股,使得港股估值在波动率抬升时保持稳定;而由于港股基本面更多取决于中国经济的“在岸性”因素,若EPS增长出现向上拐点,则可能使港股与美股走势“脱钩”。

市场策略:港股处于“可为期”,继续加大配置。中期继续看好香港中资股“盈利稳、估值升”带来的市场机会。板块配置上,中期关注“确定性”主线,短期维持中资高股息个股配置,关注部分超跌低估值板块的反弹机会,如中资金融股、汽车、澳门博彩、地产等。

市场概览与情绪跟踪

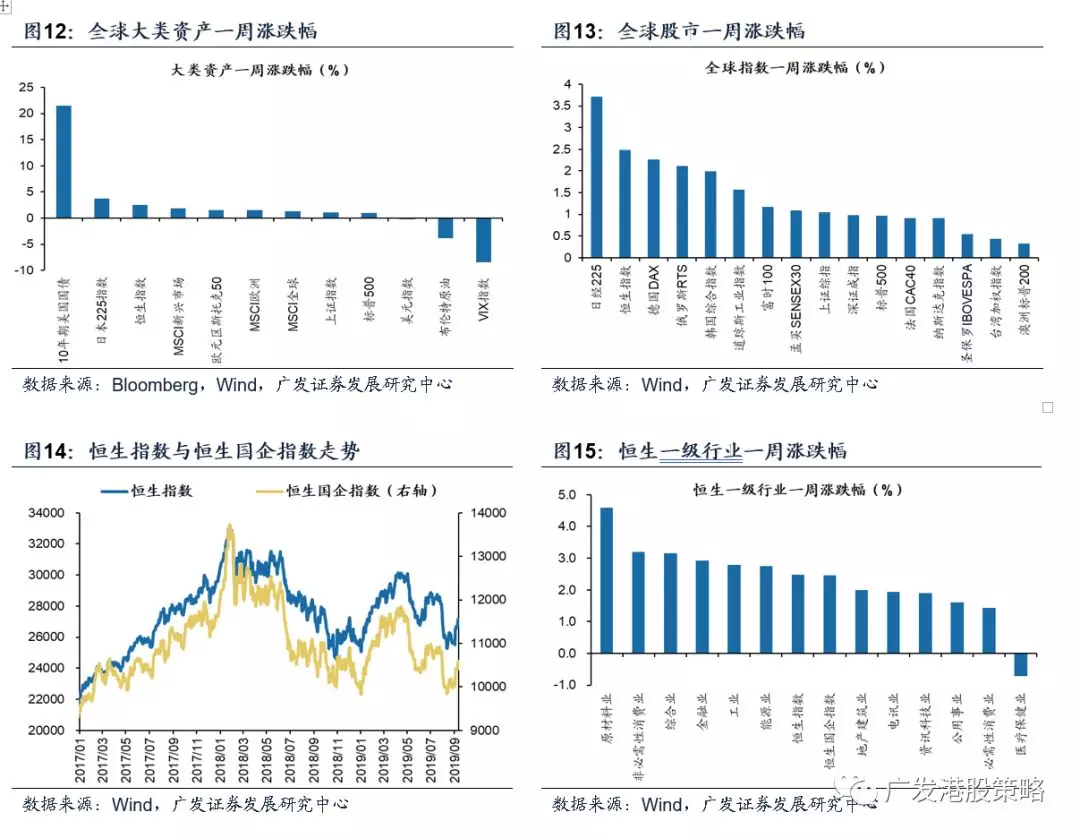

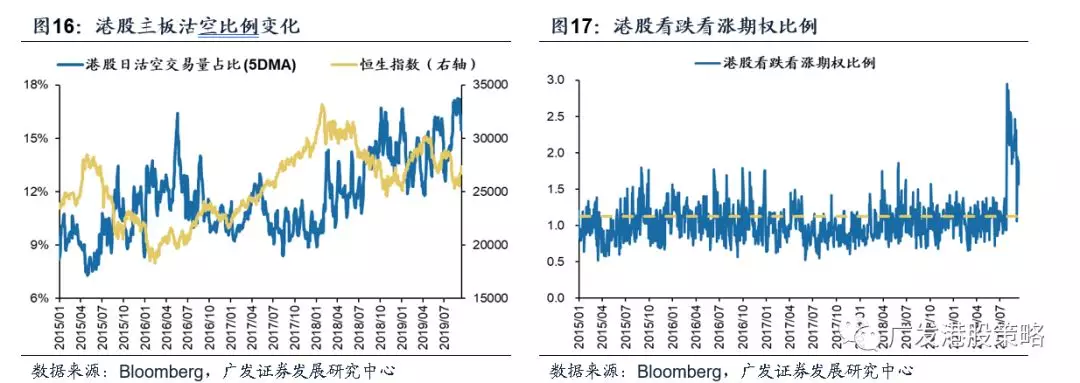

本周(9.9-9.13)恒生指数上涨2.48%,板块方面,恒生一级行业除医疗保健业外全部上涨,原材料业领涨。HVIX指数、主板沽空比例、港股看跌看涨期权比例较上周均出现下降。

宏观流动性与估值跟踪

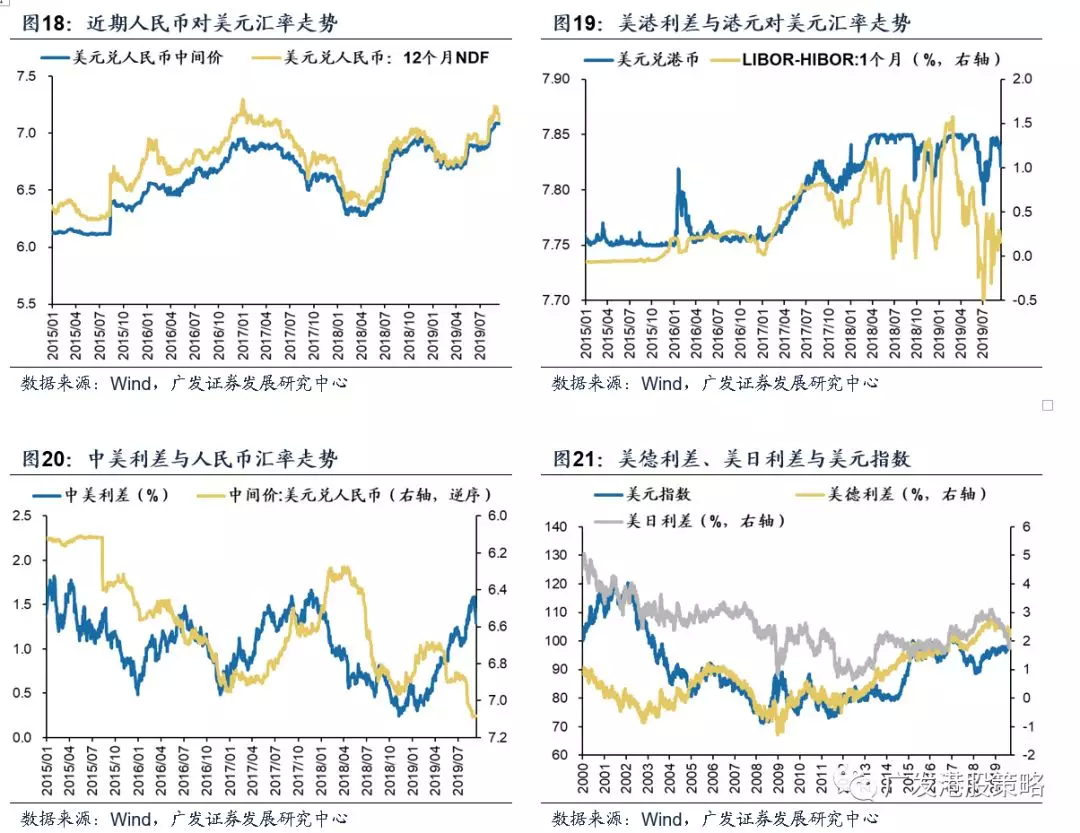

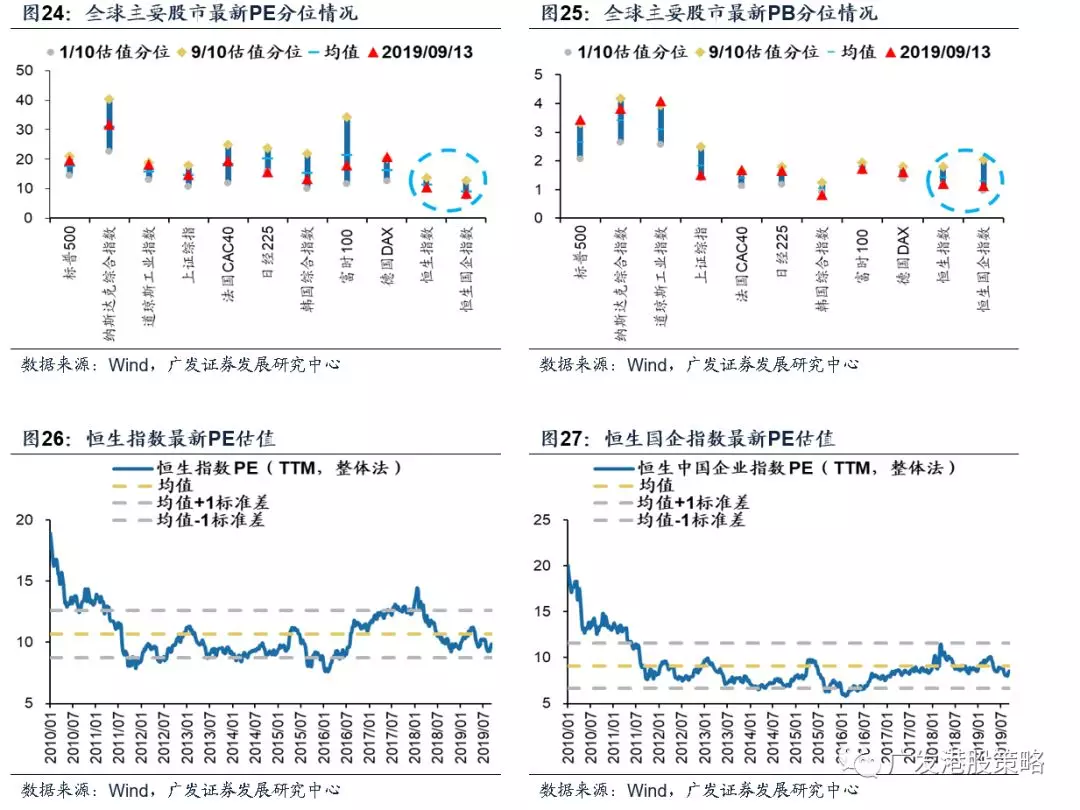

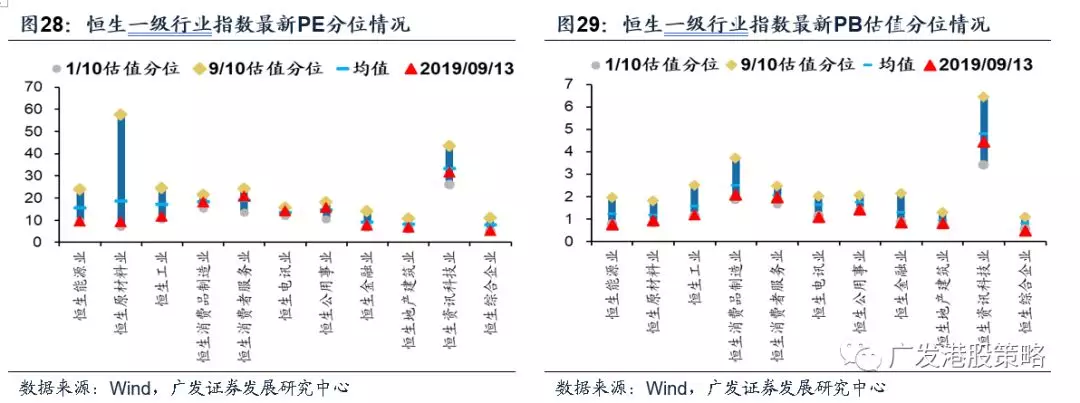

周(9.9-9.13)人民币兑美元汇率小幅升值,10年期美债收益率大幅上涨至1.9%,中美利差小幅收窄至119BP。WTI原油价格54.9美元/桶。恒生指数PE 9.87倍,低于历史均值。

一致预期EPS跟踪

本周(9.9-9.13)彭博对于恒生指数与国企指数19年EPS增速一致预期小幅上调。

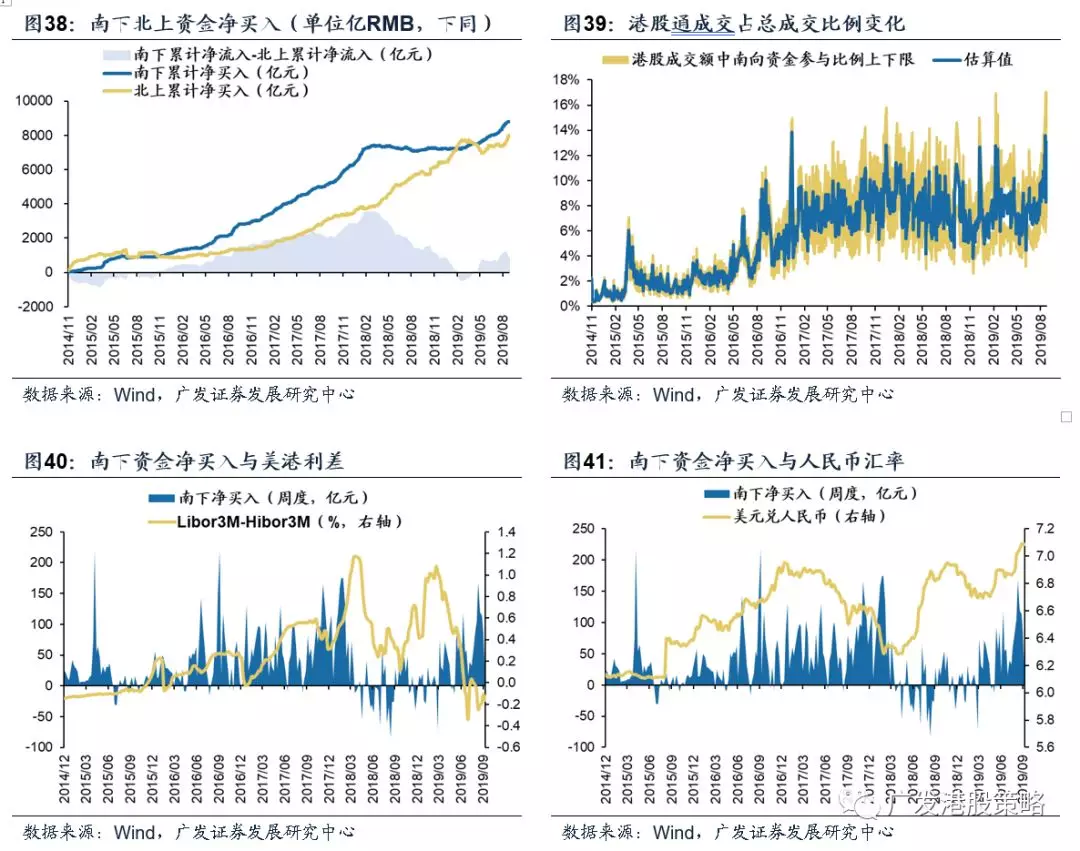

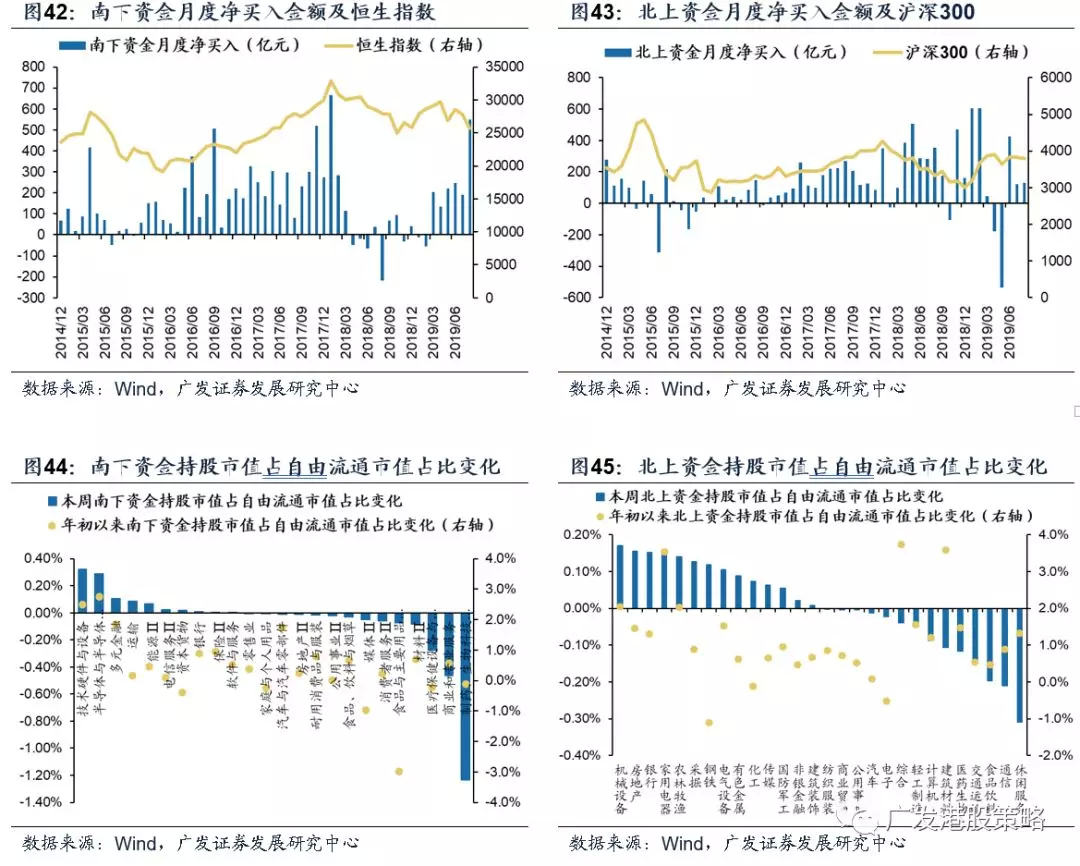

南下北上资金跟踪

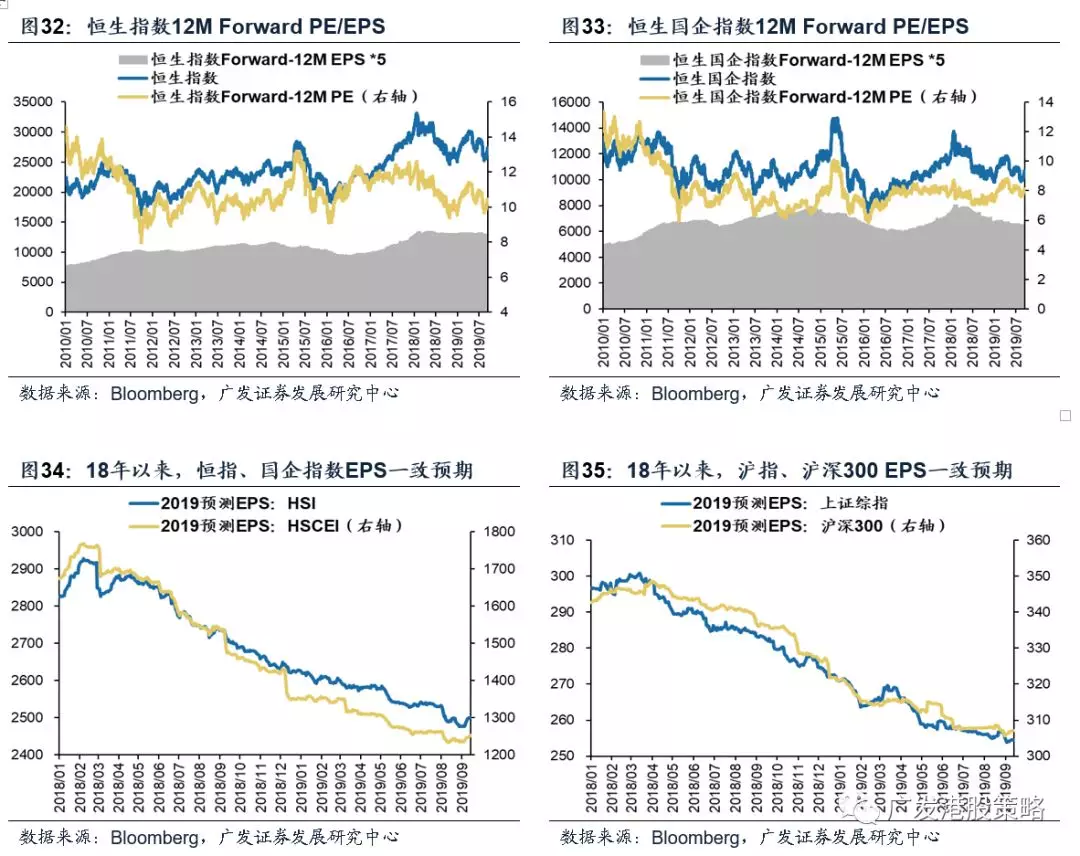

本周(9.9-9.13)北上资金大幅净流入108.9亿元,南下资金净流入8.5亿元,港股成交额中南下资金参与占比小幅上升。

报告正文

1 港股策略周论:若美股下跌,港股能否“脱钩”?

本周全球股市普遍上涨,港股恒生指数、恒生国企指数分别上涨2.48%、2.46%。板块方面,恒生一级行业除医疗保健业外全部上涨,原材料业领涨。

近期导致7月下旬以来港股下跌的“三大利空”逐一缓和,而在全球货币“宽松竞赛”的氛围下,前期估值被压制最多的港股出现显著反弹。尽管越来越多的配置型资金开始认同港股的中长期投资价值(参考报告《配置的天平逐渐向港股倾斜》,2019-9-8),但对于短期走势,市场的分歧仍然存在。例如,在美股再度逼近7月底历史高点之际,部分投资者开始担忧美股后续回调对港股产生风险传染。

但美股下跌必然会导致港股回调?其实,大家有类似想法更多基于“惯性思维”和印象流。美股对港股的影响机制主要基于跨境资金流动和波动率传染,历史上看“唇亡齿寒”的效应是否必然成立?我们认为,有必要对数据背后的逻辑进行抽丝剥茧的分析。本期港股策论,我们即以美股和港股较长周期的数据进行验证。

1.1 美股估值扩张,然风险犹存:宽松Price in、类滞胀等冲击

9月初以来,全球货币政策“竞赛式”宽松驱动风险资产估值扩张。就在本周,欧央行推出了降息、QE、利率分层、更为优惠的TLTRO III(定向长期再融资操作)等多项政策组合,宽松力度到达新的高度。而美股的估值扩张同样受益于宽松预期,9月份联储降息几乎“板上钉钉”。

但对于美股而言,估值再度扩张至敏感区域,光靠宽松未必能实现正反馈。Fed降息、量宽的预期推动利率走低、风险偏好抬升,支撑美股估值扩张;但与此同时,美国经济的下行压力凸显,8月份ISM制造业PMI滑落至荣枯线以下、工业和投资依旧低迷,压制美股EPS增长预期。9月以来,尽管力度升级的全球“竞赛式”宽松使得估值在和基本面的赛跑中赢得“半个身位”,但正如我们之前所说,在计入充分的宽松预期后,资产价格的收益空间将收窄(参考报告《宽松是“解药”,但预期会增加波动》,2019-7-28)。反映在美股估值上,后续扩张的空间已经较为有限。

美股后续的风险在哪里?被过度price in的宽松预期、“经济下、通胀上”的类滞胀等都有可能成为美股潜在的调整因素。这些均是客观存在的压力,也是市场为何开始关注美股风险的逻辑所在:

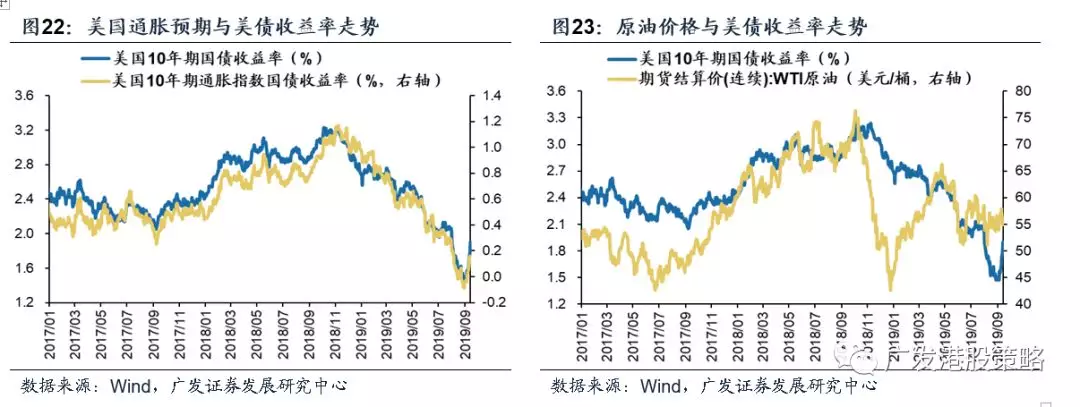

第一,长端利率已过度Price in宽松预期。9月份以来,全球主要国家利率水平不降反升,其中美债10年期利率上升43Bp,反弹至1.9%。目前彭博一致预期,联储年内仍将降息2-3次,对宽松预期较为充分。

第二,核心CPI超市场预期,油价等外生冲击仍需警惕。8月份美国核心CPI指数环比上涨0.3%,较去年同期上涨2.4%,超出了彭博调查得到的预测中值。另外,本周沙特表示削减约一半的石油产量,若导致后续原油供给显著收缩,油价或自低位反弹,推高通胀预期。从债市的反应来看,最新美联储9月份降息50个基点的概率已经降为零,通胀预期Tips债券收益率也显著反弹(图22)。

1.2 基于历史经验:若美股下跌,港股是否必然跟随?

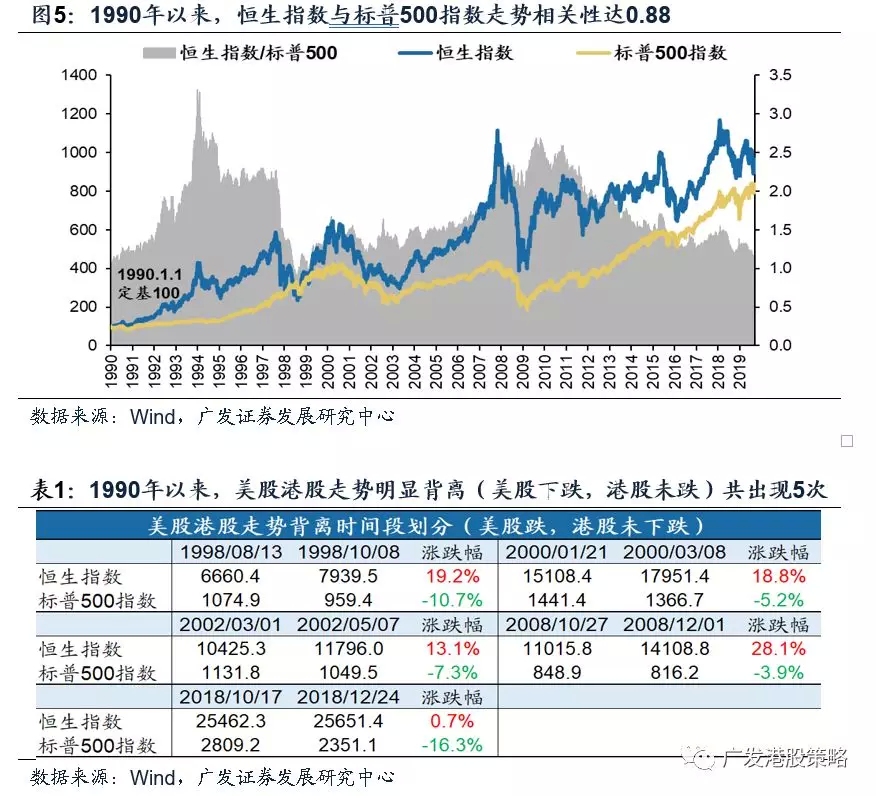

通常而言,如美股下跌,港股则多了一层“风险传染”的逻辑。1990年至今,美股港股走势相关性达到0.88,两者走势背离的时段较少,具有“唇亡齿寒”的关联。但美股下跌,是否导致港股必然跟随?港股能否实现对美股的“脱钩”?

我们以特定状态下的美股、港股背离为研究对象(美股30个交易日内下跌、恒指未跟随,且恒指大幅跑赢标普500指数),历史上美股下跌并不必然导致港股下跌:1990年以来符合标准的时间段共出现5次,分布在1998年、2000年、2002年、2008年、2018年。

而造成两者背离的内在逻辑是什么?我们需要更细致对比美股、港股历史上出现类似背离时的大类资产特征,例如美元指数、美债收益率、人民币汇率、波动率等指标体现出哪些差异。

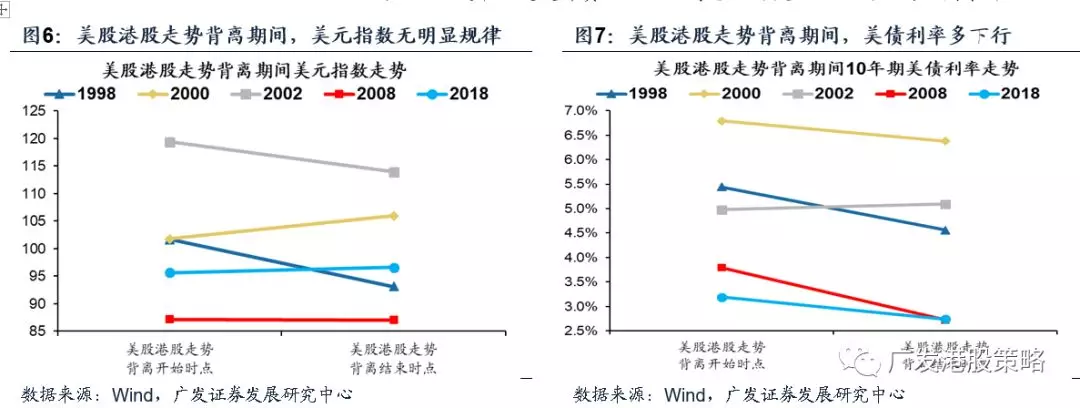

美元指数“时涨、时跌”,美元走势是一个相对值,美国基本面下行未必意味着美元下跌;但若美元下行,对于港股流动性是不小的支撑(98年/02年)。

美债收益率多为下行,利率走低多反映美股基本面下滑,但能支撑港股估值。

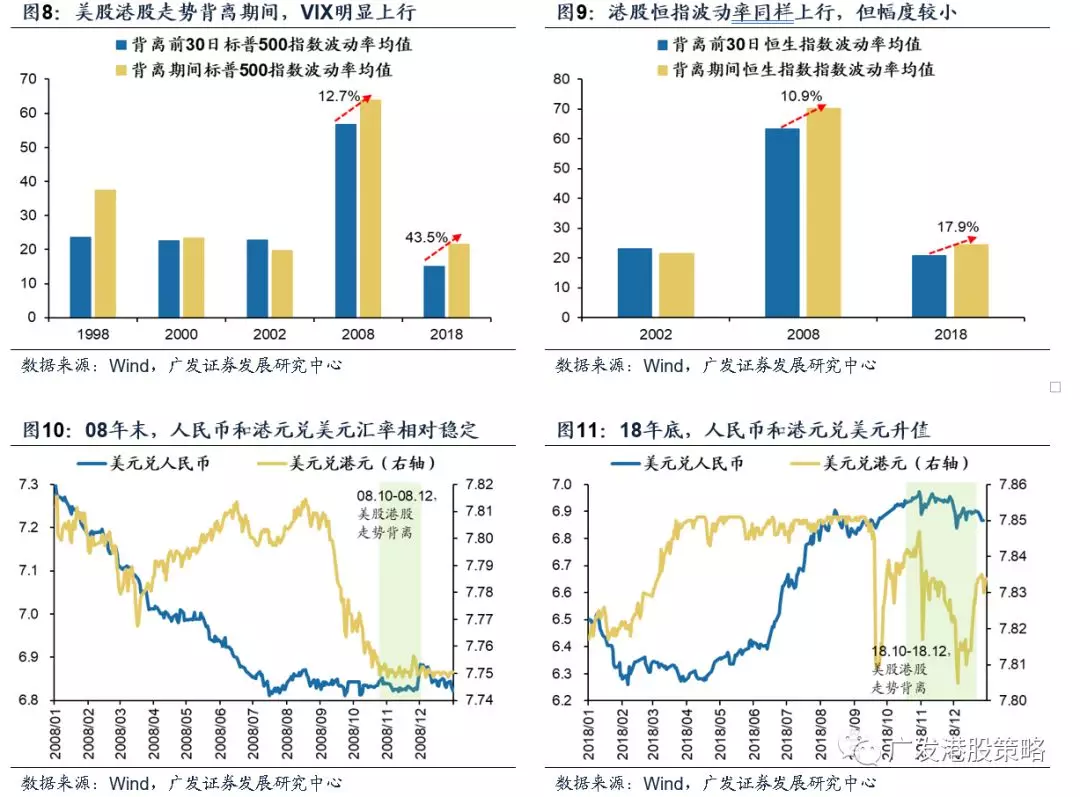

VIX和恒指波动率均上行,但港股上行更少(08年/18年),在岸因素支持脱钩。

港元回流影响较小,但人民币汇率需相对稳定,或者体现为兑美元升值(18年底)。人民币稳定是外资回流,使得港股与美股“脱钩”的必要条件之一。

美股对港股的影响机制主要体现为跨境资金流动和波动率传染。从历史经验来看,港股在美股下跌阶段要实现“脱钩”,必要条件包括:美债利率下行、人民币汇率稳定甚至升值,且波动率的上行相对可控,使得港股估值不至于收缩;另外,若美元指数走平或者下行时,港股流动性可能获得进一步的支撑。

换句话说,当“美元指数弱、美债利率下、人民币汇率强”时,跨境资金仍有望在美股下跌时买入港股,使得港股估值在波动率抬升时保持稳定;而由于港股基本面更多取决于中国经济的“在岸性”因素,若EPS增长出现向上拐点,则可能使得港股走势与美股走势“脱钩”。我们认为,港股较低的估值隐含了较多的“强美元、弱人民币”预期(参考报告《人民币“破7”下的港股:估值易超调,抱团弱周期》,2019-8-6),后续继续大幅走低的可能性较低;而在基本面“稳中有升”的背景下,即使后续美股下跌,港股仍有可能走出独立行情。

1.3 投资策略:港股属于“可为期”,继续加大配置

近期导致前期市场大跌的“三大利空”相继缓和,港股实现了难得的估值修复。但在美股再度逼近7月底历史高点之际,部分投资者开始担心后续的下跌风险。被过度price in的宽松预期、类滞胀等是大家讨论较多的负面因素:

第一,长端利率已过度Price in宽松预期。9月份以来,全球主要国家利率水平不降反升,其中美债10年期利率上升43Bp,反弹至1.9%;

第二,核心CPI超市场预期,油价等外生冲击仍需警惕。通胀预期Tips债券收益率显著反弹。

美股对港股的影响机制主要基于跨境资金流动和波动率传染,历史上看“唇亡齿寒”的效应是否必然成立?

我们通过1990年以来的数据分析,“美股跌、港股不跌”的“脱钩”状态下,大类资产的表现归纳为:1)美元指数“时涨、时跌”,但若美元走低利好港股;2)美债收益率多为下行,利率走低多反映美股基本面下滑,但能支撑港股估值。3)VIX和恒指波动率均上行,但港股上行更少(08年/18年),在岸因素支持脱钩。4)港元汇率影响较小,但人民币汇率需相对稳定,或者体现为兑美元升值(18年底)。

因此,当“美元指数弱、美债利率下、人民币汇率强”时,跨境资金仍有望在美股下跌时买入港股,使得港股估值在波动率抬升时保持稳定;而由于港股基本面更多取决于中国经济的“在岸性”因素,若EPS增长出现向上拐点,则可能使得港股走势与美股走势“脱钩”。

市场策略:中期内,我们继续看好香港中资股“盈利稳、估值升”带来的市场机会,当前港股PB估值降至历史低位,动态股息率位于历史高位,凸显配置价值;短期内,市场走势同时受到多类事件的影响,在“三大利空”相继缓和后,市场风险偏好明显改善,仍处于“可为期”,建议继续加大配置。

板块配置:在贸易基准情形下,配置“攻守兼备”,下半年关注“确定性”主线,如消费(食品、运动服饰、地产、汽车)、医疗、保险、博彩、港股自主可控科技龙头、高股息率蓝筹个股。短期而言,维持中资高股息板块配置,关注部分超跌低估值板块的反弹机会,如中资金融股、汽车、澳门博彩、地产等。

市场概览与情绪跟踪:本周(9.9-9.13)恒生指数上涨2.48%,板块方面,恒生一级行业除医疗保健业外全部上涨,原材料业领涨。HVIX指数、主板沽空比例、港股看跌看涨期权比例较上周均出现下降。

宏观流动性与估值跟踪:本周(9.9-9.13)人民币兑美元汇率小幅升值,10年期美债收益率大幅上涨至1.9%,中美利差小幅收窄至119BP。WTI原油价格54.9美元/桶。恒生指数PE 9.87倍,低于历史均值。

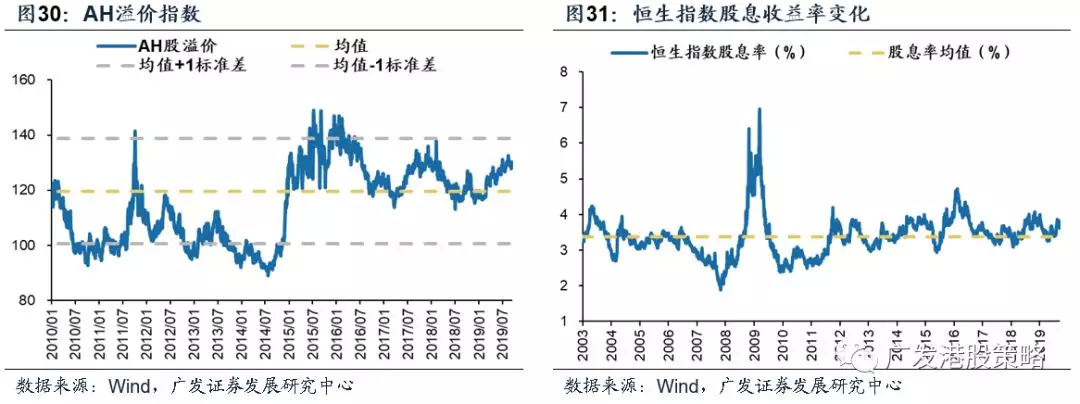

一致预期EPS跟踪:本周(9.9-9.13)彭博对于恒生指数与国企指数19年EPS增速一致预期小幅上调。

南下北上资金跟踪:本周(9.9-9.13)北上资金大幅净流入108.9亿元,南下资金净流入8.5亿元,港股成交额中南下资金参与占比小幅上升。

2 一周港股市场流动性、盈利预期与估值

2.1 市场概览与情绪跟踪

2.2 宏观流动性与估值跟踪

2.3 一致预期EPS跟踪

2.4南下北上资金跟踪

风险提示

美元指数、美债收益率大幅上行的风险

美国通胀超预期上行的风险