本文来自微信公众号“海通非银金融团队”,作者孙婷、李芳洲、任广博。

投资要点

利润大幅增长,但上半年NBV、人力增速承压,产品结构调整致部分险企价值率下滑。预计在健康险高增速、业务结构优化、代理人培训强化且激励机制进一步完善的带动下,全年NBV仍有望实现10%增速。估值低位,我们认为EV很可能增长,“优于大市”评级。

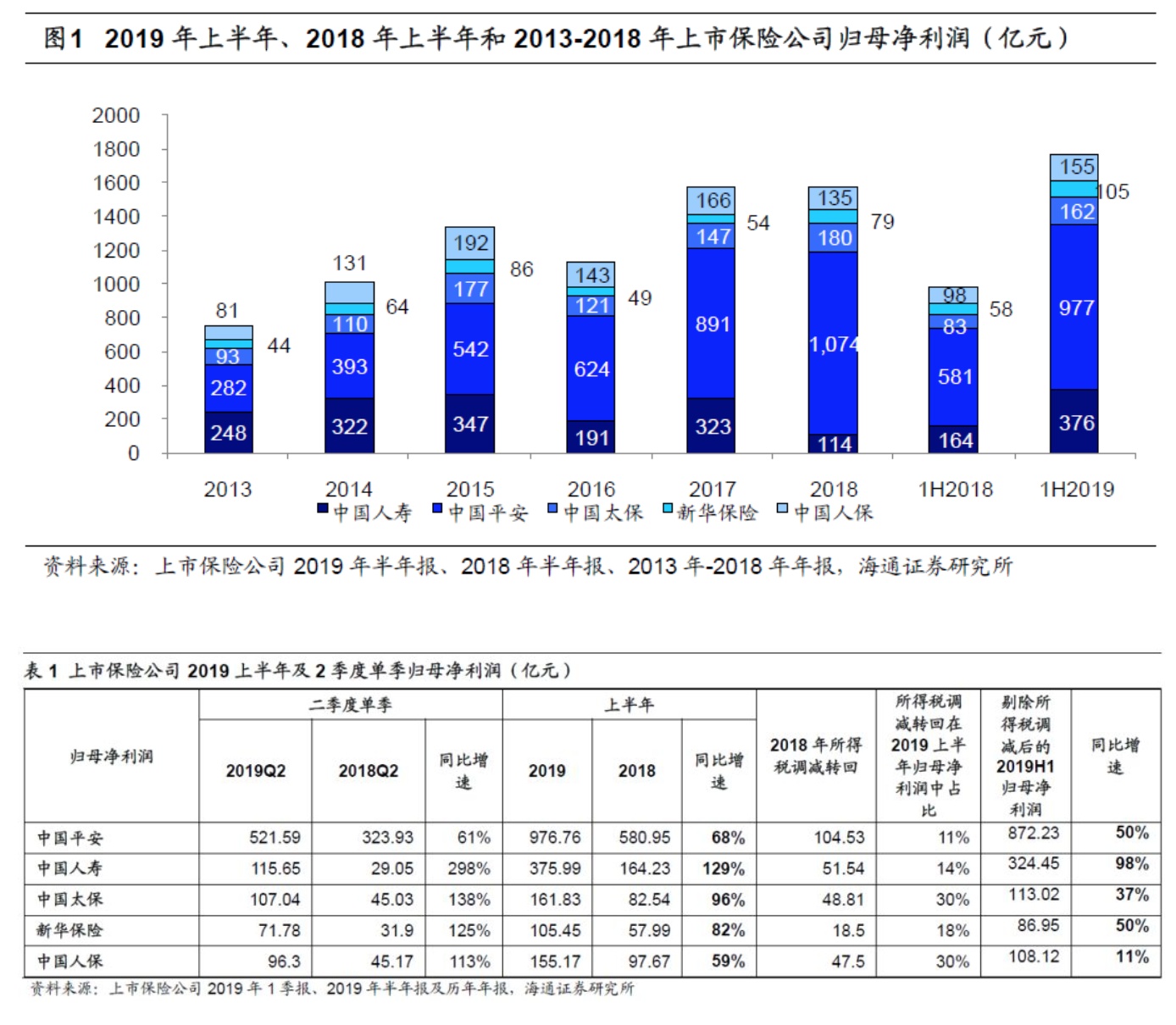

2019年上半年利润:受益于税收调减转回和股市上涨,归母净利润合计同比增长80.5%。1)平安(02318)、国寿(02628)、太保(02601)、新华(01336)上半年分别实现归母净利润977亿元、376亿元、162亿元、105亿元,分别同比增长68.1%、128.9%、96.1%、81.8%。若剔除税收调减转回部分,四家公司归母净利润分别同比+50%、+98%、+37%、+50%。

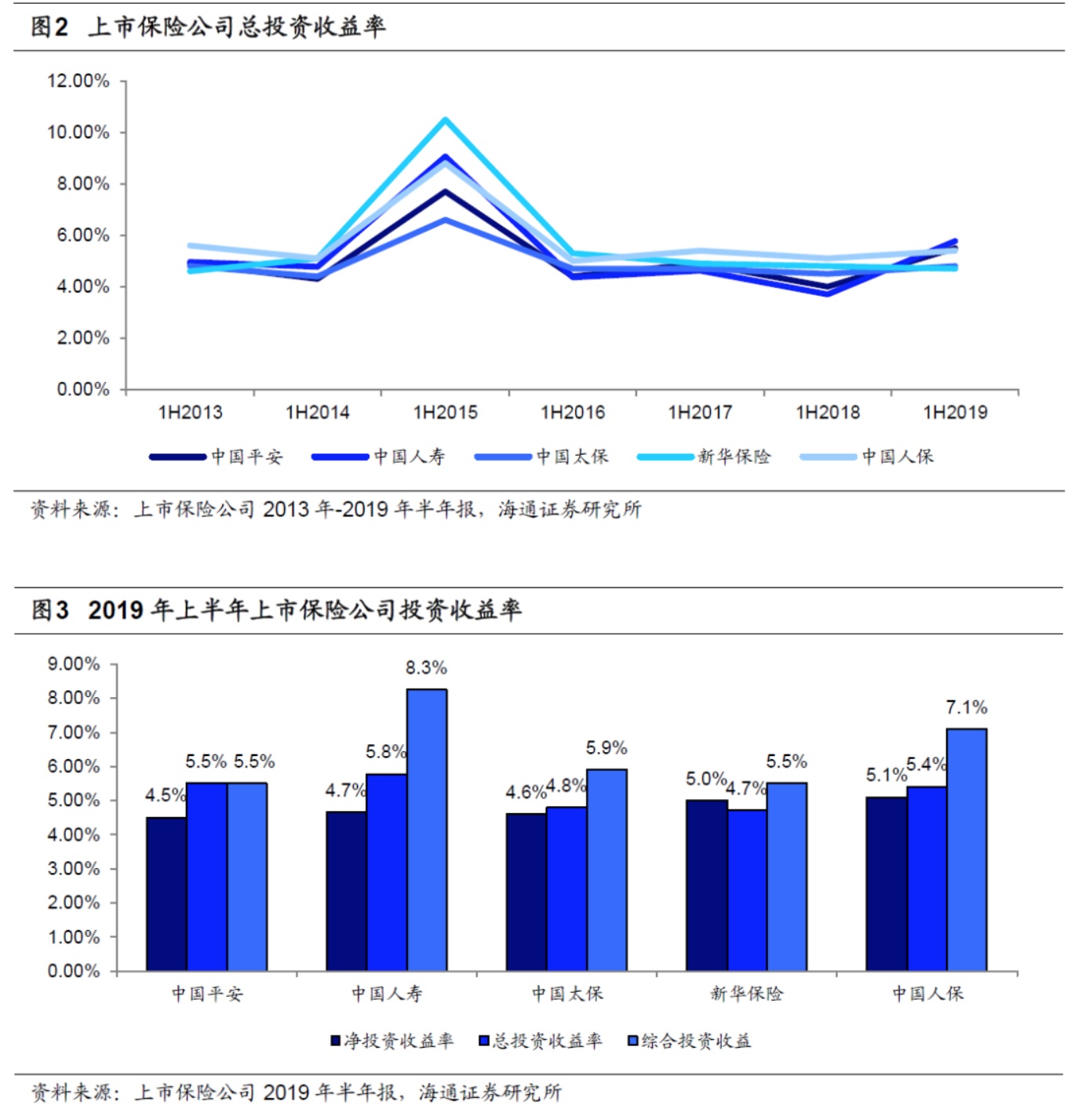

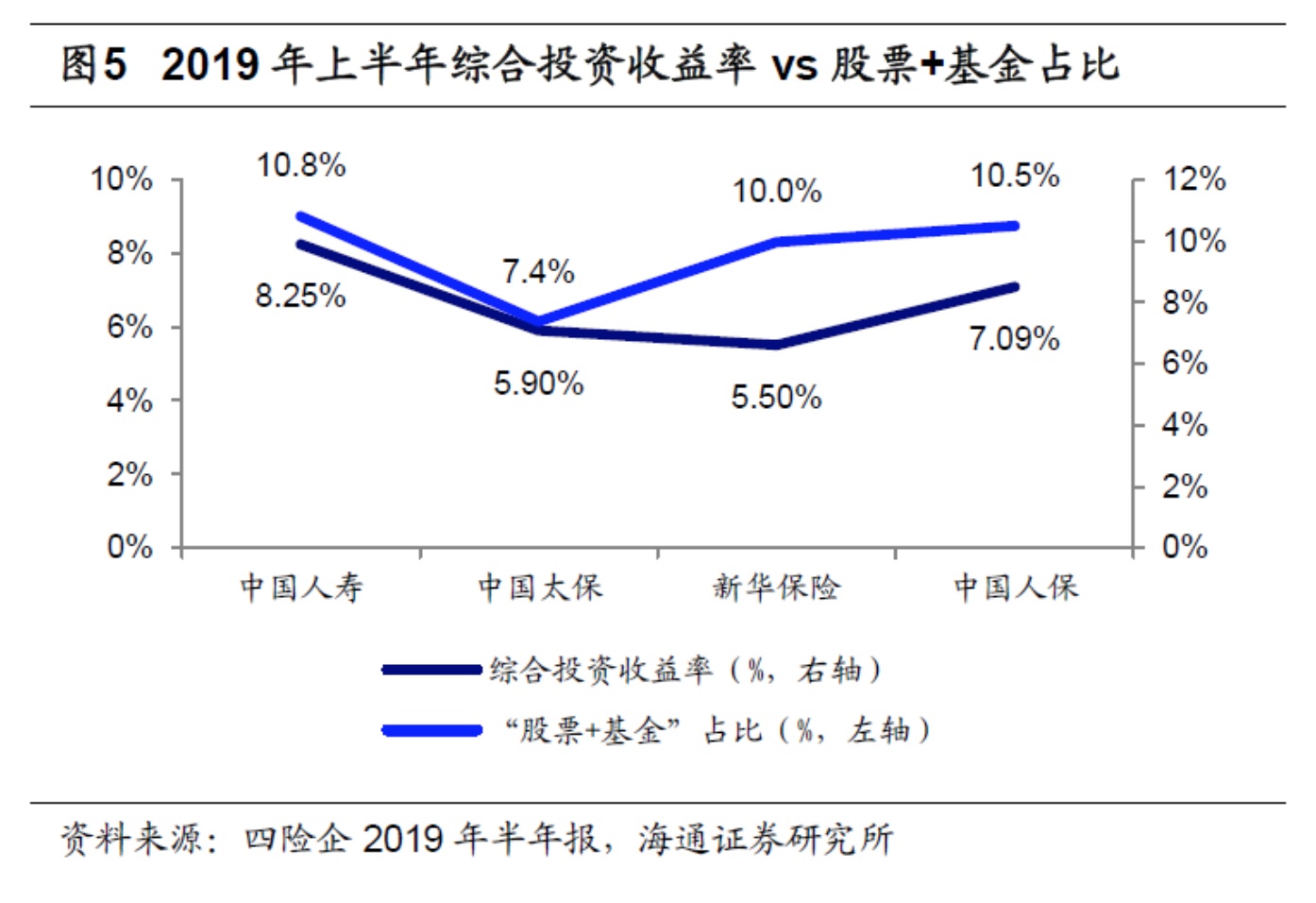

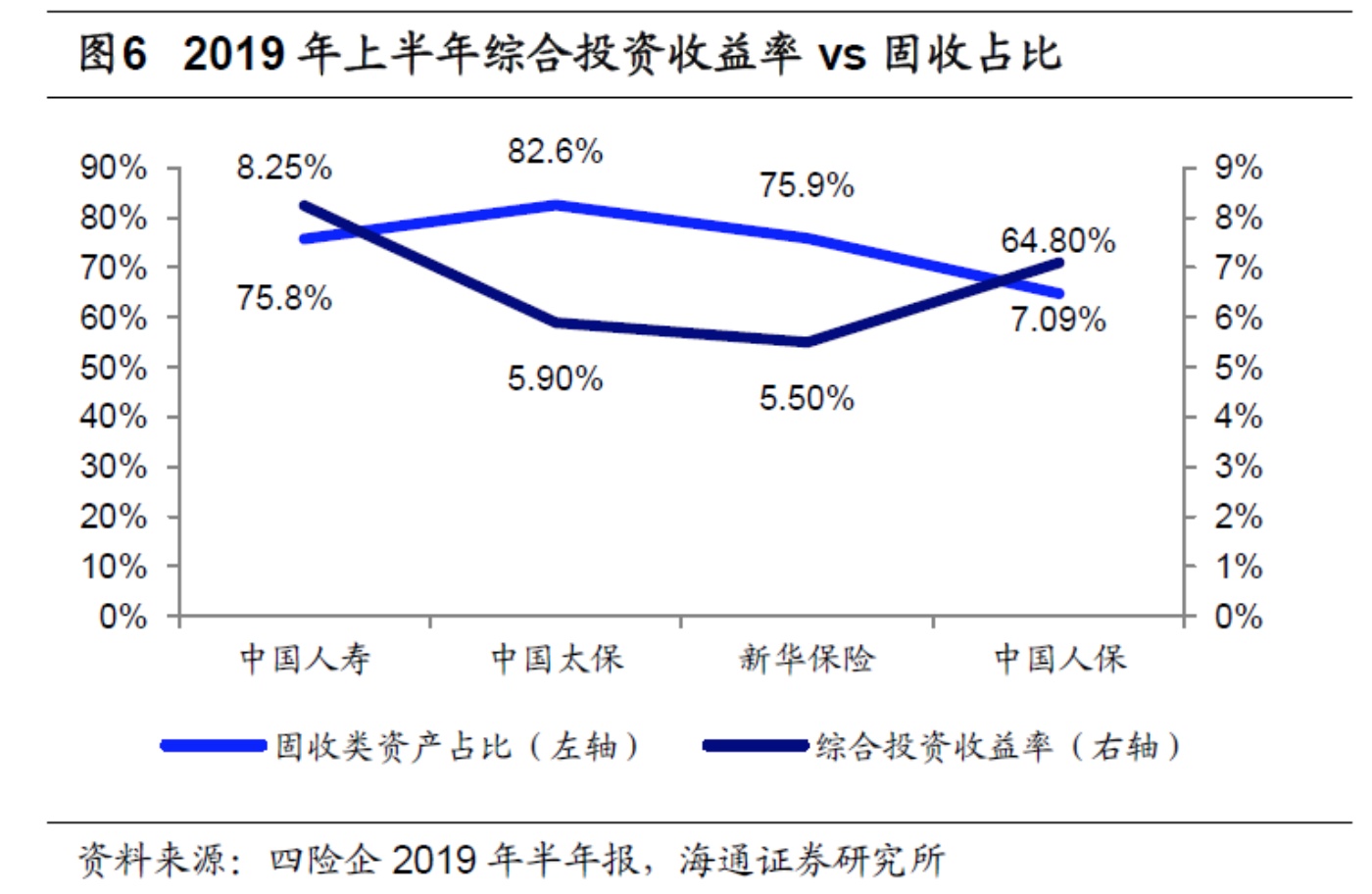

2)股市上涨,险企总投资收益率、综合投资收益率分别同比+0.8ppt、+2.2ppt至5.2%、6.5%;净投资收益率4.8%,同比基本持平。在股市大幅上涨+固收资产收益率略承压的情况下,大体上,权益类资产占比越高,综合投资收益率越高。上半年国寿、人保“股票+基金”占比分别为10.8%、10.5%,综合投资收益率分别为8.3%、7.1%,领先其他险企。

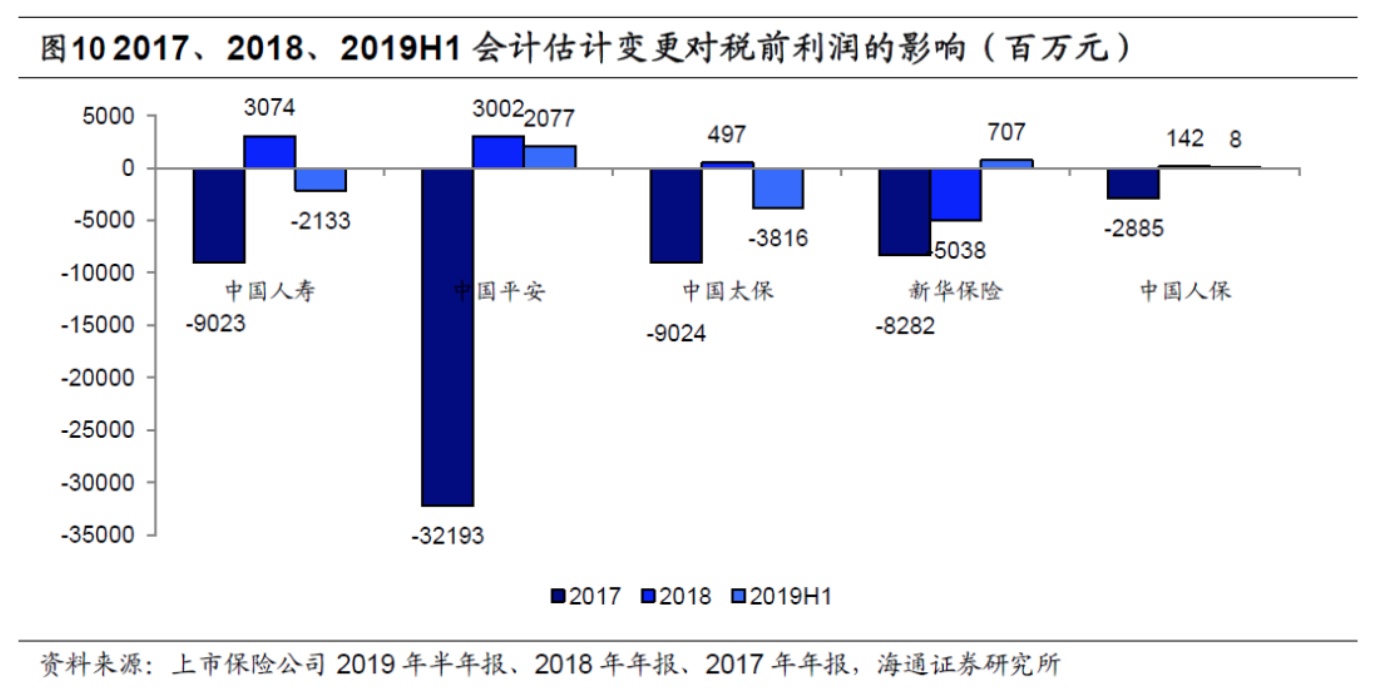

3)2019年上半年中国平安、中国人寿、中国太保、新华保险会计估计变更对税前利润的影响分别为+21亿元、-21亿元、-38亿元和+7亿元。由于750天仍呈现上行趋势,我们认为国寿、太保会计估计变更为负可能是由于下调了综合溢价假设、或上调了发病率等假设。

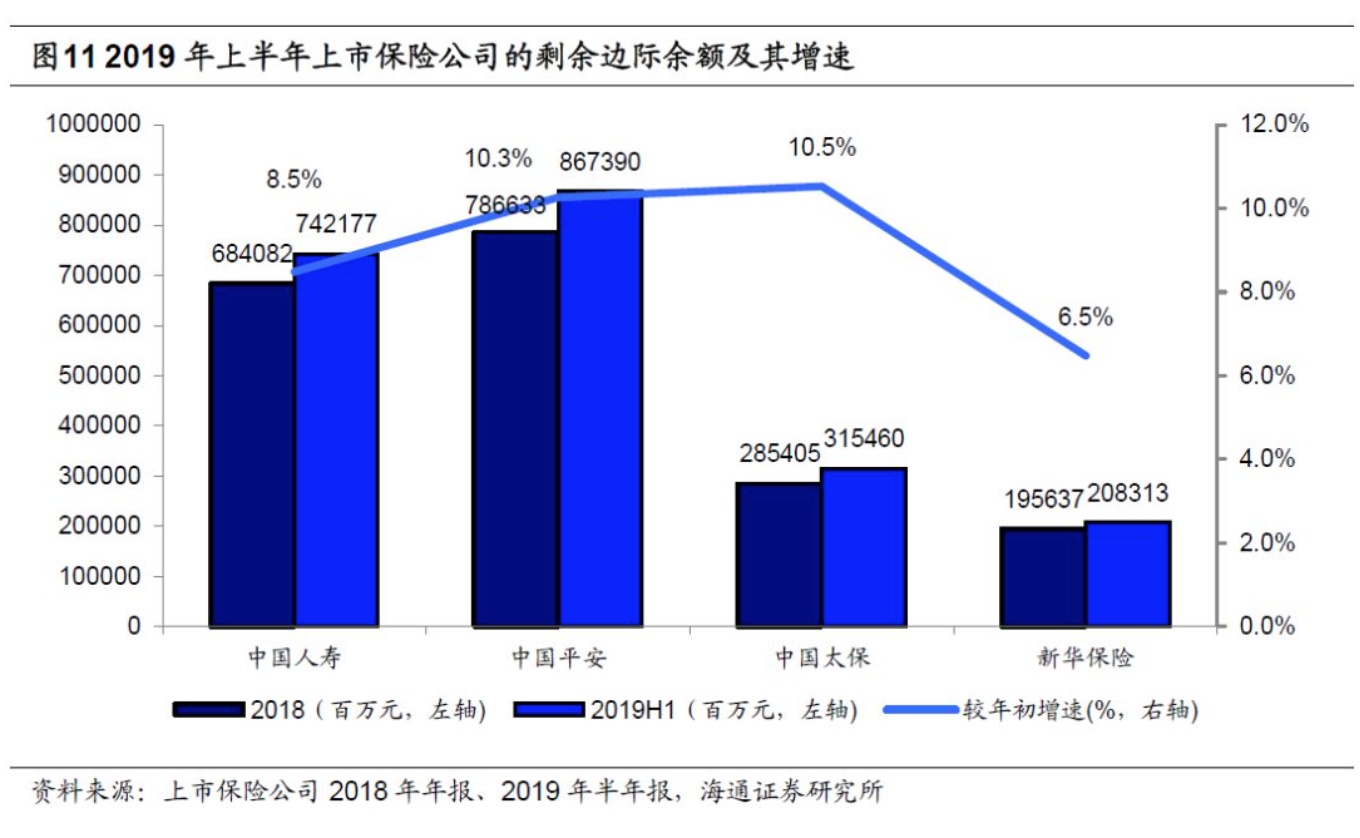

4)2019年6月末中国平安、中国人寿、中国太保、新华保险的剩余边际余额分别较年初增长10.3%、8.5%、10.5%、6.5%。平安寿险剩余边际摊销358.40亿元,同比增加21.2%,占税前营运利润的65%。

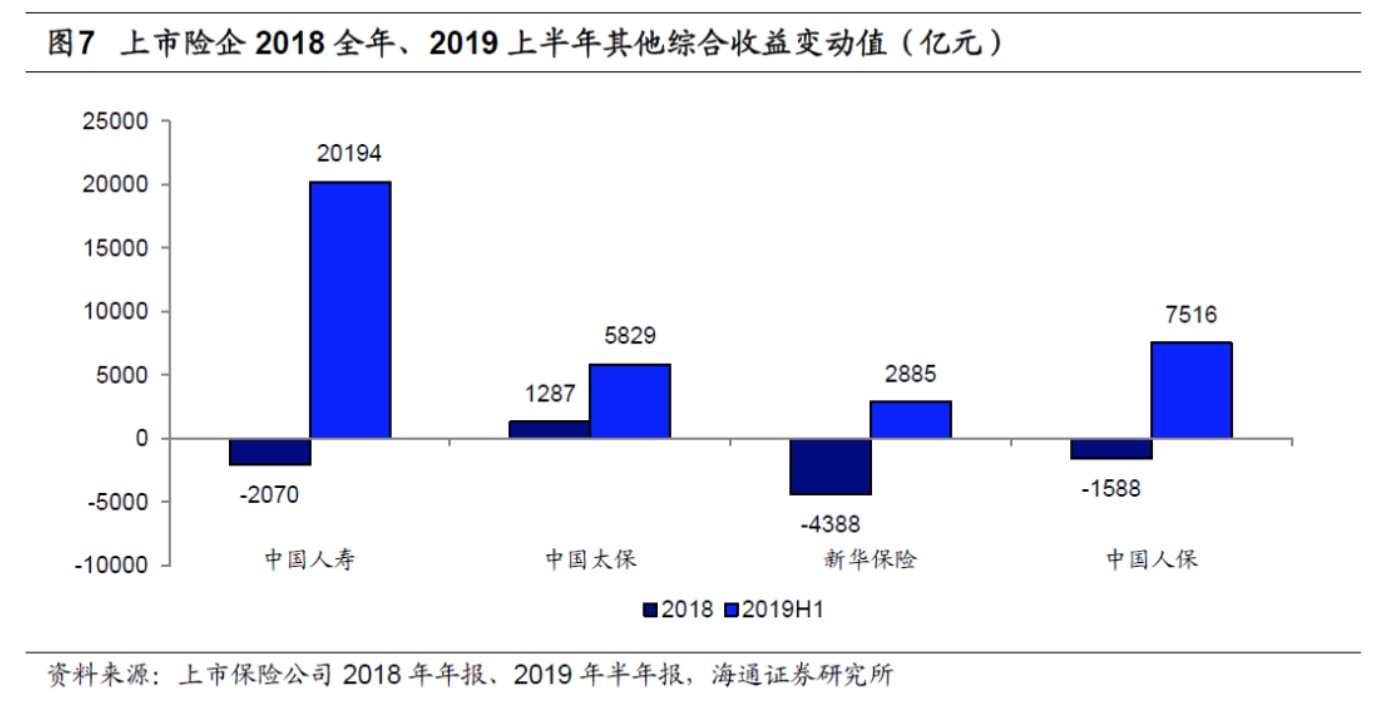

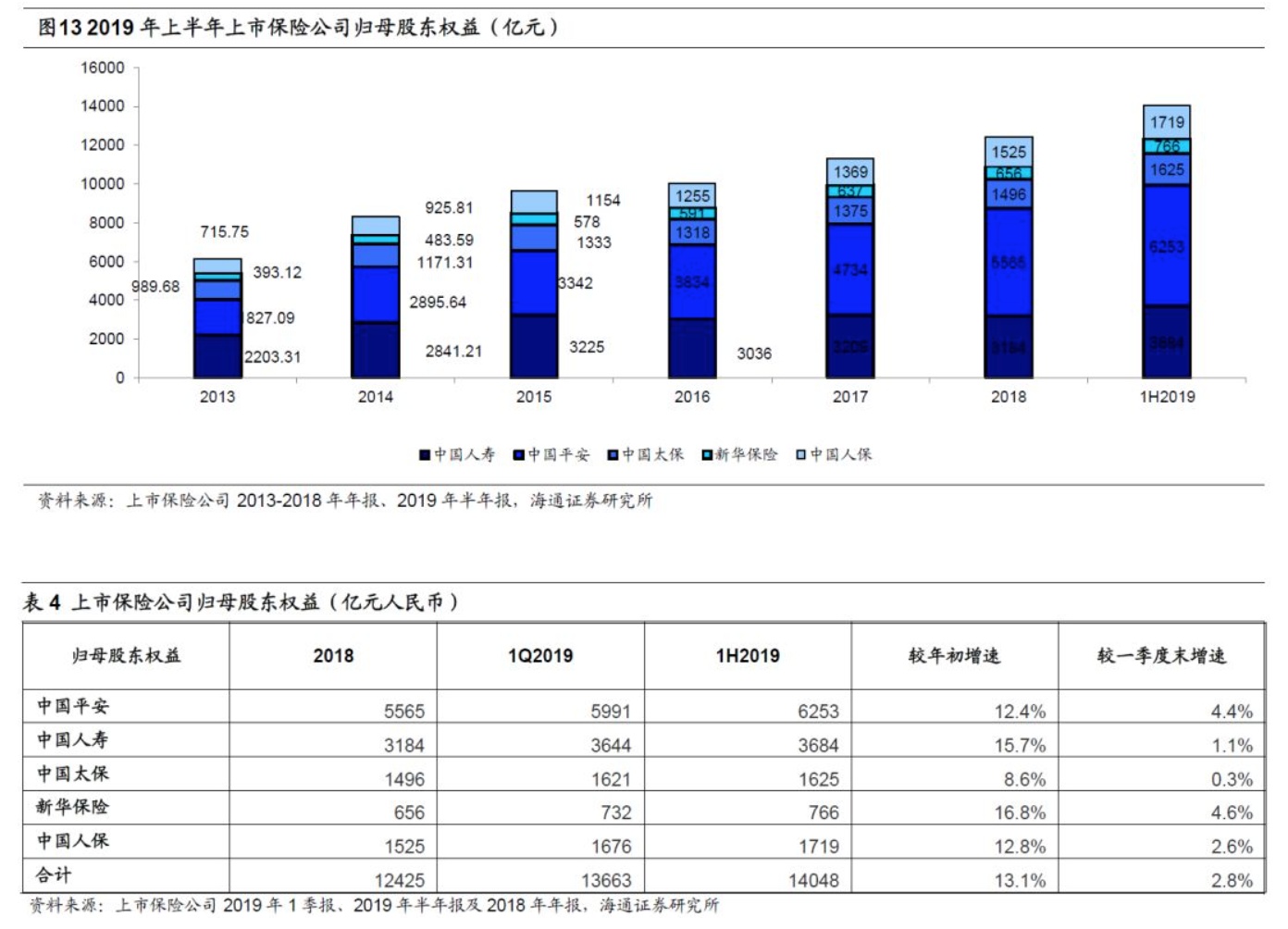

5)中国平安、中国人寿、中国太保、新华保险的归母股东权益分别为6253亿元、3684亿元、1625亿元、766亿元,分别较年初增长12.4%、15.7%、8.6%、16.8%,较一季度末增长4.4%、1.1%、0.3%、4.6%。

寿险:多数险企NBV增速放缓,EV合计同比+11%;健康险占比普遍提升。1)平安、国寿、太保、新华2019年上半年NBV分别同比增长4.7%、22.7%、-8.4%、-8.7%。平安一、二季度NBV均实现个位数正增长,太保二季度NBV增速转正,预计NBV逐季改善趋势将持续。

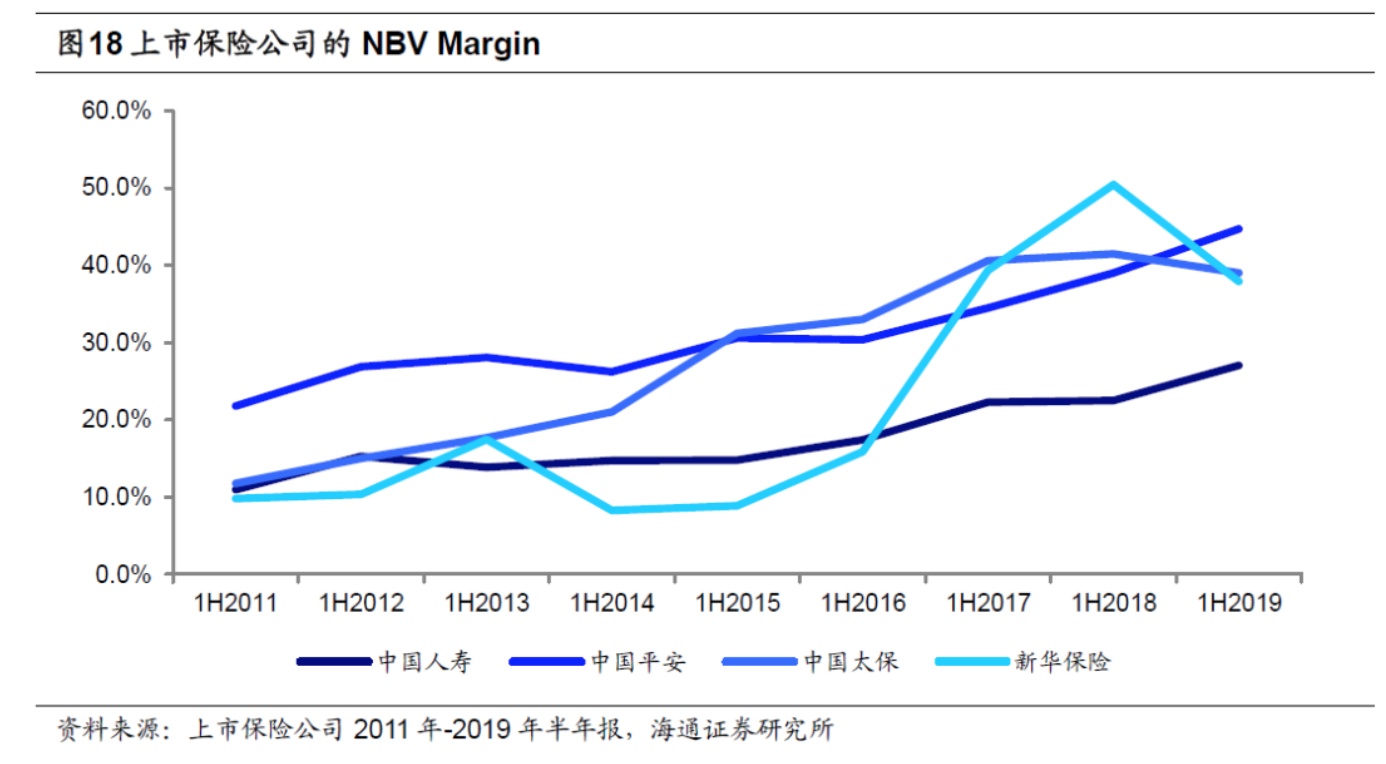

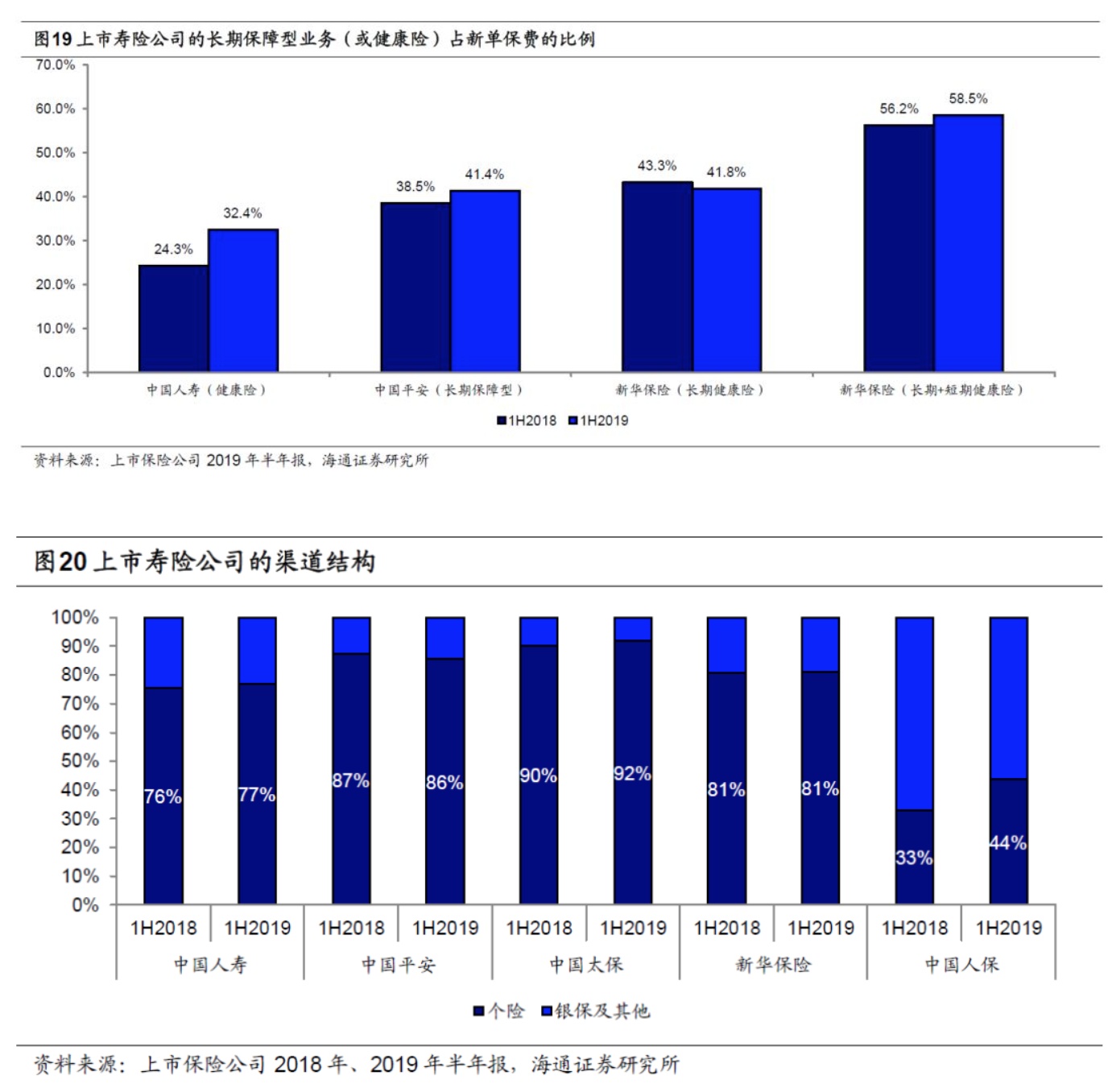

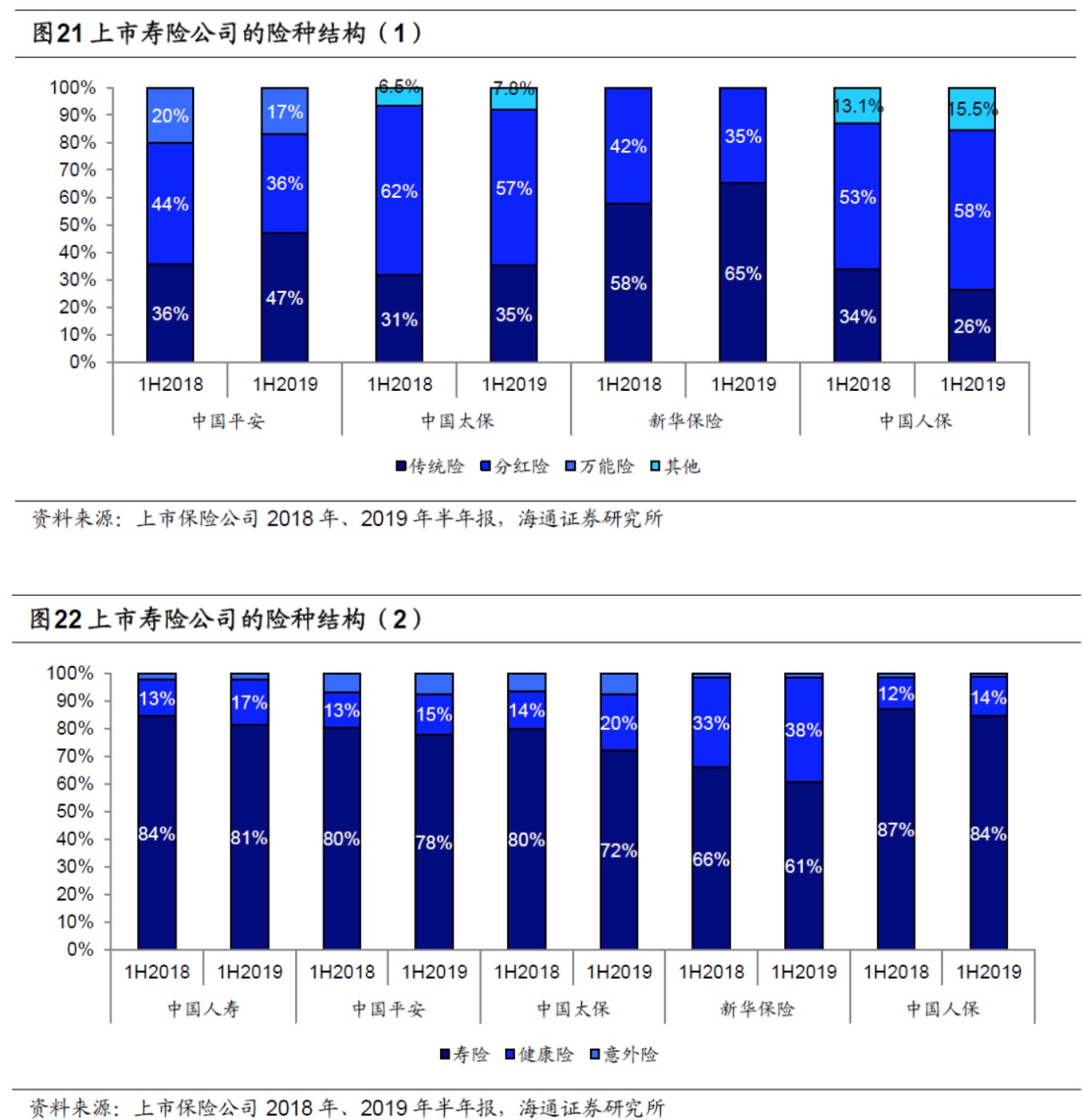

2)中国平安、中国人寿、中国太保、新华保险、中国人保的NBV Margin分别为44.7%、27.0%、39.0%、37.9%,分别同比提升5.7ppt、4.6ppt、-2.4ppt、-12.5ppt。新华保险价值率大幅下滑我们预计与公司在银保渠道重点销售了4.025%年金险“惠添富”有关。3)国寿、平安、新华长期保障型(或健康险)占新单的比重分别提升8.1ppt、2.9ppt、+2.3ppt。

4)国寿、新华代理人较上年末增长9.3%、4.3%,平安、太保(月均)代理人较上年末-9.3%、-6.0%。多数险企核心人力或保障型人力仍较为稳定。

5)平安、国寿、太保、新华EV分别较年初增长11.05%、11.54%、8.62%、10.54%。

产险:车险保费增速回落,综合成本率普遍上升。1)上半年人保财险、平安产险和太保产险的原保费收入分别同比14.9%、9.7%和12.5%。2)车险增速明显放缓,非车险维持较高增速。预计车险在有利因素催化下,下半年增速有望好转。3)上半年人保财险、平安产险、太保产险的综合成本率分别为97.6%、96.6%和98.6%,分别同比变化1.3ppt、0.8ppt和-0.1ppt。综合成本率上升主要是由于受商车费改与自然灾害等影响、赔付率提升,且上半年已赚保费形成率较低,三季度或将成为已赚保费形成率拐点,预计全年综合成本率有望改善。

健康险高增速,全年NBV仍有望增长10%,估值仍低。1)险企利润与EV均已进入确定性较强的增长阶段,健康险增速维持较高水平,险企加速布局健康产业进而反哺保险主业。2)供给侧改革持续,优化培训管理+借力保险科技,代理人队伍综合素质有望提升。2019年9月6日股价对应2019E P/EV仅为0.80-1.37倍,处于历史较低水平,行业维持“优于大市”评级。

风险提示:1)利率趋势性下行;2)股票市场大跌;3)保障型增长不及预期。

1. 2019年上半年利润:受益于税收调减转回和股市上涨,归母净利润合计同比增长80.5%

1.1 2019上半年险企归母净利润大幅上涨80.5%,主要是受益于2018年税收调减转回

2019年上半年上市险企归母净利润合计1775亿元,同比80.5%。2019年上半年中国平安、中国人寿、中国太保、新华保险分别实现归母净利润977亿元、376亿元、162亿元、105亿元,分别同比增长68.1%、128.9%、96.1%、81.8%;2季度单季归母净利润分别同比增长61%、298%、138%、125%。

平安、国寿、太保、新华2019年上半年归母净利润中,分别有104.53亿元(占比11%)、51.54亿元(占比14%)、48.81亿元(占比30%)、18.50亿元(占比18%)来自2018年税收调减转回,若剔除该部分影响,2019年上半年,四家公司归母净利润分别同比+50%、+98%、+37%、+50%。平安、太保2019年上半年集团归母营运利润分别同比增长23.8%、14.7%,寿险业务营运利润分别同比增长36.9%、18.9%。

1.2 股市上涨,带动总投资收益率、综合投资收益率分别同比+0.8ppt、+2.2ppt

2019年上半年中国平安、中国人寿、中国太保、新华保险、中国人保的净投资收益率分别为4.5%、4.7%、4.6%、5.0%、5.1%,分别+0.3ppt、+0.02ppt、+0.1ppt、0.0ppt、-0.3ppt,5家上市险企平均涨幅为0.02ppt;总投资收益率分别为5.5%、5.8%、4.8%、4.7%和5.4%,分别同比1.5ppt、2.1ppt、0.3ppt、-0.1ppt和0.3ppt,5家上市险企平均涨幅为0.8ppt;综合投资收益率分别为5.5%、8.3%、5.9%、5.5%和7.1%,分别同比+1.5ppt、+4.7ppt、+1.1ppt、+1.3ppt和2.1ppt,5家平均同比上升2.2个百分点。上市险企总投资收益率计算方式不尽相同,平安仅对利息收入等进行年化处理,对投资价差收入及公允价值变动未做年化处理,国寿、新华使用“上半年总投资收益率/181*365”或“上半年总投资收益率*2”或得出年化总投资收益率,因此直接将四险企投资收益率进行横向比较失之偏颇。

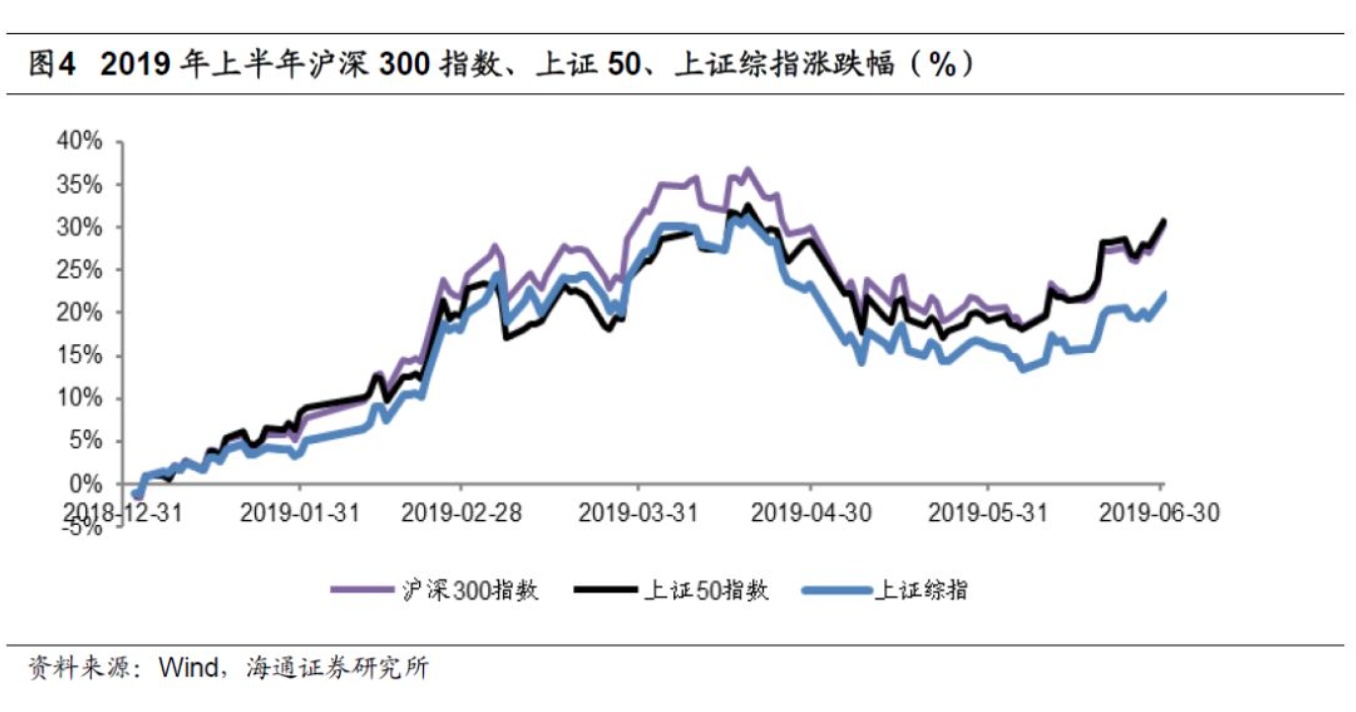

2019年投资收益大幅好转主要由于一季度权益市场上涨、二季度权益市场亦优于2018年同期。2019年上半年沪深300指数、上证50指数、上证综指分别累计上涨28.6%、28.8%、20.5%,其中二季度单季分别-1.2%、+3.2%、-3.6%。二季度权益市场整体表现明显逊于一季度,但回顾2018年二季度,沪深300指数、上证50指数、上证综指均下跌10%左右,2019年二季度权益市场表现明显优于2018年同期,因而险企上半年投资收益同比有明显改善。我们预计上市险企全年投资收益率有望在5%左右。

总投资收益率和综合投资收益率变化幅度明显大于净投资收益率变化幅度,我们分析主要是由于受权益市场影响,投资资产公允价值变动(含买卖价差、未实现公允价值变动)和浮盈(亏)变动加剧,而相比之下,利息、股息收入波动较小。在股市大幅上涨+固收资产收益率略承压的情况下,大体上,权益类资产占比越高,综合投资收益率越高;权益类资产占比越低,综合投资收益率越小;平安采用IFRS9,其综合投资收益率无法直接与其他险企对比。

2019年上半年,国寿、人保“股票+基金”占比分别为10.8%、10.5%,综合投资收益率分别为8.3%、7.1%,领先其他险企。新华权益类占比10%但综合投资收益率较低,主要是由于计提可供出售金融资产减值10.2亿元。太保“股票+基金”占比仅为7.4%,综合投资收益率也偏低,为5.9%。投资结构的差异一定程度上反映了各家保险资产管理公司的大类资产配置风格,与公司负债端结构亦有关系,因此不宜依据个别年份的投资收益率高低而过度解读各家长期投资能力的差距。

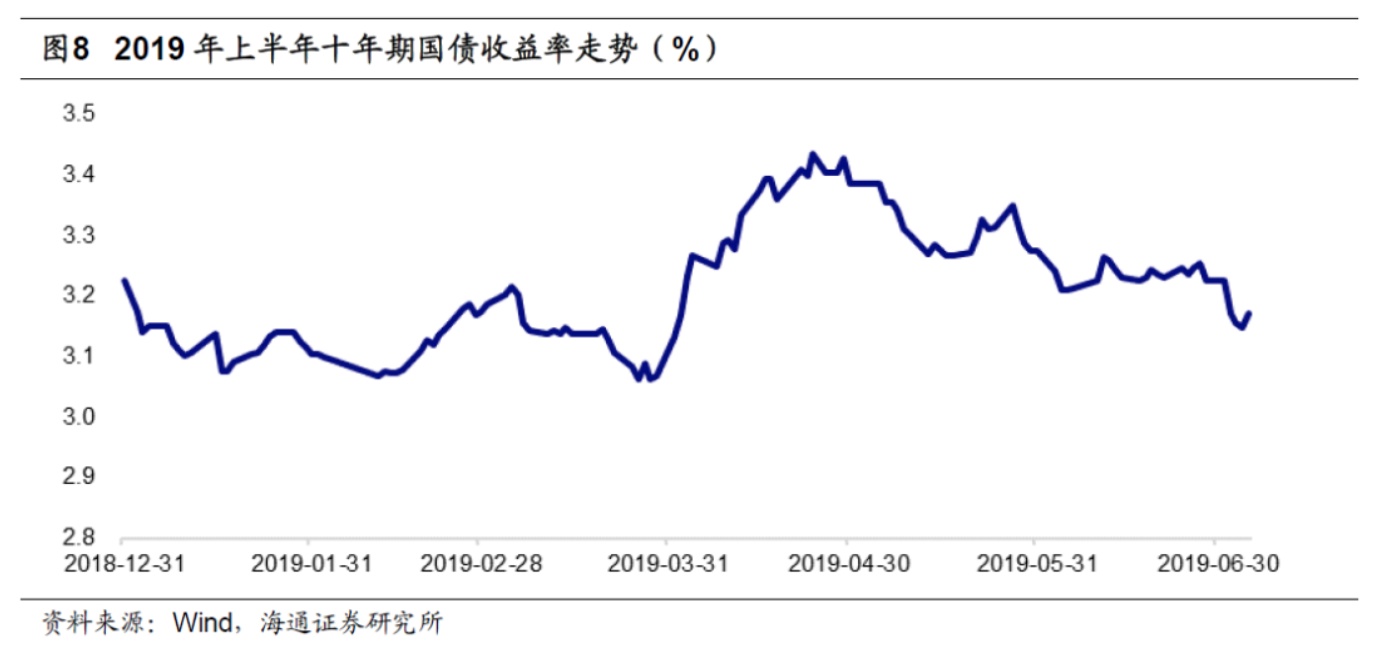

债券市场方面,2019年上半年末十年国债收益率与年初持平;二季度单季上行16bp(主要是4月经济预期短暂改善带来的利率快速抬升,而后又逐步回落)。保险公司的债券大部分计为“持有至到期投资”,因此债市波动对利润和净资产的影响相对有限。

2019年上半年,债市走势整体可以分为两阶段:1)年初至4月中下旬的震荡调整期。1月天量信贷引发宽信用预期、社融增速底部反弹改善了对融资和经济的预期。十年国债收益率由年初时的3.23%降至一季度末的3.07%,而后快速升至4月中下旬的3.43%。2)4月下旬以来的利率下行、债牛重启期。4月以来制造业和工业增速再度下滑,地产销量增速回落,社融增速4月以来低位企稳,经济再度走弱。十年国债收益率降至6月末的3.23%。利率下行会负面影响保险公司当期与未来长期新配固收资产的投资收益率,理论上会抑制估值水平,但存量债券公允价值提升对改善报表有积极作用。

整体来看,2019年上半年利率变动幅度远小于2018年上半年(1H2018十年国债收益率下降41bp,其中2Q18下降26bp),且部分时间段存在止跌回升,固收类资产投资收益率维持在4.5%-6%,属险企可接受范围。

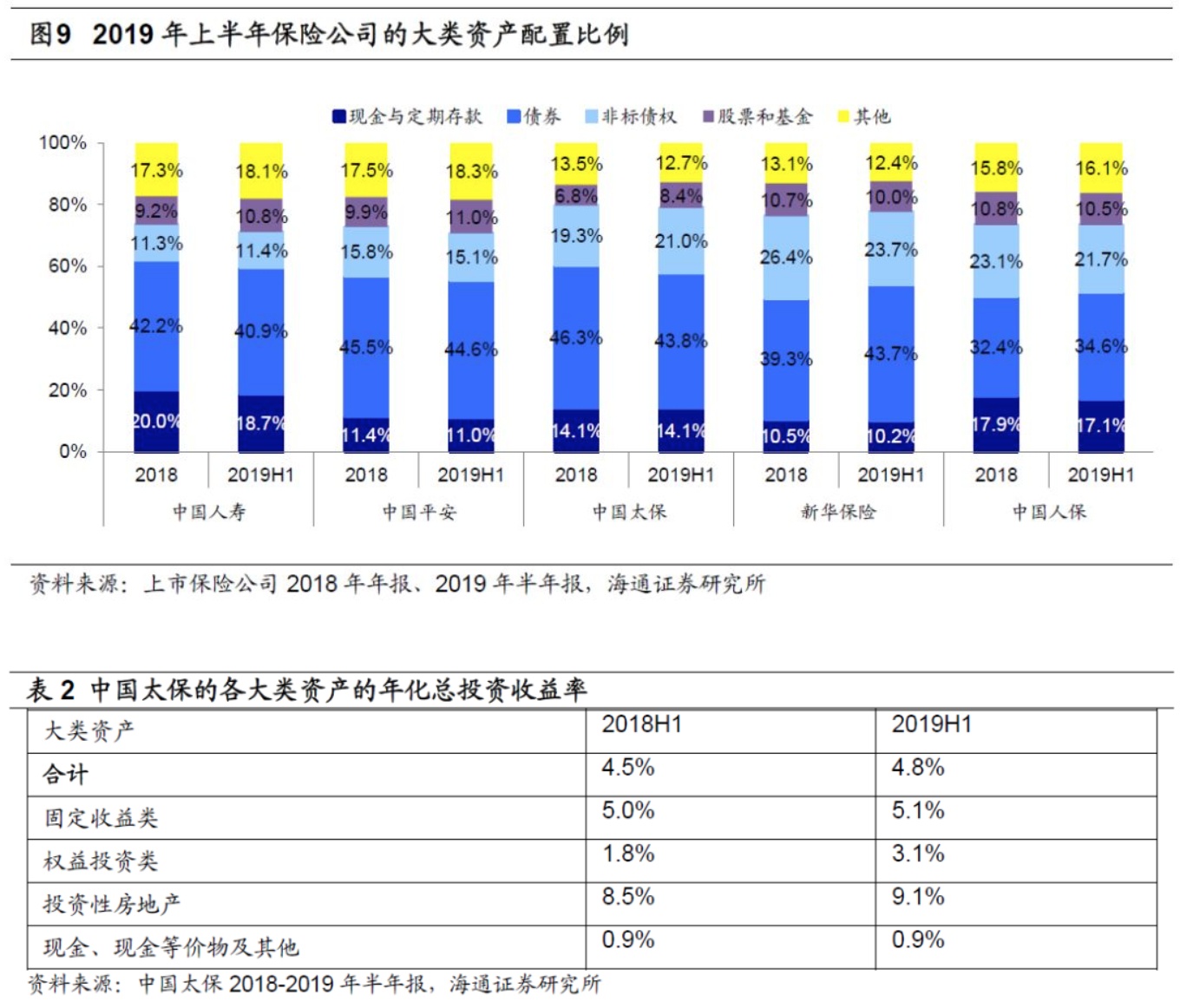

具体的大类资产配置方面:1)上市险企股票+基金占比平均+0.7ppt,国寿、平安、太保、新华、人保分别+1.6ppt、+1.2ppt、+1.6ppt、-0.7ppt、-0.3ppt,我们认为与权益市场公允价值变动,以及公司主动应对市场变化、增加权益资产配置比重皆有关系。现金及定期存款占比-0.6ppt、债券占比+0.4ppt、非标债权占比+0.7ppt。2)中国太保披露了大类资产年化总投资收益率,固收/权益/投资性房地产/现金及其他的投资收益率分别为5.1%/3.1%/9.1%/0.9%,均较上年同期有小幅上行。且太保国债、地方政府债、政策性金融债占债券投资的比重为36.2%,较上年末增长1.9ppt,平均久期为15.1年。我们预计在利率下行的大环境下,险企及时增配长久期固收类资产,公司全年净投资收益率仍有望保持平稳。

1.3 会计估计变更对利润的影响方向分化,预计与假设调整有关

会计利润= 剩余边际摊销+ 投资偏差+ 营运偏差+ 会计估计变更的影响。其中“投资偏差”(即投资收益情况)和“会计估计变更的影响”(如准备金的计提情况)是中短期影响利润的重要因素;“剩余边际摊销”是长期稳定的利润来源;“营运偏差”(费用、赔付、退保等经营层面因素)的规模一般较小。

关于会计估计变更:

1)保险公司确定各项保险合同准备金时,首先需要确定折现率、死亡率和发病率、费用率、退保率、保单红利假设等精算假设。这些精算假设的调整(即“会计估计变更”)会直接导致准备金的多提或少提,从而导致利润的减少或增加。可见,“会计估计变更”是当年会计利润的一个不确定性来源。

2)准备金计提的规模受到“传统险准备金折现率假设”的影响,同等情况下,折现率假设的下调会导致准备金的多提。“传统险准备金折现率假设”=“750天移动平均国债收益率曲线(调整后)”+综合溢价,因此利率的趋势性下降(即750天曲线的下移)会导致此后准备金的多提,从而降低税前利润。

2018年750天曲线全年上行4-9bps,准备金少提对利润有正向作用;新华准备金多提或与重疾发生率假设调整有关。中国平安、中国人寿、中国太保、新华保险“会计估计变更对税前利润的影响”分别为30亿元、31亿元、5亿元和-50亿元,占税前利润比重分别为2%、22%、2%、-48%,国寿受益最为明显。而新华“会计估计变更”影响全年税前利润-50亿元,我们预计主要是因为重疾发生率(如甲状腺癌)数据恶化,公司进行了更为谨慎的假设调整。

2019年上半年中国平安、中国人寿、中国太保、新华保险会计估计变更对税前利润的影响分别为+21亿元、-21亿元、-38亿元和+7亿元。由于750天仍呈现上行趋势,我们认为国寿、太保会计估计变更为负可能是由于下调了综合溢价假设、或上调了发病率等假设。我们认为750天曲线于2019年全年仍呈上行态势,准备金有望进一步少提,并有望助力利润增速提升。

1.4 四险企剩余边际余额合计较年初增长9.7%

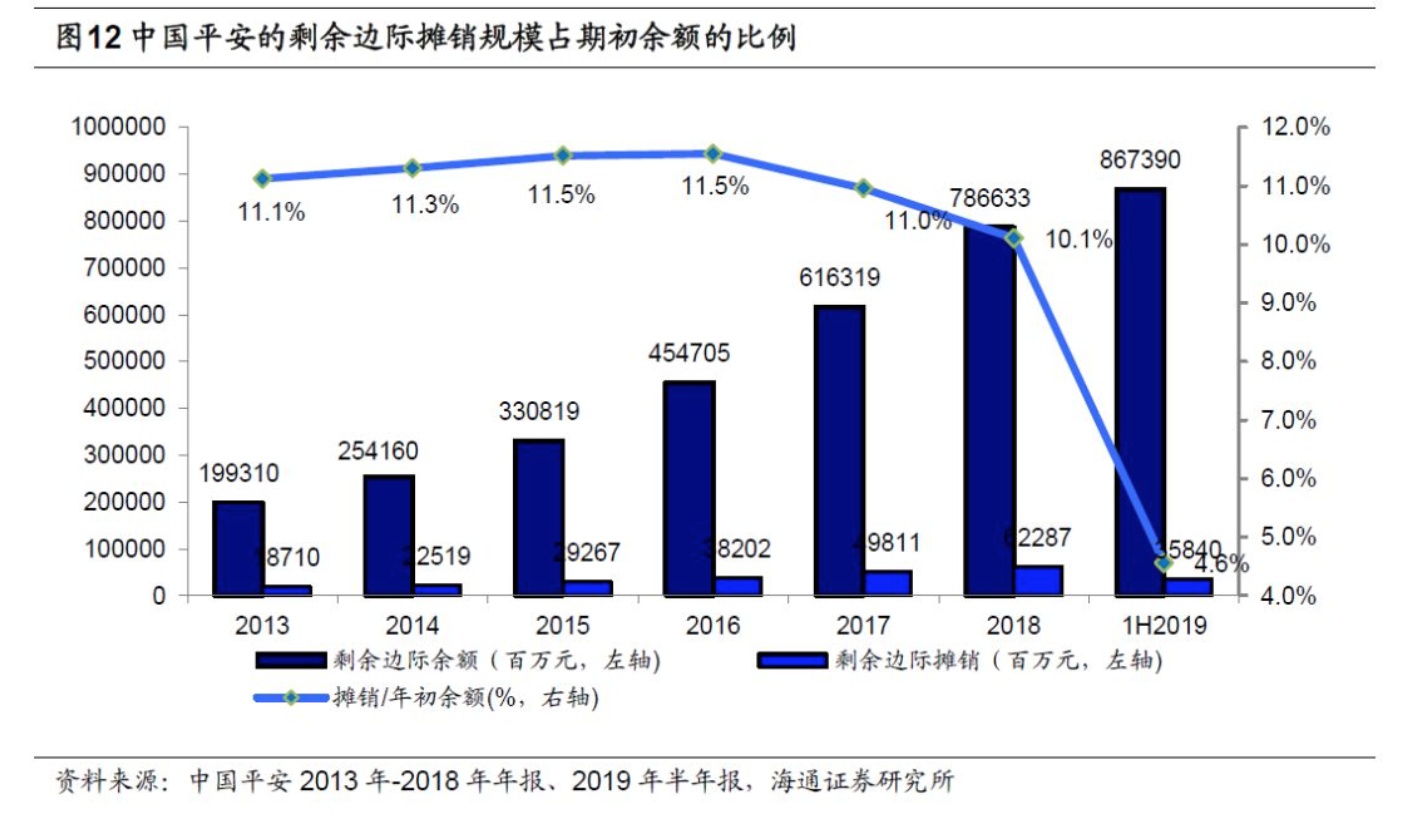

剩余边际是保单未来年度利润的现值,基于审慎性原则,剩余边际不能在首日一次性全部体现,必须逐年释放。剩余边际摊销是利润的核心来源。目前只有中国平安披露了剩余边际摊销的数据。2019年上半年平安寿险剩余边际摊销358.40亿元,同比增加21.2%,占税前营运利润的65%。2013-2018年,平安寿险每一年的剩余边际摊销的规模为年初剩余边际余额的10.1%-11.5%,2018年上半年和2019年上半年,平安寿险剩余边际摊销的规模为年初剩余边际余额的4.8%和4.6%。

期末剩余边际= 期初剩余边际+ 新业务贡献+ 预期利息增长+ 营运偏差- 剩余边际摊销,其中“新业务贡献”是首要增量。目前所有上市保险公司都披露了剩余边际余额的数据,2019年6月末中国平安、中国人寿、中国太保、新华保险的剩余边际余额分别为8674亿、7422亿、3155亿、2083亿,分别较年初增长10.3%、8.5%、10.5%、6.5%,其增速的差异与NBV增长的差异不完全契合,我们预计与摊销速度有关,太保剩余边际增速较快,或是由于满期给付的情况改变、退保率变慢等使得摊销速度变慢。

1.5 上市险企净资产较年初增长13%

2019年6月末中国平安、中国人寿、中国太保、新华保险的归母股东权益分别为6253亿元、3684亿元、1625亿元、766亿元,分别较年初增长12.4%、15.7%、8.6%、16.8%,较一季度末增长4.4%、1.1%、0.3%、4.6%。除净利润的影响外,可供出售金融资产的公允价值变动造成了浮盈的变化,从而影响净资产规模。中国平安、中国人寿、中国太保、新华保险的2019年6月末其他综合收益分别从年初的-56.14亿元、49.40亿元、27.92亿元、-27.91亿元变动为145.80亿元、37.33亿元、86.21亿元、0.94亿元。

2. 寿险:多数险企NBV增速放缓,EV合计同比+11%

2.1 平安、国寿、太保、新华2019年上半年NBV分别同比增长4.7%、22.7%、-8.4%、-8.7%

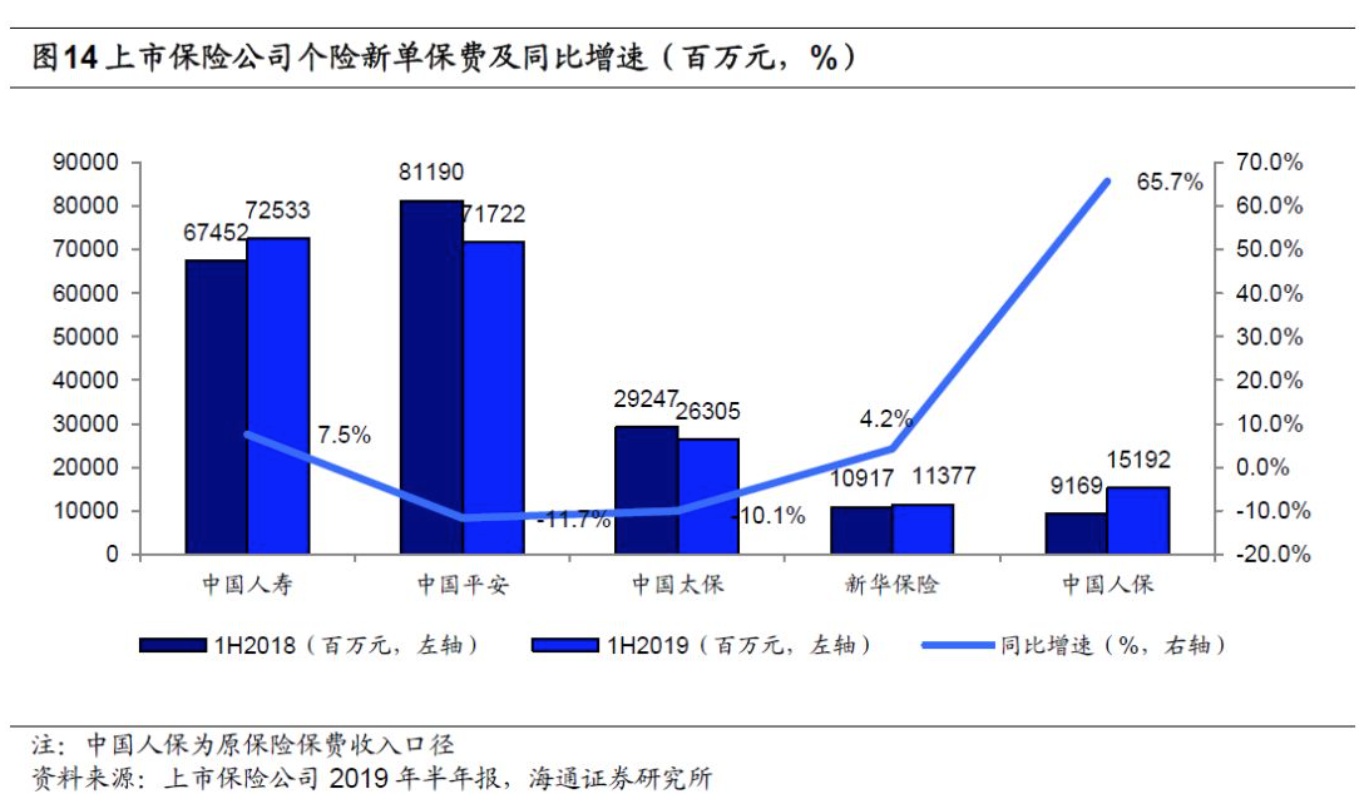

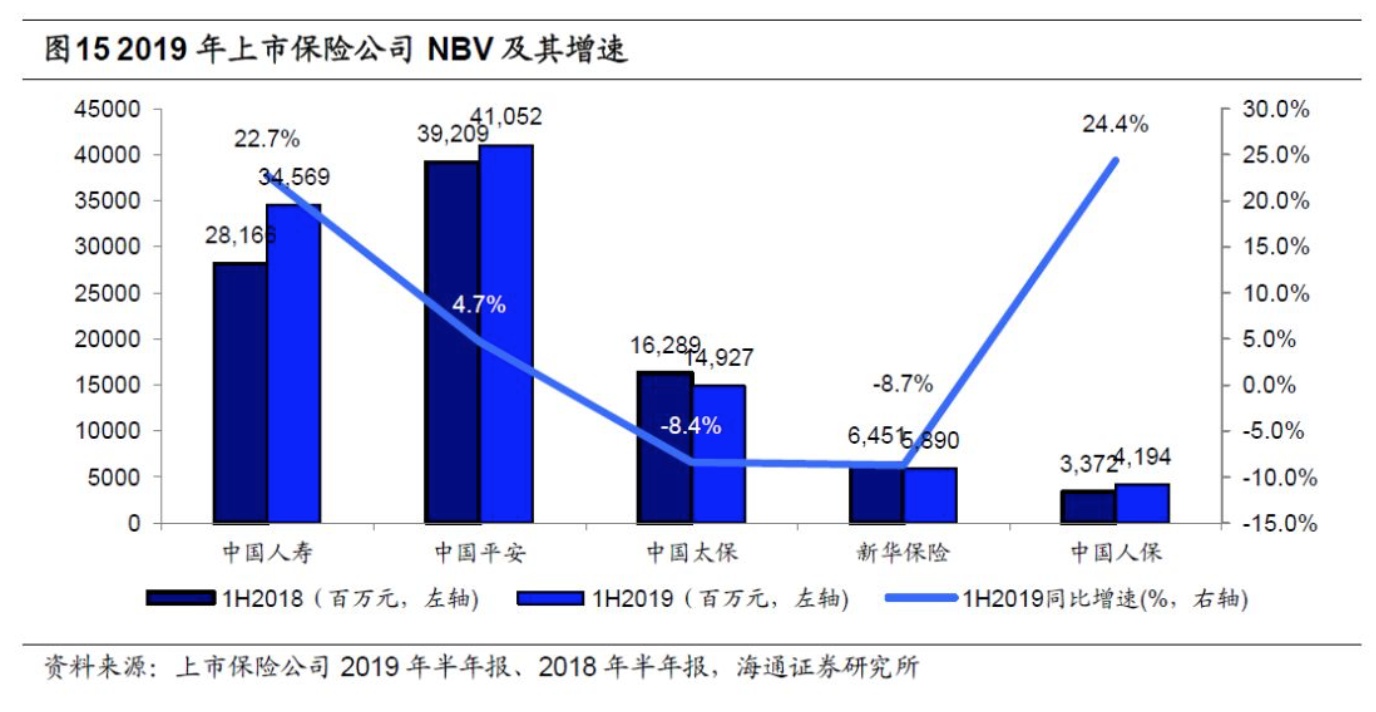

2019年上半年中国平安、中国人寿、中国太保、新华保险的个险新单分别同比-12%、+8%、-10%、+4%,其中新华个险新单同比正增长,主要是由于短期险高增速,公司个险长险首年期交同比-2%。中国平安、中国人寿、中国太保、新华保险NBV分别为411亿元、346亿元、149亿元、59亿元,分别同比增长4.7%、22.7%、-8.4%、-8.7%。二季度属保险公司传统淡季,业务重点为代理人增员,且2018年同期基数较高。我们预计下半年新单保费会恢复增长,预计2019年全年NBV仍有望增长10%。其中,我们预计国寿全年NBV增速将领先同业。

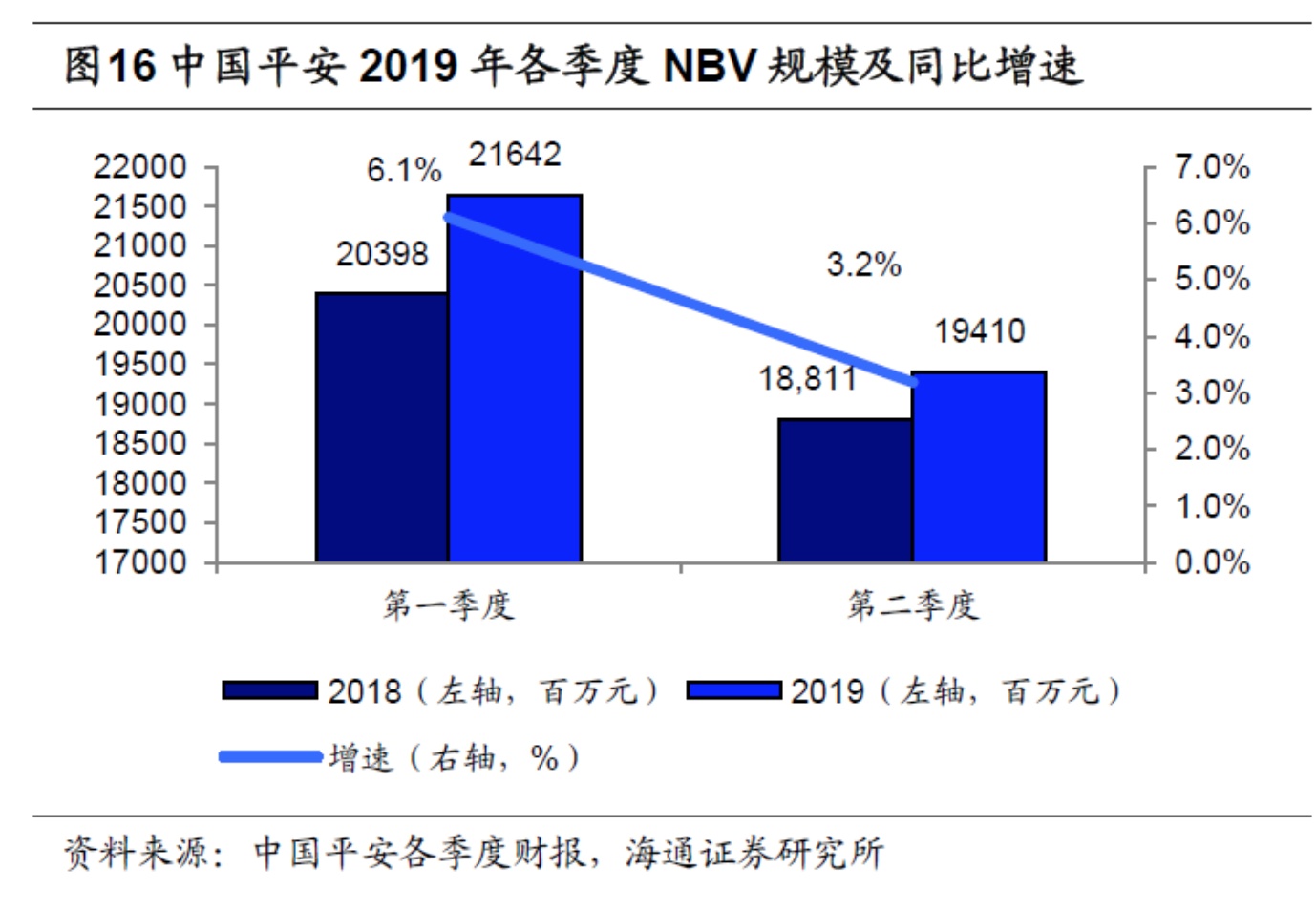

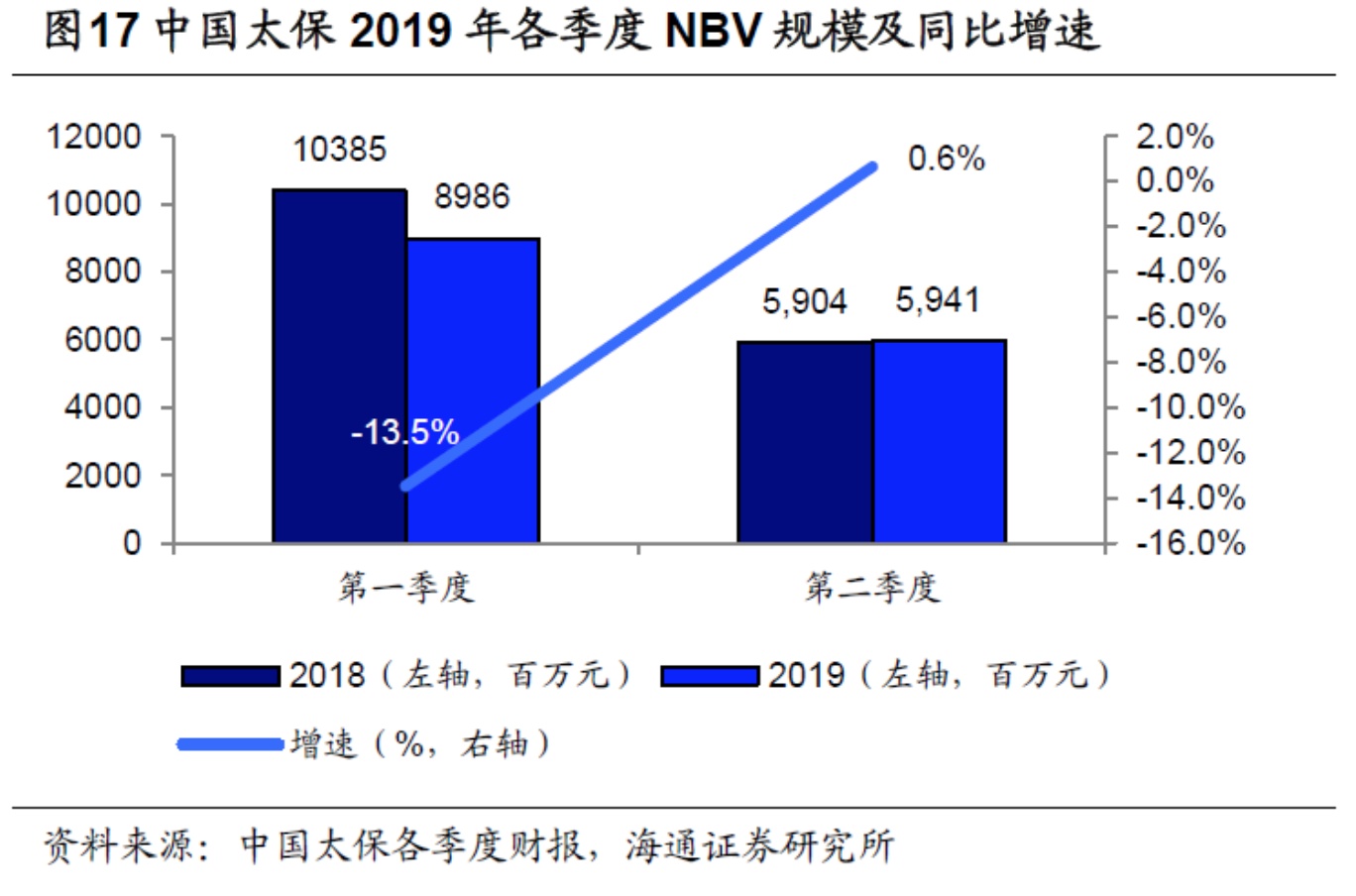

平安一、二季度NBV均实现正增长,太保二季度NBV增速转正。2019年中国平安前两个季度单季NBV增速分别6.1%、3.2%,中国太保前两个季度单季NBV增速分别-13.5%、0.6%。我们预计公司下半年上市险企或将进一步加大保障型产品的销售力度,新单和NBV逐季改善的趋势或将持续。

2.2 平安、国寿NBV margin提升,新华下滑较明显

2019年上半年中国平安、中国人寿、中国太保、新华保险的NBV Margin分别为44.7%、27.0%、39.0%、37.9%,分别同比提升5.7ppt、4.6ppt、-2.4ppt、-12.5ppt。其中新华保险价值率大幅下滑,主要是由于银保价值率-16ppt,我们预计与公司在银保渠道重点销售了4.025%年金险“惠添富”有关;此外,公司个险价值率-4ppt。①公司的主打产品健康无忧重大疾病保险尊享版,将原缴费期20年改为19年,产品价值率或有所下滑。②“以附促主”策略下,个险渠道短期险同比+42%,占个险新单比重由15%增至20%,对价值率有摊薄作用。

寿险保费结构方面,健康险占比普遍提升。国寿、平安、新华长期保障型(或健康险)占新单的比重分别提升8.1ppt、2.9ppt、和-1.5ppt,新华若考虑短期健康险,则占比提升2.3ppt。

1)中国平安:个险NBV、个险所有类型产品margin均有提升。个险NBV同比增长2.5%,个险渠道新业务价值率同比+9.9ppt至58.9%。个险渠道所有类型产品的NBVMargin均有提升,其中长期保障型margin+2.3ppt至97.3%、长期储蓄型margin提升19.5ppt至63.7%。

2)中国人寿:健康险及长期险发展向好。十年以上期交占首年期交保费比例52%,同比+19ppt。健康险首年保费同比+36%;特定保障型占首年期交比重+5ppt。公司2018年上半年销售大量利润率低的盛世臻品年金险,2019年个险更为注重价值导向,我们预计全年NBV margin同比仍将显著改善、NBV有望实现15%-20%增速。

3)中国太保:个险期交有明显下滑。个险期交保费下滑16%,高于个险新单降幅,NBVmargin -2.4ppt至39%。

4)新华保险:个险NBV基本持平,健康险占比已高达55.7%。个险NBV 58亿,同比-3%;银保NBV 2亿,同比-64%;首年保费+21%。个险渠道长险首年期交-2.4%。健康险长险首年保费同比+3.4%,占公司长险首年保费的比例达55.7%、占比较上年同期提升1ppt。

2.3 新华、平安代理人正增长,国寿、太保负增长

国寿、新华代理人较上年末增长9.3%、4.3%,平安、太保代理人规模较上年末-9.3%、-6.0%(太保为2019年上半年月均人力较2018年全年月均人力增速)。供给侧改革持续,我们预计下半年险企将进一步聚焦个险、聚焦期缴,致力于提升活动率和产能,进一步优化培训管理,并借力保险科技,队伍留存率、活动人力规模、人均产能的长期提升空间大,下半年代理人增速有望提升。多数险企核心人力或保障型人力仍较为稳定,我们预计在全行业代理人增速放缓的大势下,保障型人力的发展可以帮助险企全面提升代理人队伍品质、有效抓住行业发展先机。

1)中国平安:代理人128.6万人,较上年末-9.3%,较1季度末-2%。月均人力123.5万人,同比-5.5%;代理人人均收入由6870元/月下滑4%至6617元/月,我们预计主要是由于“报行合一”的落实致产险件均保费下滑。人均NBV同比大幅+8.5%。2)中国人寿:个险代理人157.3万,较上年末+9.3%,与一季度末基本持平。月均有效人力同比+38%、月均销售特定保障型产品人力大幅+52%。3)中国太保:上半年月均人力79.6万,同比-11%,较2018年全年月均人力-6%;月人均新单保费同比+5%。月均健康人力、绩优人力分别为30.9万、16.8万,同比-10%、-4%,小于人力整体降幅。4)新华保险:人力38.6万人,同比+15.5%,较上年末+4%,月人均产能同比-14%。月均合格人力14万人,同比+5%。

2.4 平安、国寿、太保、新华EV分别较年初增长11.05%、11.54%、8.62%、10.54%

2019年上半年中国平安、中国人寿、中国太保、新华保险的内含价值分别为11132亿元、8868亿元、3651亿元、1914亿元,分别较年初增长11.05%、11.54%、8.62%、10.54%。

3. 产险:车险保费增速回落,综合成本率普遍上升

2019年上半年人保财险、平安产险和太保产险的原保费收入分别同比14.9%、9.7%和12.5%,行业保费同比+11.3%。

车险增速明显放缓,仅平安接近10%;非车险维持较高增速。1)人保财险车险同比+4.1%;非车险同比大幅+31.40%、占比上升5.7ppt至46%。2)平安产险,车险保费同比+9.0%,意健险保费大幅+39.5%,非车险保费+7.4%,非车险及意健险合计占比29.2%,上升0.5ppt。3)太保产险,车险保费同比+5.2%,非车险保费同比31.4%。

我们预计车险在有利因素催化下,下半年增速有望好转。新车方面相关催化因素主要包括:1)乘用车的增值税率从16%下降到13%,降低了车辆制造成本;2)国五国六排放标准在不同地区实施;3)广州等限购地区政策有放松趋向;4)高端品牌价格下降,奥迪、宝马、奔驰等高端品牌的价格有下降趋势,以及下半年有很多SUV旗舰产品上市,从产品角度上将增加购买吸引力。存量车方面:由于2018年实施的“报行合一”和7个地区的折扣调整在下半年已经满一年,2019年下半年此因素会消除,车均保费有望回升。同时,车险将从保费竞争进一步转向服务竞争,各险企将着力于提高续传保率以抵消新车业务承压带来的负面影响。

2019年上半年人保财险、平安产险、太保产险的综合成本率分别为97.6%、96.6%和98.6%,分别同比变化1.3ppt、0.8ppt和-0.1ppt。赔付率普遍上升、费用率下降。

1)人保财险:赔付率+3.5ppt至64.7%,费用率-1.9ppt至32.9%。车险综合成本率+1.2ppt至98.1%,农险综合成本率+6.4ppt至94.9%是综合成本率上行的主因。车险赔付率+2.8ppt至61.6%主要是受商车费改影响,但“报行合一”落实后,费用率-1.6ppt至36.5%。农险受重大自然灾害及猪瘟影响,赔付率+13.1ppt至75.9%。受个别大案影响,特险赔付率提高,其他险种综合成本率+8.3ppt至89.9%。

2)平安产险:赔付率+1.8ppt至59.2%,费用率-1pppt至37.4%。其中,保证保险受存量业务赔付水平较高影响、综合成本率+5.7ppt。

3)太保产险:赔付率同比+1.2ppt至59.2%,费用率同比-1.3ppt至39.4%。车险综合成本率+0.4ppt至98.4%,其中赔付率+0.5ppt。非车险综合成本率同比-2.2ppt至99.5%,主要是由于企财险综合成本率-4.1ppt后扭亏为盈、责任险综合成本率-2.4ppt后降至92.2%。

人保、平安上半年综合成本率上升,主要是由于受商车费改与自然灾害等影响、赔付率提升,且上半年已赚保费形成率较低,预计全年综合成本率有望改善。

1)上半年手续费及佣金率下降,预计下降趋势有望持续。以人保财险为例,上半年手续费及佣金率同比大幅-6.6ppt至11.7%,控费能力显著提升。随着“报行合一“的推进,手续费率降低趋势有望持续,并将作用于所得税规模的减少,龙头险企控费能力强、利润增速有望改善。

2)上半年受双重因素影响,已赚保费形成率较低,2019年上半年人保财险已赚保费形成率仅为76%,同比-6ppt。3季度或将成为已赚保费形成率拐点,综合成本率有望下降。2019年上半年已赚保费形成率较低与两方面因素有关:①预计受2018年3季度保单手续费率相对高点致当期确认的已赚保费较高影响,2019年上半年确认的已赚保费相对较低。②2019年一季度年保单手续费率有明显下滑,未到期责任准备金提取较多。由于已赚保费的确认周期要一年,我们预计2019年3季度之后已赚保费形成率将有明显提升,有助于综合成本率的改善。

4. 投资建议:健康险高增速,EV确定性增长,估值仍低

银保监会披露行业7月数据。2019年1-7月,健康险增速为+31%,18年同期为17%。2016、2017、2018年健康险占原保费比重分别为18%、16%、20%,2018年占比已有明显提升;2019年1-7月健康险占比21%,也较2018年同期增加3ppt。

我国健康产业空间巨大,商业保险占比显著低于发达国家,目前我国健康产业供给端、需求端与支付端不平衡,均为健康产业发展带来机遇。1)供需端:卫生费用增长快,健康管理供需缺口较大。根据国家统计局和Wind数据,2005-2017年,国民卫生总费用复合增速为16%,较GDP年均增长率高出3ppt;健康管理服务的需求与日俱增。但我国当前医疗资源分布并不平衡,使得健康产业供需缺口明显,保险公司若能介入医疗服务,客户黏性和盈利水平均有望增长。2)支付端:我国基本医保保障程度有限,个人自付比例高,为商业健康险发展带来契机。但多数健康险企业仍亏损,商业保险公司亟待提升对医疗机构影响力以实现费用管控。3)政策端:政府近年推出多项政策,鼓励商业健康险发展和保险公司对健康产业进行投资。

健康产业布局渐入佳境,有望为险企带来新的盈利增长点。中国平安打造了包含保险板块和健康服务板块的医疗健康生态圈。泰康保险从“保险+医养康宁”出发,初步构建了大健康产业闭环。我们预计2019年下半年险企聚焦健康险的策略不变,预计健康险占比未来仍将显著提升,健康产业发展有望帮助险企降本增效、创造新的利润增长点;保险公司的产业链将有望持续延伸,客户黏性有望增强,保险主业也将大大受益。

我们预计上半年行业NBV增速较一季度有所下滑,全年NBV仍有望增长10%。二季度属保险公司传统淡季,业务重点为代理人增员,我们预计下半年新单保费会恢复增长。平安7月个人业务新单增速由负转正,同比+4%,6月单月为-4%;7月单月增速远高于上半年的-8.5%,前七个月累计-7%。我们认为保障型需求旺盛是保险公司发展最深层、最重要的推动力。我们预计下半年保障型增速仍较为稳定,全年保障型增速将高于整体新单增长,国寿和平安NBVMargin有望大幅改善。

银保监会2019年8月30日发布《关于完善人身保险业责任准备金评估利率形成机制及调整责任准备金评估利率有关事项的通知》。主要变化:调整部分险种的评估利率水平。对2013年8月5日及以后签发的普通型养老年金或10年以上的普通型长期年金,将责任准备金评估利率上限由年复利4.025%和预定利率的小者调整为年复利3.5%和预定利率的小者。分红险和万能险的评估利率上限是3%和预定利率较小者,评估利率要求维持不变。

防范价格竞争,长期利好行业。我们认为4.025%年金险产品短期或能促进储蓄类产品销售,但价格战导致利润率大幅下降,且利差损风险加大。未来预定利率超过3.5%的长期年金险产品需要报监管审批,新规引导行业重回理性,进一步转型保障类产品,长期有利于行业发展。中国平安无此类业务,不受该政策影响。我们预计上市保险公司4.025%产品规模中国人寿>新华保险>中国太保,中国平安无此类产品。上市保险公司2019年销售的高预定利率年金主要为中国人寿销售“鑫享金生”和新华保险“惠添富”。经我们测算,2018年,国寿、新华4.025%产品的总保费(含新单保费和续期保费)占比分别为9%、7%。中国太保仅在2016的1月非常短期且少量的销售过此类产品。

继续看好保险行业相对和绝对收益机会。2019年9月6日股价对应2019E P/EV仅为0.80-1.37倍,处于历史较低水平,行业维持“优于大市”评级。公司推荐中国平安、中国人寿、中国财险(02328)、中国太保、新华保险等。

风险提示:1)利率趋势性下行;2)股票市场大跌;3)保障型业务增长不及预期。