本文来自“阿尔法工场”,作者为孙嘉宝,本文观点不代表智通财经观点。

导语

好未来营销成本激增,归根到底还是因为其在线业务处于摸索期,战略战术都比较粗放。

正文

创业之初喊出“不做广告,只靠口碑招生”的张邦鑫,不知当时是否会料到,16年后,自己公司一个季度的销售费用会达到1.55亿美元。

好未来(TAL.US)7月下旬发布的财报显示,截至5月31日2020财年一季度中,公司销售费用同比大增64.4%,至1.55亿美元;管理费用也大幅增长40.3%,至1.76亿美元。

当销售的增速跟不上流量上涨的增速时,即使是好未来这样的大牛股,也因面临入不敷出的危局——财报显示,此季度归属于公司的净亏损达到730万美元——去年同期则为盈利6680万美元,迎来上市9年首次亏损。 和老对手新东方(EDU.US)一比较,也可以看出来好未来烧钱烧出了新高度:好未来的营销费用从去年三季度起,就开始明显高于新东方(见下图)。

那个学生多到需要排队报班的好未来,而今缘何在营销上堆起了如此高的费用成本?

01、不烧钱哪有未来

好未来的业务结构正在发生变化。

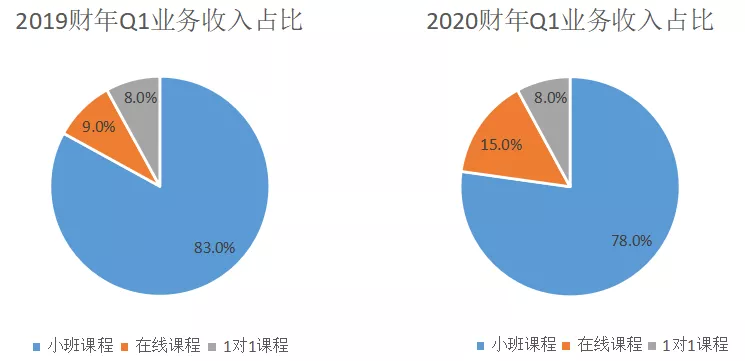

第二季度财报显示,尽管目前核心的业务仍以线下为主,但在线业务收入占比越来越高——已从去年同期的9%提升到了此季度的15%。

在小班的培优业务中,线上的收入占比也从去年同期的3%提升到了7%。

在此其中,学而思(XRS.US)网校增长飞快,长期正价班人次超过50万,同比增长121%,收入占总营收的15%,占长期正价班总人次的31%;而去年同期占总营收的9%,占正价班总人次的19%。 基于此,好未来在线课程的营收同比翻翻至1.05亿美元左右。

看上去很美的线上业务增速,对应的正是高企的营销成本。对于好未来而已,现阶段烧钱是必须的。

一则,线上这一新业务,与好未来原本轻车熟路的线下业务逻辑并不一样:线下培优的逻辑是深度,而线上则是广度。这便导致其固有的线下品牌优势无法自然而然延伸到线上。

另一重基本事实是,当前线上教育行业中90%的用户是来自几大平台买流量——谁烧的钱多,谁有生源优势。 据教育部统计数据,当前整个K12年龄段的学生有近2亿,即使按在线教育10%的参培率计算,潜在学员用户数至少2000万。大班课的客单价在3000元/年,假设平均每人报2门课,每人每年的消费就是6000元,网校班课的市场规模总体近1000亿。 如是,按目前已上市教育公司的市销率来算,一定会产生1000亿美元市值的公司。

这也就解释了,线下人多到需要排队报班的好未来,为何也要在线上拼命烧钱。 正因为有这么大的市场,所以业绩会上好未来表示对未来的战略上是“将继续保持培优线下业务的健康增长,对培优在线和学而思网校相对激进的投入”。 这其中的“健康增长”和“激进投入”说明好未来线上营销的费用会在一段时间内高居不下。

02、线上战法不成熟

其实,最怕的还不是砸钱,而是砸完钱后没效果。

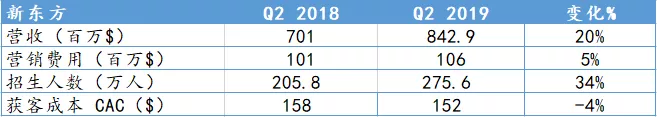

尽管线上业务增速客观,但通过与同一档巨头新东方的数据作比较,我们还是可以看出,好未来存在获客成本高、续报率低的实际问题。

从下面的数据中可以看出,好未来此季度的获客成本同比增加了208%,但是同期的营收只增加了28%。也就是说,更多的投入并没有带来更多的价值。

相比之下,新东方的获客成本则下降了10%,但是营收增长了20%。

注:(1) 获客成本 CAC=(总市场费用+总销售费用)/新获取客户数量(2) 客户流失率:按照50%的留存率,好未来和新东方的客户流失率就是50%(1-50%)

我们可以再来一组更直观的比较,好未来VS跟谁学(NYSE:GSX):今年6月在美上市的跟谁学,其1至6月平均获客成本为334.5元;同期的学而思网校,获客成本在1300元左右,是跟谁学的4倍。

对于在线教育来讲,推广转化率和续报率也是两个主要观察的指标。在低价班转化率上,和行业平均和几家竞品相比,好未来也并不占优势。

行业平均10%-20%学而思网校今年一期:10%学而思网校(去年):30%学而思网校预期35-40%猿题库(去年)42% 根据暑期特价课与秋季正价课的转化率、续报率(学而思61%)测算下来,学而思网校和作业帮两家,秋季正价课学员将突破100万。

这是学而思以近10亿元的投入才达到的。 那么,好未来的转化率为什么如此低效呢?笔者以为,归根到底还是其线上攻略处于摸索期,战略战术都比较粗放。

比如说: (1)适应互联网打法慢。 邦鑫曾反复强调,做强比做大重要。在互联网世界里的逻辑,应该是做大带来做强,做大的同时做强。 新东方优播2011年开始做低价入口班,此后其他线上教育随之跟进;而学而思网校反应很慢,2018年才有线上低价班。

(2)依赖并受制于微信渠道。 好未来的线上流量获取和转化是围绕微信打造的,主要的玩法包括公众号裂变拉粉、低价课程裂变销售、打卡分享返现。主要的传播渠道包括微信公众号、微信群和个人号。

但是今年5月份以来,微信朋友圈利诱裂变营销的方式受到了很大的束缚和制约。比如今年5月13日,微信发布《打击利诱分享朋友圈打卡的处理公告》。

新政写了不准微信朋友圈打卡,禁止通过利益诱惑,诱导用户分享、传播外链内容或者微信公众帐号文章。可以想见的是微信社群分销不但会成为下一个机构扎堆的重点,也会很快成为新的微信重点打击对象。

其实微信新政的本质是希望企业能为微信上的流量买单,做微信投放。也就是让在线教育这个营销巨头回归到流量投放模式。 而这,无疑会加重好未来和其他众多在线教育公司的营销成本。 同时微信用户量增速放缓,微信公号打开率持续下降。微信图文整体打开率也从去年12月的1.32%降到了今年5月份的1.28%。

(3)对新流量池不敏感。 数据显示,截至 2019 年 7 月抖音日活跃用户量超过3. 2 亿。截至 2018 年 12 月,抖音国内日活跃用户突破2. 5 亿,月活用户突破 5 亿。 在线教育行业当然看到了这个机会,抖音的教育广告主数量月均增长达325%,信息流广告消耗月均增长762%。 据不完全统计:

新东方及其下属矩阵抖音号粉丝量超过100万,获赞量超过200万

跟谁学及其下属矩阵抖音号粉丝量超过70万,获赞量超100万

作业帮粉丝量54余万,获赞量3余万

猿辅导粉丝量21.5万,获赞量140万 但是好未来及其下属矩阵抖音号(包括学而思网校)粉丝量不超过10万,获赞量在40万左右。 从粉丝量上可以看出,好未来还没有把抖音当做其营销主战场。而这种对于新流量红利平台的迟钝反应,以及不能主动围绕其建立新的生态,也可能是其营销费用高企,但是效果不明显的主要原因。

有在线教育公司表示,其在抖音上投放的效果广告,也得到了较高的转化。仅2019年暑假招生,抖音对公司整体获客的贡献占到60%。

03、竞争者“抬价”

好未来营销成本高企另一个不容忽视的原因在于竞争者“抬价”。

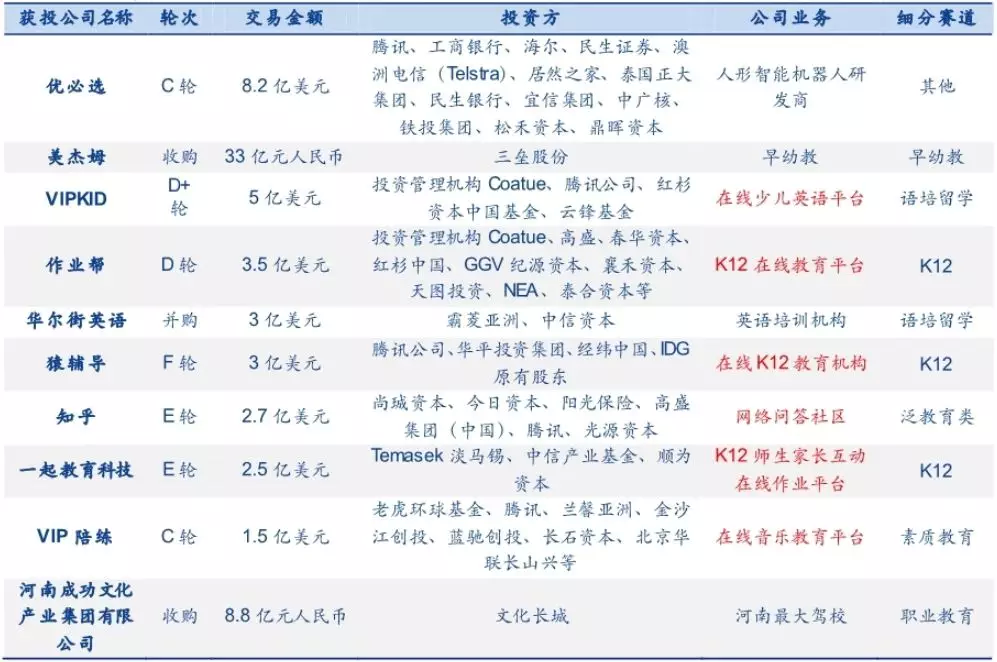

线下教育双雄的格局已定,线上是有志于做教育行业创业者的唯一机会,所以线上自然有很多竞争。目前有十大独角兽:

2018年教育领域的十大投融资案例

而线下“新东方+好未来”也怕线上崛起的独角兽抢线下的份额,所以有了“二大九小”的竞争格局。 因为行业有两个特性。首先扩张速度快。线下一个班有几十人,但是网上一个大班能做到上千人。 二是当学员选定一个机构后,大概率不会跳来跳去。因为不存在替换,所以抢到学生的第一次就格外重要。 这决定了竞争的激烈,也就是激烈地抢夺先发优势。因为可选的营销平台屈指可数,各家都在上面竞争流量,必然会推高获客成本。

04、小结

在线教育行业“僧多粥少”这一外部因素,在行业未完成整合出清之前将始终存在。

故而对于好未来而言,如何做好内功,在线上战略及战术上更有章法,已成为未来一个时期破局营销成本高企问题的核心路径——当然,如果其自认财大气粗而无需顾忌成本那就另当别论了。

不过如果真是这样,对于投资者而言,则就意味着得有一段煎熬的日子要慢慢度过了……