本文源自“Wind资讯”。

就在市场都猜测美联储今年还会不会降息,以及降多少的时候,美联储已经开始连续两周购买国债140亿美元,这是自2014年10月以来第一次重启资产购买。

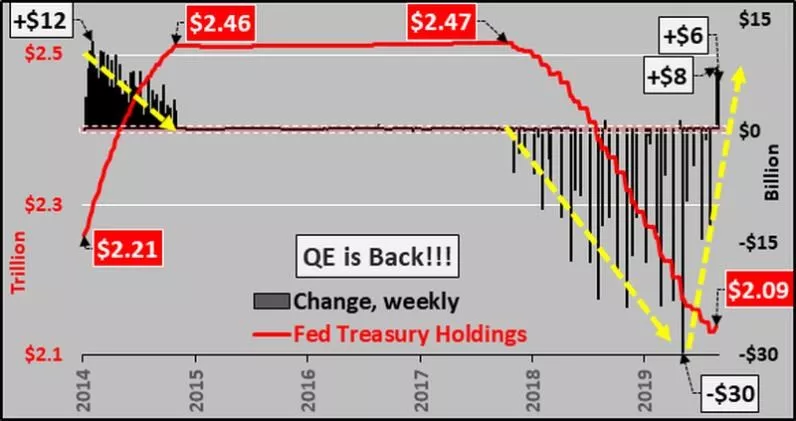

2014年开始,美国经济从08年衰退中缓冲过来,美联储逐步退出刺激政策,开启QT。从下图可以看到,从2014年初开始,美联储资产购买规模逐步缩减,到2014年10月全面停止,资产负债表规模维持在2.47万亿美元附近,到2017年底,为了配合加息,缩表也大踏步开启,美联储不断卖出资产,到2019年中,资产负债表规模收缩至2.09万亿美元。

(图片来源:Econimica blog)

最近两周,美联储再次购买国债,两周购买规模140亿美元,市场猜测新一轮QE再次回归,至于持续多久,什么目的,可能只有鲍威尔自己才知道。

QE是指在名义利率逼近0下限时,传统的货币政策工具基本失效,中央银行可以考虑采取负利率,但力度也仍然有限。在这种情况下,中央银行选择购入大量金融资产,让风险资产的流动性上升,并达到压低长期利率的目标。

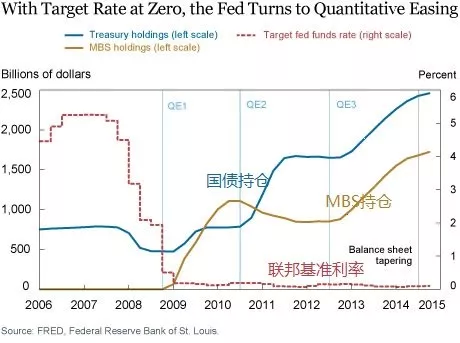

美联储在2007年起开始下调政策利率,经历了连续10次降息后,2008年12月起,美国联邦基金利率在长达7年的时间里一直维持在0%附近。美联储也因此,失去了通过降息提供更多刺激的能力。于是推出了三轮大型资产购买,亦即通常所指的三次QE:

(图片来源:Federal reserve bank of New York)

2008年11月25日,QE1横空出世。美联储决定购买由房利美、房地美和联邦住宅贷款银行发行的价值1000亿美元的债券及其担保的5000亿美元的资产支持证券(MBS)。到2010年3月QE1结束时,美联储的资产负债表上已经躺着1.25万亿美元的MBS资产,1750亿美元的机构证券和3000亿美元的美国国债。

2010年11月,在希腊主权债务危机爆发的背景下,美联储推出了QE2。该轮量化宽松包括6000亿美元的证券购买,一直持续到2011年6月。

2012年9月,美联储推出第三轮QE,每月购买400亿美元的MBS资产;2013年1月起,在每月购买400亿美元MBS资产的基础上,增加购买450亿美元的美国国债。2014年1月起,购债规模开始逐渐缩减,QE3在2014年10月正式结束。

QE是好是坏?

十年过去,经济学家对QE带来的复杂影响仍然各执一词。但广泛的共识是,尽管可能有种种的副作用,但如果没有十年前中央银行果断的行动,金融危机的负面影响原本还会持续更长时间。

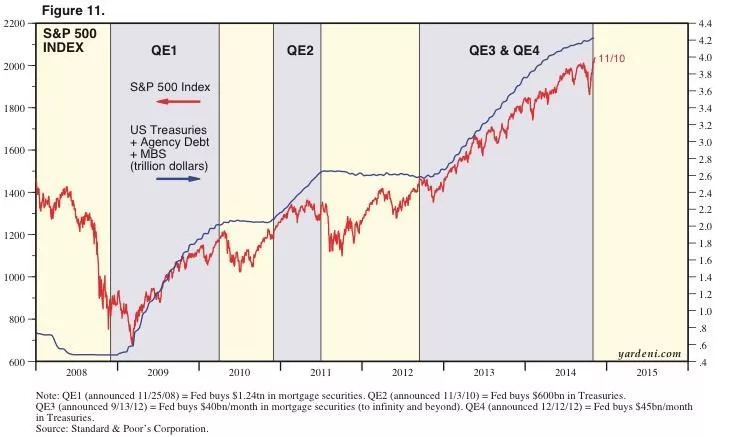

硬币总有两面。在美国,金融危机爆发后出台的QE1,的确实现了力挽狂澜,但其后的QE2和QE3,却没有再现类似于QE1在危机时期的重要作用。QE开启后的9年间,美国回到了经济扩张的轨道上,但相比以往危机后4%的年均增速,这9年里的年均增长只有2%。QE3的争议最多,因为这一轮量化宽松未能实现通胀预期的提高。

美联储从QE1开始购买MBS资产,QE3初始更是直指按揭市场,购债对象集中在MBS。研究显示,QE1阶段,美联储购买MBS资产,银行的借贷渠道被拓宽,借贷变得更加容易,个人及家庭拥有了流动性,支撑了失业期间的消费开支,实体经济的信心和活力得到了有效的复苏,带来了后来的经济繁荣。

但是这也带来了一个负面作用:实体经济变得过分依赖QE的支持。美联储的货币政策,直接影响了美国股债市场的走势,而市场力量的倒逼,也是2019年7月,在失业率低企、经济仍在温和扩张的背景下,美联储仍然要降息的重要原因。

(图片来源:Advisor perspectives)

另外,尽管量化宽松提振了信心,降低了失业率,带领美国(乃至全球)经济走出了衰退,它对不平等的加重程度,却远远超过了经济复苏对缩小不平等的贡献。富者更富、贫者更贫,也是美联储量化宽松后十年间最大的结构性变化之一。

通过资产购买计划提供的大量资金,直接流向了金融业,推高了风险资产的价格。量化宽松开展以来,长时间的低利率环境,使得依赖固定收益产品的人群个人资产增长有限,而原本就持有更多风险资产的富裕阶层,通过这种财富的再分配,进一步拉开了净值的差距。

金融危机过后,全球多个地区的中央银行都采纳了非常规货币政策,这些政策对走出危机、恢复增长也的确起到了重要作用。正如IMF货币和资本市场主管Tobias Adrian在2019年4月提到的,这些非常规货币政策已经变得越来越“常态化”,甚至越来越像常规货币政策工具。

目前美欧日央行中,只有美联储完全退出了量化宽松。欧洲央行和日本央行直到今天还背负着沉重的资产购买计划。

2015年以来,加息9次后,美联储迎来了十年来的第一次降息。虽然这只是一次“保险”的降息,在“不确定性上升”下提前做出的缓冲准备。

但是,在经济仍然扩张的时候,降息已经提前开路,美联储主席鲍威尔也坦言有必要呈现“更宽松的政策姿态”。加上QE本来就在日益常态化,经济还未下滑时QE4出世,也不是什么天方夜谭。