下一次金融危机爆发时,投资者应投资哪些贵金属呢?是黄金还是白银,还是铂金和钯金?

矿采量

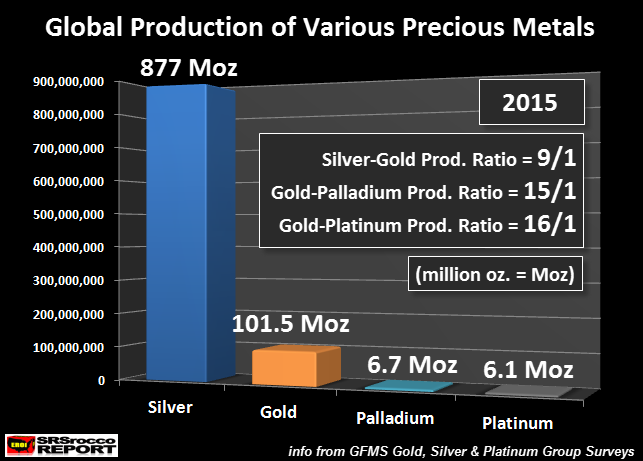

据全球知名贵金属咨询公司GFMS数据,去年,全球黄金、白银、钯金和铂金的开采量分别为1.01亿盎司、8.77亿盎司、670万盎司和610万盎司。

全球贵金属生产

从以上数据可以看出,黄金开采量是白银的1/9,是钯金的15倍,是铂金的16倍。

许多分析师曾错误地认为,由于铂或钯的稀缺性,其价值要远高于黄金。此外,其他分析人士认为,相较于目前的银金比69/1,白银远远被低估了,因其只有黄金产量的9倍。

白银和黄金的开采量比例,可能在数百年前或者古代还能用来定价市场价值,因为那时是通过人和动物的劳力提取金银。然而,据智通财经了解,自19世纪末期以来,随着煤炭和石油等能源取代了人类和动物的劳力后,这一定价方式发生了改变。

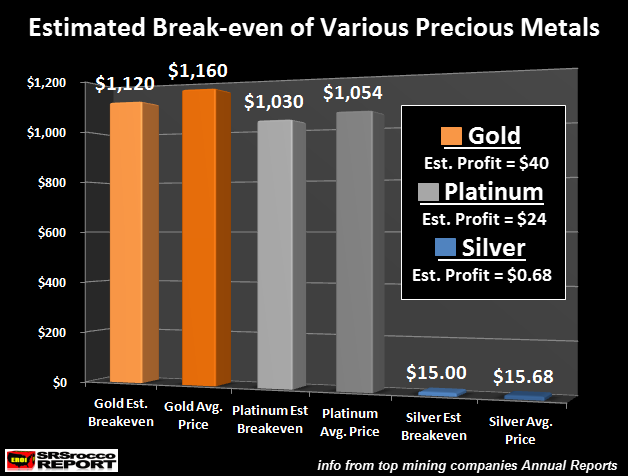

黄金、铂金和白银生产成本估量

目前,黄金、白银、钯金和铂金的价值是基于它们的生产成本,而不是它们的生产比例。下图显示的是对黄金、铂金和白银生产成本的估计,此图省略了钯,因为它是镍和铂的副产品。

如上图所示,即使黄金2015年的生产成本是每盎司1120美元,但当年平均价格还是达到了1160美元。因此,金矿公司获得了每盎司40美元的利润。

2015年,铂金的生产成本为1030美元,而平均价格为1054美元,所以,铂金开采商每盎司赚了24美元。

至于白银,2015年的生产成本为15美元,平均价格为15.68美元,也就是矿商每盎司赚了0.68美元。

根据生产成本来看,基本上,金、铂和银这三种贵金属的利润率分别为3.4%、4.5%和2.2%,利润都非常稀薄。交易员或算法规则大概也是基于它们的生产成本来计算价值。

因此,这些金属的价值不是基于它们的生产比例而是它们的生产成本来定价。这意味着,当任何贵金属分析师说“黄金是价值金属的关键货币储备”时,他们并不明白黄金目前正被视为一种纯粹的商品,就像铂、钯和银一样。

然而,上述分析表明,如果将来发生金融危机,目前黄金和白银使用的“商品定价机制”就将不适用,可能还是会以价值储备来定价。

四大贵金属投资

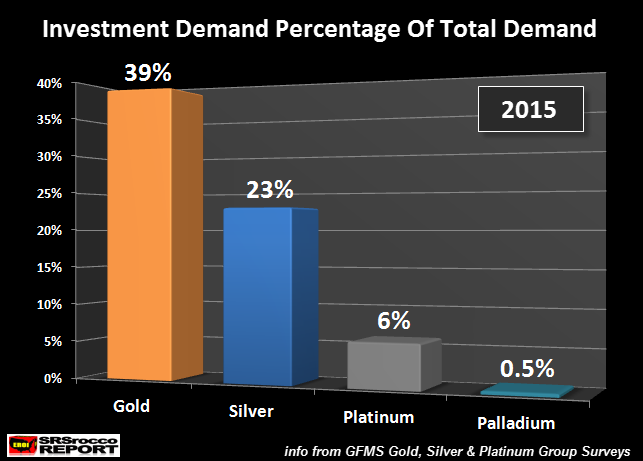

大多数贵金属网站重点推荐黄金和白银投资,也有一些推荐铂和钯。不过,推荐铂和钯的原因大多不太准确。这可以从2015年四种贵金属的现货零售投资额占总需求的比例看出来。

投资需求占总需求的比例

从上图可以看出,黄金明显是最大赢家,零售和央行投资占总需求的比例达39%。黄金也是央行购买的唯一金属。白银、铂金和钯金的投资占需求比例则分别是23%、6%和0.5%。

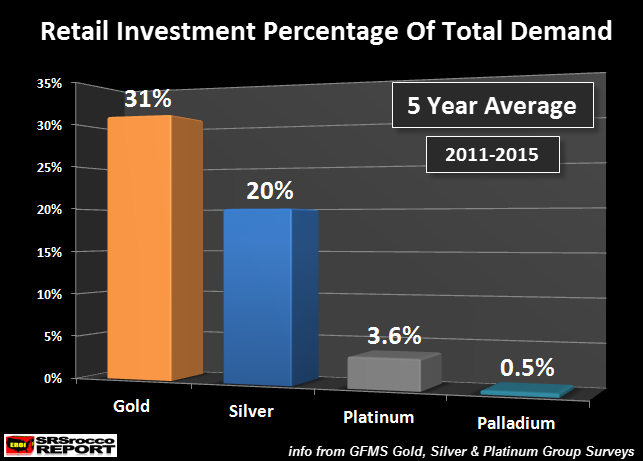

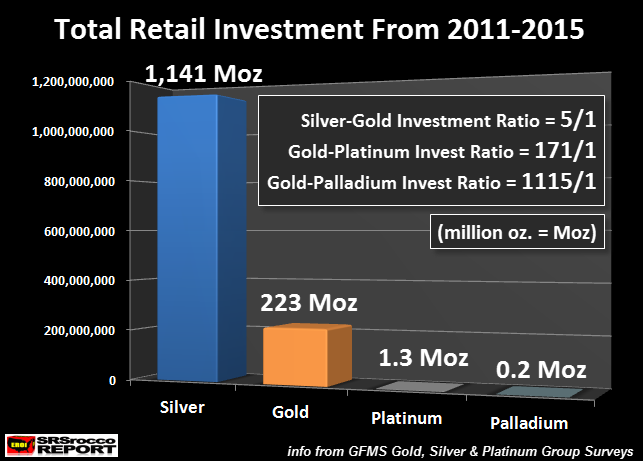

下图显示的是2011-2015年间,四大贵金属零售投资额占总需求的比例:

从上图可以清楚地看到,黄金和白银的零售实物投资占总需求的比例最高。不管是什么原因,过去2000年以来,人们都是将黄金和白银视为货币或价值储存的优质金属。

尽管黄金在5年期总需求中的投资比例(31%)较高,但当涉及到投资的总金属量(盎司)时,白银是明显的赢家:

2011-2015年间,投资者共购买了11.41亿盎司白银、2.23亿盎司黄金、130万盎司铂金和仅20万盎司的钯金。

这些数字揭示了投资者明显的投资偏好。当然,黄金的投资总金额要比白银高得多,但从数量来看,投资者还是很偏爱白银的。

为何下一次金融危机时要投资金银而非铂钯

从以上数据来看,黄金和白银将是下一次金融危机的投资标的,而不是铂金和钯金,虽然铂和钯也有一定的价值属性。

大多数人投资铂金和钯金时,也不是看中它们的价值储藏,而是将其作为对冲的资产或是押注它们将来因供应短缺而出现的价格上涨。然而,黄金和白银则被视为货币和真正的价值储藏手段。