在本周的重大事件——杰克逊霍尔全球央行年会前夕,投资者密切关注各类型风险资产的价格预计将根据会议的结果急剧上涨或下跌。考虑到这些事件驱动的风险,由高田正彦(Masanati Takada)领导的野村量化团队就投资者经常问的三个问题发表了自己的看法。

1、是否可以得出这样的结论:全球股市第二次底部的风险已经避免了?

尽管第二次触底的可能性看起来有所下降,但8月底或9月初情况恶化的风险尚未完全消除。在过去的一周里出现的一些事态发展提高了投资者的预期:(1)中美贸易协定;(2)美联储降息50-100个基点(或承诺在9月降息);以及(3)协调财政支出,主要来自政府的支持,这减轻了投资者情绪崩溃的风险。

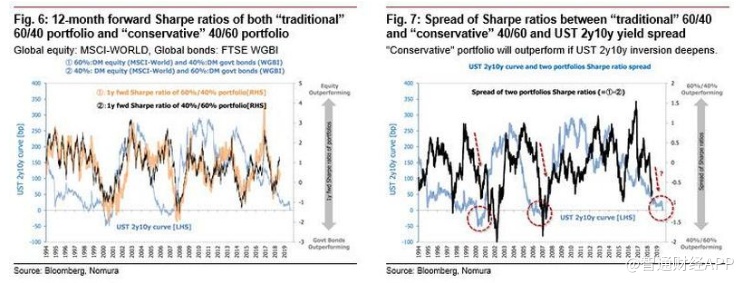

但目前的股市反弹似乎主要是由一厢情愿的想法推动的,尤其是第二点,投资者应该保持警惕,直到美联储主席杰罗姆·鲍威尔(Jerome Powell)在杰克逊霍尔会议的演讲中明确表示美联储的鸽派立场。目前全球股市情绪的复苏仍在2009年以来观察到的自然反弹的平均范围内(情绪下降一个标准差后的平均轨迹)。简单地将这种平均模式应用于当前的情绪趋势,表明投资者情绪可能会从8月26日左右再次下降。

2、对冲基金是否停止抛售美国股票?

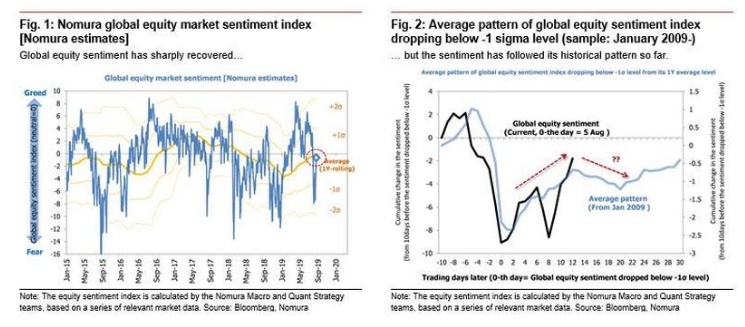

对冲基金的投资行为各不相同。(1)对基本面看涨的全球宏观对冲基金仍在逢低买入,而(2)趋势跟踪算法的参与者(CTAs基金和风险平价基金)仍处于观望状态,但如果恐慌指数(VIX)再次上扬,可能不得不平仓。当标准普尔500指数低于2960点时,CTAs仍在通过结束多头来探寻市场。CTAs目前只有60%的标普500多头期货仓位在最近的峰值(7月16日)被解除。我们认为2920点-2960点是反弹卖出(sell the rally)的区域。如果全球宏观对冲基金对杰克逊霍尔会议和鲍威尔的讲话结果感到失望,那么标准普尔500指数可能无法突破2960点,这可能导致CTAs推迟向股票购买转变。

3、美国国债2年和10年收益率曲线再次倒挂的话是否可能引发股价的再次修正?

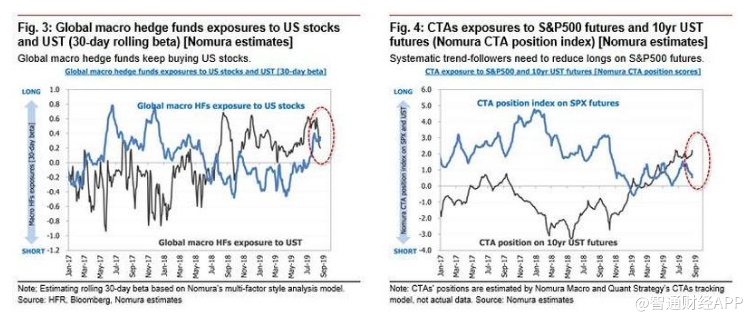

一些市场观察人士认为,上周股市(8月14日)在美国10年和2年国债收益率曲线倒挂后暴跌只是一种暂时现象,机械式投资者是罪魁祸首。而且,事实上,股市在8月21日没有过度反应,当时美债10年和2年收益率曲线出现了暂时倒挂。但这可能是因为21号的倒挂主要是由于2年美债价格的剧烈波动,该波动是对7月份FOMC会议纪要所透露出乐观情绪而作出的反应。

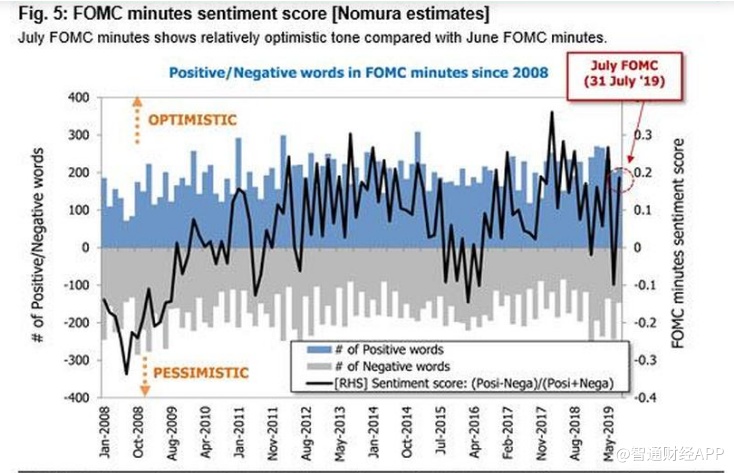

大多数投资者都在等待即将到来的央行年会,在鲍威尔透露他目前的立场之前,投资者们可能不会采取太多的行动。如果美债2年-10年的曲线再次倒挂,长期投资者仍有可能转向更保守的投资立场。我们很难直接衡量长期投资者的行为,但是当比较60%股票和40%债券的投资组合(通常被视为长期投资的标准模式)与40%股票和60%债券的保守投资组合时,我们看到后者在收益率曲线反转时往往表现更好。这表明,如果对全球经济放缓的担忧持续,长期参与者可能会逐渐将投资比重从股票转移到债券。