本文源自微信公众号“EBoversea”,作者:陈彦彤、秦波。

整体营运状况良好,中期业绩符合预期

海底捞(06862)公布2019H1业绩,2019H1营收116.9亿元,同比增长59.3%,净利9.12亿元,同比增长41%,符合我们的预期。

净利方面,19H1净利率为7.8%,较上年同期下降1个百分点,这是由于1)会计准则的更改,计提财务费用增加,如扣除会计准则的影响,净利增速将超过50%;2)上半年新开门店加速,Capex增加。费用方面,员工成本占收入比为31.2%,同比上涨1.2pcts,主要由于新开店的前置成本以及员工福利改善(亲子陪伴计划)所产生的费用。

上半年公司新开130家门店,超出我们的预期,门店数达到593家。上半年整体翻台率为4.8,较去年同期略有下滑,这是由于上半年新开店集中在二季度,新开店尚在爬坡期(Q1新开门店约50家,Q2约80家)。同店方面,SSSG为4.7%,同店翻台率由去年同期5.0上升至5.2。

看好海底捞广阔的下沉空间

截至19年6月30日,公司在三线及以下城市累计开店147家。三线及以下城市翻台率为5.1,较去年同期的4.7有显著提升。从SSSG看,三线及以下城市表现强劲,SSSG达到12.5%。如果说一二线城市消费者去海底捞是体验服务、朋友聚餐,那么在三线及以下城市,在海底捞消费亦有很强的出于对品牌的认可,炫耀性消费的心态。

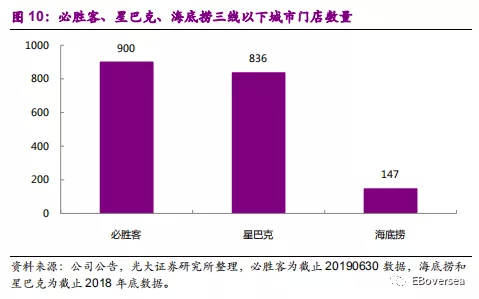

在三线以下城市,海底捞拥有和星巴克、必胜客相当的品牌号召力、吸引力,且这几个品牌选址都以购物中心为主。截止2019H1末海底捞在三线及以下城市仅有147家门店,必胜客有约900家门店,星巴克有约836家。考虑到三个品牌在三线及以下选址的相似性以及消费者消费心理的类似性,我们认为海底捞在三线及以下城市的开店还有很大的空间。

盈利预测与投资评级

我们预测2019-2021年分别净增加300/235/235家门店,未来三年收入分别为275.60/385.53/481.62亿元,今年下半年公司新开店进入成熟期,利润增速将高于上半年,但由于会计准则更改的影响,下调2019-2021年净利分别为25.18/34.33/42.15亿元。公司运营依旧稳健,继续看好公司的长期增长潜力,维持公司“买入”评级。

风险提示:1)开店速度不及预期;2)行业竞争高于预期。

1、整体营运状况良好,中期业绩符合预期

海底捞公布2019H1业绩,2019H1营收116.9亿元,同比增长59.3%,净利9.12亿元,同比增长41%,符合我们的预期。

营收方面,餐厅经营贡献了营收的96.9%,同比增速58.4%;外卖业务贡献了1.6%,调味品及食材销售贡献了1.5%。净利方面,19H1净利率为7.8%,较上年同期下降1个百分点,这是由于1)会计准则的更改,计提财务费用增加,如扣除会计准则的影响,净利增速将超过50%;2)上半年新开门店加速,Capex增加。费用方面,员工成本占收入比为31.2%,同比上涨1.2pcts,主要由于新开店的前置成本以及员工福利改善(亲子陪伴计划)所产生的费用。

上半年公司新开130家门店(其中120家位于中国大陆,10家位于海外),超出我们的预期。门店数达到593家,一线:二线:三线及以下为1:2:1。上半年整体翻台率为4.8,较去年同期略有下滑,这是由于上半年新开店集中在二季度,新开店尚在爬坡期(Q1新开门店约50家,Q2约80家)。同店方面,SSSG为4.7%,同店翻台率由去年同期5.0上升至5.2。分城市等级看,一线/二线/三线及以下SSSG分别为3.3%/1.9%/12.5%,境外门店为9.7%。

2、看好海底捞广阔的下沉空间

截至19年6月30日,公司在三线及以下城市累计开店147家,三线及以下城市翻台率为5.1,较去年同期的4.7有显著提升。从SSSG看,三线及以下城市表现强劲,SSSG达到12.5%。

我们在之前发布的海底捞深度报告《一路向前的餐饮巨头——海底捞(6862.HK)投资价值分析报告》中,对于海底捞在中国开店的空间进行了测算,计算出海底捞在国内有2717家开店空间的结论。

2717家=一线城市349家+二线城市810家+三线及以下城市1558家

测算结果中,一半以上的门店都在三线及以下的低线城市,我们认为公司有很大的下沉空间,19H1的运营数据亦显示出公司在三线及以下城市强大的运营能力。因而在此我们着重于讨论公司在三线以下的下沉情况。之前的测算我们考虑了人口、区域面积、经济发展水平,在这次的报告中,我们主要从品牌力和可选址地点的角度来讨论。

海底捞的客单价在一二线分别为110.0元和98.4元,在三线及以下为94.8元,差异并不显著。如果说一二线城市消费者去海底捞是体验服务、聚餐,那么在三线及以下城市,在海底捞消费亦有很强的出于对品牌的认可,炫耀性消费的心态。

在三线及以下城市,海底捞拥有和星巴克、必胜客相当的品牌号召力、吸引力,且这几个品牌选址都以购物中心为主。必胜客主打西式休闲正餐,和肯德基不同,在选址上以购物中心为主;星巴克虽然在一线、二线城市布店密集,在写字楼、酒店、居民区均有门店,但在三线及以下城市咖啡仍不是日常饮品,除了极少数开在旅游景区、服务区、机场以及医院、办公楼的门店外,绝大部分门店都开在购物中心内。

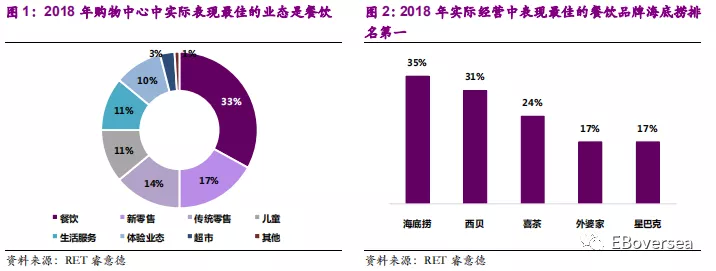

近年来餐饮行业的一个显著趋势是购物中心的发展促进了餐饮的连锁化。根据RET睿意德的调研,受访近三分之一的购物中心认为餐饮业态是实际经营中表现最好的。餐饮门店拥有强大的导流能力,在各类餐饮品牌中,海底捞被认为是业绩最佳的品牌,也是从购物中心角度看,最期待引入的高流量主力品牌之一。

星巴克和必胜客比海底捞更早进入了低线扩张阶段,因而这两个品牌在低线城市的开店情况对海底捞有一定的参考意义。

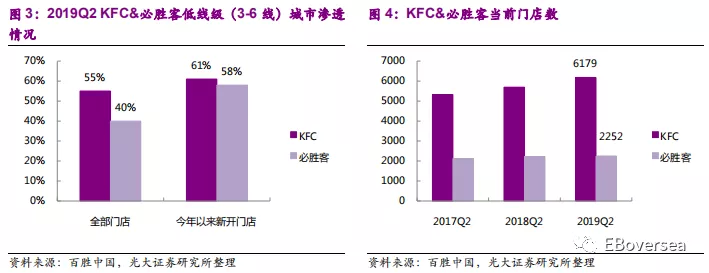

截止2019Q2,全国必胜客有2252家门店。必胜客开始加速向低线级城市下沉:整体来看必胜客有40%的门店位于3-6线城市,今年以来新开的门店有58%位于3-6线城市。按照这个比例计算,必胜客共有约900家门店位于低线级(3-6线)城市。

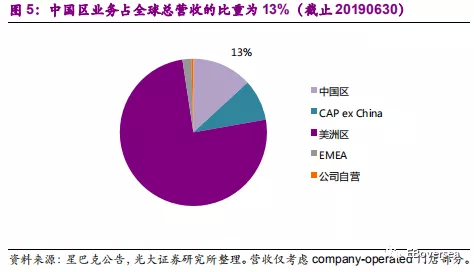

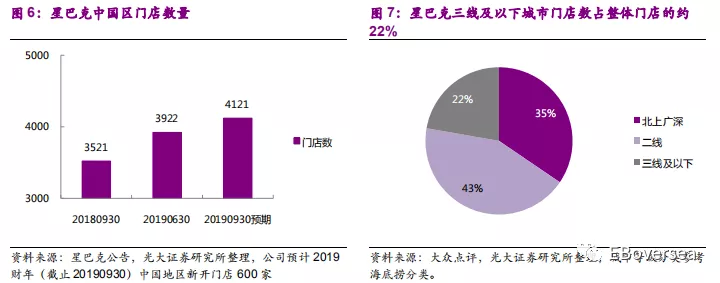

截止2019年6月30日星巴克在中国共有3922家门店,中国大陆地区整体营收规模已经达到了全球星巴克的13%。从区域的分布上看,星巴克目前在低线级城市(三线及以下)的门店数目有约836家左右。

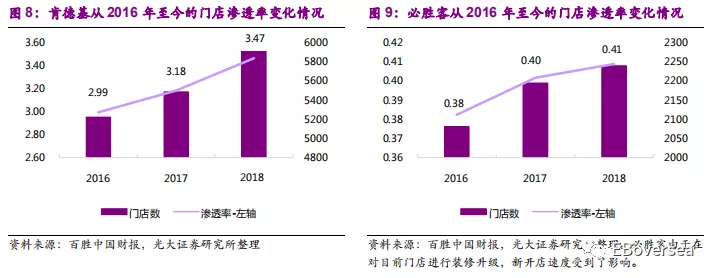

为了量化衡量几个品牌在中国的开店情况,我们用销售额/(城镇人口数*客单价)来计算几个品牌在国内的渗透率,星巴克、肯德基、必胜客和海底捞当前的门店渗透率分别为1.39、3.47、0.41和0.36。

新开门店是一个动态变化的过程,因而以上测算的渗透率仅是当前情况。在过去几年中,随着不断开店,肯德基和必胜客在国内的渗透率不断增加。

截止2019H1末海底捞在三线及以下城市仅有147家门店,必胜客有约900家门店,星巴克有约836家。并且必胜客、星巴克在不断下沉的过程中,门店数量也在不断增长。考虑到三个品牌在三线及以下选址的相似性、类似的强大品牌号召力,我们认为,拥有强品牌力的海底捞在三线及以下城市还有广阔的开店空间。