本文源自微信公众号“国信研究”。

01、手机物联网业务带动Q2营收环比增18%

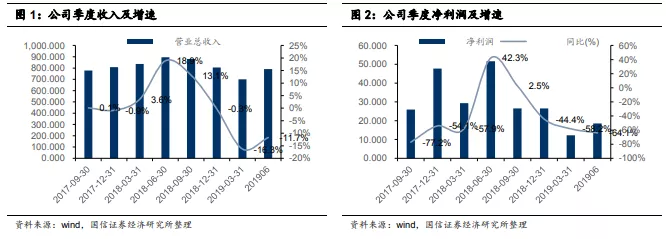

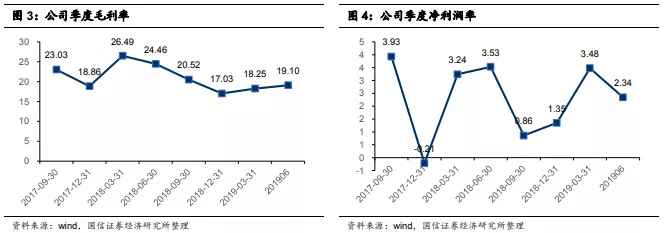

2019年Q2公司营收7.909亿美元,同比下降11.2%。净利润1850万美元,同比下降64%。毛利率19.1%,同比下降5.4个百分点。

2019Q2营收环比增长18%,主要受益于智慧手机、物联网及相关应用带动增长;来自中国大陆和欧亚区客户营收增幅明显,环比增长分别为 25%和 34%。

公司的FinFET工艺研发持续加速,14nm进入客户风险量产,预期在今年底贡献有意义的营收。第二代FinFETN+1技术平台已开始进入客户导入。

2019年Q3业绩指引:收入环比增加0~2%,毛利率19%~21%之间。

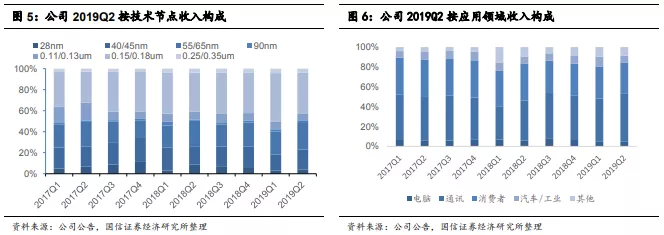

公司2019Q2收入构成按照工艺技术节点 28nm、40/45nm、55/65nm、90nm、0.11/0.13um、0.15/0.18um、0.25/0.35um分别为3.80%、19.20%、26.20%、1.70%、6.50%、38.60%、4%,其中28nm占比相比一季度提升0.8个百分点。按应用领域收入构成为:电脑、通讯、消费者、汽车/工业、其它分别为4.6%、48.9%、31.1%、6.7%、8.7%,其中通讯占比提升5.9个百分点。

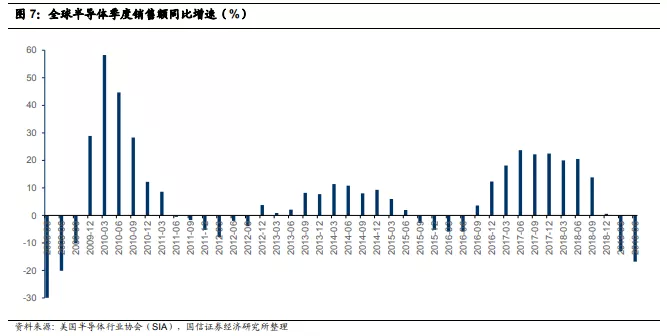

02、全球半导体Q2整体下降

根据美国半导体产业协会(SIA)最新数据,2019年第二季度,全球半导体销售额为982亿美元,较去年同期减少16.8%;2019年上半年,全球销售额同比下滑14.5%。全球半导体市场仍处于下滑期。全球主要地区和半导体产品类别销售额均下降。较乐观的是2019年第二季度的销售额稍高于第一季度。

全球区域市场的销售同比均有下降,美洲下降29.5%,中国大陆下降-13.9%、亚太/所有其他下降-13.7%、日本下井-12.8%和欧洲下降-10.9%。

半导体头部公司2019年Q2业绩也不理想。三星电子今年第二季度销售额同比减少4%。英特尔第二季度营收同比下降3%;韩国第二大芯片制造企业SK海力士2019年第二季度营收同比减少38%,达到五年来的最低值。

03、维持增持评级

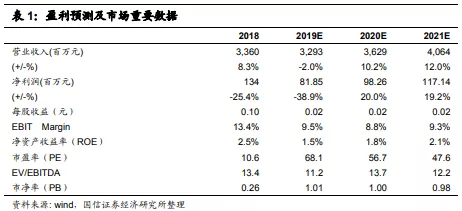

业绩预测

预计2019~2021年收入分别为32.93亿美元/36.29亿美元/40.64亿美元,增速分别为-2%/10.2%/12%;净利润分别为0.81亿美元/0.98亿美元/1.17亿美元,增速-38.9%/20%/19.2%;对应2019~2021市盈率分别68.1倍/56.7倍/47.6倍。

估值比较

选取与公司业务相同(均为纯半导体代工厂)的中芯国际、联电、台积电(TSM.US)做估值比较。

半导体代工厂估值一般采用PB估值,毛利率和市净率呈正比例关系。

20190808日股价对2019市净率为1.01倍。经上述相对估值比较,我们认为公司合理PB估值范围为1.3~1.35倍,对应股价为11.3~11.7港元,维持“增持”评级。

04、风险提示

14nm工艺进展不及预期,全球产能松动,影响公司毛利率。