今年2月份,医药巨无霸华润医药(03320)收购了某一家香港医药分销商25%股权,仅过6个月时间,这家分销商就向港交所递了表,这家分销商便是满贯集团。

智通财经APP了解到,香港医药分销商满贯集团近日向港交所递交上市申请文件。该公司是一家提供多种中成药、保健、个人护理、皮肤护理以及其他健康护理产品的供应商,2018年收入规模为6.93亿港元,按照收入计,是香港中成药第三大分销商品牌,市场份额8.1%。

该公司拥有财务高成长性和盈利性,收入和净利润近三年复合增长率分别为82.8%和51.4%,2018年毛利率、净利率以及ROE分别为30.3%、14.43%以及87.7%。表面的财务数据无法透视经营情况,下面我们将具体分析这是一家什么样的公司,值不值得投资者关注。

客户依赖度过高

满贯集团经营历史很短,2015年在香港成立,迄今也就4年时间。该公司一开始卖中成药,2015年11月打造自主品牌“和汉”,2016年开始扩张业务,把分销产品扩张至其他保健领域,2017年再度打造自主品牌Boost & Guard (BG博健科研),2018年把业务延伸到澳洲和澳门,并开始电子商务线上销售,2019年2月,华润医药(03320)收购25%股权,成为主要股东。

从该公司成长历史看,平平无奇,但为何成长速度这么快呢?这个功绩可能和创始人有关,创始人王嘉俊凭王嘉俊曾于1999-2014年呆在恒安(威信)药业,主要负责制造、分销和销售个人护理产品,15年的时间使其积累重要的客户资源。创始人或借着在行业十多年的经验,通过和连锁零售商的关系,实现收入扩张。

图片来源:满贯集团申请文件

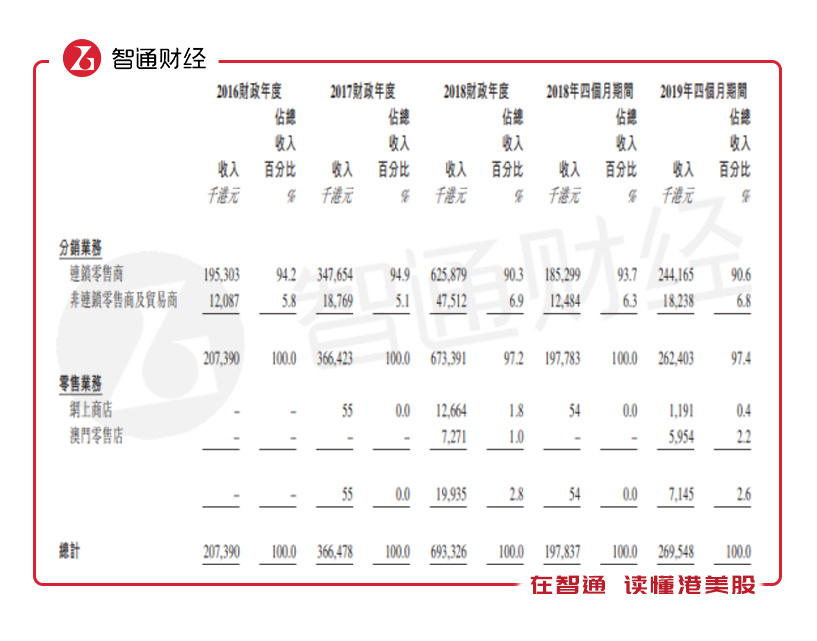

从业务上看,分销业务是该公司的核心业务,往年收入占比超过95%,其中核心的收入来源于连锁零售商,往年收入占比超过90%。该公司2018年打造线上销售,并在澳门有两家零售店,分出零售业务,但目前该业务收入占比非常小,2018年仅为2.8%。

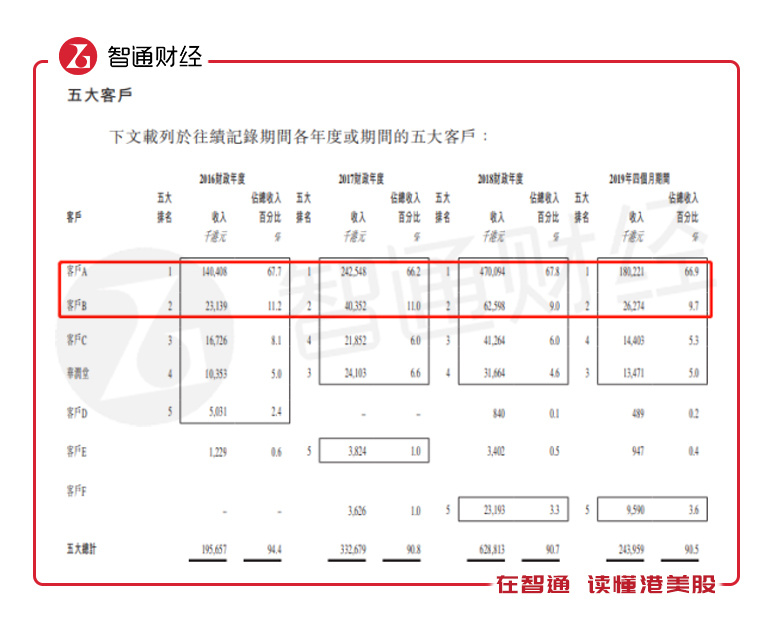

值得注意的是,我们看到该公司的客户集中度非常高,最大客户往年对该公司的收入贡献接近70%,2018财年为66.9%,前四大客户对收入的贡献往年均超过87%,且这四大客户往年的收入占比竟然均非常的稳定。

图片来源:满贯集团申请文件

满贯集团的客户主要是零售连锁店,根据该公司对客户的介绍以及对照行业的数据,最大客户大概率是万宁(店铺351家),而第二大客户大概是屈臣氏(店铺235家),第三大客户大概率是莎莎(店铺111家),连同华润堂这前四大客户均是该公司成立后建立联系。

可以说该公司业绩的增长均靠这几个客户维持,客户风险相对较高。相比于客户,该公司的供应商相对分散,风险较小,2018年前11大供应商采购占比37.4%,较2016年下降21.9个百分点,最大供应商占比10.2%,为2018年新引进的供应商。

满贯集团主要为分销第三方品牌产品,2018年共有100个第三方品牌数量,来自分销第三方品牌产品的收入占比93.6%,从往年数据看,收入占比有下降的趋势,不过即便如此,该公司的自主品牌产品收入占比仍过低,2018年仅为3.5%。

以下为该公司分销的部分第三方品牌产品:

图片来源:满贯集团申请文件

盈利能力下降

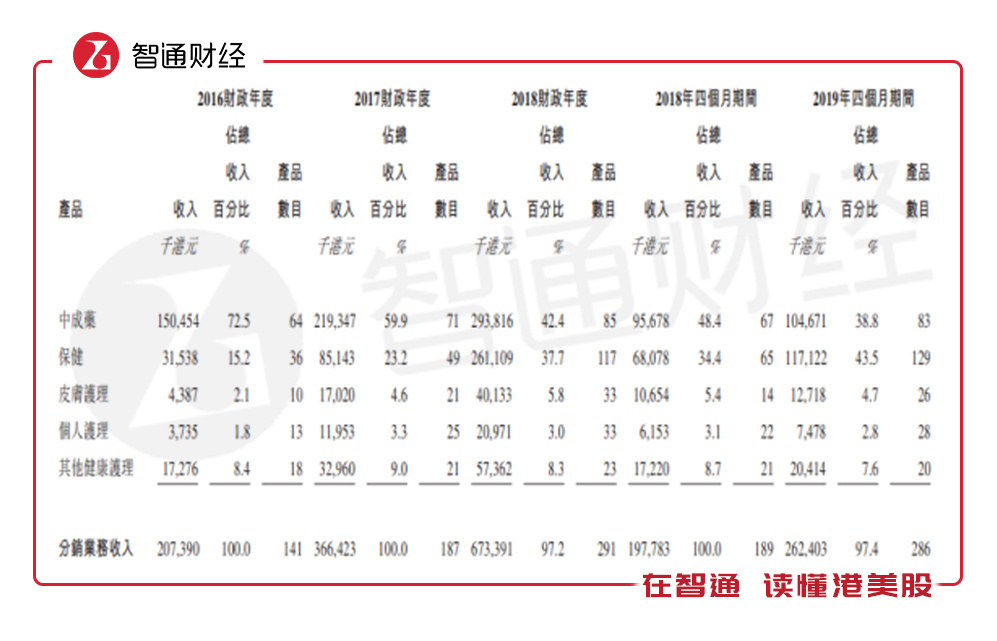

智通财经APP了解到,满贯集团分销的产品分为中成药、保健品、皮肤护理、个人护理以其他健康护理产品。从往年数据看,该公司核心产品是中成药和保健品,其中中成药产品收入占比逐年降低,而保健产品收入占比逐年增加,2018年这两项产品收入占比分别为42.4%和37.7%,2019年首四个月,保健品收入贡献超过中成药。

近三年,该公司的中成药、保健品、皮肤护理、个人护理收入复合增长率分别为39.7%、187.7%、202.5%以及461.4%,后面两种产品复合增速较高,但收入占比较低,目前对收入不构成显著性影响。

图片来源:满贯集团申请文件

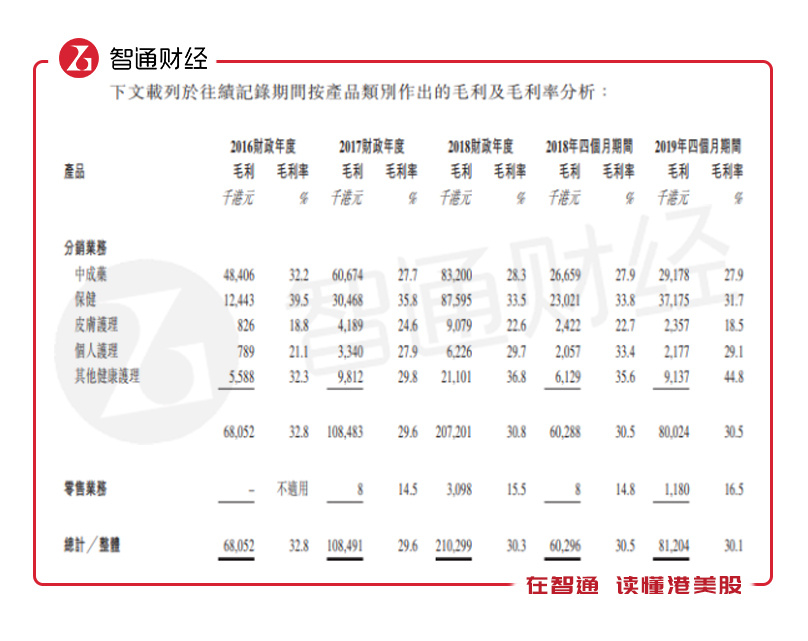

值得一提的是,每一种产品的盈利情况是不一样的,在该公司四种分类药物中(除去其他健康护理),毛利率最高的是保健品,2018年毛利率为33.5%,逐年下降,其次是中成药,毛利率为28.3%,相对较为稳定,这两大核心药物毛利贡献82.4%。

零售业务为该公司刚搞出的业务,主要为电子商务线上销售,但毛利率很低,在15%左右的水平。从整体毛利率看,该公司2018年毛利率为30.3%,保持相对稳定的状态。

图片来源:满贯集团申请文件

在费用方面,该公司核心费用是销售及行政费用,2018年合计占比收入11.73%,较2016年增加4.7个百分点,这两项费用近三年复合增长率分别为162%和108.9%,均高于收入增速。费用率增加导致整体利润率下滑,2018年,该公司的净利率为14.43%,较2016年下降6.78个百分点。

智通财经APP了解到,该公司ROE非常高,2018年为87.8%,而2016及2017年分别为74.3%和52%,2019年首四个月年化高达92.6%,相当于投资1元资本一年近乎可以翻倍,这回报率可以说非常的暴利了。而且,该公司的权益杠杆并不算太高,2018年仅为3.3倍,相当于资产负债率69.9%。

发展受行业限制

满贯集团主要做转手买卖,所以投入的固定资产较低,核心资产在流动资产,占比78.5%。该公司的总资产周转率1.83,周转天数(以年365天算)199.5天,流动资产周转率2.33,周转天数156.7天。按照该公司的资产周转效率,若未来能保持,想要做大其实挺容易的,但实际上受到行业限制。

图片来源:满贯集团申请文件整理

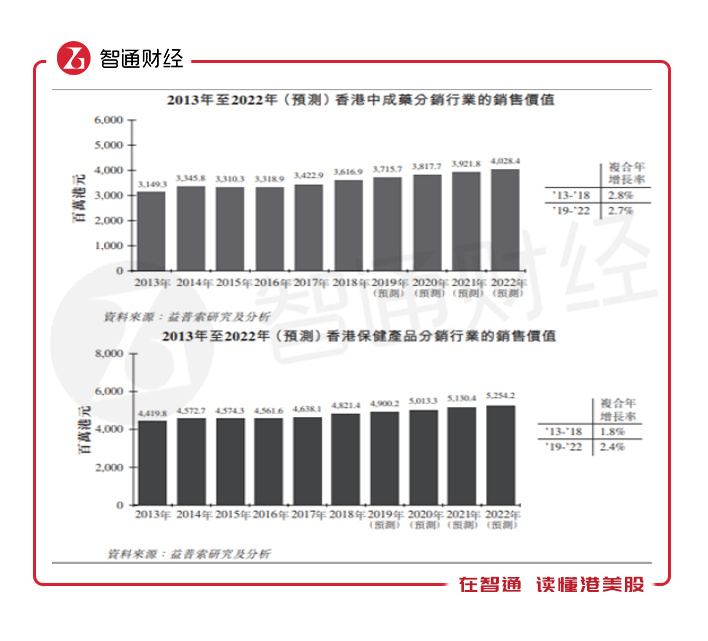

就中成药来说,2018年香港地区分销行业的市场规模仅为36.17亿港元,近五年的复合增长率仅为2%,而香港的保健品分销行业也不容乐观,2018年市场规模48.21亿港元,近五年复合增长率仅为1.3%。香港这个小众暴利的市场,能给到该公司的发展空间已经很小了。

值得留意的是,该公司申请文件谈到将扩大在中国的分销业务,华润医药的入股也许是发展的契机,不过该公司能否打进中国市场还是未知数。

综合看来,满贯集团存在较大的客户依赖风险,整体费用率提高导致利润率下滑,成长空间也可能受到行业限制,鉴于内地业务的扩张情况,可投价值仍有待观察。