本文来自微信公众号“张忆东策略世界”,作者张忆东。

投资要点

1、引言:进入19年以来,美国强劲的就业数据和低迷的通胀似乎表明菲利普斯曲线效应的“沉睡”,菲利普斯曲线真的失效了吗?

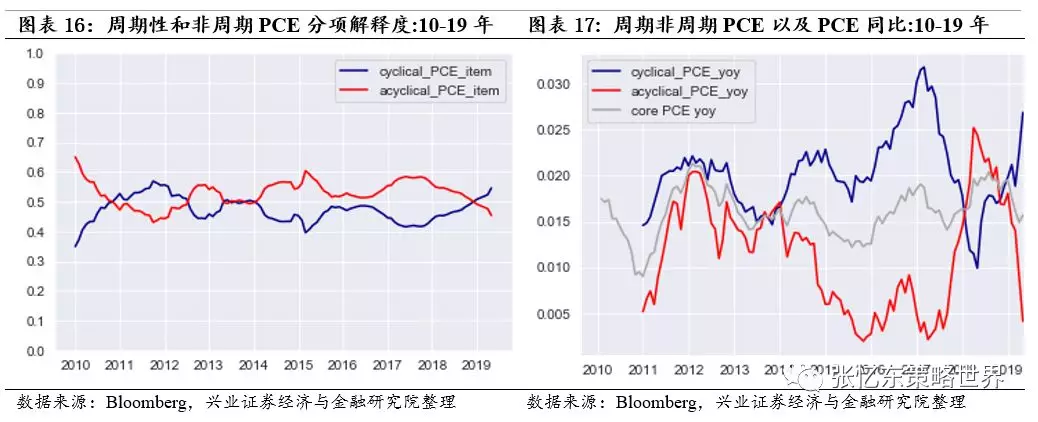

2、周期性因素和非周期性因素共同影响PCE走势

2.1、根据旧金山联储的研究,可以将PCE的细项分为周期项和非周期项:周期项即和美国宏观经济状况、居民收入相关的价格指数细项,满足菲利普斯曲线;非周期项和行业层面更相关,不满足菲利普斯曲线。

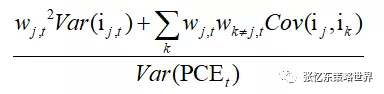

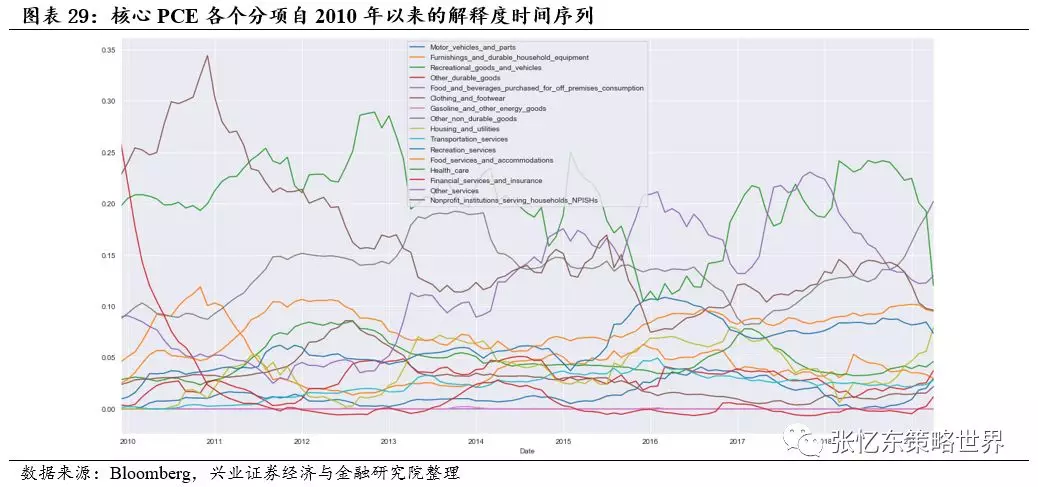

2.2、“解释度”指标的量化构建:假设PCE是各个分项的线性加权,我们基于PCE的时变波动性、协方差特征及权重构建了一个用来衡量PCE里每个分项对整体核心PCE的解释力的指标。历史上看,该指标很好地衡量了PCE的细项和合成的周期/非周期项对整体核心PCE的影响。

2.3、美国通胀历史回顾——周期/非周期性视角:我们用该指标对美国从60年代开始至今的美国历史通胀进行梳理,分为周期性、非周期性主导的阶段:

1)90年代以前通胀主要由周期项主导,菲利普斯曲线效应十分明显。

2)90年代至今的物价水平主要被非周期项所主导,这源于全球化进程加快、美国大量进口商品、以及美元走强等因,出现了低失业和低通胀并存的局面。3)2000年以后出现过三次周期因素主导通胀的情况,分别为2004/12-2005/10和2010/11-2012/06,最近一次是2018/12至今。

2.4、非周期PCE主要受到油价和商品价格的影响。长期来看,原油价格影响时间更长、累计影响程度更大,而进口价格影响则更迅速。2019年上半年美国从中国进口商品的输入性通胀压力被2018年年底的低油价所拖累。

3、美国未来通胀展望

3.1、周期性因素开始占主导。2019年4月份解释度排前7的细项中5项为周期项。所有周期项均在2019年初随着失业率下行而抬升。

3.2、非周期性因素存在变数。非周期性PCE当前对进口商品价格的敏感度为2017年中以来的最大值,如果外部局势继续不明朗,关税效应将显现。

3.3当前的利率水平显著低于“均衡利率”,类似的情况发生在60年代、2000年初,都让美国经济付出了代价,长期低于均衡利率的环境可能会带来新一轮通胀的隐忧。如果外部局势继续不明朗,关税导致的进口价格上涨可能会导致输入性通胀,原油价格回升也可能施加通胀压力。由此,降息之路并非坦途。

报告正文

1、引言——非农数据对降息预期造成扰动

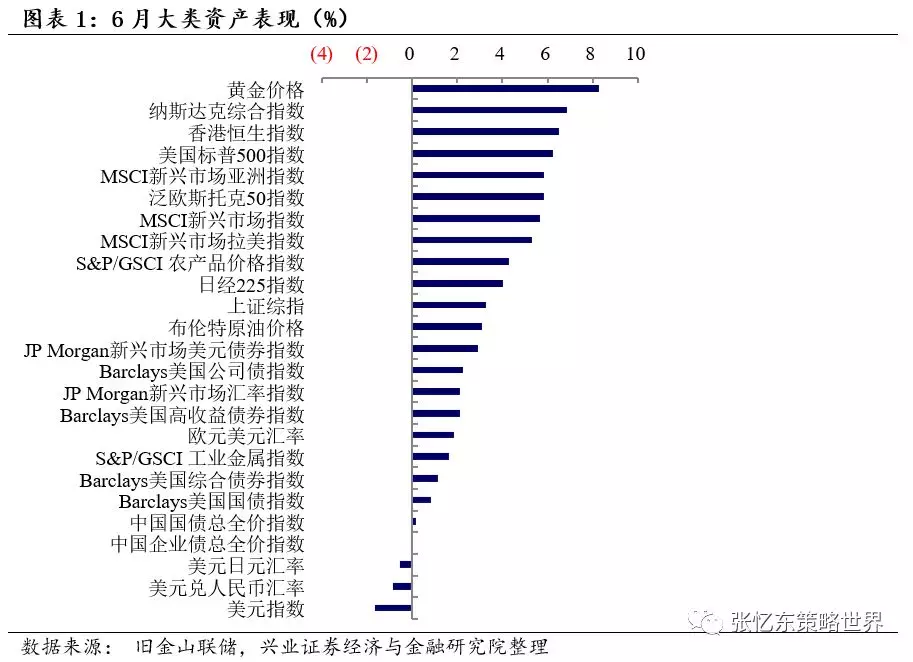

6月5日美联储主席鲍威尔在 Fed Listens 会议上表达了强烈降息信号,极大地刺激了股市、债市、黄金,商品和外汇市场,使得2019年6月出现了罕见的所有大类资产同涨的情况。

美国劳工局于东部时间7月5日公布的6月份非农就业新增人数为22.4万人,大超预期16万人;强劲的就业和通胀的逻辑联系是菲利普斯曲线效应。其经济解释是:随着产出缺口降低,充分就业,劳动力市场紧俏会使得工资上涨,从而使得产成品价格上升,即通胀和失业率存在反向关系。处于50年低位的3.7%的失业率,和最新5月份公布的低于2%目标的1.5%的PCE同比增速,似乎说明菲利普斯曲线效应在“沉睡”。

2019年2月,Peter Hooper, Frederic S. Mishkin 和Amir Sufi 在Chicago Booth's US Monetary Policy Forum上做了报告,建议美联储继续检测菲利普斯曲线效应。2019年7月4日克利夫兰联储主席Mester在接受Bloomberg采访时表示,“我的预测,也是最有可能发生的情况是,通胀会逐渐回到2%的水平,……,一些诸如商业竞争、价格设定行为,消费者搜索行为的结构性因素正在造成通胀压力”。

随着非农就业数据的公布,CME联邦基金期货利率价格显示:7月31日FOMC会议降息50个基点的概率从29%下降到5%。强劲的就业可能导致的通胀压力似乎在建议美联储进一步“保持耐性”。即使市场依然预计7月份降息的概率为100%,如果未来更长的时间段内,美联储降息不及预期将导致尾部风险。此时此刻,对于通胀压力的研究尤其显得重要。

2、PCE分项解释度衡量

2.1、PCE简介

Personal Consumption Expenditures Price Index(以下简称PCE),译做“个人消费支出平减指数”,由美国经济分析据(BEA)公布,用于衡量美国物价水平,其“除能源与食品”后的“核心PCE”于2000年取代由美国劳工局(BLS)公布的核心CPI成为美联储制定货币政策的物价水平考量指标。通胀水平研究对于美联储的货币政策考量和投资者资产配置有着十分重要的意义,本文试图对未来的美国通胀进行分析(注:本文的物价水平衡量指标均是“核心PCE”及其细项)

美联储2000年2月17递交国会的货币政策报告中提到了PCE相比CPI的两大优点:

1. PCE相比于固定权重计算的CPI可以避免高估物价水平(upward bias),具有更高的一致性(consistency);

2. 历史PCE价格可以根据新添加信息调整重新计算;

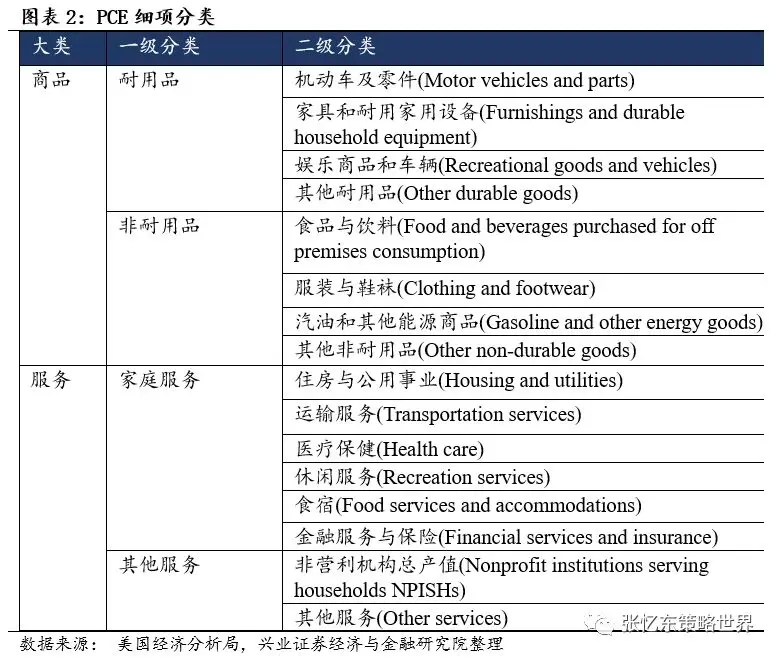

除了以上优点外,PCE涵盖了十分广阔的商品和服务,其细项如下:

5月1日,美联储主席鲍威尔在FOMC会议陈述上表示,“物价水平由于服饰、机票和金融咨询价格下降出现临时性的下滑,随着强劲的就业市场和持续的经济增长,通胀率将随着时间的推移回升到2%”。

鲍威尔的陈词可以表述为:“由于当前周期项在PCE成分中未占据主导,临时性的非周期项下滑拖累了整体PCE水平;而未来周期性项将占据主导,总体物价水平随着失业率的下降而上升。”

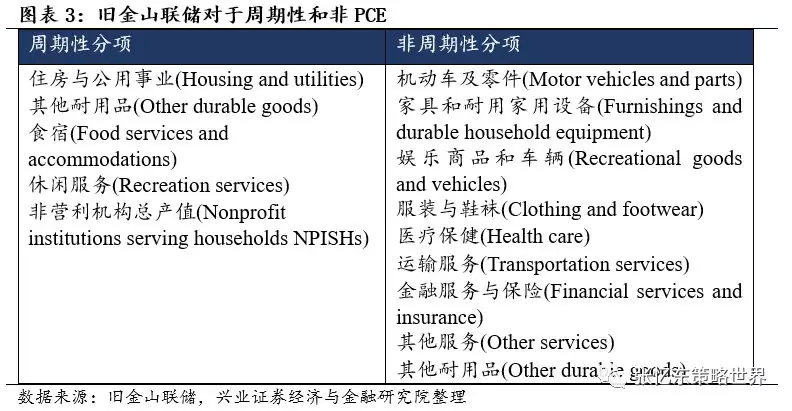

旧金山联储公布了PCE的周期性和非周期性的细项,周期性的细项即那些对于美国宏观经济状况相关的细项,非周期性细项则是和行业层面更相关。旧金山联储根据Mahedy-Shapiro方法,将满足菲利普斯曲线关系的细项划为周期性分类,不满足的则是非周期项,下表是细项分类结果。

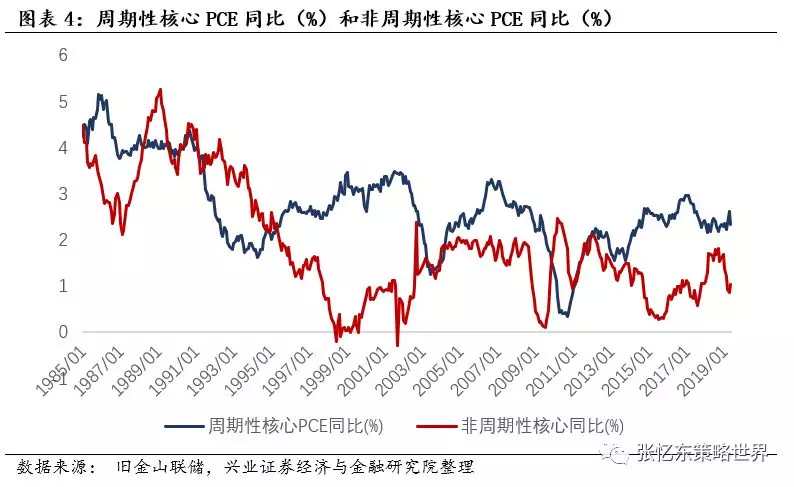

旧金山联储根据细项合成了周期项和非周期项的价格走势,如图表4反应。二者在许多时间里走势不一致甚至相反。所以要分析物价水平的变动,既要分析周期性和非周期性物价水平变动,还要分析二者当前孰轻孰重。

从周期项和失业率缺口的关系来看,08年金融危机前符合非常完美的菲利普斯曲线关系。08年之后失业率缺口不断地创新低,虽然大部分时间里周期PCE都在经历从低到高的爬升过程,但是中间会穿插急剧的下滑过程。分别发生在2012年,2014年年末和2016年。

根据OECD对美国衰退时间的划分:12至13年、15至16年美国处于衰退期。图表6反映了2012年和2014年通胀快速下行都是美国进入OECD衰退前夕,这表明周期性PCE和失业率、宏观经济环境高度相关。(注:OECD的衰退期是根据GDP拐点划分的)

2.2、“解释度”指标构建

下面我们定义一个指标用来测算每个细项“解释度”:

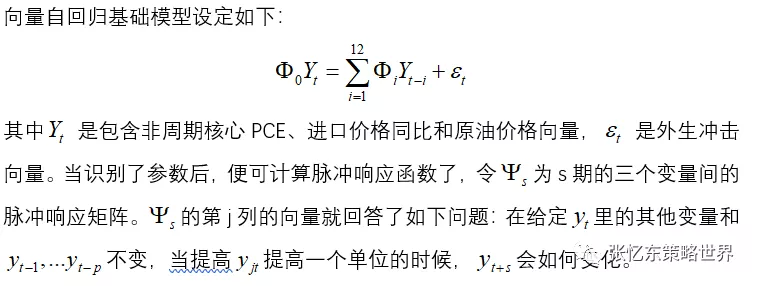

我们基于PCE的时变波动性、协方差特征及权重构建了一个用来衡量PCE里每个分项对整体核心PCE的解释力的指标,衡量了核心PCE每一个分项解释总体核心PCE走势的百分比数值。关于该指标的详细测算方法和参数估计请参加附录5.1。估计完参数后便可计算各个分项的“解释度”了,见图表7。

上图表现了在每个时间段的PCE的主要解释分项,可以看到:2002年和2009年图中最高的红色的线是“金融服务与保险”,2008年为“医疗保健”。图表8和9可以看出这两个分项在对应时刻都与PCE高度相关。

2.3、周期性/非周期性PCE的解释力

借助旧金山联储提供的分类和上述方法解出来的权重和波动估计值,我们可以计算周期性和非周期性的解释度时间序列分布。以15年为一个时间窗口回顾历史上通胀主导因素。

(注:由于权重是5年滚动窗口,导致个时间段的初始5年权重缺失)

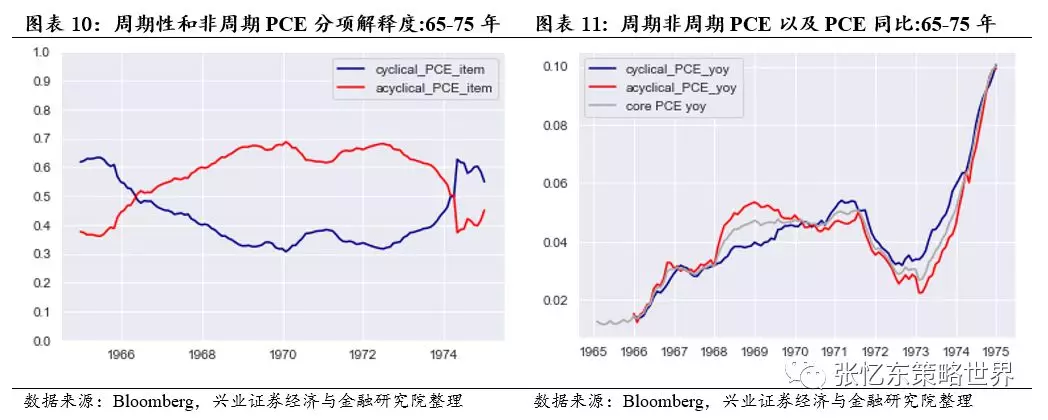

65年75年间周期性和非周期性PCE同比走势差别近似。图表10显示66年年末到74年年初的核心PCE同比由非周期项主导,图表11中可以看出,核心PCE同比(灰色线)和非周期(红色线)走势更为接近,如71年到72年、72年到73年的拐点走势。

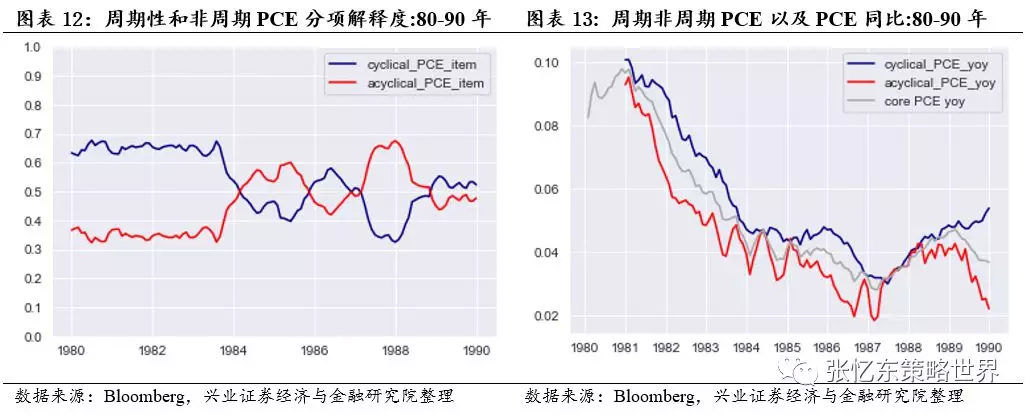

80年至90年呈现周期项和非周期项交替主导的情况,84年以前主要由周期项主导,随着83年年末至85年年末非周期项的波动放大,带动PCE同向震荡;86年至87年为周期项主导,导致在非周期项下行的情况下,PCE依然随着周期项的上行而上升;89年以后PCE下行,而周期项上行,此时虽然指标显示主导项为周期项,但是两者差异小。

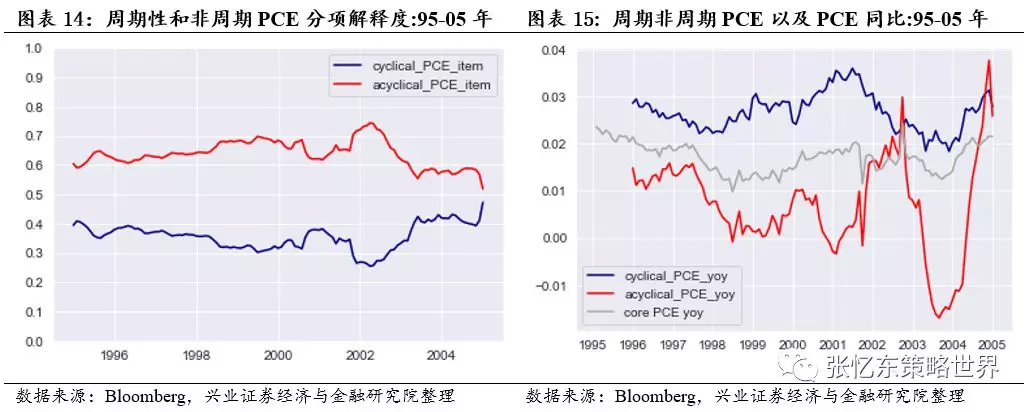

95年至05年间的PCE主要受到非周期项的主导,图表15便体现出出非周期项和PCE同比的诸多相关性,比如非周期项解释了核心PCE在01年和02年年末的急降急升。

2010年以后周期项和非周期项的解释度差别缩小,非周期项较为明显的领先是17到18年间,周期项的急剧下降并没有阻挡PCE被非周期项抬升的势头。从我们的指标可以看出,非周期项18年年末至19年4月持续下行是美国当前低通胀的主要原因。由此,菲利普斯曲线效应并没有失效,周期性PCE随着2018年年底以来屡创记录的低失业率不断升高。核心PCE的下行仅仅由于正如鲍威尔所述的“临时性因素的拖累”。

2.4、美国通胀历史回顾——周期/非周期性视角

当周期项解释度大于0.5,我们认为此时PCE为周期项所主导。60年代至今由周期主导的通胀时间段如下:

我们用美国失业率减去-自然失业率(美国国会办公室提供)衡量产出缺口,图表19可以看出:60年代周期项主导时间里,通胀水平和产出缺口符合较为明显的反向变动,70年代尤其是76年年末到80年代初二者关系十分显著,这类显著的负相关关系也可以从80年代末和90年代初看到。

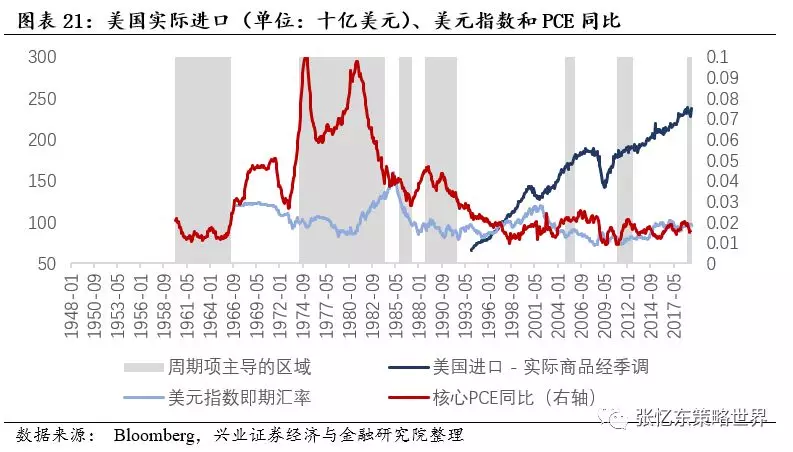

自从进入90年代至今非周期项多数时间占据主导,周期项主导的时间段为05年及10年至12年。虽然持续时间短,但是这些时间段里均满足菲利普斯曲线效应。关于“菲利普斯曲线钝化”的说法,仅仅是由于从数值上非周期因素主导了90年代至今的通胀水平。

90年代以后由于全球化进程的加快,发展中国国家尤其是中国加大了对美国的廉价商品供给,物价走势逐渐被外生变量所主导。这些外生变量主要为:美元汇率、进口额和能源与原材料价格等。图表20反应了除周期性因素时间段外,90年代至今进口商品价格主导了核心PCE同比的走势。

从图表21可以看出,90年代经历了一个较为明显的实际商品进口额上升,从1994年的660亿美元到2000年的1400亿美元,进口额增长了一倍多;同期美元指数涨了43%。输入性因素主导了美国物价水平,导致了失业率和通胀同低的情况。

除直接进口的商品价格外,另外一个是作为投资用途的参与初始加工过程的资本品:大宗商品原材料(比如原油),大宗商品的价格上涨会通过增加生产过程的成本而导致最终消费品价格的上涨。CRB(Commodity Research Bureau)发布的即期市场指数跟踪了22种对经济敏感的大宗商品。该指数2018年6月以来持续下行是造成导致了非周期项对PCE的拖累。

2.5、非周期核心PCE

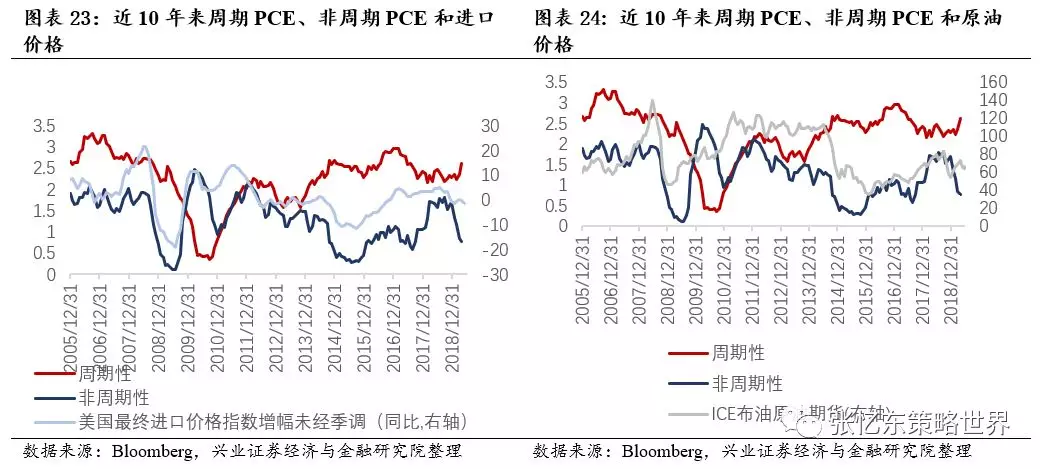

近5年来的非周期PCE和周期PCE在方向上差别较大,主要由于非周期PCE受到进口商品和原油价格影响所致。

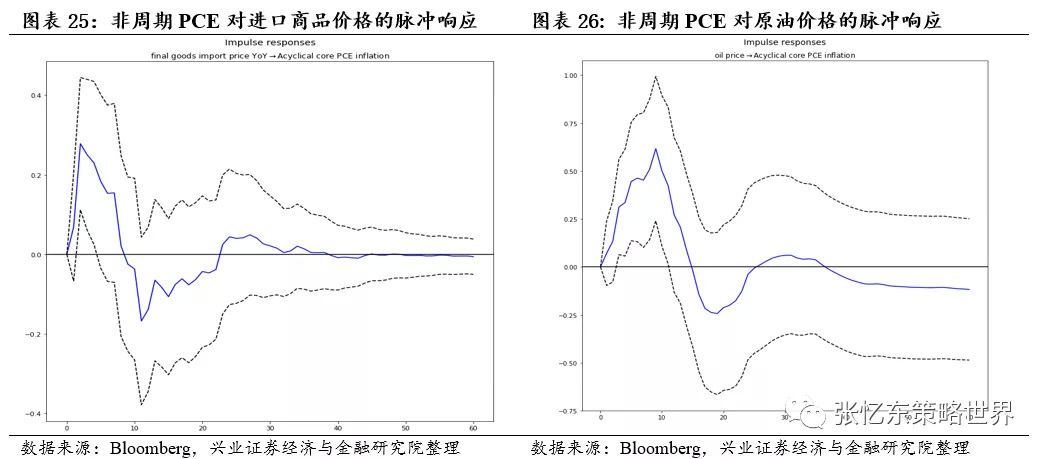

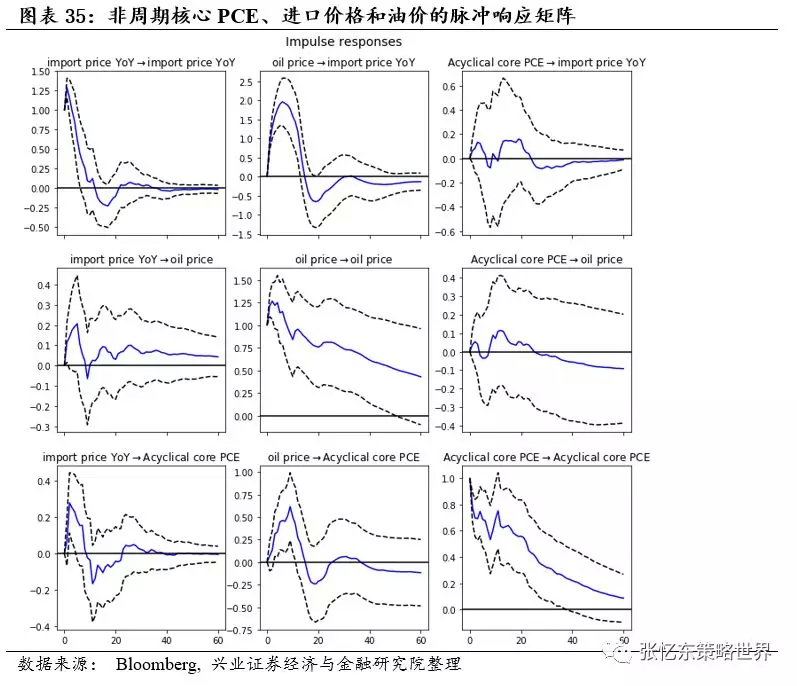

图表23和24反应出非周期性PCE会同时受到进口商品和原油价格的影响,进口价格和油价之间的相关性,使得每个变量的边际贡献变得难以估计。本文建立了以上变量间的向量自回归模型,当识别了参数后便可建立边际累计影响(脉冲响应函数),具体方法请参见附录。我们从1988年至2019年5月作为考察样本,下图分别反应了从长期来看,当油价和进口商品价格同比的数值提高1,未来60个月的非周期核心PCE的变动。

(注:以上三变量均经过标准化处理,其中黑色虚线为95%置信区间。)

长期来看,进口商品价格和原油价格变动对非周期PCE的边际影响会持续2年以上;分别来看,原油价格上涨的边际影响在未来第9个月达到峰值后回落,而进口价格的影响在短期内则更加直接。图表25反应出当进口关税提高1单位,非周期PCE同比在接下来两个月快速升高,后逐渐回落收敛。

在强度上,原油价格对非周期PCE的影响程度峰值为0.6左右,大于进口价格不到0.3的影响峰值。部分原因是存在油价上涨通过带动进口商品价格上涨来间接影响非周期PCE的路径。油价上涨对进口商品价格的带动十分明显,如图27所示,经标准化后的原油价格上涨1,对进口商品价格的影响峰值为2,中间历时6个月。如果假设分布正太,即给一个以34%概率出现的原油价格偏离下限的正向冲击,6个月后会给进口商品价格造成概率为4%进口商品下限正向偏离!由此,2019年上半年美国从中国进口商品的输入性通胀压力被2018年年底的低油价所拖累。而商品价格的上升对未来原油价格的影响并不明显(见附录)。

3、造成通胀的因素在聚集

3.1、周期性PCE逐渐主导

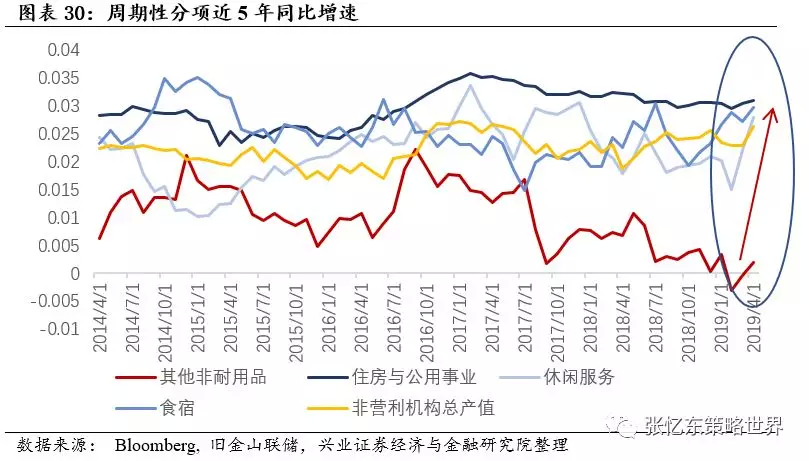

分项来看,截止最新(2019年4月)的核心PCE数据,“其他非耐用品”(周期项)的解释度在抬升,解释度高于20%,为所有分项里最高;解释度第二为“其他服务”(非周期项)2018年以来解释度出现明显的下滑;“医疗保健”(非周期项)于2018年平均解释度高达20%,居所有分项之首,其下滑程度最明显的时间是在2019年3月,当前解释度高达12%左右,为所有分项排第三。

解释度从高到低排序见下表,排第四至第七的为非营利机构总产值、食宿、住房与公用事业和休闲服务,且均为周期项。截止2019年4月,PCE中周期项解释度为54.7%。

从周期项本身的数据来看,所有周期项在2019年年初都处在上行阶段,除了非耐用品,其他项在2019年04月同比增速都达2.6%以上,其中“住房与公用事业”同比超过3%。

自上一次2010年周期性项主导通胀以来,时隔8年的2018年12月周期项重新开始主导PCE,为1990年以来的第三次。图表21显示,从指标提示周期性PCE主导到失业率和通胀此消彼长关系明确存在时滞,虽然未来短期依然存在通胀下行的可能,但是我们认为菲利普斯曲线效应可能会在2019年年内“复苏”。

3.2、非周期性PCE对进口价格敏感度提升

我们进一步分析原油价格和进口价格对核心PCE的最大边际影响,最大边际影响即脉冲响应函数未来两年内的最大值,采用20年样本滚动窗口估计得到该数值的时间序列特征。

可以发现截止到2019年5月,进口价格的变化对非周期PCE的影响逐渐升高,为17年年中以来的最大值。如果外部局势延续,由于关税推升的进口价格升高对非周期核心PCE的影响将加大;2019年上半年的油价反弹,也会对美国形成通胀压力。

3.3、美联储货币政策之于通胀压力

当前的利率水平是否能够打压蛰伏的通胀压力呢?我们根据经典泰勒规则计算了均衡利率。

图上有三段短期利率显著低于均衡利率的情况,前两段均给美国经济带来沉重打击。第一段是60年代末期低利率环境的对通胀的影响;第二段是2000年初的迟缓加息导致的信用扩张和增加金融体系脆弱性的“金融创新”。第三段金融危机以来,美联储一轮又一轮的量化宽松使得政策利率已远低于均衡利率。

截止2019年7月26日市场预期美联储降息1到3次的概率分别为8.5%,33.9%,39%,降息幅度大于或等于3次的概率为57.6%,市场对于美联储降息情绪乐观。

而自2018年12月开始,周期性PCE将逐渐开始主导,菲利普斯曲线效应将会逐步显现,长期低于均衡利率的环境可能会带来新一轮通胀的隐忧。如果外部局势继续不明朗,关税导致的进口价格上涨可能会导致输入性通胀,原油价格回升也可能施加通胀压力。由此,降息之路并非坦途。

4、风险提示

临时性价格因素继续主导;大国博弈的政治风险。

5、附录

5.1、“解释度”指标的计算方法

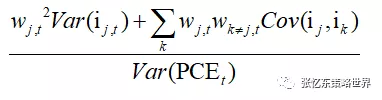

解释度指标如下:

直觉上:一个细项如果对总体PCE影响大需要满足三个条件,1)权重大;2)波动大;3)能够带动其他分项一起变动(协方差大)。以上定义方式的好处是,各个分项的“解释度”求和恰好等于1(在假设PCE是各个分项的线性加权情况下,PCE的波动就等于各个分项波动和协方差的线性加权)。

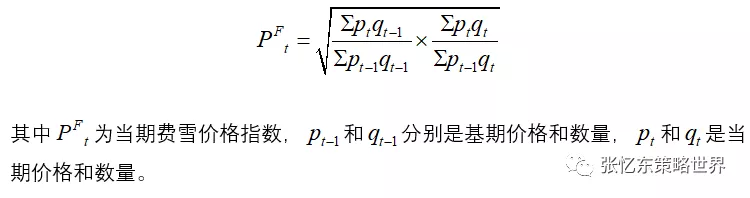

构建上述指标存在一些困难:首先,由于PCE相比于CPI的固定权重加权方法,采用费雪式计算方法,即为各项消费项的拉式价格指数和帕式价格指数的几何平均:

所以在PCE没有公布也不存在所谓的“权重”,其每一个分项的权重已经嵌入到了PCE的计算之中,且每次计算的各个分项的权重都不同。其次,如何测算随时变的波动?

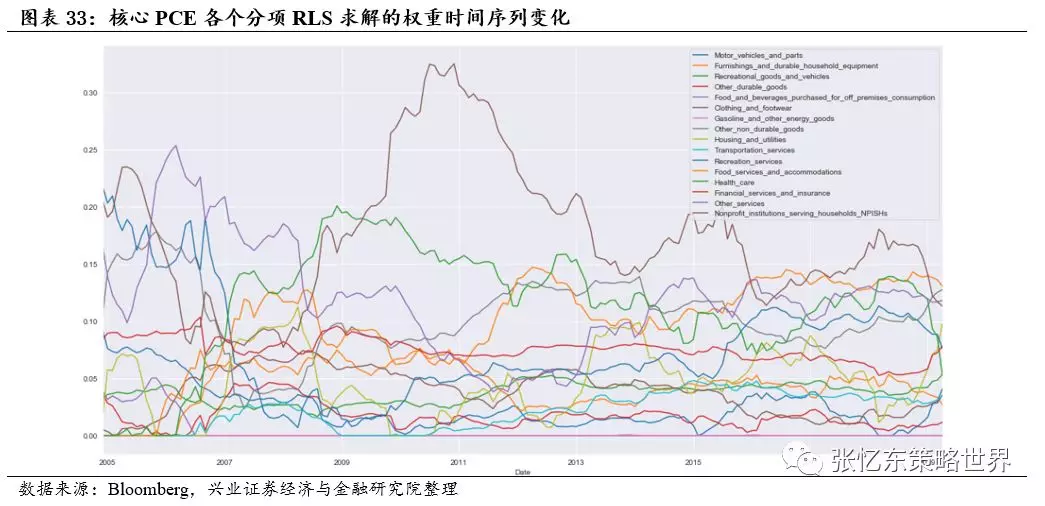

对于权重问题,为了简化计算,假设PCE指数是各个分项指数的线性加权,本文采用带约束的最小二乘(RLS)来求解,为了得到动态权重,采用每月滚动过去5年求解;波动测算问题,本文采用GARCH(1,1)来建模,采用全样本(1959年到2019年60年月度数据)。目标函数为最小二乘的好处是目标函数凸函数使得解唯一,波动率建模的好处是当波动过程模式识别后可外推。

波动率建模采用GARCH(1,1),假设误差项正太分布。由于动态协方差估计极容易造成偏差和不稳定,且由于时间序列数据存在序列相关性和异方差性,简单样本协方差估计有偏,所以采用稳健性协方差估计量最小行列式估计量MCD (Minimum Covariance Determinant),以上估计过程均使用Python开源模块。

对于是否存在样本内过拟合问题,可以考察求解出来的权重在时间序列上是否稳定。下图可以看出除了09年之前其余时间均比较稳定。

由于PCE指数和各个分项指数是将09年设为100,权重不稳定由于求解过程中的一些数值原因导致的,这一问题可以通过缩小时间窗口来解决。

下图是核心PCE同比和通过RLS求解分项权重后的拟合核心PCE同比。蓝线是原始官方核心PCE,黄线是构造的核心PCE,可以看出拟合效果十分理想。

5.2、泰勒规则利率计算方法

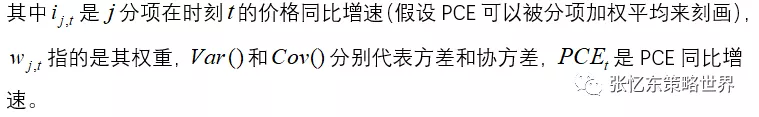

泰勒规则利率计算公式如下:

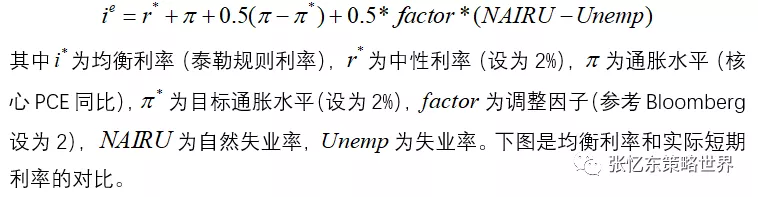

5.3、非周期性核心PCE向量自回归建模方法

下图为脉冲响应矩阵的时间序列表示:

可以观察到非周期性核心PCE对进口商品价格和原油价格并不存在显著的影响,且进口商品对原油价格也没有显著的边际影响,结合正文中的结论,反映出原油价格为进口商品价格和非周期性核心PCE的“底层因素”,符合经济逻辑。