本文来自“ 曾宁黑色团队”微信公众号,作者为 黑色建材组,原文标题为《铁矿供需缺口何时能修复? ——四大矿山二季度季报解析》。

报告摘要

结论:上半年受矿难或自然灾害影响,四大矿山整体发货不及预期。下半年,由于必和必拓(BHP.US)和FMG新财年目标上调略超预期,力拓(RIO.US)和淡水河(VALE.US)谷均需增加销量已完成财年目标,因此,四大矿山下半年销量环比预计将大量增加,约6040万吨,但同比来看,发运量仍然要下降818万吨。下半年总体来看,供应端边际回升,需求端则震荡下行,铁矿供需最紧张的时候已经过去,供需缺口正在逐步修复,但预计年内难以修复完成,整体库存呈现小幅去化走势。

上半年发运不及预期:必和必拓和FMG在旧财年均已完成其年度目标,而力拓和淡水河谷,尽管其财年目标下调,但上半年受矿难或自然灾害影响较大,分别仅完成其年度目标值47.57%和43.36%,四大矿山整体上半年销量不及预期。

下半年发运环比增加,同比仍为负。2019年下半年,必和必拓和FMG新财年目标均上调略超预期,且力拓和淡水河谷均需大幅增加销售量才能完成其财年目标。通过测算,我们预计四大矿山下半年总销量环比将大幅增加6040万吨,其中淡水河谷增加4247万吨,增量最多;但同比来看,总销量仍将下降818万吨,其中淡水河谷减少1373万吨,澳洲三大矿山同比均为正。

供需缺口逐步修复,但年内难以填补。根据我们的预估,供应端边际回升,需求端则震荡下行,铁矿供需最紧张的时候已经过去,供需缺口正在逐步修复,但预计年内难以修复完成,整体库存仍呈现小幅去化走势。

正文

一、四大矿山财报解析

1、力拓:财年目标一再下调,运营面临诸多挑战

(1)、财年年度计划:财年目标一再下调

2019年年初力拓所定皮尔巴拉铁矿石发运量目标为3.38-3.50亿吨,由于1月Cape Lambert港口火灾,罗布河粉块的发运均受影响,再叠加澳洲飓风,力拓下调目标为3.33-3.43亿吨。6月19日,力拓再度下调目标至3.20-3.30亿吨,成本指导也上升为14-15美金/吨。由于一季度恶劣的天气和六月份的洪水,力拓加拿大公司股份内年产量预期也由1130万吨-1230万吨调整为1070万吨-1130万吨。此外,力拓声称目前所有修复工作都已完成,10月份将开启铁路维修计划。

(2)、二季度产销数据解析:运营面临诸多挑战

2019年二季度,力拓(皮尔巴拉)产量为7974万吨,同比下降8.57%,销量8542万吨,同比下降3.48%;加拿大IOC产量为431万吨,同比增加282万吨;销量466万吨,同比增加421万吨,这主要由于去年罢工事件造成的低基数所致。设定发往中国销量占比=发往中国运量(钢联)/力拓(皮尔巴拉)总销量,力拓(皮尔巴拉)二季度发往中国约6711万吨,占总销量比重下滑至78.57%(图2)。

力拓的pb粉块、杨迪粉产量均保持稳定(见图3),但罗布河粉块却从2019年一季度起产量大幅下滑(见图4),二季度虽有恢复,但合计产量仍同比下降136万吨。除1月份港口大火外,现有罗布河矿区逐渐枯竭也是其产量下降的重要原因。

(3)、未来项目

Koodaideri项目。2018年11月29日,力拓宣布全面批准在皮尔巴拉地区Koodaideri项目26亿美元的投资,预计2019年开工,2021年底投产,届时年产能将达4300万吨。

2018年10月1日,力拓宣布向两个项目投资15.5亿美元(力拓持有53%的股份),以维持位于Robe River Joint Venture两个项目的产能。目前该项目正在进行环境与遗产审批程序,预计将在2021年投产。

Zulti South项目。2019年4月8日,力拓宣布批准在南非Richards Bay Minerals (RBM)建设Zulti South项目,投资4.63亿美元。

2、必和必拓:财年最终季产销大增,新财年目标上调略超预期

(1)、财年年度计划:新财年目标上调略超预期

由于后期打算将产能提升至2.9亿吨/年,必和必拓预计将在2019年9月份开展大型维修活动。因此,必和必拓 2020财年最终目标被设定在了2.73-2.86亿吨(2019财年为2.65-2.70亿吨,实际完成2.70亿吨)。

(2)、二季度产销数据解析:产销符合历史表现

2019年二季度,必和必拓产量7113万吨,同比下降1.40%;销量7247.8万吨,同比增加1.53%。根据钢联数据统计,必和必拓二季度发往中国约5953万吨,占总销量比下降至82.13%(见图6)。

分矿区上,Newman二季度生产1706万吨,同比减少144万吨;Area C Joint Venture生产1384万吨,同比增加180万吨;Yandi Joint Venture生产1749万吨,同比增加15万吨;Jimblebar生产1421万吨,同比减少89万吨;Wheelarra矿区生产0.5万吨,同比下降61万吨。

(3)、未来项目

South Flank项目。2018年6月,必和必拓宣布开拓新矿区South Flank。该项目投资成本约47亿澳元,预计2021年开始出货。South Flank项目将取代杨迪矿,有助于其平均铁品位从61%增加到62%。

3、FMG:自有铁矿库存增加,新财年目标上调略超预期,

(1)、财年年度计划:新财年目标上调略超预期,WPF粉比重不断增加

FMG公布了其新财年的销量指导为1.70亿-1.75亿吨(2019财年为1.65-1.70亿吨,实际发货1.677亿吨),其中包含1700万-2000万吨的WPF粉(2019财年为900万湿吨),C1现金成本指导为13.25-13.75美元/湿吨。

(2)、二季度产销数据解析:产量同比大增,自有铁矿库存增加

2019年二季度,FMG矿山成品产量合计4850万吨,同比增加9.98%;成品销量4660万吨,同比增加0.22%。同时,由于中国市场铁矿石价格拉高,中国市场在本季度占FMG总运量再次上升为94%,全年平均为92%。FMG现金成本二季度降至12.78美元/湿吨。

FMG产量同比增加明显要高于销量,其铁矿加工量相较于上一季度则增加了13%,如季报中所述,FMG开始效仿淡水河谷增加自身铁矿库存(见图8)。

(3)、未来项目

2019年二季度,FMG批准了2.87亿美元用于对所罗门皇后区的开发投资。

Eliwana项目。为了适应日益增加的高品矿需求和溢价,FMG 2018年底开始推出Fe品位60.1%的低铝新产品。2021年新矿区eliwana开发完成后,将作为其主要生产来源,预计产能4000万吨。

铁桥项目。FMG年产2200万磁铁矿项目获批,将于2022年投产,并在12个月内全面达产,生产含铁67%,杂质含量低的精粉,适合球团进料与烧结矿粉混合。

4、淡水河谷:财年目标维持不变,库存消耗支撑销量

(1)、财年年度计划:短期复产无望,财年目标维持不变

根据季报公布,淡水河谷在一季度停产了9300万吨/年的铁矿石产能。6月22日Brucutu恢复运营,恢复了3000万吨/年的产能。对于剩余的的6300万吨产能,淡水河谷预计,从今年年底开始将逐步恢复3000万吨干法加工产能,其余的3000万吨产能则将在两到三年内恢复。淡水河谷最终仍将其2019财年产销计划维持在3.07-3.32亿吨的中端。

(2)、二季度产销数据解析:产量同比大降,库存消耗支撑销量

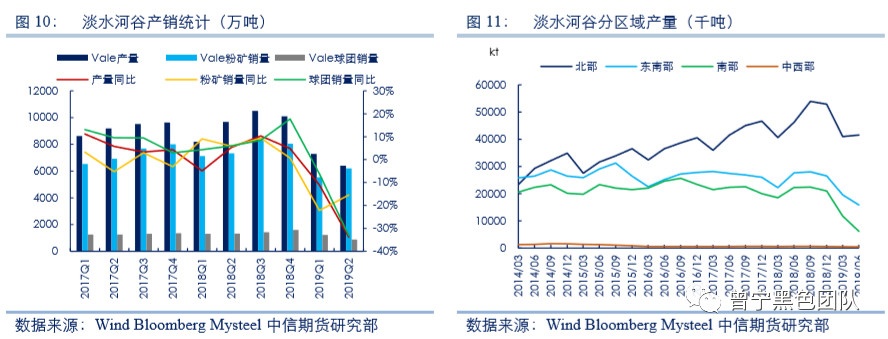

2019年二季度,淡水河谷产销均大幅下滑,其中产量为6406万吨,同比减少33.79%。粉矿销量6195万吨,同比下降15.48%,球团销量884万吨,同比下降33.17%。

淡水河谷南部和南部减产较多,其中北部系统同比减少463万吨,东南部系统同比减少1175万吨,南部系统同比减少1607万吨,中西部同比减产22万吨。此外,阿曼区二季度共产球团250万吨,同比增加40万吨,主要得益于去年的停产和今年生产效率的提升(见图12)。

假设淡水河谷生产1吨球团消耗1吨铁精粉,淡水河谷产量=库存变动+销量。我们发现二季度淡水河谷销量占产量比重由92.94%提升至110.51%,这主要是由于淡水河谷通过消耗马来西亚、中国港口、阿曼等地库存以弥补其因矿难停产而带来的产量损耗(见图12)。

二、2019下半年四大矿山供应预估

根据四大矿山财年年度计划及二季度产销数据解析,我们对四大矿山下半年供应做出了预估。

必和必拓和FMG在旧财年均已完成其年度目标,且新财年目标均上调略超预期。根据测算,必和必拓下半年预计发运1.37亿吨,环比增加196万吨,同比增加211万吨。FMG预计下半年发运8507万吨,环比微增17万吨,同比增加237万吨。

而力拓和淡水河谷,尽管其财年目标下调,但上半年受矿难或自然灾害影响较大,分别仅完成其年度目标值47.57%和43.36%。两者下半年需分别销售1.70亿和1.81亿吨才能完成其年度目标,环比增量预计分别为1580万吨和4247万吨;同比来看,力拓发运预计略有增加,为106万吨,而淡水河谷销量预计仍将大幅下滑1373万吨。

根据淡水河谷2900万吨/年的国内销量计算,下半年淡水河谷周均发货量约为640万吨,如果考虑到今年淡水河谷海外库存的消耗,这个值可以更低。因此,淡水河谷完全有能力达成其年度目标。

综上,我们判断四大矿山在2019下半年销量环预计比将增加约6040万吨,而同比预计仍下降约818万吨(见图13)。

备注:假设2020财年必和必拓产量=发运量

三、2019下半年供需平衡预估

需求方面,根据6月底以来,唐山、邯郸等地的环保限产措施及近期动态,我们认为70周年大庆前,华北地区的环保氛围将整体偏紧,生铁产量预计在目前水平震荡运行。结合我们对供应量的预估,下半年月度供需平衡如下表所示。

总体来看,供应端边际回升,需求端则震荡下行,铁矿供需最紧张的时候已经过去,供需缺口正在逐步修复,但预计年内难以修复完成,整体库存呈现小幅去化走势。

四、总结

必和必拓和FMG在旧财年均已完成其年度目标,而力拓和淡水河谷,尽管其财年目标下调,但上半年受矿难或自然灾害影响较大,分别仅完成其年度目标值47.57%和43.36%,四大矿山整体上半年销量不及预期。

2019年下半年,必和必拓和FMG新财年目标均上调略超预期,且力拓和淡水河谷均需大幅增加销售量才能完成其财年目标、通过测算,我们预计四大矿山下半年总销量环比将大幅增加6040万吨,其中淡水河谷增加4247万吨,增量最多;但同比来看,总销量仍将下降818万吨,其中淡水河谷减少1373万吨,澳洲三大矿山同比均为正。

根据我们的预估,供应端边际回升,需求端则震荡下行,铁矿供需最紧张的时候已经过去,供需缺口正在逐步修复,但预计年内难以修复完成,整体库存仍呈现小幅去化走势。