本文来自微信公众号“鲁政委世界观”,作者为兴业研究分析师邵翔。

欧央行7月议息会议再次修改前瞻指引,为下半年降息做好铺垫;通胀目标表述的改变以及动用一切合适工具的言辞,表明欧央行对全面宽松持开放态度。不过德拉吉在答记者问时透露的复杂信息使得欧元在触及年内新低后迅速反弹。

欧央行下半年可能会下调存款便利利率,不过在当前的环境下降息的边际效应或有限,欧央行的醉翁之意可能在欧元汇率,但须警惕引发新一轮竞争性贬值。

美联储7月大概率将降息25bp,不过考虑到欧央行进一步宽松面临潜在压力,且政治因素可能会对汇市产生影响,维持欧元兑美元近期继续底部震荡的基本判断。

一、事件:欧央行的“宽松宣言”

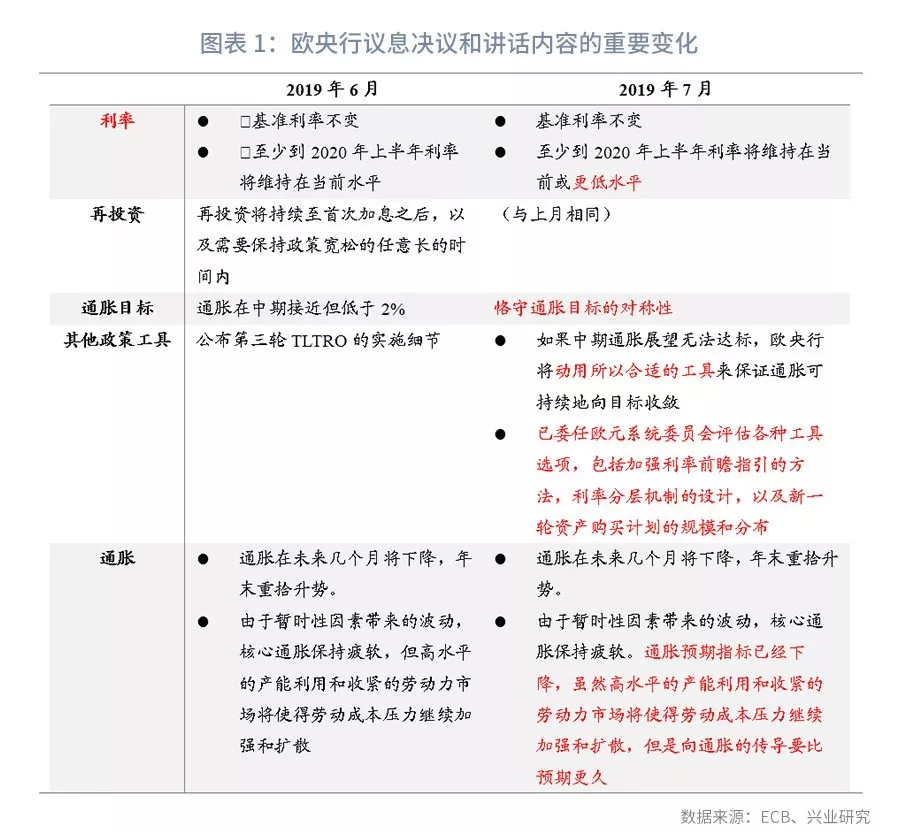

北京时间7月25日晚间欧央行议息会议发表下半年货币政策“宽松宣言”(见图表 1):

继6月之后再次修改利率前瞻指引,表示到2020年上半年政策利率可能会更低,为下半年的降息做好铺垫;

修改通胀目标的表述。将此前“接近但低于2%”的上限式表述,改为强调通胀目标的对称性,这意味着欧央行的通胀容忍度上升,宽松的空间进一步扩大;

“一切皆有可能”。为应对通胀的疲软,欧央行已准备好动用一切合适的工具,并提交欧元系统的委员会进行评估。此举将6月18日德拉吉在辛特拉央行论坛上的讲话进一步决议化。

通胀年内面临压力。一方面,通胀预期开始下降;另一方面,劳动力成本的传导将更加耗时。

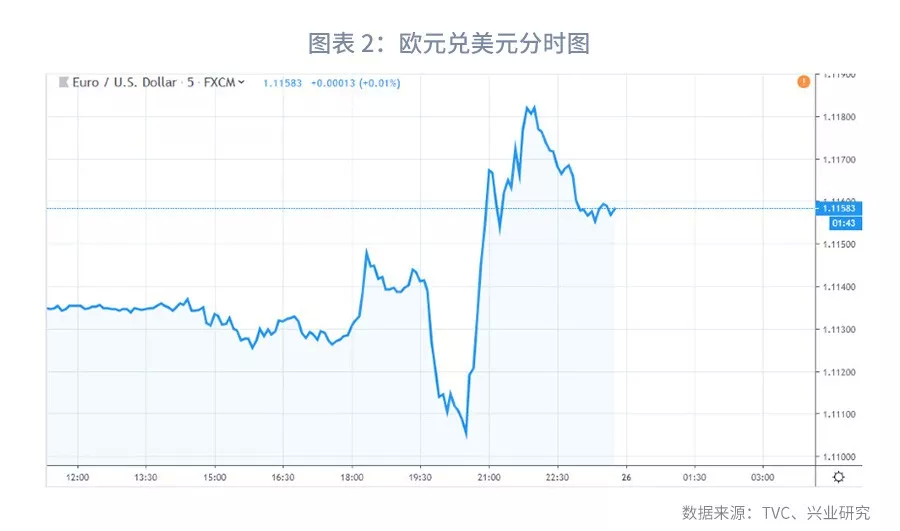

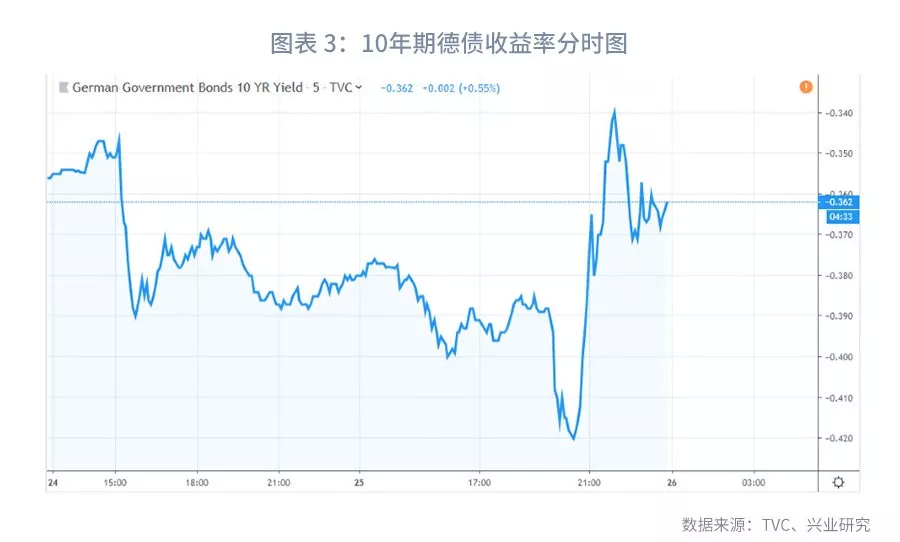

期间,叠加美国6月耐用品订单数据超预期,欧元兑美元一度触及1.1101的年内新低,10年期德债收益率下挫触及-0.423%的低位。不过德拉吉在随后的答记者问中透露出复杂的信号:

尽管欧央行管理委员会对进一步宽松持开放态度,但是具体采取何种工具和策略依旧存在较大分歧;

欧央行官员本次会议并没有讨论降息的幅度问题;

德拉吉明确表示欧元区陷入衰退风险依旧很低。

当前美联储基本确定7月将降息25bp,而市场一度预期欧央行9月降息的概率接近100%,后续政策宽松的不确定性上升使得欧元和德债收益率触底反弹、全天收涨。

二、欧央行降息:醉翁之意

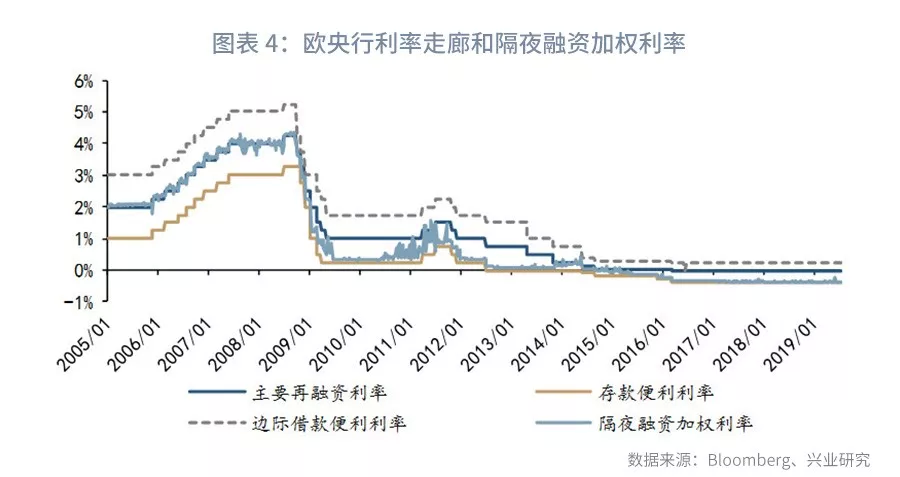

重点关注存款便利利率的调整。欧央行采用利率走廊的方式对短期利率进行调整——走廊上轨成为边际借款便利利率(当前为0.25%),中轴是主要再融资利率(以下简称MRO,当前为0%),下轨则是存款便利利率(以下简称DEPO,当前为-0.4%)。一般情况下欧央行会同时同幅度调整以上三个利率,不过也存在“区别对待”,例如下轨DEPO利率在2012年7月降至0%之后,直至2014年6月才进一步下调为负,但在此期间中轴MRO利率经历了数轮降息。值得注意的是后危机时代,尤其是2015年欧央行实施大规模资产购买计划之后,欧元区银行超额准备金大幅增加,MRO利率对隔夜融资加权利率(Euro Overnight Index Average, 简称Eonia)的锚定作用被削弱,DEPO利率的基准作用凸显(见图表 3)。因此无论年初所说的加息还是当前热议的降息,市场主要关注的都是欧央行的DEPO 利率。

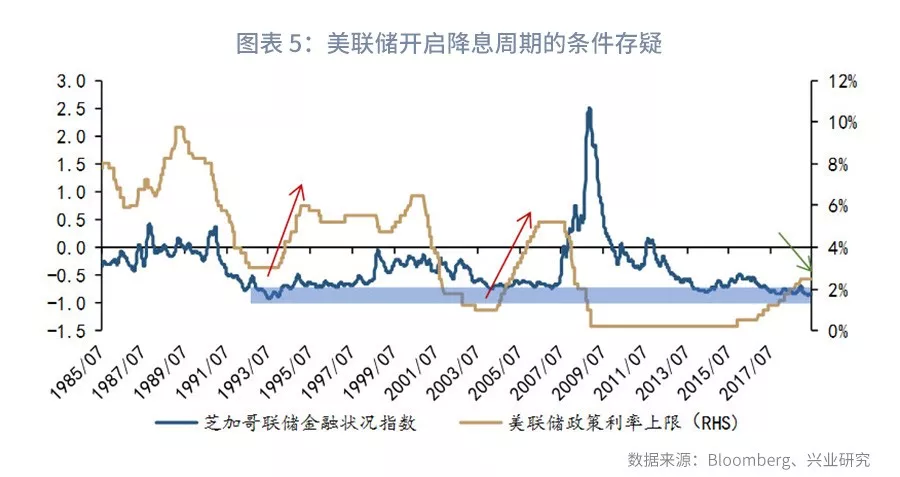

当前降息作用何在?欧央行7月未进行降息操作,但美联储降息基本班上钉钉。然而当前美国经济和政策出现了分化,无论从就业、通胀数据,还是美联储褐皮书对整体经济的评估来看,偏向乐观的基本面并不支持联储降息,但收益率曲线倒挂、市场悲观预期又给予联储较大的政策压力。上周美联储副主席Clarida在讲话中暗示货币政策由“数据依赖“(data-dependent)向”预防性“转变,基本为联储7月降息定调。但是预防性降息的影响和持续性仍充满不确定性,从金融条件来看美国和欧元区当前都处于较为宽松的阶段,降息的边际效应存疑。值得注意的是美国此前两次达到如此宽松的阶段,美联储都开启了加息周期(见图表 3和图表 4)。

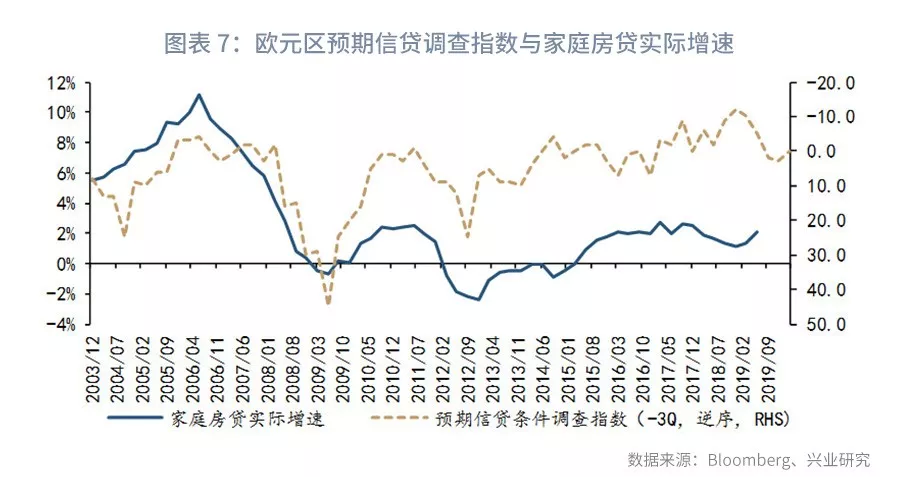

宣布宽松的醉翁之意。欧央行进一步宽松预期有助于欧元区私人部门贷款增速企稳,但从最新的银行借款调查结果来看,实际信贷进一步上涨的空间可能有限(见图表 7)。那宽松的意义何在?值得注意的是今年在葡萄牙辛特拉举办的央行论坛上,德拉吉就欧央行20年的货币政策做了回顾,其中提到:

“……欧元区是相对开放的经济体……这意味着如果能通过汇率途径来发挥负利率对通胀和金融条件的作用,影响将更加强力而有效。”

当前单纯降息的效果可能十分有限,通过宽松预期打压欧元汇率或更有利于欧元区走出当前的困境。尽管欧元兑美元汇率持续疲软,但欧元有效汇率仍处于近5年的较高水平,这不利于制造业压力的释放。不过,美国总统特朗普也屡次表达希望通过美元贬值来刺激制造业的想法,需要警惕欧央行的潜在意图触发新一轮的全球竞争性贬值。

三、后市展望

关注美联储未来政策路径。当前基本能确定美联储7月将降息25bp,不过即期汇率市场最重要的影响因素的预期,欧央行已经公布了自己的“宽松宣言”——暗示后续将有更多的宽松政策落地;美联储7月降息落地,如何描绘此后的政策路径将十分重要。预计措辞上将不如欧央行激进,例如不会出现类似“动用一切合适工具”的措辞,但是美联储可能会继续表示时刻准备通过政策措施保持经济的扩张态势,这一定程度上利多美元、利空欧元。

关注欧央行宽松政策的阻力。我们反复强调美联储和欧央行的鲜明特点——前者言辞谨慎、但是政策响应速度更快;后者言辞相较激进、但政策响应速度更慢。欧央行继续落地大幅宽松政策面临潜在阻力:客观上政策空间不足、面临合法性的挑战,例如短期利率已经为负,资产规模已经接近欧元区GDP的40%,继续购买政府债券面临购买上限的限制;此外行业内的不满也会逐步凸显,在议息会议之后德国银行业协会明确表示央行进一步扩大宽松政策的计划是一剂错误的药方,对银行、金融稳定性、储蓄者来说是重复且沉重的负担。

警惕政治因素干预汇率走势。美国总统特朗普对于强势美元一直耿耿于怀,美国财政部部长姆钦在近期讲话中对美元汇率的态度也是含糊其辞。如果欧央行频频通过超预期宽松打压欧元汇率,美国极可能通过政治途径防止欧元大幅贬值导致美元升值:特朗普和姆钦可能再次暗示支持弱势美元;在欧盟和美国的贸易谈判中,美国可能要求将欧元汇率作为重要的谈判筹码。

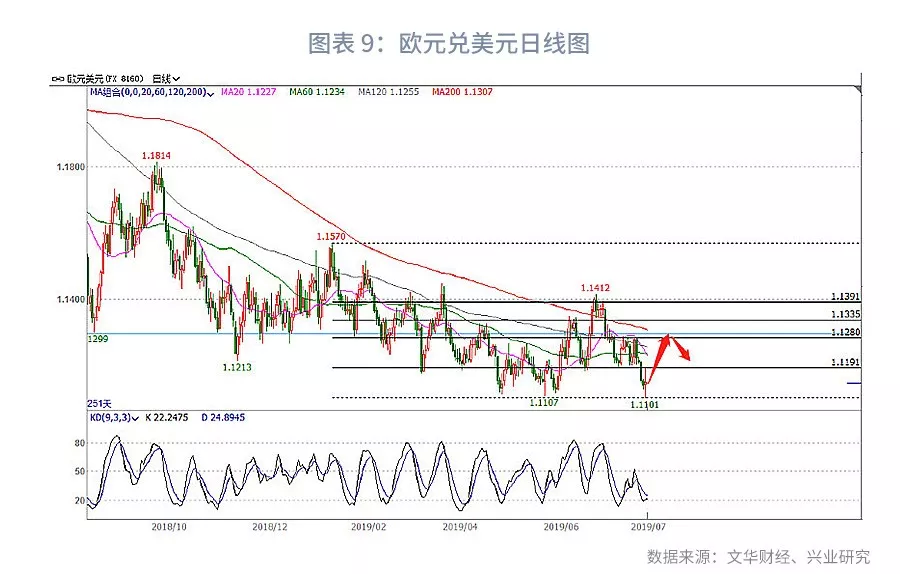

技术分析上,欧元兑美元创下年内新低但依旧没有跌破1.10的重要支撑,而且收得影线明显的十字星形态,这说明短期内有效欧元跌破1.10支撑的可能性较小。均线出现逐步收敛,欧元整体仍将呈现震荡态势,基于以上基本面分析,欧元兑美元可能在美联储议息后再次挑战200日均线附近的阻力——1.128至1.13之间。